3319 ゴルフダイジェスト・オンライン 有価証券報告書 第15期 (2013/12期)

| 【提出書類】 | 有価証券報告書 |

| 【根拠条文】 | 金融商品取引法第24条第1項 |

| 【提出先】 | 関東財務局長 |

| 【提出日】 | 平成26年4月1日 |

| 【事業年度】 | 第15期(自 平成25年1月1日 至 平成25年12月31日) |

| 【会社名】 | 株式会社ゴルフダイジェスト・オンライン |

| 【英訳名】 | Golf Digest Online Inc. |

| 【代表者の役職氏名】 | 代表取締役社長 石坂 信也 |

| 【本店の所在の場所】 | 東京都港区虎ノ門三丁目4番8号 |

| 【電話番号】 | (03)5408-3188 |

| 【事務連絡者氏名】 | 最高財務責任者 酒井 敦史 |

| 【最寄りの連絡場所】 | 東京都港区虎ノ門三丁目4番8号 |

| 【電話番号】 | (03)5408-3188 |

| 【事務連絡者氏名】 | 最高財務責任者 酒井 敦史 |

| 【縦覧に供する場所】 | 株式会社東京証券取引所 (東京都中央区日本橋兜町2番1号) |

第一部【企業情報】

Section titled “第一部【企業情報】”第1【企業の概況】

Section titled “第1【企業の概況】”1【主要な経営指標等の推移】

Section titled “1【主要な経営指標等の推移】”(1)連結経営指標等

Section titled “(1)連結経営指標等”| 回次 | 第11期 | 第12期 | 第13期 | 第14期 | 第15期 | |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 | |

| 売上高 | (千円) | 12,841,105 | 13,165,736 | 12,094,947 | 12,884,922 | - |

| 経常利益又は経常損失(△) | (千円) | 794,778 | 412,983 | △536,722 | △168,067 | - |

| 当期純利益又は当期純損失(△) | (千円) | 411,161 | 176,197 | △563,360 | △65,790 | - |

| 包括利益 | (千円) | - | - | △503,165 | △154,688 | - |

| 純資産額 | (千円) | 2,748,808 | 2,781,623 | 2,079,864 | 1,862,542 | - |

| 総資産額 | (千円) | 5,430,103 | 6,416,168 | 7,724,389 | 6,976,687 | - |

| 1株当たり純資産額 | (円) | 16,284.36 | 16,912.08 | 13,687.08 | 12,636.86 | - |

| 1株当たり当期純利益金額又は1株当たり当期純損失金額(△) | (円) | 2,506.25 | 1,071.87 | △3,609.51 | △446.67 | - |

| 潜在株式調整後1株当たり当期純利益金額 | (円) | 2,491.92 | 1,067.50 | - | - | - |

| 自己資本比率 | (%) | 49.3 | 42.2 | 26.1 | 26.7 | - |

| 自己資本利益率 | (%) | 16.4 | 6.5 | △23.8 | △3.4 | - |

| 株価収益率 | (倍) | 8.4 | 17.2 | - | - | - |

| 営業活動によるキャッシュ・フロー | (千円) | 909,505 | △232,094 | △101,066 | 251,159 | - |

| 投資活動によるキャッシュ・フロー | (千円) | △380,658 | △855,678 | △14,260,280 | △185,487 | - |

| 財務活動によるキャッシュ・フロー | (千円) | △660,778 | 647,121 | 1,983,421 | △393,826 | - |

| 現金及び現金同等物の期末残高 | (千円) | 1,018,354 | 577,702 | 1,033,777 | 705,622 | - |

| 従業員数 | (人) | 230 | 260 | 278 | 274 | - |

| (外、平均臨時雇用者数) | (124) | (122) | (103) | (99) | (-) | |

(注)1.当社は、平成24年7月1日付で、連結子会社であった株式会社インサイトを吸収合併したため、第14期連結会計年度末において連結子会社は存在しておりません。しかし、第14期連結会計年度においては上記の重要な連結子会社が存在していたため、連結財務諸表を作成しております。

2.第15期より連結財務諸表を作成しておりませんので、第15期連結会計年度の主要な経営指標等の推移については記載しておりません。

3.売上高には、消費税等は含まれておりません。

4.第11期においては平成21年10月1日に連結子会社であった株式会社ゴルフパラダイスを吸収合併したため、連結貸借対照表を作成しておりません。このため、第11期に係る純資産額、総資産額、1株当たり純資産額、自己資本比率、及び従業員数については提出会社に関する数値を記載しております。

5.第12期より1株当たり純資産額は、発行済株式総数から自己株式数を控除して算定しております。また、1株当たり当期純利益金額は、期中平均発行済株式総数から期中平均自己株式数を控除して算定しております。

6.第13期及び第14期の潜在株式調整後1株当たり当期純利益金額については、潜在株式は存在するものの1株当たり当期純損失であるため記載しておりません。

7.第13期及び第14期の株価収益率については、当期純損失であるため記載しておりません。

(2)提出会社の経営指標等

Section titled “(2)提出会社の経営指標等”| 回次 | 第11期 | 第12期 | 第13期 | 第14期 | 第15期 | |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 | |

| 売上高 | (千円) | 11,401,713 | 13,095,244 | 12,055,021 | 12,863,888 | 14,039,271 |

| 経常利益又は経常損失(△) | (千円) | 817,267 | 460,135 | △525,760 | △179,220 | 289,936 |

| 当期純利益又は当期純損失(△) | (千円) | 303,837 | 208,943 | △546,502 | △86,081 | 51,682 |

| 持分法を適用した場合の投資利益 | (千円) | - | - | - | - | - |

| 資本金 | (千円) | 824,916 | 824,916 | 824,916 | 824,916 | 833,491 |

| 発行済株式総数 | (株) | 164,490 | 164,490 | 164,490 | 164,490 | 16,547,000 |

| 純資産額 | (千円) | 2,748,808 | 2,814,971 | 2,130,413 | 1,891,855 | 1,965,230 |

| 総資産額 | (千円) | 5,430,103 | 6,479,884 | 7,769,825 | 7,006,000 | 6,706,848 |

| 1株当たり純資産額 | (円) | 16,284.36 | 17,120.28 | 14,030.26 | 128.36 | 132.17 |

| 1株当たり配当額 | (円) | 550 | 220 | - | - | - |

| (うち1株当たり中間配当額) | (-) | (-) | (-) | (-) | (-) | |

| 1株当たり当期純利益金額又は1株当たり当期純損失金額(△) | (円) | 1,852.05 | 1,271.08 | △3,501.49 | △5.84 | 3.50 |

| 潜在株式調整後1株当たり当期純利益金額 | (円) | 1,841.45 | 1,265.90 | - | - | - |

| 自己資本比率 | (%) | 49.3 | 42.3 | 26.6 | 27.0 | 29.2 |

| 自己資本利益率 | (%) | 11.9 | 7.7 | △22.7 | △4.4 | 2.7 |

| 株価収益率 | (倍) | 11.3 | 14.5 | - | - | 58.9 |

| 配当性向 | (%) | 29.7 | 17.3 | - | - | - |

| 営業活動によるキャッシュ・フロー | (千円) | - | - | - | 244,001 | 463,451 |

| 投資活動によるキャッシュ・フロー | (千円) | - | - | - | △163,059 | △81,951 |

| 財務活動によるキャッシュ・フロー | (千円) | - | - | - | △391,596 | △592,658 |

| 現金及び現金同等物の期末残高 | (千円) | - | - | - | 705,622 | 494,464 |

| 従業員数 | (人) | 230 | 246 | 247 | 274 | 280 |

| (外、平均臨時雇用者数) | (124) | (122) | (103) | (99) | (115) | |

(注)1.売上高には、消費税等は含まれておりません。

2.第11期から第13期までの持分法を適用した場合の投資利益は、連結財務諸表を作成しているため記載しておりません。

3.第14期及び第15期の持分法を適用した場合の投資利益は、重要性の乏しい非連結子会社のみのため、記載を省略しております。

4.第12期より1株当たり純資産額は、発行済株式総数から自己株式数を控除して算定しております。また、1株当たり当期純利益金額は、期中平均発行済株式総数から期中平均自己株式数を控除して算定しております。

5.第13期及び第14期の潜在株式調整後1株当たり当期純利益金額については、潜在株式は存在するものの1株当たり当期純損失であるため記載しておりません。また、第15期の潜在株式調整後1株当たり当期純利益金額については、希薄化効果を有している潜在株式が存在しないため記載しておりません。

6.平成25年7月1日付で株式1株につき100株の株式分割を行っておりますが、第14期の期首に当該株式分割が行われたと仮定して1株当たり純資産額及び1株当たり当期純利益金額又は1株当たり当期純損失金額を算出しております。

7.第13期及び第14期の株価収益率については、当期純損失であるため記載しておりません。

8.第11期から第13期までのキャッシュ・フローに係る指標については、連結財務諸表を作成しているため記載しておりません。

| 年月 | 事項 |

| 平成12年5月 | 東京都港区にて、インターネットによる総合ゴルフサービスの提供を目的として、株式会社ゴルフダイジェスト・オンラインを設立(資本金80,000千円) |

| オンライン・ゴルフ場予約サービス及び広告・マーケティングサービスを開始 | |

| 平成13年1月 | ゴルフ用品のインターネット販売サイト「GDOSHOP.com」(現:GDOゴルフショップ)をオープン |

| 平成13年8月 | ゴルフ場運営・集客サービスを開始 |

| 平成14年11月 | 「ゴルフダイジェスト・オンラインカード」を株式会社ディーシーカード(現:三菱UFJニコス株式会社)との提携により事業化 |

| 平成15年1月 | 中古ゴルフ用品買取サービスを開始 |

| 平成15年3月 | ゴルフ場予約に関するASPサービス「GDO Web Pack」の提供を開始 |

| 平成16年4月 | 東京証券取引所マザーズ市場に株式を上場 |

| 平成16年11月 | 千葉県浦安市に物流センターを設置 |

| 平成17年2月 | 携帯対応公式サイト「ゴルフダイジェスト・モバイル」を開設 |

| 平成17年7月 | 米PGA TOUR,INC所有のオリジナルデジタルコンテンツをインターネット配信開始 |

| 平成17年9月 | 社団法人日本ゴルフツアー機構(JGTO)主管のチャレンジトーナメント「GDOチャレンジカップ」を開催 |

| 社団法人日本女子プロゴルフ協会(LPGA)主催のステップ・アップ・ツアー「GDOレディースカップ」に共催 | |

| 平成18年3月 | 本社を現在地(東京都港区虎ノ門)に移転 |

| 平成18年8月 | 物流センターを千葉県習志野市に移設 |

| 平成19年5月 | 株式会社テレビ東京と共同出資するテレビ東京ゴルフダイジェスト・オンラインLLC合同会社を設立 |

| 平成19年8月 | 「ゴルフパラダイス」のブランドで中古ゴルフクラブの買取販売を行う、株式会社エイコーの全株式を取得し子会社化 |

| 平成19年10月 | 連結子会社である株式会社エイコーの商号を株式会社ゴルフパラダイスに変更 |

| 平成21年10月 | 連結子会社である株式会社ゴルフパラダイスを吸収合併 |

| 平成21年11月 | 持分法適用会社であるテレビ東京ゴルフダイジェスト・オンラインLLC合同会社から一部の事業を譲り受け、同社は解散 |

| 平成22年5月 | ゴルフ場向けソフトウエアの開発・販売を行う株式会社インサイトの全株式を取得し子会社化 |

| 平成23年6月 | 米国「Golf Digest」誌を出版するConde Nast社とライセンス契約を締結 |

| 平成23年10月 | 株式会社ロイヤリティマーケティングと提携し、ゴルフ場向けポイントサービス「Golfers Ponta」サービスを開始 |

| 平成24年5月 | 米国GolfTEC社と提携し「GolfTEC by GDO」1号店(六本木スタジオ)を開設、ゴルフレッスンサービスを開始 |

| 平成24年7月 平成25年4月 平成25年10月 | 連結子会社である株式会社インサイトを吸収合併 「GolfTEC by GDO」2号店(恵比寿スタジオ)を開設 「GolfTEC by GDO」3号店(銀座スタジオ)を開設 |

3【事業の内容】

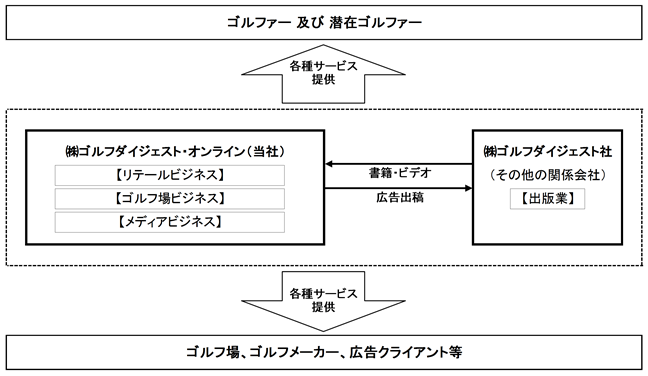

Section titled “3【事業の内容】”当社グループは、「ゴルフ」と「インターネット」を主軸に『リテールビジネス』『ゴルフ場ビジネス』及び『メディアビジネス』の3事業を展開しております。株式会社ゴルフダイジェスト社は、当社議決権株式の22.01%を保有するその他の関係会社として位置付けられております。

なお、株式会社インサイトは、当社の100%子会社で、ソフトウエアの開発・販売及びシステム保守を行っておりますが、小規模であり重要性に乏しいため、連結対象範囲から除外しており、連結財務諸表を作成しておりません。

事業の系統図を示すと、下記のとおりとなります。

(平成25年12月31日時点)

(1)リテールビジネス

インターネット上(PC及びモバイル端末)でゴルフ用品・関連商品のEコマースを行う「GDOゴルフショップ」、中古ゴルフ用品の買取・販売を行う「ゴルフパラダイス」を5店舗(平成25年12月末時点)、及び平成24年5月に開始した、ゴルフレッスンを行う「GolfTEC by GDO」を3店舗(平成25年12月末時点)運営しております。当ビジネスの主要顧客は「GDOクラブ会員」、当社ウェブサイトにアクセスするゴルファー及び店舗への来店顧客であります。

① ゴルフ用品(新品・中古)ネット販売サービス

平成13年1月よりウェブサイト上で一般消費者向けに新品・中古のゴルフ用品及び関連商品を販売するEコマースを行っております。平成16年11月に千葉県浦安市に物流センター(現在、千葉県習志野市に移設)を設け、顧客サービスの水準を向上させるとともに、仕入力を強化したことによりゴルフ用品の取扱商品数・ブランド数が拡充され、現在では新品で約10万点、中古品で約2万点の品揃えを実現しております。中でも、「GDO SELECT SHOP(平成26年4月以降、「ブランドショップ」に名称変更予定)のコーナーでは、Eコマースとして当サービス内でしか取扱いのないブランドなど特徴ある商材を取り揃えることで、ファッション感度の高い商品群となっております。また、平成22年春からは機能と品質を追求した、ゴルファーのためのプライベートブランド「GDOオリジナル」の販売を開始しております。シーズン毎に新アイテムを発売しラインナップの充実をはかっております。

販売価格に関しては、顧客の属性や購入履歴に応じた割引料金提示や、「GDOクラブ会員」を対象としてゴルフ用品購入時などに使用できる「GDOポイント」の発行を行う等、顧客に有用な特典も提供しております。

② 中古ゴルフ用品買取・販売サービス

ゴルフクラブを売却したい顧客の需要に対応し、平成15年1月に中古ゴルフクラブのインターネット買取サービスを開始いたしました。また、平成19年8月には、中古ゴルフ用品の買取・販売を行う株式会社ゴルフパラダイスを子会社化しサービスの拡充をはかっております(なお、同社は、平成21年10月に当社が吸収合併いたしました。)。顧客は保有するゴルフクラブやキャディバックを店舗に持参し、買取サービスを受けることができるほか、当社ウェブサイト上でもゴルフクラブの売却申込みが可能であり、顧客はウェブサイト上で買取相場の情報を確認し買取査定を申込むと、送料無料で宅配業者が自宅集荷を行っております。

平成24年4月からは、これまでに培ってきた査定ノウハウに基づき、20万点以上の中古ゴルフクラブ査定データベースを専門店やゴルフ場・練習場へ提供するとともに、これらが下取・買取したゴルフクラブを当社が買い上げるサービスを開始しました。

③ レッスンサービス

米国で最大のゴルフレッスンチェーンを展開するGolfTEC社と提携して、米国生まれの最新ゴルフトレーニングメソッドを提供する屋内レッスンスタジオ「GolfTEC by GDO」を開設し、平成24年5月よりレッスンサービスを開始しました。平成25年4月及び10月には2号店、3号店を開設し、平成25年12月末時点で合計3店舗を営業展開しております。また平成24年9月からは、これらスタジオ内で当社オリジナルのクラブフィッティングサービス「SwingFit」を開始しております。

(2)ゴルフ場ビジネス

インターネット上(PC及びモバイル端末)やスマートフォン向けアプリでのゴルフ場予約サービスのほか、ゴルフ場が自ら運営するウェブサイトの予約機能や顧客管理機能等を集約したアプリケーション及びゴルフ場基幹業務システムとの連動システムを提供しております。さらには、名門ゴルフ場の予約サービスに特化した有料会員サービス等を行っております。

① ゴルフ場予約サービス

全国1,900コース以上(平成25年12月末現在)のゴルフ場と提携しております。提携ゴルフ場のプレー料金・スタート時間等を当社ウェブサイト及びスマートフォン向けアプリ上に表示し、「GDOクラブ会員」からの予約をオンライン(PC及びモバイル端末)及び電話で受付けております。「GDOクラブ会員」から受付けた予約情報をインターネット経由でゴルフ場に連絡し、当社は各ゴルフ場から実際にプレーした人数に応じて手数料を得ております。また、平成25年4月より、事前決済型で通常のプレー料金よりも割引率の高いゴルフプレーチケットを販売する「HOT PRICE」サービスを開始いたしました。さらに、当社ウェブサイト上で、全国約2,400コースの情報を網羅したゴルフ場ガイド等の情報提供も行っております。

平成18年10月より名門ゴルフ場を対象とした予約サービス「GDOプレミアム倶楽部」を開始しております。一部メンバーシップ制の強い名門コースにおいては、通常のゴルフ場予約サービスでの予約提携が難しく、一般には開放されておりません。そこで当社は、審査基準を満たした有料会員のみが、名門コースを予約し、プレーできるサービスを提供しております。

② ゴルフ場向けソフトウエアの開発・販売サービス

イ.ゴルフ場向けASPサービス(注)

ゴルフ場のウェブサイト上でリアルタイムに予約を行う機能や顧客管理を行う機能等を集約したアプリケーション「GDO Web Pack」を開発し、ゴルフ場向けASPサービス(注)として、平成15年3月より提供を開始しております。このソフトウエアは、24時間予約可能なリアルタイム予約機能やゴルフ場の会員・ビジター等の顧客管理機能等を有していることから、ゴルファー及びゴルフ場双方にとってメリットのあるシステムとなっております。

(注)インターネットを通じて、特定目的用に設計されたソフトウエアを顧客にレンタルするサービスのこと。

ロ.ゴルフ場基幹業務システム販売サービス

平成22年5月に「ゴルフ場基幹システムの開発・販売」を主要業務とする株式会社インサイトを子会社化し、ゴルフ場向けソフトウエア「Yardage Club」を販売しております。これにより、従来の集客支援だけでなく、ゴルフ場のオペレーションにまで範囲を拡げ、総合支援サービスを行っております。なお、株式会社インサイトは、平成24年7月に当社が吸収合併いたしました。

③ ゴルフ場業務システム連動サービス

インターネット上でのゴルフ場予約サービスを自ら行うゴルフ場が増える中、インターネット上へのスタート時間等の公開やその他予約情報確認のための作業量が増加し、ゴルフ場の業務負荷は増しております。そこで、平成17年4月よりゴルフ場の基幹システムと当社ゴルフ場予約システムを連動する「GOLF XML」の提供を開始しております。

④ ゴルフ場向けポイントサービス

株式会社ロイヤリティマーケティングと提携し、平成23年10月よりゴルフ場向けに共通ポイントプログラム「Golfers Ponta」のサービス提供を開始いたしました。ゴルフ場にとっては、Pontaポイントをマーケティングツールとして活用でき、またゴルファーにとっても「ゴルフのプレーで貯まる・使える」共通ポイントサービスとして、新たな価値提供を開始しております。

(3)メディアビジネス

国内外のゴルフニュース(米国PGAツアー、米国ゴルフダイジェスト誌、ヨーロピアンツアー及びアジアンツアーと提携)をはじめとした様々なゴルフコンテンツを総合的に配信するインターネット・メディアとして、下記のサービスを提供しております。

① 広告サービス

PCやフィーチャーフォン(注)に加えて、平成23年に開始したスマートフォンサービス、スマートフォン向けアプリなどを通じて、様々なゴルフ情報を提供しております。これら各種メディア上で、広告やタイアップ企画等を掲載し、広告主あるいは広告代理店から対価を得ております。

(注)スマートフォン登場以前の多機能タイプ(通話やカメラや音楽再生といった機能を搭載)の一般的な携帯電話の総称。

② ソリューショサービス

既定の広告メニュー提供に留まらず、クライアント各社の潜在的なニーズに対応したカスタマイズメニューや、当社のメディアパワー、会員データベースなどを利用したマーケティング支援サービスを提供しております。また、豊富なゴルフ関連コンテンツという資産を活かしたコンテンツ配信サービス、ゴルフ関連サイトの制作・運営受託サービスなども展開しております。

③ パーソナルサービス

イ.会員サービス事業

平成14年11月よりカード会社との提携により「GDOカード」を発行するカード会員事業を行っております。同サービスにより、一般会員は年会費無料(プラチナ会員・ゴールド会員は年会費有料)でカード会員限定のゴルフ場割引特典や「GDOゴルフショップ」でのゴルフ用品購入時の割引特典などが受けられます。当社は提携先企業よりカード利用者獲得手数料やカード利用額に応じたコミッション等の対価を得ております。

平成22年11月に開始しました「JGA(公益財団法人日本ゴルフ協会)ハンディキャップ」取得サービスでは、JGAの公式認定ハンディキャップをオンラインで手軽に取得できます。JGAからは「GDOクラブ会員」のJGAへの入会人数に応じた手数料収入を対価として得ております。

ロ.モバイルサービス

平成17年2月よりフィーチャーフォン対応公式サイトの運営を開始し、ゴルフ用品販売、ゴルフ場予約、ゴルフ関連情報の配信等のサービスを提供しております。平成23年11月以降は、フィーチャーフォンに加え、スマートフォンにおいても「ゴルフダイジェスト・オンラインMobileスマホサイト」及び有料コンテンツとなる「GDOメディアパック」を展開しております。また、平成25年にはスマートフォン向けアプリとして「GDOゴルフ速報」、「GDOゴルフスコア管理」等も開始しております。

④ イベントサービス

競技ゴルフの経験が豊富な方のみならず、今まで競技ゴルフに参加経験のないゴルファーにも、競技ゴルフの素晴らしさを体験してもらうことを目的として、平成17年より「GDOアマチュアゴルフ選手権」を開催しております。開催クラスや開催地区の拡大等により参加人数は年々増加し、平成22年度以降、参加者数が年間延べ1万人を超える国内最大規模のイベントとなっております。

4【関係会社の状況】

Section titled “4【関係会社の状況】”| 平成25年12月31日現在 |

| 名称 | 住所 | 資本金 (千円) | 主要な事業の内容 | 議決権の所有割合又は被所有割合(%) | 関係内容 | |

| (その他の関係会社) | ||||||

| (株)ゴルフダイジェスト社 | 東京都港区 | 21,250 | 書籍・雑誌の出版 | 被所有 | 22.0 | 広告掲載、書籍・雑誌の購入 役員の兼任2名 |

(注)上記以外に非連結子会社が1社あります。

5【従業員の状況】

Section titled “5【従業員の状況】”(1)提出会社の状況

| 平成25年12月31日現在 |

| 従業員数(人) | 平均年齢 | 平均勤続年数 | 平均年間給与(円) |

| 280(115) | 35歳8ヶ月 | 4年3ヶ月 | 5,639,359 |

| セグメントの名称 | 従業員数(人) | |

| リテールビジネス | 59 | (83) |

| ゴルフ場ビジネス | 79 | (15) |

| メディアビジネス | 44 | (5) |

| 全社(共通) | 98 | (12) |

| 合計 | 280 | (115) |

(注)1.従業員数は、就業人員であり、臨時雇用者数(契約社員、嘱託社員、パートタイマー、人材派遣会社からの派遣社員を含む)は、年間の平均人員を( )内に外数で記載しております。

2.平均年間給与は、賞与及び基準外賃金を含んでおります。

3.従業員数が全社(共通)として記載されている従業員数は、特定のセグメントに区分できない管理部門に所属している人員であります。

(2)労働組合の状況

労働組合は結成されておりませんが、労使関係は円満に推移しております。

第2【事業の状況】

Section titled “第2【事業の状況】”1【業績等の概要】

Section titled “1【業績等の概要】”(1)業績

当事業年度(平成25年1月1日~平成25年12月31日)における経営環境は、政府が打ち出した新たな経済政策に対する期待等から為替・株式市場で円高是正・株価上昇への動きが見られるなど、景気全般に回復の兆しが見られました。しかしながら、消費増税を始めとする税制改正、雇用情勢、欧州の景気回復の遅れ、近隣諸国との関係など、国内外の懸念材料は残っており、個人所得の向上や消費マインドの完全な回復には至っておりません。

ゴルフ業界においては、ゴルフ会員権の価格が7年ぶりに上昇したほか、ゴルフ場利用者数が前年比102%(経済産業省「特定サービス産業動態統計調査2013年12月」より)と成長を見せる一方で、ゴルフ用品販売における価格競争は長期化するなど、ゴルフ関連企業を取り巻く環境は引き続き厳しい状況にあります。

インターネットを取り巻く環境においては、スマートフォンの普及が進み、タブレット端末とあわせた両デバイスによるインターネット利用は拡大しております。これに伴い、Eコマース市場やインターネット及びスマートフォン広告市場、ならびに各種関連サービスの市場は成長拡大を続けるとともに、サービス競争が激化しております。

このような環境下、当社では、ゴルフ専門サービス企業として再成長を実現すべくスマートフォン対応の強化を図るとともに、ゴルフ専業ならではの強みを活かして、ユーザーの利便性を高めるためのサービス強化等に取り組んでまいりました。また、引き続き成長性・収益性の高いサービスへ経営資源投資を集中するほか、コスト最適化にも積極的に取り組んでまいりました。

これらの結果、当事業年度の業績は、売上高14,039百万円(前期比9.1%増)、営業利益292百万円(前期は営業損失172百万円)、経常利益289百万円(前期は経常損失179百万円)、当期純利益51百万円(前期は当期純損失86百万円)と前期と比べて大幅な改善となりました。なお、訴訟和解金、新サービス開始に伴う旧システムの廃棄・損失引当等で特別損失159百万円を計上しております。

セグメント別の業績は、次のとおりであります。

『リテールビジネス』

当事業年度における当セグメントの業績は、売上高9,679百万円(前期比8.8%増)、売上総利益2,088百万円(前期比14.3%増)となりました。

継続的に仕入・販売管理手法の改善と最適化を進めたほか、キャンペーンやセール等の販売促進施策のバリエーションを増やしたこと及びそれらの施策管理を強化したことなどが奏功し、収益性を高めつつ売上高の拡大を実現しました。また、スマートフォン対応の推進等も業績の改善に寄与しました。

『ゴルフ場ビジネス』

当事業年度における当セグメントの業績は、売上高3,432百万円(前期比15.1%増)、売上総利益3,151百万円(前期比10.6%増)となりました。

6月に開始した事前決済型予約サービスが、ゴルフプレー予約による収益を早期に確定したいゴルフ場と、通常価格よりもリーズナブルにゴルフプレーをしたいゴルファー双方の支持を受け、順調に予約枠数及び予約利用者数が伸長しました。また、スマートフォン対応の強化や各種キャンペーンの実施が奏功し、特に下期における酷暑や週末の台風等悪天候にも関わらず、売上高、売上総利益ともに前期を大幅に上回る結果となりました。

『メディアビジネス』

当事業年度における当セグメントの業績は、売上高927百万円(前期比5.8%減)、売上総利益724百万円(前期比2.5%増)となりました。

ゴルフメーカーのみならずゴルフ以外のクライアントにおける大型広告案件の受注が進んだほか、新たに提供を開始したクラブギア情報を掲載したコンテンツ(ウェブ版及びフリーペーパー版)や動画配信プラットフォームの導入等によるコンテンツの強化に伴い、各コンテンツへの来訪者は増加するとともに当社の認知度は向上し、収益性の高い広告受注の促進に寄与しました。従来型フィーチャーフォンの有料会員数の減少に伴う課金収入の落ち込みを補うには至らず、当セグメントの売上高は前期を下回っておりますが、利益率が大きく改善し、売上総利益は前期を上回る結果となりました。

(2)当事業年度のキャッシュ・フローの状況の分析

当事業年度における現金及び現金同等物(以下「資金」という。)は、前事業年度末に比べ211百万円減少し、494百万円となりました。当事業年度における各キャッシュ・フローの状況とそれらの要因は次のとおりであります。

(営業活動によるキャッシュ・フロー)

当事業年度における営業活動によるキャッシュ・フローは、463百万円の資金増加(前期は244百万円の増加)となりました。

これは税引前当期純利益130百万円、仕入債務の増加130百万円、減価償却費611百万円等の非資金項目等による資金の増加が、棚卸資産の増加244百万円、売上債権の増加170百万円等による資金の減少を上回ったことが主な要因です。

(投資活動によるキャッシュ・フロー)

当事業年度における投資活動によるキャッシュ・フローは、81百万円の資金減少(前期は163百万円の減少)となりました。

これはソフトウエア等の無形固定資産の取得による支出207百万円、建物付属設備等の有形固定資産の取得による支出64百万円等による資金の減少が定期預金の払戻による収入200百万円等による資金の増加を上回ったことが主な要因です。

(財務活動によるキャッシュ・フロー)

当事業年度における財務活動によるキャッシュ・フローは、592百万円の資金減少(前期は391百万円の減少)となりました。

これは長期借入金の返済による支出1,193百万円、リース債務の返済による支出70百万円等による資金の減少が、短期借入金の純増額650百万円等による資金の増加を上回ったことが主な要因です。

2【生産、受注及び販売の状況】

Section titled “2【生産、受注及び販売の状況】”(1)生産実績

該当事項はありません。

(2)商品仕入実績

当事業年度の商品仕入実績をセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | 前年同期比(%) |

| リテールビジネス(千円) | 7,123,230 | 112.0 |

| ゴルフ場ビジネス(千円) | 189,973 | - |

| 合計(千円) | 7,313,203 | 115.0 |

(注)1.金額は仕入価格によっております。

2.上記の金額には、消費税等は含まれておりません。

(3)受注実績

当社グループは、受注から販売までの所要日数が短く、常に受注残高は僅少であります。また、期中の受注高と販売実績とがほぼ対応するため、記載を省略しております。

(4)販売実績

販売実績をセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | 前年同期比(%) |

| リテールビジネス(千円) | 9,679,683 | 108.8 |

| ゴルフ場ビジネス(千円) | 3,432,552 | 115.1 |

| メディアビジネス(千円) | 927,035 | 94.2 |

| 合計(千円) | 14,039,271 | 109.1 |

(注)上記の金額には、消費税等は含まれておりません。

3【対処すべき課題】

Section titled “3【対処すべき課題】”当社グループを取り巻く経営環境・市場環境は多様化が進み、同業種・異業種を含めた競争は、さらに激化するものと予測されております。このような環境下、当事業年度においては、集客力の最大化を図るとともに、経費構造の改善や経営資源の最適配分等を実現することで収益力の改善に注力した結果、一定の効果が確認されております。次年度以降も引き続き、更なる成長を目指して、次の各項目を主な課題として取り組んでまいります。

(1)収益力の改善

実行した各種施策が奏功し、当事業年度は増収増益を達成しております。次年度におきましては、引き続き収益性の高いビジネスへ経営資源を集中させるとともに、新規事業の検討・開拓等を行うことで、更なる収益力の改善を進めてまいります。

(2)財務体質の改善

事業の成長・拡大や各種取り組み等を実行するには、盤石な財務基盤を構築する必要があります。収益力の改善とともに投資効率の最大化を図る等キャッシュ・フローの増大に努めることで、IT基盤の刷新を機に膨らんだ有利子負債の圧縮を進め、財務体質の改善を図ってまいります。

(3)マーケティング戦略の強化

当社グループの事業拡大を進めるためには、マーケティング戦略の強化が不可欠であります。当事業年度は、事業の根幹を成す「GDOクラブ会員」の会員数が234万人を超え、会員との関係強化に重点を置いてまいりました。次年度以降も、引き続き新規会員の獲得を図りながら、既存会員との関係を強化することに重点を置いてまいります。また、日々進化するマーケティングソリューションを効果的かつ迅速に展開するためにも、部門を超えた横断的な連携の強化に集中してまいります。

(4)システムの安定稼動

当社グループにとって、ビジネスの基盤であるシステムの安定稼動は今後も重要な課題であります。コンピュータウイルスなどの進入、近年高度化・複雑化する情報改ざんや不正侵入などの不正アクセスに対して、適切なセキュリティ対策を講じることで高度な情報システム環境の維持・運用を行ってまいります。

(5)ステークホルダーとの関係強化

当社グループは、株主の皆様のみならず、お取引先企業、お客様及び社員との間に生まれる信頼と共栄の関係を継続させることが、長期的に株主価値の最大化を実現するものと考えております。今後も制度開示における重要事実公開手順を踏まえたうえで、業績結果、財務内容、将来ビジョンや経営戦略などについて、ステークホルダーに対し迅速かつ的確に発信してまいります。また、CSR活動を通じてステークホルダーの信頼と満足を得る企業価値の向上を図ってまいります。

(6)個人情報の保護管理強化

当社グループの事業は、「GDOクラブ会員」の様々な活動により支えられており、会員の個人情報の保護管理において大きな責務を負っています。個人情報保護法を遵守すべく定めた、情報セキュリティ基本方針及び個人情報保護方針に基づき、あらゆる体制強化を図ってまいります。当社グループが保有する情報資産をあらゆる脅威から保護し、適切な安全管理を実現するために構築した、情報セキュリティマネジメントシステムを最大限活かし、情報資産を安全かつ適正に管理・運用してまいります。

4【事業等のリスク】

Section titled “4【事業等のリスク】”有価証券報告書に記載した事業の状況、経理の状況等に関する事項のうち、当社グループの財政状態、経営成績及びキャッシュ・フローの状況等に影響を及ぼす可能性のあるリスクには以下のようなものがあり、投資家の判断に重要な影響を及ぼす可能性のある事項であると考えております。

なお、文中の将来に関する事項は、有価証券報告書提出日現在において判断したものであります。

(1)ゴルフ市場について

① ゴルフという特定分野への依存

昨今のゴルフ業界において、ゴルフ場利用者数の減少やゴルフプレー料金の減少等から業界各社の事業リスクが増加する傾向があります。また、ゴルフ用品販売においては価格競争が長期化しております。ゴルフ業界を主要ドメインとし、専門性の高いサービス提供を意図するために、あえて事業ポートフォリオを集約化している当社グループにとっては、同業界の成長性は、当社グループのビジネスの成長と密接な関連性を有します。ゴルフ業界が今後予測どおりに成長しない場合には、当社グループの経営成績に少なからず影響を及ぼす可能性があります。

② 天候によるリスク

ゴルフは屋外スポーツであるため、気候の穏やかな春・秋にゴルフプレー者数は増加し、気候の厳しい夏・冬に減少する傾向があります。このため、当社グループの四半期での経営成績は、これら季節変動の影響を受ける可能性があります。また、冬場における予想外の降雪や夏場における台風や落雷等により、ゴルフ場の営業日数や入場者数が変動し、当社グループのゴルフ用品販売やゴルフ場送客人数等に影響を及ぼす可能性があります。

③ 自然災害等によるリスク

大規模な自然災害等が発生した場合、リテールビジネスにおいては、店舗及び物流センターの設備の損壊、ライフラインや交通網の壊滅等により事業活動に支障をきたすリスクが考えられます。また、ゴルフ場ビジネスにおいては、被災地域の状況により交通網の寸断、提携ゴルフ場の施設の崩壊等により復旧までに相当の時間を要することも予想されます。これら、自然災害等に伴う状況が長期化する場合、当社グループの業績に影響を及ぼす可能性があります。

(2)インターネットビジネスの事業リスクについて

① Eコマース及びインターネット

当社グループは、インターネット利用環境において「ゴルフ関連の総合ポータルサイト」としてEコマースによるビジネスを展開しております。総務省発表(平成25年7月16日付)のデータによれば、インターネットの利用者数は9,652万人、人口普及率は約8割(79.5%)まで浸透しておりますが、当社グループのビジネスにとって、こうしたインターネット利用者に対する快適な利用環境が維持され、Eコマース市場も共に成長していくことが重要となります。しかしながら、何らかの理由により、長期にわたりインターネット接続環境の悪化や利用停止となる状況が生じた場合、またはEコマースをめぐる法的な規制によりEコマースの優位性が喪失し、Eコマースの市場成長が鈍化に至った場合、当社グループの経営成績に影響を及ぼす可能性があります。

② モバイルコマース及びソーシャルメディア

スマートフォンの浸透によりモバイルを通じたEコマース(モバイルコマース)の普及、FacebookやTwitterに代表されるソーシャルメディアの急成長やサービスのクラウド化など、通信・デバイス・コンテンツを含めた環境は構造変化の途上にあります。当社グループは平成17年2月よりモバイルでのサービス提供を開始し、その対応を強化するとともにソーシャルメディアを通じたマーケティングを積極的に進めております。ソーシャルメディア関連規制により、マーケティング戦略の見直しを余儀なくされた場合やスマートフォンアプリへの対応遅延、不具合などにより当社グループのモバイルサイトが長期間利用不能に陥った場合等は、当社グループの経営成績に影響を及ぼす可能性があります。

③ インターネット広告の普及と多様化

インターネット広告事業はその歴史が浅いこともあり、将来の市場規模を正確に予想することは困難であり、当社グループのサービスに対する今後の需要も不確定であるといえます。また、広告市場は景気動向の影響を受けやすいものと考えられることから、市場が拡大したとしても景気が悪化した場合に当社グループの広告事業が順調に成長しない可能性もあります。

更に、インターネット広告の中でも、リターゲティング広告や行動ターゲティング広告等、その広告手法は多様化を見せております。そのため、新たな広告商品の開発費用やこれら広告商品の取扱企業との提携にかかる費用負担等が、当社グループの経営成績に影響を及ぼす可能性があります。

④ 個人情報保護

当社グループは、当社グループウェブサイト上の各サービスの中で、GDOクラブ会員情報やクレジットカード情報等の個人情報を取得し利用しております。当社グループでは、個人情報保護法(個人情報の保護に関する法律)を遵守すべく徹底した情報管理を継続的に行い、高度のセキュリティ技術の活用、各種社内教育及びガイドラインの充実等、個人情報保護に関する研究及び対策の徹底を行っております。また、ウェブサイト上の個人情報保護の第三者認証機関である一般社団法人日本プライバシー認証機構(以下、「日本プライバシー認証機構」という。)より「TRUSTeマーク」を取得しております。

これらの個人情報については、使用目的を限定した上で業務委託先企業等と共有することがあるため、個人情報管理体制の強化、理解促進、委託先企業の監督を継続的に行い、かつ内部監査を定期的に実施する等、個人情報の適切な使用と保護の徹底に努めております。しかしながら、以上のような対策を講じたとしても、当社グループ・業務委託先企業等の過失等により、個人情報の漏洩等の事象が発生した場合には、損害賠償請求や信用の下落等によって、当社グループの経営成績に影響を及ぼす可能性があります。

⑤ システムトラブル

当社グループのサービスの多くはインターネット環境下において稼働しているため、コンピューターシステムを結ぶ通信ネットワークに依存しております。当社グループは基幹システムを堅固なデータセンター内に設置し万全を期しておりますが、想定外の規模の自然災害や事故等によって通信ネットワークが切断または電力が長期に渡る供給停止の事態に陥った場合には、当社グループの営業は一時的に不可能となります。また、日々のシステムを管理している会社が倒産や業務継続不能となる他、ハードウエアやソフトウエアの不備、アクセスの急激な増加、その他予測不可能な様々な要因によってコンピューターシステムがダウンした場合にも、当社グループは営業を行うことが出来なくなり、当社グループの経営成績に影響を及ぼす可能性があります。また、ハッカーによる外部侵入等の要因で、システムダウン及び機密情報の漏洩が引き起こされた結果、損害賠償請求や信用の下落等によって、当社グループの経営成績に影響を及ぼす可能性があります。

⑥ 知的財産

当社グループが行う事業の中には、特許権、著作権等のさまざまな知的財産権が関係しております。必要な知的財産権が取得できなかった場合や、適切な利用許諾を得られない場合には、技術開発やサービスの提供が困難となる可能性があります。

当社グループは有価証券報告書提出日現在において、第三者より知的財産権に関する侵害訴訟等を提起されたり、またそのような通知を受けておりません。しかしながら、将来当社グループの事業活動に関連して第三者が知的財産権の侵害を主張する可能性がないとはいえません。当社グループの属する市場がさらに成長し、ITの進展とあいまって、事業活動が複雑多様化するにつれ、競合も進み、知的財産をめぐる紛争件数が増加する可能性があります。このような場合、当社グループが第三者の知的財産権等を侵害したことによる損害賠償請求や差止請求、又は、ロイヤリティの支払請求を受けることにより、当社グループの事業展開及び事業成績に影響を及ぼす可能性があります。

なお、将来当社にて重要な知的財産を保有する可能性もあり、その際適切な保護管理策を講じる予定でありますが、第三者が当社グループの知的財産権を侵害する可能性を完全に排除することは困難でもあり、当社グループの重要な知的財産権が第三者に不当に侵害された場合には、当社グループの経営成績及び財政状況に影響が及ぶ可能性があります。

⑦ 許認可及び法的規制

当社グループは事業運営に関して主にEコマース事業における景品表示法をはじめとした多様な法的規制を受けております。また、中古販売事業活動の遂行に関して古物商の許認可も受けております。当社グループはこれら関連法令の遵守に努めており、有価証券報告書提出日現在において事業運営上に支障をきたす事態は生じておりませんが、違反その他の事由により改善勧告を受けた場合やこれら許可等が停止や取消となった場合及び法的規制の見直しや新たな制定等により規制強化が生じた場合には、当社グループの経営成績及び今後の事業展開に影響を及ぼす可能性があります。

(3)競合

当社グループの属するインターネット及びゴルフ市場において、当社グループと競合する企業は多数存在しております。今後も市場の拡大に伴い、新規事業者の参入や既存ゴルフメーカー等のインターネット事業への進出等、競合状態は一層厳しくなることが予想されます。これら同業他社との価格競争やその他景気動向の影響により、当社グループの経営成績に影響を及ぼす可能性があります。また、急激な円安により生産コストが上昇して商品価格が高騰した場合、ゴルフクラブ等の仕入価格の上昇が予想されますが、競合下においての消費者への完全な価格転嫁は困難と予想され、その場合にも原価上昇により当社グループの経営成績に影響を及ぼす可能性があります。

(4)投資に係るリスクについて

当社グループは、事業戦略に則り、借入金に依拠した設備投資を実行しておりますが、投資対象が期待通りの投資リターンを生まない場合、借入過多によるバランスシートの悪化及び成長の為の再投資資金の枯渇をもたらし、結果として当社グループの成長力に影響を及ぼす可能性があります。また、固定資産は減損会計対象であることから、投資した資産から減損損失が発生し、当社グループの経営成績に影響を及ぼす可能性があります。

(5)優秀な人材の確保及び育成について

当社グループは、引き続き成長を続ける段階にあり、事業戦略の構築と推進、新たなマーケティング施策の構築等、会社運営を円滑に行う上で貴重な人的資源を確保し、育成していく必要があります。しかしながら、これらの人材が社外に大量に流出した場合には、業務運営に支障が生じ、当社グループの経営成績に影響を及ぼす可能性があります。

(6)財務・会計にかかるリスク

① 金利及び流動性・調達リスク

当社グループの設備投資及び経常運転資金は主として借入金による間接調達に依存しております。将来的に金融市場において、政府の経済政策や金融政策等の影響により基準金利としている長短金利が上昇することで、金利支払負担が増大した場合、現在の借入残高においては、当社グループの経営成績や財務状況に影響を及ぼす可能性があります。

また、突発的な内外部環境の変化等により、資金調達ができなかった場合には、事業の継続ができなくなる等、当社グループの経営成績や財務状況に影響を及ぼす可能性があります。

② 会計リスク

繰延税金資産は、将来にわたり十分な課税所得を得る前提にて計上を行っておりますが、内部及び外部要因にて前提とする課税所得の確保が困難と判断された場合、その取り崩しにより当社グループの経営成績に影響を及ぼす可能性があります。

また、訴訟等が提起された場合、偶発損失引当の計上により当社グループの経営成績に影響を及ぼす可能性もあります。

5【経営上の重要な契約等】

Section titled “5【経営上の重要な契約等】”該当事項はありません。

6【研究開発活動】

Section titled “6【研究開発活動】”該当事項はありません。

7【財政状態、経営成績及びキャッシュ・フローの状況の分析】

Section titled “7【財政状態、経営成績及びキャッシュ・フローの状況の分析】”本項に記載した予想、予見、見込み、見通し、方針等の将来に関する事項は、有価証券報告書提出日現在において判断したものであり、将来に関する事項には、不確実性及びリスクを含んでいるため、将来生じる実際の結果と大きく異なる可能性もありますのでご留意ください。

(1)重要な会計方針及び見積り

当社の重要な会計方針は、財務諸表の注記に全て記載されており、ここで記載される会計方針は、当社の会計方針をすべて包括的に表しているものではありません。なお、当社の財務諸表に関し認識される「特に重要な見積りを伴う会計方針」とは、翌事業年度以降の財政状態、経営成績及びキャッシュ・フローの状況に重要な相違を発生させる可能性がある事項に対する見積りであり、本質的に不確実性を含有していると判断されるものです。

当社の財務諸表に関し認識される「特に重要な見積りを伴う会計方針」は以下のとおりです。

(ポイント引当金)

当社は、当社ウェブサイト及びゴルフパラダイス店舗の利用に応じて、商品の購入やゴルフ場のプレー料金等に利用可能なポイントプログラムを提供しております。将来のポイント利用により発生すると予想される費用を「ポイント引当金」として計上しております。なお、当該引当金の繰入額については、販売費及び一般管理費の「ポイント引当金繰入額」として計上しております。

(2)当事業年度の経営成績の分析

① 売上高及び営業利益

売上高は、14,039百万円(前期比9.1%増)となりました。主要セグメント別の売上高は『リテールビジネス』で9,679百万円(前期比8.8%増)、『ゴルフ場ビジネス』は3,432百万円(前期比15.1%増)、『メディアビジネス』は927百万円(前期比5.8%減)となりました。

売上総利益は5,964百万円(前期比10.8%増)となりました。

販売費及び一般管理費は5,672百万円(前期比2.1%増)となりました。

以上の結果、営業利益は292百万円(前期は営業損失172百万円)となりました。

② 営業外損益及び経常利益

営業外損益は2百万円の損失(純額)となりました。不動産賃貸料8百万円等を計上したことにより、営業外収益は20百万円となりました。また、支払利息20百万円等を計上したことにより、営業外費用は22百万円となりました。

以上の結果、経常利益は289百万円(前期は経常損失179百万円)となりました。

③ 特別損益及び税引前当期純利益

特別損益は159百万円の損失(純額)となりました。これは主に訴訟関連に係る費用106百万円を計上し、また、新サービス開始に伴う旧システムの廃棄を行い固定資産除却損45百万円を計上したため、特別損失159百万円となりました。

以上の結果、税引前当期純利益は130百万円(前期は税引前当期純損失101百万円)となりました。

④ 法人税等(法人税等調整額を含む)及び当期純利益

法人税等は78百万円(前期は△15百万円)となりました。

当期純利益は51百万円(前期は当期純損失86百万円)となりました。1株当たり当期純利益金額は、3円50銭(前期は1株当たり当期純損失金額5円84銭)となりました。

なお、事業の業績等に関しては、「第2 事業の状況 1業績等の概要 (1)業績」に記載しております。

重要な非財務指標

当社は「GDOクラブ会員数」と当社ウェブサイトの「総ビジター(以下V数)」、「ユニークビジター数(以下UV数)」を、当社の成長に重要な影響を与える指標と位置付けております。

平成25年12月末における「GDOクラブ会員数」は、前事業年度末である平成24年12月末時点の217万人から約17万人増加し234万人となりました。またUV数は当事業年度末において月間449万人で、単月のピーク(平成25年11月)では月間514万人超を記録しました。当社ウェブサイトを視聴しながら、「GDOゴルフショップ」においてゴルフ用品を購入したり、当社ゴルフ場予約サービスを利用してゴルフ場予約を行い、また当社の媒体価値が高まっていくことで新たな広告収入を喚起することが見込まれます。

財政状態の分析

当事業年度末における総資産は、リテールビジネス部門の業績好調から売上の増加に伴い売掛金が増加しました。また、売れ筋商品の在庫拡充を行ったことで商品も増加となりました。

一方で、長期借入金の返済が進み現預金が減少したことや、償却の進捗等に伴うソフトウエアの減少等により、前事業年度末に比べ299百万円減少の6,706百万円となりました。

なお、純資産は73百万円増加の1,965百万円、自己資本比率は2.2ポイント増加し、29.2%となりました。

(3)経営成績に重要な影響を与える要因について

「第2 事業の状況 4.事業等のリスク」に記載しております。

(4)経営戦略の現状と見通し

世界経済の緩やかな回復が期待されるなか、次期の日本経済は、各種経済政策が実行されるものと見込まれますが、4月から導入予定の消費増税や米国の経済政策転換等による影響や、欧州諸国の財政問題、新興国経済の成長鈍化等が懸念材料であり、先行きは不透明な状況が続くものと予測されます。

ゴルフ業界におきましては、ゴルフのオリンピック正式種目化や2020年のオリンピック東京開催等による波及効果が期待される一方で、趣味の多様化等による国内ゴルフ人口の緩やかな減少やゴルフプレー料金の下落、ゴルフ用品販売における価格競争の長期化等が留意点として挙げられます。また、新たな需要の創出に向けて、ゴルフ関連サービス全般の競争環境はこれまで以上に厳しくなるものと推測されます。

インターネットを取り巻く環境は、スマートフォン、タブレット端末の浸透に加えこれらと連携した機器の増大、ウエアラブルデバイスなどの普及、スマートフォンを用いた新たな電子決済手段の浸透等が、Eコマース市場の拡大成長を大きく牽引するものと見込まれます。その反面、マーケティング技術は高度化され、顧客獲得競争はこれまで以上に激化することが予想されます。

このような環境下、当社は、平成25年5月10日に発表しました中期経営計画(平成25年12月期から平成27年12月期までの3カ年)の基本方針である「ゴルフ専業の徹底」、「経営資源の選択と集中」、「財務基盤の確立」に則り、その2年目に当たる次期事業年度も、引き続きゴルフ専門サービス企業としての圧倒的な情報量とゴルフに特化したサービス力強化を推進して参ります。特に成長著しいモバイルチャネル向けサービスは引き続き最重要テーマとして捉えつつ、ソーシャルサービスの活用を含む次世代マーケティング技術に対しても積極的な取組みを行ってまいります。

『リテールビジネス』

顧客満足度のさらなる向上を目指し、品揃えの充実とその販売手法の多様化に努めるとともに、集客強化によってインターネットにおけるシェアの拡大を進めてまいります。また、当社の媒体力、マーケティング力を活かし、ゴルフメーカー等との関係を強化して商品調達力を強化するとともに、販売力の強化、コスト効率化によって売上の拡大と収益性の改善に努めます。

『ゴルフ場ビジネス』

ゴルフ場予約サービスは、顧客ニーズに合致した予約可能枠の拡充に向けた取組みを一層強化するとともに、スマートフォン及びソーシャルサービス対応、積極的なマーケティング活動の展開を図ることにより、ゴルフ場への送客人数の拡大を進めてまいります。また、ゴルフ場の収益最大化のためのソリューション提供に注力すること等で、売上及び利益の成長を加速してまいります。

『メディアビジネス』

当社独自の魅力あるコンテンツの生成や国内・海外の企業・団体等との連携を一層強固なものにし、ゴルフ専門のネットメディアとしての媒体力をさらに高めていくことで、当社の運営するゴルフ総合サービスサイト(GDOサイト)への来訪者を拡大、インターネット広告サービスの成長に努めてまいります。また、イベント事業の拡大にも注力し、売上及び利益の成長を図ってまいります。当ビジネス部門では、引き続き全社ビジネス、サービスとの横断的連携の強化や、スマートフォン及びソーシャルサービス展開への取組みを積極的に行ってまいります。

(5)資本の財源及び資金の流動性についての分析

キャッシュ・フローの状況

「第2 事業の状況 1.業績等の概要 (2)当事業年度のキャッシュ・フローの状況の分析」に記載しております。

なお、各セグメントにおける資金需要とそれに対する施策は以下のとおりです。

『リテールビジネス』における運転資金需要は、通常、売掛金年齢、在庫回転率及び仕入規模に多大な影響を受けますが、当社グループの場合は、インターネットによる販売を主なものとしているため、仕入から売上計上のサイクルが極めて近く、在庫回転率は概ね月商の1~2ヶ月前後で推移しております。

『ゴルフ場ビジネス』及び『メディアビジネス』については、仕入コストが極めて少額であり、売上金額の大部分が売上総利益となるため、営業キャッシュインフローとなります。売上計上と資金回収の期間は概ね2ヶ月以内であると同時に、ほぼ毎月において定額的な収入となるため、当社の安定的な資金源として大きく貢献しております。なお、昨今のゴルフ場の経営破たんにより、貸倒れとなるケースが一部ありますが、金額としては極めて少額であり、当社の財政に大きな影響を及ぼす要因にはなっておりません。

経費面において、人件費やシステム投資等の固定費に加え、インターネットマーケティング費用の増大から変動販売費の割合が増加する傾向にありますが、更なる変動販売費比率の厳格管理により、適度な資金を維持しております。

当社の資金需要に対する調達は、主に金融機関からの借入金により充足されており、今後は売上成長に伴う更なる運転資金需要も見込まれております。現在、当社と金融機関との関係は極めて良好であり、資金運用面及び情報提供において、金融機関から積極的な支援を得ております。

(6)経営者の問題意識と今後の方針について

「第2 事業の状況 3.対処すべき課題」に記載しております。

第3【設備の状況】

Section titled “第3【設備の状況】”1【設備投資等の概要】

Section titled “1【設備投資等の概要】”当社では、将来の事業拡大に向け、成長基盤拡充のための設備投資を積極的に行っております。当事業年度のセグメント別の投資額は、リテールビジネス119百万円、ゴルフ場ビジネス94百万円、メディアビジネス24百万円、報告セグメントに帰属しない管理部門に係るもの93百万円であります。

また、当事業年度において重要な設備の除却、売却等はありません。

2【主要な設備の状況】

Section titled “2【主要な設備の状況】”平成25年12月31日現在における各事業所の設備、投下資本並びに従業員の配置状況は、次のとおりであります。

| 事業所名 (所在地) | セグメントの名称 | 設備の 内容 | 帳簿価額(千円) | 従業員数 (人) | ||||||||

| 有形固定資産 | 無形固定資産 | |||||||||||

| 建物及び建物付属設備 | 工具、 器具及び備品 | リース 資産 | その他 | 合計 | ソフトウエア | リース 資産 | その他 | 合計 | ||||

| 本社 (東京都港区) | 全社 (共通) | 総括業務施設 | 112,593 | 32,806 | 16,107 | - | 161,507 | 1,330,069 | 19,127 | 207,065 | 1,556,263 | 237 |

| 物流センター (千葉県習志野市) | リテール ビジネス | 倉庫設備 | - | - | - | - | - | - | - | - | - | 4 |

| 大阪営業所 ほか3営業所 | ゴルフ場 ビジネス | 営業施設 | 328 | 2,684 | - | - | 3,013 | - | - | - | - | 27 |

| ゴルフパラダイス 新橋銀座口店 ほか4店舗 | リテール ビジネス | 店舗 | 9,927 | 3,134 | - | - | 13,061 | - | - | - | - | 11 |

| GolfTEC by GDO 六本木店ほか2店舗 | リテール ビジネス | 店舗 | 59,208 | 20,338 | - | - | 79,547 | 31,683 | - | 749 | 32,432 | 1 |

(注)1.事業所はすべて賃借しております。

2.上記金額には消費税等は含まれておりません。

3.従業員数は就業人員を記載しております。

4. 物流センターは、倉庫管理業務を住商グローバル・ロジスティクス株式会社に委託しております。

3【設備の新設、除却等の計画】

Section titled “3【設備の新設、除却等の計画】”(1)重要な設備の新設

該当事項はありません。

(2)重要な改修

該当事項はありません。

(3)重要な設備の除却

該当事項はありません。

第4【提出会社の状況】

Section titled “第4【提出会社の状況】”1【株式等の状況】

Section titled “1【株式等の状況】”(1)【株式の総数等】

Section titled “(1)【株式の総数等】”①【株式の総数】

Section titled “①【株式の総数】”| 種類 | 発行可能株式総数(株) |

| 普通株式 | 59,164,000 |

| 計 | 59,164,000 |

②【発行済株式】

Section titled “②【発行済株式】”| 種類 | 事業年度末現在発行数 (株) (平成25年12月31日) | 提出日現在発行数(株) (平成26年4月1日) | 上場金融商品取引所名又は登録認可金融商品取引業協会名 | 内容 |

| 普通株式 | 16,547,000 | 16,547,000 | 東京証券取引所 (マザーズ) | 単元株式数 100株 |

| 計 | 16,547,000 | 16,547,000 | - | - |

(注)「提出日現在発行数」欄には、この有価証券報告書提出日の新株予約権の行使により発行された株式数は含まれておりません。

(2)【新株予約権等の状況】

Section titled “(2)【新株予約権等の状況】”① 旧商法第280条ノ20及び第280条ノ21の規定に基づく新株予約権

(平成16年9月28日定時株主総会決議)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年3月31日) | |

| 新株予約権の数(個) | 500 | 500 |

| 新株予約権のうち自己新株予約権の数 | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 50,000 | 50,000 |

| 新株予約権の行使時の払込金額(円) | 2,016 | 同左 |

| 新株予約権の行使期間 | 平成18年10月1日から 平成26年6月30日まで | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 2,016 資本組入額 1,008 | 同左 |

| 新株予約権の行使の条件 | (注)3 | 同左 |

| 新株予約権の譲渡に関する事項 | (注)3 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.当社が株式分割又は株式併合を行う場合、次の算式により目的たる株式の数を調整するものとします。ただし、かかる調整は本件新株予約権のうち、当該時点で権利行使していない新株予約権の目的たる株式の数についてのみ行われ、調整の結果1株未満の端数は、これを切り捨てるものとします。

調整後株式数=調整前株式数×分割(又は併合)の比率

2.新株予約権行使時に払込みをなすべき金額は、各新株予約権の行使により発行又は移転する株式1株当たりの払込金額(以下、「払込価額」という。)に付与株式数を乗じた金額とします。なお、発行日以降、以下の事由が生じた場合は、払込価額をそれぞれ調整します。

(1)当社が株式分割又は株式併合を行う場合には、次の算式により払込価額を調整し調整の結果生じる1円未満の端数は、これを切り上げます。

| 調整後払込価額 | = | 調整前払込価額 × | 1 |

| 分割・併合の比率 |

(2)当社が調整前発行価額を下回る価額で新株式の発行(新株予約権の行使により新株式を発行する場合を除く。)を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げます。

| 既発行株式数 | + | 新規発行株式数×1株当たり払込金額 | ||||

| 調整後発行価額 | = | 調整前発行価額 | × | 調整前発行価額 | ||

| 既発行株式数+新規発行による増加株式数 | ||||||

(3)当社が合併又は会社分割を行う場合等、払込価額の調整を必要とするやむを得ない事由が生じたときは、合併又は会社分割の条件等を勘案の上、合理的な範囲で払込金額を調整するものとします。

3.当該ストックオプションに係わる行使の条件、譲渡に関する事項は次のとおりであります。

(1)権利行使時において権利を付与された者は、当社の取締役又は従業員であることを要する。ただし、任期満了による退任、死亡による退任又は退職の場合、その他の正当な理由があり、当社取締役会の承認を得た場合にはこの限りではない。また、権利行使期間中に死亡により地位を喪失した取締役又は従業員については、その相続人が権利行使することができる。

(2)権利を付与された者は、付与された権利を第三者に譲渡、質入その他の処分をすることができない。

(3)その他の条件につきましては、当社と付与対象者との間で締結した「新株予約権割当契約書」に定めております。

4.平成25年2月28日の取締役会決議により平成25年7月1日を効力発生日として、当社株式を1株につき100株の割合で分割しております。これにより、「新株予約権の目的となる株式の数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(平成17年9月27日定時株主総会決議)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年3月31日) | |

| 新株予約権の数(個) | 100 | 100 |

| 新株予約権のうち自己新株予約権の数 | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 10,000 | 10,000 |

| 新株予約権の行使時の払込金額(円) | 1,060 | 同左 |

| 新株予約権の行使期間 | 平成19年10月1日から 平成27年6月30日まで | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の 発行価格及び資本組入額(円) | 発行価格 1,060 資本組入額 530 | 同左 |

| 新株予約権の行使の条件 | (注)3 | 同左 |

| 新株予約権の譲渡に関する事項 | (注)3 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.当社が株式分割又は株式併合を行う場合、次の算式により目的たる株式の数を調整するものとします。ただし、かかる調整は本件新株予約権のうち、当該時点で権利行使していない新株予約権の目的たる株式の数についてのみ行われ、調整の結果1株未満の端数は、これを切り捨てるものとします。

調整後株式数=調整前株式数×分割(又は併合)の比率

2.新株予約権行使時に払込みをなすべき金額は、各新株予約権の行使により発行又は移転する株式1株当たりの払込金額(以下、「払込価額」という。)に付与株式数を乗じた金額とします。なお、発行日以降、以下の事由が生じた場合は、払込価額をそれぞれ調整します。

(1)当社が株式分割又は株式併合を行う場合には、次の算式により払込価額を調整し調整の結果生じる1円未満の端数は、これを切り上げます。

| 調整後払込価額 | = | 調整前払込価額 × | 1 |

| 分割・併合の比率 |

(2)当社が調整前発行価額を下回る価額で新株式の発行(新株予約権の行使により新株式を発行する場合を除く。)を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げます。

| 既発行株式数 | + | 新規発行株式数×1株当たり払込金額 | ||||

| 調整後発行価額 | = | 調整前発行価額 | × | 調整前発行価額 | ||

| 既発行株式数+新規発行による増加株式数 | ||||||

(3)当社が合併又は会社分割を行う場合等、払込価額の調整を必要とするやむを得ない事由が生じたときは、合併又は会社分割の条件等を勘案の上、合理的な範囲で払込金額を調整するものとします。

3.当該ストックオプションに係わる行使の条件、譲渡に関する事項は次のとおりであります。

(1)権利行使時において権利を付与された者は、当社の取締役又は従業員であることを要する。ただし、任期満了による退任、死亡による退任又は退職の場合、その他の正当な理由があり、当社取締役会の承認を得た場合にはこの限りではない。また、権利行使期間中に死亡により地位を喪失した取締役又は従業員については、その相続人が権利行使することができる。

(2)権利を付与された者は、付与された権利を第三者に譲渡、質入その他の処分をすることができない。

(3)その他の条件につきましては、当社と付与対象者との間で締結した「新株予約権割当契約書」に定めております。

4.平成25年2月28日の取締役会決議により平成25年7月1日を効力発生日として、当社株式を1株につき100株の割合で分割しております。これにより、「新株予約権の目的となる株式の数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

② 会社法に基づき発行した新株予約権

(平成20年3月26日定時株主総会決議)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年3月31日) | |

| 新株予約権の数(個) | 80 | 80 |

| 新株予約権のうち自己新株予約権の数 | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 8,000 | 8,000 |

| 新株予約権の行使時の払込金額(円) | 349 | 同左 |

| 新株予約権の行使期間 | 平成22年4月25日から 平成30年4月24日まで | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の 発行価格及び資本組入額(円) | 発行価格 349 資本組入額 175 | 同左 |

| 新株予約権の行使の条件 | (注)3 | 同左 |

| 新株予約権の譲渡に関する事項 | (注)3 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.当社が株式分割又は株式併合を行う場合、次の算式により目的たる株式の数を調整するものとします。ただし、かかる調整は本件新株予約権のうち、当該時点で権利行使していない新株予約権の目的たる株式の数についてのみ行われ、調整の結果1株未満の端数は、これを切り捨てるものとします。

調整後株式数=調整前株式数×分割(又は併合)の比率

2.新株予約権行使時に払込みをなすべき金額は、各新株予約権の行使により発行又は移転する株式1株当たりの払込金額(以下、「払込価額」という。)に付与株式数を乗じた金額とします。なお、発行日以降、以下の事由が生じた場合は、払込価額をそれぞれ調整します。

(1)当社が株式分割又は株式併合を行う場合には、次の算式により払込価額を調整し調整の結果生じる1円未満の端数は、これを切り上げます。

| 調整後払込価額 | = | 調整前払込価額 × | 1 |

| 分割・併合の比率 |

(2)当社が調整前発行価額を下回る価額で新株式の発行(新株予約権の行使により新株式を発行する場合を除く。)を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げます。

| 既発行株式数 | + | 新規発行株式数×1株当たり払込金額 | ||||

| 調整後発行価額 | = | 調整前発行価額 | × | 調整前発行価額 | ||

| 既発行株式数+新規発行による増加株式数 | ||||||

(3)当社が合併又は会社分割を行う場合等、払込価額の調整を必要とするやむを得ない事由が生じたときは、合併又は会社分割の条件等を勘案の上、合理的な範囲で払込金額を調整するものとします。

3.当該ストックオプションに係わる行使の条件、譲渡に関する事項は次のとおりであります。

(1)権利行使時において権利を付与された者は、当社の取締役又は従業員であること、あるいは当社と顧問契約を締結していることを要する。ただし、任期満了による退任、死亡による退任又は退職の場合、その他の正当な理由があり、当社取締役会の承認を得た場合にはこの限りではない。また、権利行使期間中に死亡により地位を喪失した取締役又は従業員については、その相続人が権利行使することができる。

(2)権利を付与された者は、付与された権利を第三者に譲渡、質入その他の処分をすることができない。

(3)その他の条件につきましては、当社と付与対象者との間で締結した「新株予約権割当契約書」に定めております。

4.平成25年2月28日の取締役会決議により平成25年7月1日を効力発生日として、当社株式を1株につき100株の割合で分割しております。これにより、「新株予約権の目的となる株式の数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(平成25年5月10日取締役会決議)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年3月31日) | |

| 新株予約権の数(個) | 17,198 | 17,198 |

| 新株予約権のうち自己新株予約権の数 | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 1,719,800 | 1,719,800 |

| 新株予約権の行使時の払込金額(円) | 205 | 同左 |

| 新株予約権の行使期間 | 平成26年2月14日から 平成29年2月13日まで | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の 発行価格及び資本組入額(円) | 発行価格 207.47 資本組入額 103.74 | 同左 |

| 新株予約権の行使の条件 | (注)4 | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権を譲渡するには、当社取締役会の決議による承認を要する。 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注)5 | 同左 |

(注)1.本新株予約権は、本新株予約権の公正価値に相当する払込金額の払込みにより有償にて発行され、その払込金額は本新株予約権を引き受ける者にとって特に有利な金額でないことから、株主総会の承認を得ることなく、平成25年5月10日付の取締役会決議に基づき発行しております。そして、本新株予約権の発行と引換えに払込まれた金銭は、本新株予約権1個あたり金247円であります。

2.当社が株式分割又は株式併合を行う場合、次の算式により目的たる株式の数を調整するものとします。ただし、かかる調整は本件新株予約権のうち、当該時点で権利行使していない新株予約権の目的たる株式の数についてのみ行われ、調整の結果1株未満の端数は、これを切り捨てるものとします。

調整後株式数=調整前株式数×分割(又は併合)の比率

3.新株予約権行使時に払込みをなすべき金額は、各新株予約権の行使により発行又は移転する株式1株当たりの払込金額(以下、「払込価額」という。)に付与株式数を乗じた金額とします。なお、発行日以降、以下の事由が生じた場合は、払込価額をそれぞれ調整します。

(1)当社が株式分割又は株式併合を行う場合には、次の算式により払込価額を調整し調整の結果生じる1円未満の端数は、これを切り上げます。

| 調整後払込価額 | = | 調整前払込価額 × | 1 |

| 分割・併合の比率 |

(2)当社が調整前発行価額を下回る価額で新株式の発行又は自己株式の処分(新株予約権の行使により新株式を発行する場合及び自己株式の処分並びに株式交換による自己株式の移転の場合を除く。)を行う場合は、次の算式により払込金額を調整し、調整により生ずる1円未満の端数は切り上げます。

| 既発行株式数 | + | 新規発行株式数×1株当たり払込金額 | ||||

| 調整後発行価額 | = | 調整前発行価額 | × | 調整前発行価額 | ||

| 既発行株式数+新規発行による増加株式数 | ||||||

(3)当社が合併又は会社分割を行う場合等、払込価額の調整を必要とするやむを得ない事由が生じたときは、合併又は会社分割の条件等を勘案の上、合理的な範囲で払込金額を調整するものとします。

4.当該ストックオプションに係わる行使の条件、譲渡に関する事項は次のとおりであります。

(1)新株予約権者は、平成25年12月期、平成26年12月期、及び平成27年12月期の監査済みの当社財務諸表(連結財務諸表を作成している場合は連結財務諸表)において、損益計算書上の営業利益及び貸借対照表上の長期借入金が次の各号に掲げる条件を満たしている場合に、割当てを受けた本新株予約権のうち当該各号に掲げる割合を限度として、当該各号に掲げる期間にのみ、本新株予約権を行使することができる。この場合において、かかる割合に基づき算出される行使可能な本新株予約権の個数につき1個未満の端数が生ずる場合には、かかる端数を切り捨てた個数の本新株予約権についてのみ行使することができるものとする。また、国際財務報告基準の適用等により参照すべき勘定科目の概念に重要な変更があった場合には、別途参照すべき指標を取締役会にて定めるものとする。

① 平成25年12月期の営業利益が2億円以上、かつ長期借入金が374百万円以下の場合、新株予約権者が割当てを受けた本新株予約権の総数の3分の1を、平成26年2月14日から平成27年2月13日までの期間に、行使することができる。

② 平成26年12月期の営業利益が5億円以上、かつ長期借入金がゼロの場合、新株予約権者が割当てを受けた本新株予約権の総数の3分の1を、平成27年2月14日から平成28年2月13日までの期間に、行使することができる。

③ 平成27年12月期の営業利益が8億円以上、かつ長期借入金がゼロの場合、新株予約権者が割当てを受けた本新株予約権の総数の3分の1を、平成28年2月14日から平成29年2月13日までの期間に、行使することができる。

(2)新株予約権者は、新株予約権の権利行使時においても、当社又は当社関係会社の取締役、監査役または従業員であることを要する。ただし、任期満了による退任、定年退職、その他正当な理由があると取締役会が認めた場合は、この限りではない。

(3)新株予約権者の相続人による本新株予約権の行使は認めない。

(4)本新株予約権の行使によって、当社の発行済株式総数が当該時点における授権株式数を超過することとなるときは、当該本新株予約権の行使を行うことはできない。

(5)各本新株予約権の一部行使はできない。

(6)譲渡による本新株予約権の取得については、取締役会の決議による承認を要するものとする。

(7)その他の条件につきましては、当社と付与対象者との間で締結した「新株予約権割当契約書」に定めております。

5.組織再編成行為に伴う新株予約権の交付に関する事項につきまして、当社が消滅会社となる合併、当社が分割会社となる吸収分割または新設分割、当社が完全子会社となる株式交換または株式移転(以上を総称して以下、「組織再編行為」という。)を行う場合において、組織再編行為の効力発生日に新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとします。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約または株式移転計画において定めた場合に限るものとします。

(1)交付する再編対象会社の新株予約権の数

新株予約権者が保有する新株予約権の数と同一の数をそれぞれ交付します。

(2)新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とします。

(3)新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件を勘案のうえ、上記2.に準じて決定します。

(4)新株予約権の行使に際して出資される財産の価額

組織再編行為の条件等を勘案のうえ、上記3.で定められる行使価額を調整して得られる再編後行使価額に、上記6.(3)に従って決定される当該新株予約権の目的である再編対象会社の株式の数を乗じた額とします。

(5)新株予約権を行使することができる期間

本新株予約権に定める行使期間の初日と組織再編行為の効力発生日のうち、いずれか遅い日から本新株予約権に定める行使期間の末日までとします。

(6)新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

本新株予約権の取り決めに準じて決定します。

(7)譲渡による新株予約権の取得の制限

譲渡による取得の制限については、再編対象会社の取締役会の決議による承認を要するものとします。

(8)その他新株予約権の行使の条件

本新株予約権の取り決めに準じて決定します。

(9)新株予約権の取得事由及び条件

本新株予約権の取り決めに準じて決定します。

(10)その他の条件については、再編対象会社の条件に準じて決定します。

6.平成25年2月28日の取締役会決議により平成25年7月1日を効力発生日として、当社株式を1株につき100株の割合で分割しております。これにより、「新株予約権の目的となる株式の数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】

Section titled “(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】”該当事項はありません。

(4)【ライツプランの内容】

Section titled “(4)【ライツプランの内容】”該当事項はありません。

(5)【発行済株式総数、資本金等の推移】

Section titled “(5)【発行済株式総数、資本金等の推移】”| 年月日 | 発行済株式総数増減(株) | 発行済株式総数残高(株) | 資本金増減額 (千円) | 資本金残高 (千円) | 資本準備金増減額(千円) | 資本準備金残高(千円) |

| 自平成21年1月1日至平成21年12月31日 (注)1 | 750 | 164,490 | 8,250 | 824,916 | - | 786,035 |

| 自平成25年1月1日至平成25年12月31日 (注)1 | 980 | 165,470 | 8,575 | 833,491 | 8,575 | 794,610 |

| 平成25年7月1日(注)2 | 16,381,530 | 16,547,000 | - | 833,491 | - | 794,610 |

(注)1.新株予約権等の行使による増加であります。

2.株式分割(1株につき100株の割合)により発行済株式総数が16,381,530株増加しております。

(6)【所有者別状況】

Section titled “(6)【所有者別状況】”| 平成25年12月31日現在 |

| 区分 | 株式の状況(1単元の株式数100株) | 単元未満株式の状況 (株) | |||||||

| 政府及び地方公共団体 | 金融機関 | 金融商品取引業者 | その他の法人 | 外国法人等 | 個人その他 | 計 | |||

| 個人以外 | 個人 | ||||||||

| 株主数(人) | - | 2 | 11 | 21 | 14 | 1 | 5,022 | 5,071 | - |

| 所有株式数(単元) | - | 1,853 | 2,856 | 35,983 | 152 | 1 | 124,622 | 165,467 | 300 |

| 所有株式数の割合(%) | - | 1.12 | 1.73 | 21.75 | 0.09 | 0.00 | 75.32 | 100 | - |

(注)1.自己株式1,719,855株は、「個人その他」に17,198単元、「単元未満株式の状況」に55株を含めて記載しております。

2.平成25年2月28日開催の取締役会決議により、平成25年7月1日をもって1単元の株式数を100株とする単元株制度を採用しております。

(7)【大株主の状況】

Section titled “(7)【大株主の状況】”| 平成25年12月31日現在 | |||

| 氏名又は名称 | 住所 | 所有株式数 (株) | 発行済株式総数に対する所有株式数の割合(%) |

| 石坂 信也 | 東京都渋谷区 | 3,446,000 | 20.83 |

| 株式会社ゴルフダイジェスト社 | 東京都港区新橋6-18-5 | 3,264,000 | 19.73 |

| 株式会社ゴルフダイジェスト・オンライン | 東京都港区虎ノ門3-4-8 | 1,719,855 | 10.39 |

| 木村 玄一 | 東京都大田区 | 1,390,000 | 8.40 |

| 木村 正浩 | 東京都港区 | 1,000,000 | 6.04 |

| 金山 泰秀 | 大阪府大阪市東成区 | 331,500 | 2.00 |

| 能村 光勇 | 石川県金沢市 | 326,000 | 1.97 |

| 大日本印刷株式会社 | 東京都新宿区市谷加賀町1-1-1 | 276,000 | 1.67 |

| 株式会社SBI証券 | 東京都港区六本木1-6-1 | 144,000 | 0.87 |

| 伊藤 僚祐 | 京都府京都市北区 | 136,500 | 0.82 |

| 計 | - | 12,033,855 | 72.73 |

(8)【議決権の状況】

Section titled “(8)【議決権の状況】”①【発行済株式】

Section titled “①【発行済株式】”| 平成25年12月31日現在 |

| 区分 | 株式数(株) | 議決権の数(個) | 内容 | |

| 無議決権株式 | - | - | - | |

| 議決権制限株式(自己株式等) | - | - | - | |

| 議決権制限株式(その他) | - | - | - | |

| 完全議決権株式(自己株式等) | (自己保有株式) | - | - | |

| 普通株式 | 1,719,800 | |||

| 完全議決権株式(その他) | 普通株式 | 14,826,900 | 148,269 | - |

| 単元未満株式 | 普通株式 | 300 | - | - |

| 発行済株式総数 | 16,547,000 | - | - | |

| 総株主の議決権 | - | 148,269 | - | |

②【自己株式等】

Section titled “②【自己株式等】”| 平成25年12月31日現在 |

| 所有者の氏名又は名称 | 所有者の住所 | 自己名義所有株式数(株) | 他人名義所有株式数(株) | 所有株式数の合計(株) | 発行済株式総数に対する所有株式数の割合 (%) |

| (自己保有株式) 株式会社ゴルフダイジェスト・オンライン | 東京都港区虎ノ門 3-4-8 | 1,719,800 | - | 1,719,800 | 10.39 |

| 計 | - | 1,719,800 | - | 1,719,800 | 10.39 |

(9)【ストックオプション制度の内容】

Section titled “(9)【ストックオプション制度の内容】”当社はストックオプション制度を採用しております。当該制度の内容は以下のとおりであります。

① 旧商法第280条ノ20及び第280条ノ21の規定に基づく新株予約権によるもの

| 決議年月日 | 平成16年9月28日 |

| 付与対象者の区分及び人数 | その他 1名 (注) |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数 | 同上 |

| 新株予約権の行使時の払込金額 | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - |

(注)1.平成25年2月28日開催の取締役会決議により、平成25年7月1日付で、当社普通株式1株を100株に株式分割いたしました。本件株式分割の実施に伴い、新株予約権の目的である株式の数は、平成25年7月1日以降、新株予約権1個当たり1株から100株へと調整されております。

2.有価証券報告書提出日の前月末現在を基準日として記載しております。なお、付与対象者の区分及び人数並びに株式の数は、当社元取締役1名(50,000株)となっております。

| 決議年月日 | 平成17年9月27日 |

| 付与対象者の区分及び人数 | その他 1名 (注) |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数 | 同上 |

| 新株予約権の行使時の払込金額 | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編行為に伴う新株予約権の交付に関する事項 | - |

(注)1.平成25年2月28日開催の取締役会決議により、平成25年7月1日付で、当社普通株式1株を100株に株式分割いたしました。本件株式分割の実施に伴い、新株予約権の目的である株式の数は、平成25年7月1日以降、新株予約権1個当たり1株から100株へと調整されております。

2.有価証券報告書提出日の前月末現在を基準日として記載しております。なお、付与対象者の区分及び人数並びに株式の数は、当社元取締役1名(10,000株)となっております。

② 会社法に基づき発行した新株予約権によるもの

イ.平成20年3月26日開催の第9回定時株主総会に基づくもの

| 決議年月日 | 平成20年3月26日 |

| 付与対象者の区分及び人数 | 当社従業員 1名 |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数 | 同上 |

| 新株予約権の行使時の払込金額 | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編行為に伴う新株予約権の交付に関する事項 | - |

(注)1.平成25年2月28日開催の取締役会決議により、平成25年7月1日付で、当社普通株式1株を100株に株式分割いたしました。本件株式分割の実施に伴い、新株予約権の目的である株式の数は、平成25年7月1日以降、新株予約権1個当たり1株から100株へと調整されております。

2.有価証券報告書提出日の前月末現在を基準日として記載しております。なお、付与対象者の区分及び人数並びに株式の数は、当社従業員1名(8,000株)となっております。

ロ.平成25年5月10日開催の取締役会に基づくもの

| 決議年月日 | 平成25年5月10日 |

| 付与対象者の区分及び人数 | 当社取締役 2名 当社従業員 34名 |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数 | 同上 |

| 新株予約権の行使時の払込金額 | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編行為に伴う新株予約権の交付に関する事項 | 「(2)新株予約権等の状況」に記載しております。 |

(注)1.本新株予約権は、本新株予約権の公正価値に相当する払込金額の払込みにより有償にて発行され、その払込金額は本新株予約権を引き受ける者にとって特に有利な金額でないことから、株主総会の承認を得ることなく、平成25年5月10日付の取締役会決議に基づき発行しております。そして、本新株予約権の発行と引換えに払込まれた金銭は、本新株予約権1個あたり金247円であります。

2.平成25年2月28日開催の取締役会決議により、平成25年7月1日付で、当社普通株式1株を100株に株式分割いたしました。本件株式分割の実施に伴い、新株予約権の目的である株式の数は、平成25年7月1日以降、新株予約権1個当たり1株から100株へと調整されております。

3.有価証券報告書提出日の前月末現在を基準日として記載しております。なお、付与対象者の区分及び人数並びに株式の数は、当社取締役2名(1,039,800株)、従業員34名(680,000株)となっております。

2【自己株式の取得等の状況】

Section titled “2【自己株式の取得等の状況】”【株式の種類等】 会社法第155条第7号に該当する普通株式の取得

(1)【株主総会決議による取得の状況】

Section titled “(1)【株主総会決議による取得の状況】”該当事項はありません。

(2)【取締役会決議による取得の状況】

Section titled “(2)【取締役会決議による取得の状況】”該当事項はありません。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

Section titled “(3)【株主総会決議又は取締役会決議に基づかないものの内容】”| 区分 | 株式数(株) | 価額の総額(千円) |

| 当事業年度における取得自己株式 | 55 | 10 |

| 当期間における取得自己株式 | - | - |

(注)当期間における取得自己株式には、平成26年3月1日からこの有価証券報告書提出日までの単元未満株式の買取りによる株式は含まれておりません。

(4)【取得自己株式の処理状況及び保有状況】

Section titled “(4)【取得自己株式の処理状況及び保有状況】”| 区分 | 当事業年度 | 当期間 | ||

| 株式数(株) | 処分価額の 総額(千円) | 株式数(株) | 処分価額の 総額(千円) | |

| 引き受ける者の募集を行った取得自己株式 | - | - | - | - |

| 消却の処分を行った取得自己株式 | - | - | - | - |

| 合併、株式交換、会社分割に係る移転を 行った取得自己株式 | - | - | - | - |

| その他 (-) | - | - | - | - |

| 保有自己株式数 | 1,719,855 | - | 1,719,855 | - |

(注)1.平成25年7月1日付をもって1株を100株に株式分割しており、当事業年度における保有自己株式数は、株式分割による増加1,702,602株を含んでおります。

2.当期間における「保有自己株式数」には平成26年3月1日から有価証券報告書提出日までの単元未満株式の買取請求による株式数は含まれておりません。

3【配当政策】

Section titled “3【配当政策】”当社は、2020年に「世界No.1のゴルフ総合サービス企業」の実現を目指し、企業成長に欠かせない3つの基盤(IT基盤、マネジメント基盤、人・組織的基盤)の拡充や、積極的な事業開発及びサービス開発等、将来の成長に向けた取組みに経営資源を集中させることが必要であると考えております。このため、投資効率の最大化、利益成長の徹底追求によるキャッシュ・フローの改善、内部留保の充実に取り組んでおります。

当社の利益配分に関する基本方針は、業績の状況及び内部留保のバランスに配慮しながら、株主の皆様への利益還元を積極的に実施することとしております。

また、当社は中間配当と期末配当の年2回の剰余金の配当を行うことを基本方針としており、これら剰余金の配当の決定機関は、期末配当については株主総会、中間配当については取締役会であります。

当事業年度においては、3期ぶりに黒字となったものの、次期以降のさらなる成長や財務体質の強化等への取組みの必要性等を総合的に勘案し、誠に遺憾ではありますが、期末配当を無配とさせていただきたく存じます。

また、次期につきましては、当期以上に業績や財務体質の改善が進むと見込まれることから、4期ぶりの復配となる1株当たり2円の配当を見込んでおります。

当社は、会社法第454条第5項に規定する中間配当をすることができる旨を定款で定めております。

4【株価の推移】

Section titled “4【株価の推移】”(1)【最近5年間の事業年度別最高・最低株価】

Section titled “(1)【最近5年間の事業年度別最高・最低株価】”| 回次 | 第11期 | 第12期 | 第13期 | 第14期 | 第15期 |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 |

| 最高(円) | 31,100 | 28,900 | 19,720 | 14,260 | 22,000 注2 235 |

| 最低(円) | 17,000 | 16,800 | 9,540 | 7,040 | 8,200 注2 152 |

(注)1.最高・最低株価は、東京証券取引所マザーズにおけるものであります。

2.平成25年7月1日付けで普通株式1株につき普通株式100株の割合で株式分割を行っており、株式分割権利落後の最高・最低株価を示しております。

(2)【最近6月間の月別最高・最低株価】

Section titled “(2)【最近6月間の月別最高・最低株価】”| 月別 | 平成25年7月 | 8月 | 9月 | 10月 | 11月 | 12月 |

| 最高(円) | 222 | 194 | 199 | 193 | 189 | 235 |

| 最低(円) | 157 | 173 | 177 | 170 | 176 | 175 |

(注)最高・最低株価は、東京証券取引所マザーズにおけるものであります。

5【役員の状況】

Section titled “5【役員の状況】”| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 (年) | 所有株式数 (株) |

| 代表取締役 社長 | CEO | 石坂 信也 | 昭和41年12月10日生 | 平成2年4月 三菱商事(株)入社 平成11年6月 米国ハーバード大学MBA修了 平成12年5月 当社 設立 代表取締役社長CEO(現任) 平成24年6月 (株)インサイト 代表取締役社長(現任) 平成25年8月 (株)ベンチャーリパブリック 取締役(現任) | (注4) | 3,446,000 |

| 取締役 | ゴルフ場ビジネスユニット長 | 伊藤 修武 | 昭和40年7月13日生 | 昭和63年4月 (株)リクルート入社 平成6年7月 同社 関西カーセンサー事業部 営業部マネジャー 平成9年10月 同社 電子メディア事業部 営業部マネジャー 平成16年4月 同社 インターネットマーケティング局 局長 平成19年4月 同社 自動車カンパニー カンパニー長 平成21年7月 当社入社 当社 ゴルフメディア本部長 平成22年1月 当社 執行役員 当社 メディアビジネスユニット長 平成24年1月 当社 人事企画室長 平成25年3月 当社 取締役(現任) 当社 ゴルフ場ビジネスユニット長(現任) | (注4) | 16,700 |

| 取締役 | お客様体験デザイン本部長 | 吉川 雄大 | 昭和46年5月9日生 | 平成7年4月 富士火災海上保険(株)入社 人事部東京人事課 平成10年4月 同社 長野支店長野営業課 平成13年4月 同社 長野支店松本支社 平成15年4月 当社入社 ゴルフ場サービス本部 平成19年3月 当社 ゴルフ場サービス本部長 平成22年1月 当社 執行役員 当社 ゴルフ場ビジネスユニット長 平成25年7月 当社 お客様体験デザイン本部長(現任) 平成26年3月 当社 取締役(現任) | (注4) | 1,700 |

| 取締役 | 木村 玄一 | 昭和37年12月25日生 | 昭和61年4月 大日本印刷(株)入社 平成7年11月 (株)モーターマガジン社 代表取締役社長(現任) 平成9年11月 (株)ゴルフダイジェスト社 代表取締役社長(現任) 平成10年2月 木村総業(株) 代表取締役社長(現任) 平成12年5月 当社 取締役(現任) 平成14年2月 東名観光開発(株) 代表取締役社長(現任) | (注4) | 1,390,000 | |

| 取締役 | 木村 正浩 | 昭和41年5月23日生 | 平成元年4月 大昭和製紙(株)(現:日本製紙(株))入社 平成4年11月 (株)ゴルフダイジェスト社常務取締役(現任) 平成7年2月 東名観光開発(株) 取締役(現任) 平成12年5月 当社 取締役 平成16年9月 当社 取締役(現任) | (注4) | 1,000,000 | |

| 取締役 | 本田 隆男 | 昭和8年1月1日生 | 昭和32年9月 日綿實業(株)(現:双日(株))入社 昭和47年7月 ソニー(株)入社 昭和60年4月 ジョンソン(株)入社 昭和61年2月 同社 代表取締役社長 平成12年6月 (株)ちふれ化粧品 社外取締役 平成15年9月 当社 監査役 平成16年9月 当社 取締役(現任) | (注4) | - |

| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 (年) | 所有株式数 (株) |

| 取締役 | 橋岡 宏成 | 昭和42年1月23日生 | 平成3年4月 (株)住友銀行(現:(株)三井住友銀行)入行 平成10年4月 弁護士登録(東京弁護士会所属) 平成16年9月 当社 取締役(現任) 平成19年6月 (株)ユナイテッドアローズ 社外監査役(現任) 平成23年6月 トレンダーズ(株) 社外監査役(現任) 平成23年6月 (株)エー・ピーカンパニー 社外監査役(現任) | (注4) | - | |

| 常勤監査役 | 國保 雅昭 | 昭和25年1月12日生 | 昭和47年4月 (株)富士銀行(現:(株)みずほ銀行)入行 平成10年7月 同行 海外営業部詰 参事役 F.I.Fオーストラリア出向 平成12年7月 同行 国際部 参事役 平成14年4月 (株)みずほコーポレート銀行(現:(株)みずほ銀行) アセットマネジメント部付 参事役 確定拠出年金サービス(株)出向 平成17年1月 確定拠出年金サービス(株) 取締役社長 平成23年3月 当社 監査役(現任) | (注5) | - | |

| 監査役 | 村西 重孝 | 昭和14年8月16日生 | 昭和38年4月 三菱商事(株)入社 平成11年9月 メモリーテック(株)入社 平成14年9月 当社 監査役(現任) 平成19年10月 (株)ゴルフパラダイス 監査役 | (注6) | 5,000 | |

| 監査役 | 上住 敬一 | 昭和44年10月6日生 | 平成4年10月 中央クーパース・アンド・ライブランド国際税務事務所(現:税理士法人プライスウォーターハウスクーパース)入所 平成8年4月 公認会計士 登録 平成9年1月 プライスウォーターハウスクーパース ロスアンジェルス事務所入所 平成16年7月 ビズアドバイザーズ(株) 代表取締役社長(現任) 平成17年9月 当社 監査役(現任) 平成19年10月 (株)ゴルフパラダイス 監査役 | (注7) | - | |

| 計 | 5,859,400 |

(注)1.取締役 木村玄一氏、木村正浩氏、本田隆男氏及び橋岡宏成氏の4名は、社外取締役であります。

2.監査役 國保雅昭氏、村西重孝氏及び上住敬一氏の3名は、社外監査役であります。

3.取締役 木村玄一氏と取締役 木村正浩氏は、兄弟であります。

4.取締役の任期は、平成26年3月28日開催の定時株主総会終結の時から1年間であります。

5.監査役 國保雅昭氏の任期は、平成24年3月29日開催の定時株主総会終結の時から4年間であります。

6.監査役 村西重孝氏の任期は、平成26年3月28日開催の定時株主総会終結の時から4年間であります。

7.監査役 上住敬一氏の任期は、平成25年3月28日開催の定時株主総会終結の時から4年間であります。

6【コーポレート・ガバナンスの状況等】

Section titled “6【コーポレート・ガバナンスの状況等】”(1)【コーポレート・ガバナンスの状況】

Section titled “(1)【コーポレート・ガバナンスの状況】”① コーポレート・ガバナンスに関する基本的な考え方

当社は、株主・投資家のみならず社員や取引先等全てのステークホルダーから正しく理解され、ステークホルダーとの間に生まれる信頼と共栄の関係を継続させることが、長期的に企業価値の最大化を実現するものと考えております。この意識を念頭に置き、全てのステークホルダーより信頼を得る企業を目指すべく、コーポレート・ガバナンスの充実を経営上の最も重要な課題の一つとしております。

これらを実現するために、経営の健全性、効率性及び透明性を高め、経営の意思決定、業務執行・監督、内部統制等について適切な体制を構築しております。

② 企業統治の体制の概要及び当該体制を採用する理由

イ.企業統治の体制の概要

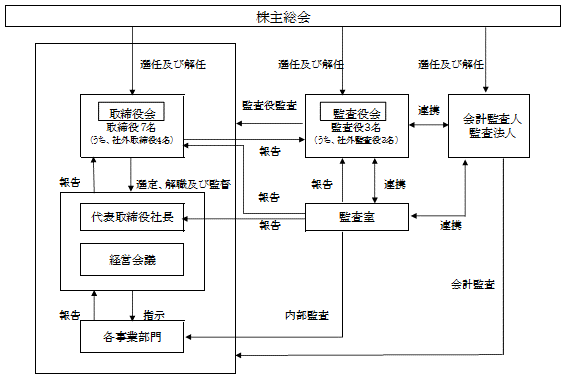

当社は監査役会制度を採用しており、社外取締役を4名(うち弁護士1名)、監査役を3名(うち社外監査役3名)選任しております。

取締役会は取締役7名(うち社外取締役4名)で構成され、取締役会規程に基づき、定時取締役会を月1回、又は必要に応じて臨時取締役会を随時開催しており、社外取締役も出席しております。また、取締役会には3名の監査役も出席し、業務の執行状況について、法令及び定款に違反していないかのチェックを行うとともに、必要に応じて意見を述べております。

監査役会は、社外監査役3名により構成され、前述の取締役会への出席のほか、業務、財務の状況の調査等を通じて、取締役の業務執行についての監査を行っております。

また当社は、経営会議制度を導入しており、経営会議は常勤取締役及び最高財務責任者で構成されております。取締役会が「意思決定と監督機能」を担い、経営会議が各本部の業務執行について責任を持って推進することで、取締役会の機能をより強化し、経営効率化の促進を図っております。

当社の経営上の意思決定、執行及び監督に係る経営管理組織その他のコーポレート・ガバナンス体制の状況は以下のとおりであります。

(有価証券報告書提出日現在)

ロ.当該体制を採用する理由

経営監視機能の客観性・中立性が高まるとの判断から、社外監査役3名による監査の実施を行っているほか、社外取締役4名による取締役会運営を行っております。なお、主要株主の役員が当社の社外取締役でありますが、当社との取引も僅少であるため、経営監視機能の客観性・中立性は十分に確保されていると考えております。

③ 内部統制システムの整備の状況

取締役の職務の執行が法令及び定款に適合することを確保するための体制その他会社の業務の適正を確保するための体制についての決定内容及び運用状況の概要は以下のとおりであります。

イ.取締役の職務の執行が法令及び定款に適合することを確保するための体制

取締役の職務の執行が法令及び定款に適合することを確保するために、社外監査役3名で構成する監査役会を設置し、取締役の職務執行の厳正な監視を行っております。加えて、意思決定の妥当性を高めるため、社外取締役を任命し、また会計監査人による会計監査が厳正に実施されております。

ロ.取締役の職務の執行に係る情報の保存及び管理に関する体制

当社の文書管理規程及び情報セキュリティ基本規程に基づき、取締役の職務執行に係る情報を文書又は電磁的媒体(以下「文書等」という。)に記録・保存し、取締役及び監査役は常時これらの文書等を閲覧することが可能となっております。

なお、文書管理規程の改廃は経営会議の決議、情報セキュリティ基本規程の改廃は取締役会の決議をもって行われております。

ハ.損失の危険の管理に関する規程その他の体制

当社は、環境・災害・品質・売買管理等に係るリスクに対し、各部署において、ガイドラインの制定、研修の実施、マニュアル作成・配布等を行っております。さらに個人情報及び情報セキュリティ並びに全社のリスクに関する全体管理を行うリスクマネジメント部を設置しております。リスクマネジメント部は、予め想定されるリスクを分類し、迅速かつ適切な情報伝達と緊急体制を確保し、各部署の日常的なリスク管理体制の運用と状況を監視しております。また、定例会議を毎月開催し、全社リスクに関する情報の共有及び各種対応の報告等を実施しております。

なお、有事の際は危機管理規程及び関連マニュアルに基づき「緊急対策室」が設置され、危機管理を統括いたします。

ニ.取締役の職務の執行が効率的に行われることを確保するための体制

取締役会は、経営方針、その他の経営に関する重要事項を決定するとともに、業務執行状況を監督いたします。

また、取締役会の経営監視機能の客観性、中立性を高めるため、社外取締役を選任しております。

取締役会規程に基づき、定時取締役会を月1回、又は必要に応じて臨時取締役会を随時開催しております。取締役会には監査役も出席し、業務の執行状況について、法令及び定款に違反していないかどうかのチェックを行うとともに、必要に応じて意見を述べております。

業務の運営・執行については、経営計画、年度予算の立案、全社的な目標の明確な設定、各部署への目標付与を行い、その達成に向けた具体策を立案・実行しております。

また、取締役会の機能をより強化し、経営効率化を促進すべく、取締役会の意思決定機能を補佐する役割を担う経営会議を設けております。経営会議は常勤取締役及び最高財務責任者にて構成され、取締役会が決定した基本方針に基づき、重要な業務の執行及び計画の決議を行っております。

ホ.使用人の職務の執行が法令及び定款に適合することを確保するための体制

当社のコンプライアンス体制に関する各種規程は、全役職員が法令及び定款並びに社会規範を遵守した行動をとるための行動規範であります。

リスクマネジメント部は内部統制部門として、内部統制システムの監視及び改善を実施し、評価部門である監査室と監査結果の共有を行っております。

使用人が法令違反及び不正行為等のコンプライアンス違反の発生又はそのおそれのある状況を知った場合に、外部機関に直接通報することができる内部通報制度を設置しております。内部通報時には、通報者の匿名性及び通報内容の機密性に充分な配慮を行い、当社は通報者に対し不利益な取扱いを行いません。

ヘ.会社並びに親会社及び子会社から成る企業集団における業務の適正を確保するための体制

企業集団における業務の適正を確保するために、企業の方針・戦略・管理・運営を行う体制とリスク管理を行う体制を構築しております。

リスクマネジメント部は、当社グループ全体のリスクを洗い出し、リスク対策の検討を実施、リスク対応体制の構築と運営、コンプライアンス・プログラムの進捗管理等を実施しております。また、当社グループの全役職員に対して、その役職・業務内容に応じて必要な研修を計画及び実施しております。

ト.監査役がその職務を補助すべき使用人を置くことを求めた場合における当該使用人に関する事項

当社は、現在監査役の職務を補助すべき使用人を置いていないため、必要に応じ監査役の業務補助のための人員を監査役スタッフとして置くこととしております。

チ.前号の使用人の取締役からの独立性に関する事項

監査役の職務を補助すべき使用人の人事については、取締役及び監査役が協議のうえ決定いたします。また、当該使用人については、監査役より監査業務補助に必要な命令を受けた場合、客観性担保のため、その命令に関し、取締役の指揮命令を受けません。

リ.取締役及び使用人が監査役に報告するための体制、その他の監査役への報告に関する体制

取締役は、取締役会等の重要な会議において、その担当する業務の執行状況を監査役に対し随時報告しております。

また、取締役は、以下に定める事項につき、発見次第速やかに監査役に対し報告を行います。

(a)会社に著しい損害が発生するおそれがある事項

(b)重大な法令及び定款違反

(c)リスク管理に係る重要な事項

(d)その他経営上重要と判断される事項

なお、監査室はその内部監査結果に関して監査役に定期的に共有する体制となっております。

ヌ.その他監査役の監査が実効的に行われることを確保するための体制

当社は社外監査役3名で構成する監査役会を設置し、対外的な透明性を確保しております。

また、監査役会は、取締役及び会計監査人それぞれを参加者とした定期的な意見交換会を開催するとともに、必要に応じ、取締役及び使用人に対しヒアリング等を行っております。

監査役会は、監査の実施にあたり必要と認める場合は、独自の判断において弁護士・公認会計士等の外部機関を活用し、監査業務に関する助言等を受けることができます。

④ リスク管理体制の整備の状況

当社は、社会的な責務を果たし、社会からの揺るぎない信頼を築くことこそが企業経営の基本原則であると位置づけております。この基本原則のもと、当社は企業・経営倫理の遵守、行動規範の指針等、当社のコンプライアンス体制の運営状況につき監督・浸透・徹底を図る担当部署として、リスクマネジメント部を設置しております。リスクマネジメント部は、当社が取り扱う顧客情報に関する内部統制の監視、推進及び継続的なセキュリティ教育をはじめとした社内啓発活動、プライバシーポリシーの構築を行っております。

⑤ 社外取締役及び社外監査役について

イ.社外取締役

当社の社外取締役は4名であります。

木村玄一氏及び木村正浩氏は、当社の属するゴルフ業界に関する深い造詣から、当社事業推進における施策に対し、様々な助言、意見を当社の経営に活かしたいため、選任しております。

本田隆男氏は、経営者としての見識が高く、資本政策や事業計画等の当社経営施策の根幹を成す重要事案に対して様々な見解や助言をもらうため、選任しております。

橋岡宏成氏は、弁護士として培われた企業法務の幅広い知識を当社の経営に活かし、法律の専門家として当社の経営全般に対して提言してもらうため、選任しております。また、同氏を東京証券取引所の上場規則で定める「独立役員」として、同取引所に届け出ております。

社外取締役は、取締役会においてコンプライアンスの状況及び内部監査結果を含む内部統制システムの整備・運用状況について報告を受けるとともに、専門的見地から質問・提言をすることにより、経営の監督機能を発揮しています。また、社外取締役は内部統制部門より、取締役会において必要な情報の提供や説明を受けております。

ロ.社外監査役

当社の社外監査役は3名であります。

國保雅昭氏は、大手金融機関での豊富な経験と幅広い見識を当社の監査に活かしたいため、選任しております。

村西重孝氏は、これまでの職務経歴において培われてきた主計部門に関する深い造詣と高い知識や法令及び定款の遵守に係る見識を監査体制の強化に活かしたいため、選任しております。

上住敬一氏は、公認会計士の資格を有しており、財務及び会計に関する豊富な経験と幅広い見識を当社の監査に活かしたいため選任しております。また、同氏を東京証券取引所の上場規則で定める「独立役員」として、同取引所に届け出ております。

社外監査役は、監査室及び会計監査人との緊密な連携を保つために、監査体制、監査計画、監査の実施状況に関して定期的な情報交換を行い、監査の有効性、効率性を高めております。また、内部統制部門より、取締役会において必要な情報の提供や説明を受けております。

ハ.社外取締役及び社外監査役との関係

当社は、社外取締役又は社外監査役を選任するための独立性に関する基準又は方針として明確に定めたものはありませんが、その選任に際しては、経歴や当社との関係を踏まえて、当社経営陣から独立した立場で社外役員としての職務を遂行できる十分な独立性が確保できることを個別に判断しております。

なお、社外取締役である木村玄一氏及び木村正浩氏は、それぞれその他の関係会社である株式会社ゴルフダイジェスト社の代表取締役、常務取締役であり、営業取引関係及び資本関係があります。同じく社外取締役である本田隆男氏及び橋岡宏成氏、並びに社外監査役である國保雅昭氏、村西重孝氏及び上住敬一氏においては、当社との間に利害関係はありません。

⑥ 内部監査及び監査役監査

内部監査は、内部監査を担当する監査室が行っております。内部監査規程に基づき、業務実施の有効性及び正確性、コンプライアンスの遵守状況及び情報セキュリティ活動の運用状況について定期的に監査を行い、その結果を代表取締役社長に対して報告するとともに、業務の改善及び適切な運営に向けての具体的な助言や勧告を行っております。また、監査室は監査役と密接な連携をとっており、監査役は、内部監査の状況を適時に把握できる体制になっております。

監査役は、監査役会で策定した監査計画に基づいて、当社及び子会社の業務全般について、常勤監査役を中心として計画的かつ網羅的な監査を実施しております。また、取締役会その他重要な会議に出席し意見を述べるほか、取締役からの聴取、重要な決裁書類等の閲覧を通じ監査を実施しております。監査役3名は独立機関としての立場から適正な監視を行うため定期的に打ち合わせを行い、また、会計監査人とも積極的な情報交換を行うことにより緊密な連携を保っております。

⑦ 役員報酬等について

当事業年度における当社の取締役及び監査役に対する役員報酬等は以下のとおりであります。

イ.役員区分ごとの報酬等の総額

| 役員区分 | 報酬等の総額 (千円) | 報酬等の種類別の総額(千円) | 対象となる 役員の員数 (人) | |

| 基本報酬 | ストック オプション | |||

| 取締役 (社外取締役を除く。) | 51,000 | 51,000 | - | 2 |

| 監査役 (社外監査役を除く。) | - | - | - | - |

| 社外役員 | 13,200 | 13,200 | - | 7 |

(注)1.取締役の支給額には、使用人兼務取締役の使用人分給与は含まれておりません。

2.取締役の報酬限度額は、平成20年3月26日開催の第9回定時株主総会において年額200,000千円以内(ただし使用人分給与は含まない。)と決議いただいております。

3.監査役の報酬限度額は、平成20年3月26日開催の第9回定時株主総会において年額50,000千円以内と決議いただいております。

4.2.の取締役(社外取締役を除く。)の報酬限度額とは別枠として、平成20年3月26日開催の第9回定時株主総会において、ストックオプションとして取締役(社外取締役を除く。)に対して発行する新株予約権に関する報酬額として、年額50,000千円を上限として決議いただいております。

ロ.報酬等の総額が1億円以上である者の報酬等

報酬等の総額が1億円以上である者が存在しないため、記載しておりません。

ハ.役員報酬等の決定方針

当社は役員の報酬等の額の決定方針を定めており、株主総会において承認された報酬限度額の範囲内において決定しております。各取締役の報酬につきましては、役位及び担当職務、各期の業績等を総合的に勘案して、取締役会により決定しております。各監査役の報酬につきましては、監査役会の協議により決定しております。

⑧ 会計監査の状況

当社は前述のとおり、金融商品取引法に基づく会計監査契約を新日本有限責任監査法人と締結しております。

当事業年度において業務を執行した公認会計士の氏名、監査業務に係る補助者の構成は次のとおりです。

イ.業務を執行した公認会計士の氏名

新日本有限責任監査法人 山口光信 柴田憲一

(注)提出会社の財務書類について監査関連業務を行っている監査年数は7年以内のため記載を省略しております。

ロ.監査業務等に係る補助者の構成

公認会計士 4名、 その他 6名

⑨ 取締役及び監査役の責任免除

当社は、会社法第426条第1項の規定により、取締役会の決議をもって同法第423条第1項の行為に関する取締役(取締役であった者を含む。)及び監査役(監査役であった者を含む。)の責任を法令の限度において免除することができる旨定款に定めております。これは、取締役及び監査役が職務を遂行するにあたり、その能力を十分に発揮して、期待される役割を果たしうる環境を整備することを目的とするものであります。

⑩ 責任限定契約の内容の概要

当社と社外取締役及び社外監査役は、会社法第427条第1項の規定に基づき、同法第423条第1項の損害賠償責任を限定する契約を締結しております。当該契約に基づく損害賠償責任の限度額は、法令が定める額としております。なお、当該責任限定が認められるのは、当該社外取締役及び社外監査役が責任の原因となった職務の遂行について善意かつ重大な過失がないときに限られます。

⑪ 取締役の定数

当社の取締役は10名以内とする旨定款に定めております。

⑫ 取締役の選任の決議要件

当社は、取締役の選任決議について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の過半数をもって行う旨定款に定めております。

なお、当社の取締役の選任について、累積投票によらないものとする旨定款に定めております。

⑬ 自己の株式の取得

当社は、会社法第165条第2項の規定により、取締役会の決議によって、自己の株式を取得することができる旨定款に定めております。これは、経営環境の変化に対応した機動的な資本政策の遂行を可能とするため、市場取引等により自己の株式を取得することを目的とするものであります。

⑭ 中間配当

当社は、会社法第454条第5項の規定により、取締役会の決議によって毎年6月30日を基準日として、中間配当を行うことができる旨定款に定めております。これは、株主への機動的な利益還元を可能にするためであります。

⑮ 株主総会の特別決議要件

当社は、会社法第309条第2項に定める株主総会の特別決議要件について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の3分の2以上をもって行う旨定款に定めております。これは、株主総会における特別決議の定足数を緩和することにより、株主総会の円滑な運営を行うことを目的とするものであります。

⑯ 株式の保有状況

イ.投資株式のうち保有目的が純投資目的以外の目的であるものの銘柄数及び貸借対照表計上額の合計額

2銘柄 231千円

ロ.保有目的が純投資目的以外の目的である投資株式の保有区分、銘柄、貸借対照表計上額及び保有目的

前事業年度

特定投資株式

| 銘柄 | 株式数(株) | 貸借対照表計上額 (千円) | 保有目的 |

| (株)アコーディア・ゴルフ | 1 | 80 | 取引関係の強化・維持のため |

| PGMホールディングス(株) | 1 | 69 | 取引関係の強化・維持のため |

当事業年度

特定投資株式

| 銘柄 | 株式数(株) | 貸借対照表計上額 (千円) | 保有目的 |

| (株)アコーディア・ゴルフ | 1 | 132 | 取引関係の強化・維持のため |

| PGMホールディングス(株) | 1 | 98 | 取引関係の強化・維持のため |

ハ.保有目的が純投資目的である投資株式

該当事項はありません。

(2)【監査報酬の内容等】

Section titled “(2)【監査報酬の内容等】”①【監査公認会計士等に対する報酬の内容】

Section titled “①【監査公認会計士等に対する報酬の内容】”| 前事業年度 | 当事業年度 | ||

| 監査証明業務に基づく報酬 (千円) | 非監査業務に基づく報酬 (千円) | 監査証明業務に基づく報酬 (千円) | 非監査業務に基づく報酬 (千円) |

| 19,800 | - | 19,800 | - |

②【その他重要な報酬の内容】

Section titled “②【その他重要な報酬の内容】”該当事項はありません。

③【監査公認会計士等の提出会社に対する非監査業務の内容】

Section titled “③【監査公認会計士等の提出会社に対する非監査業務の内容】”該当事項はありません。

④【監査報酬の決定方針】

Section titled “④【監査報酬の決定方針】”当社の監査公認会計士等に対する監査報酬の決定方針は、監査法人から提出された会社法及び金融商品取引法に基づく監査の監査報酬見積書の実査・立会・確認、四半期・期末の実証的検証手続等の予定時間及び単価を精査・検討の上、決定しております。

第5【経理の状況】

Section titled “第5【経理の状況】”1.財務諸表の作成方法について

当社の財務諸表は、「財務諸表等の用語、様式及び作成方法に関する規則」(昭和38年大蔵省令第59号)に基づいて作成しております。

2.監査証明について

当社は、金融商品取引法第193条の2第1項の規定に基づき、事業年度(平成25年1月1日から平成25年12月31日まで)の財務諸表について、新日本有限責任監査法人による監査を受けております。

3.連結財務諸表について

連結財務諸表の用語、様式及び作成方法に関する規則(昭和51年10月大蔵省令第28号)第5条第2項により、当社では、子会社の資産、売上高、損益、利益剰余金及びキャッシュ・フローその他の項目から見て、当企業集団の財政状態、経営成績及びキャッシュ・フローの状況に関する合理的な判断を誤らせない程度に重要性が乏しいものとして、連結財務諸表は作成しておりません。

なお、資産基準、売上高基準、利益基準及び利益剰余金基準による割合は次のとおりであります。

資産基準 1.1%

売上高基準 0.6%

利益基準 1.7%

利益剰余金基準 △2.8%

4.財務諸表等の適正性を確保するための特段の取組みについて

当社は、財務諸表等の適正性を確保するための特段の取組みを行っております。具体的には、会計基準等の内容を適切に把握できる体制を整備するため、公益財団法人財務会計基準機構へ加入し、監査法人等の行う研修への参加や会計専門誌の定期購読等を行っております。

1【財務諸表等】

Section titled “1【財務諸表等】”(1)【財務諸表】

Section titled “(1)【財務諸表】”①【貸借対照表】

Section titled “①【貸借対照表】”| (単位:千円) | ||

| 前事業年度 (平成24年12月31日) | 当事業年度 (平成25年12月31日) | |

| 資産の部 | ||

| 流動資産 | ||

| 現金及び預金 | 705,622 | 494,464 |

| 売掛金 | 1,443,364 | 1,613,610 |

| 商品 | 1,480,219 | 1,721,293 |

| 仕掛品 | - | 723 |

| 貯蔵品 | 13,661 | 16,128 |

| 前払費用 | 77,261 | 116,759 |

| 繰延税金資産 | 160,612 | 201,047 |

| 未収入金 | 168,654 | 220,451 |

| その他 | 25,888 | 41,263 |

| 貸倒引当金 | △605 | △993 |

| 流動資産合計 | 4,074,680 | 4,424,749 |

| 固定資産 | ||

| 有形固定資産 | ||

| 建物 | 153,689 | 153,689 |

| 建物付属設備 | 197,881 | 234,268 |

| 工具、器具及び備品 | 241,905 | 266,275 |

| リース資産 | 153,276 | 153,276 |

| 減価償却累計額 | △466,975 | △550,381 |

| 有形固定資産合計 | 279,776 | 257,129 |

| 無形固定資産 | ||

| のれん | 23,515 | 13,064 |

| 借地権 | 100,000 | 100,000 |

| 商標権 | 2,649 | 2,157 |

| ソフトウエア | 1,644,869 | 1,361,753 |

| ソフトウエア仮勘定 | 89,009 | 91,557 |

| リース資産 | 52,939 | 19,127 |

| その他 | 1,035 | 1,035 |

| 無形固定資産合計 | 1,914,019 | 1,588,695 |

| 投資その他の資産 | ||

| 投資有価証券 | 149 | 231 |

| 関係会社株式 | 13,000 | 13,000 |

| 長期預金 | 200,000 | - |

| 敷金 | 210,321 | 204,750 |

| 長期貸付金 | 2,597 | 1,740 |

| 破産更生債権等 | 4,110 | 4,812 |

| 繰延税金資産 | 255,992 | 161,962 |

| その他 | 55,462 | 54,587 |

| 貸倒引当金 | △4,110 | △4,812 |

| 投資その他の資産合計 | 737,523 | 436,273 |

| 固定資産合計 | 2,931,319 | 2,282,098 |

| 資産合計 | 7,006,000 | 6,706,848 |

| (単位:千円) | ||

| 前事業年度 (平成24年12月31日) | 当事業年度 (平成25年12月31日) | |

| 負債の部 | ||

| 流動負債 | ||

| 買掛金 | 1,028,265 | 1,158,964 |

| 短期借入金 | 1,300,000 | 1,950,000 |

| 1年内返済予定の長期借入金 | 1,193,100 | 434,100 |

| リース債務 | 70,840 | 36,660 |

| 未払金 | 223,245 | 338,067 |

| 未払費用 | 53,943 | 72,848 |

| 未払法人税等 | 17,330 | 31,699 |

| 未払消費税等 | 92,336 | 49,207 |

| 前受金 | 36,224 | 73,218 |

| 預り金 | 36,797 | 39,179 |

| 前受収益 | 1,684 | - |

| 賞与引当金 | - | 18,400 |

| ポイント引当金 | 210,673 | 157,598 |

| 店舗閉鎖損失引当金 | 6,498 | - |

| 事業整理損失引当金 | 8,430 | 6,984 |

| 資産除去債務 | 509 | - |

| 流動負債合計 | 4,279,881 | 4,366,929 |

| 固定負債 | ||

| 長期借入金 | 766,800 | 332,700 |

| リース債務 | 40,034 | 3,373 |

| 役員退職慰労引当金 | 19,249 | 28,498 |

| 資産除去債務 | 4,726 | 6,857 |

| その他 | 3,453 | 3,258 |

| 固定負債合計 | 834,263 | 374,688 |

| 負債合計 | 5,114,144 | 4,741,618 |

| 純資産の部 | ||

| 株主資本 | ||

| 資本金 | 824,916 | 833,491 |

| 資本剰余金 | ||

| 資本準備金 | 786,035 | 794,610 |

| 資本剰余金合計 | 786,035 | 794,610 |

| 利益剰余金 | ||

| その他利益剰余金 | ||

| 繰越利益剰余金 | 514,347 | 566,029 |

| 利益剰余金合計 | 514,347 | 566,029 |

| 自己株式 | △234,672 | △234,683 |

| 株主資本合計 | 1,890,626 | 1,959,447 |

| 評価・換算差額等 | ||

| その他有価証券評価差額金 | △4 | 48 |

| 繰延ヘッジ損益 | - | 252 |

| 評価・換算差額等合計 | △4 | 300 |

| 新株予約権 | 1,234 | 5,482 |

| 純資産合計 | 1,891,855 | 1,965,230 |

| 負債純資産合計 | 7,006,000 | 6,706,848 |

②【損益計算書】

Section titled “②【損益計算書】”| (単位:千円) | ||

| 前事業年度 (自 平成24年1月1日 至 平成24年12月31日) | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 売上高 | ||

| 商品売上高 | 8,857,931 | 9,747,836 |

| その他の売上高 | 4,005,957 | 4,291,435 |

| 売上高合計 | 12,863,888 | 14,039,271 |

| 売上原価 | ||

| 商品期首たな卸高 | 1,568,279 | 1,480,219 |

| 当期商品仕入高 | 6,360,013 | 7,313,203 |

| 合計 | 7,928,293 | 8,793,423 |

| 商品期末たな卸高 | 1,480,219 | 1,721,293 |

| 商品売上原価 | 6,448,073 | 7,072,130 |

| その他の原価 | 1,032,624 | 1,002,302 |

| 売上原価合計 | 7,480,697 | 8,074,432 |

| 売上総利益 | 5,383,190 | 5,964,838 |

| 販売費及び一般管理費 | ※1 5,556,021 | ※1 5,672,346 |

| 営業利益又は営業損失(△) | △172,831 | 292,491 |

| 営業外収益 | ||

| 受取利息 | 1,613 | 695 |

| 受取配当金 | 1,746 | 6 |

| 仕入割引 | 4,077 | 3,231 |

| 経営指導料 | ※3 2,285 | ※3 2,285 |

| 不動産賃貸料 | 9,538 | 8,787 |

| その他 | 2,913 | 5,140 |

| 営業外収益合計 | 22,174 | 20,147 |

| 営業外費用 | ||

| 支払利息 | 27,900 | 20,613 |

| その他 | 662 | 2,088 |

| 営業外費用合計 | 28,563 | 22,702 |

| 経常利益又は経常損失(△) | △179,220 | 289,936 |

| 特別利益 | ||

| 投資有価証券売却益 | 100,461 | - |

| 新株予約権戻入益 | 62,633 | - |

| 特別利益合計 | 163,094 | - |

| 特別損失 | ||

| 固定資産除却損 | ※2 5,452 | ※2 45,313 |

| 関係会社株式評価損 | 7,080 | - |

| 店舗閉鎖損失引当金繰入額 | 6,498 | - |

| 事務所移転費用 | 24,603 | - |

| 事業整理損失引当金繰入額 | 8,430 | 6,984 |

| 訴訟関連損失 | - | 106,990 |

| その他 | 32,993 | 311 |

| 特別損失合計 | 85,059 | 159,600 |

| 税引前当期純利益又は税引前当期純損失(△) | △101,185 | 130,336 |

| 法人税、住民税及び事業税 | 10,301 | 25,244 |

| 法人税等調整額 | △25,404 | 53,410 |

| 法人税等合計 | △15,103 | 78,654 |

| 当期純利益又は当期純損失(△) | △86,081 | 51,682 |

【その他の原価明細書】

| 前事業年度 (自 平成24年1月1日 至 平成24年12月31日) | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | ||||

| 区分 | 注記 番号 | 金額(千円) | 構成比 (%) | 金額(千円) | 構成比 (%) |

| Ⅰ 当期製品製造原価 | |||||

| 1 材料費 | 6,256 | 53.5 | 14,473 | 55.0 | |

| 2 外注費 | 1,974 | 16.9 | 9,230 | 35.1 | |

| 3 労務費 | 3,262 | 27.9 | 2,528 | 9.6 | |

| 4 その他 | 195 | 1.7 | 85 | 0.3 | |

| 当期総製造費用 | 11,687 | 100.0 | 26,318 | 100.0 | |

| 合併による仕掛品受入高 | 993 | - | |||

| 合計 | 12,681 | 26,318 | |||

| 期末仕掛品たな卸高 | - | 723 | |||

| 当期製品製造原価 | 12,681 | 25,594 | |||

| Ⅱ カード手数料 | 189,177 | 211,861 | |||

| Ⅲ 運賃荷役費 | 470,252 | 532,345 | |||

| Ⅳ その他 | 360,512 | 232,500 | |||

| その他の原価 | 1,032,624 | 1,002,302 | |||

(注) 原価計算の方法は、実際原価による個別原価計算を採用しております。

③【株主資本等変動計算書】

Section titled “③【株主資本等変動計算書】”前事業年度(自 平成24年1月1日 至 平成24年12月31日)

| (単位:千円) | |||||

| 株主資本 | |||||

| 資本金 | 資本剰余金 | 利益剰余金 | 自己株式 | 株主資本合計 | |

| 資本準備金 | その他利益剰余金 | ||||

| 繰越利益剰余金 | |||||

| 当期首残高 | 824,916 | 786,035 | 600,429 | △234,672 | 1,976,707 |

| 当期変動額 | |||||

| 当期純損失(△) | △86,081 | △86,081 | |||

| 株主資本以外の項目の当期変動額(純額) | |||||

| 当期変動額合計 | - | - | △86,081 | - | △86,081 |

| 当期末残高 | 824,916 | 786,035 | 514,347 | △234,672 | 1,890,626 |

| 評価・換算差額等 | 新株予約権 | 純資産合計 | |||

| その他有価証券評価差額金 | 繰延ヘッジ損益 | 評価・換算差額等合計 | |||

| 当期首残高 | 90,307 | △470 | 89,837 | 63,867 | 2,130,413 |

| 当期変動額 | |||||

| 当期純損失(△) | △86,081 | ||||

| 株主資本以外の項目の当期変動額(純額) | △90,312 | 470 | △89,842 | △62,633 | △152,475 |

| 当期変動額合計 | △90,312 | 470 | △89,842 | △62,633 | △238,557 |

| 当期末残高 | △4 | - | △4 | 1,234 | 1,891,855 |

当事業年度(自 平成25年1月1日 至 平成25年12月31日)

| (単位:千円) | |||||

| 株主資本 | |||||

| 資本金 | 資本剰余金 | 利益剰余金 | 自己株式 | 株主資本合計 | |

| 資本準備金 | その他利益剰余金 | ||||

| 繰越利益剰余金 | |||||

| 当期首残高 | 824,916 | 786,035 | 514,347 | △234,672 | 1,890,626 |

| 当期変動額 | |||||

| 新株の発行 | 8,575 | 8,575 | 17,150 | ||

| 当期純利益 | 51,682 | 51,682 | |||

| 自己株式の取得 | △10 | △10 | |||

| 株主資本以外の項目の当期変動額(純額) | |||||

| 当期変動額合計 | 8,575 | 8,575 | 51,682 | △10 | 68,821 |

| 当期末残高 | 833,491 | 794,610 | 566,029 | △234,683 | 1,959,447 |

| 評価・換算差額等 | 新株予約権 | 純資産合計 | |||

| その他有価証券評価差額金 | 繰延ヘッジ損益 | 評価・換算差額等合計 | |||

| 当期首残高 | △4 | - | △4 | 1,234 | 1,891,855 |

| 当期変動額 | |||||

| 新株の発行 | 17,150 | ||||

| 当期純利益 | 51,682 | ||||

| 自己株式の取得 | △10 | ||||

| 株主資本以外の項目の当期変動額(純額) | 52 | 252 | 304 | 4,247 | 4,552 |

| 当期変動額合計 | 52 | 252 | 304 | 4,247 | 73,374 |

| 当期末残高 | 48 | 252 | 300 | 5,482 | 1,965,230 |

④【キャッシュ・フロー計算書】

Section titled “④【キャッシュ・フロー計算書】”| (単位:千円) | ||

| 前事業年度 (自 平成24年1月1日 至 平成24年12月31日) | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 営業活動によるキャッシュ・フロー | ||

| 税引前当期純利益又は税引前当期純損失(△) | △101,185 | 130,336 |

| 減価償却費 | 591,547 | 611,623 |

| のれん償却額 | 67,686 | 10,451 |

| ポイント引当金の増減額(△は減少) | △15,978 | △53,075 |

| 貸倒引当金の増減額(△は減少) | 1,390 | 1,089 |

| 賞与引当金の増減額(△は減少) | - | 18,400 |

| 役員退職慰労引当金の増減額(△は減少) | 6,999 | 9,249 |

| 店舗閉鎖損失引当金の増減額(△は減少) | 6,498 | △2,439 |

| 事業整理損失引当金の増減額(△は減少) | 8,430 | 6,984 |

| 受取利息及び受取配当金 | △3,359 | △701 |

| 支払利息 | 27,900 | 20,613 |

| 新株予約権戻入益 | △62,633 | - |

| 関係会社株式評価損 | 7,080 | - |

| 投資有価証券売却損益(△は益) | △100,461 | - |

| 無形固定資産除却損 | 5,296 | 43,983 |

| 事務所移転費用 | 24,603 | - |

| 訴訟関連損失 | - | 106,990 |

| 売上債権の増減額(△は増加) | △134,528 | △170,245 |

| たな卸資産の増減額(△は増加) | 84,047 | △244,264 |

| 仕入債務の増減額(△は減少) | △32,574 | 130,699 |

| その他の資産の増減額(△は増加) | △44,276 | △91,514 |

| その他の負債の増減額(△は減少) | 97,410 | 74,835 |

| その他 | 18,250 | △261 |

| 小計 | 452,146 | 602,757 |

| 利息及び配当金の受取額 | 2,536 | 733 |

| 利息の支払額 | △26,518 | △22,646 |

| 訴訟関連損失の支払額 | - | △106,990 |

| リース解約金の支払額 | △171,903 | △292 |

| 事務所移転費用の支払額 | △7,141 | - |

| 法人税等の還付額 | 299 | 219 |

| 法人税等の支払額 | △5,418 | △10,327 |

| 営業活動によるキャッシュ・フロー | 244,001 | 463,451 |

| 投資活動によるキャッシュ・フロー | ||

| 有形固定資産の取得による支出 | △54,628 | △64,417 |

| 無形固定資産の取得による支出 | △295,501 | △207,416 |

| 定期預金の払戻による収入 | - | 200,000 |

| 投資有価証券の売却による収入 | 148,961 | - |

| 関係会社株式の取得による支出 | △13,000 | - |

| 敷金の差入による支出 | △12,646 | △31,575 |

| 敷金の回収による収入 | 17,999 | 37,145 |

| 貸付けによる支出 | △25,455 | △20,000 |

| 貸付金の回収による収入 | 50,428 | 5,857 |

| その他 | 20,783 | △1,545 |

| 投資活動によるキャッシュ・フロー | △163,059 | △81,951 |

| (単位:千円) | ||

| 前事業年度 (自 平成24年1月1日 至 平成24年12月31日) | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 財務活動によるキャッシュ・フロー | ||

| 短期借入金の増減額(△は減少) | △900,000 | 650,000 |

| 長期借入れによる収入 | 1,000,000 | - |

| 長期借入金の返済による支出 | △424,200 | △1,193,100 |

| リース債務の返済による支出 | △67,142 | △70,840 |

| 配当金の支払額 | △254 | △105 |

| 自己株式の取得による支出 | - | △10 |

| 新株予約権の発行による収入 | - | 4,247 |

| 新株予約権の行使による株式の発行による収入 | - | 17,150 |

| 財務活動によるキャッシュ・フロー | △391,596 | △592,658 |

| 現金及び現金同等物の増減額(△は減少) | △310,654 | △211,157 |

| 現金及び現金同等物の期首残高 | 954,644 | 705,622 |

| 合併に伴う現金及び現金同等物の増加額 | ※2 61,632 | - |

| 現金及び現金同等物の期末残高 | ※1 705,622 | ※1 494,464 |

【注記事項】

(重要な会計方針)

1.有価証券の評価基準及び評価方法

(1)子会社株式及び関連会社株式

移動平均法による原価法

(2)その他有価証券

時価のあるもの

当事業年度末の市場価格等に基づく時価法(評価差額は全部純資産直入法により処理し、売却原価は移動平均法により算出)

時価のないもの

移動平均法による原価法

2.デリバティブ等の評価基準及び評価方法

デリバティブ

時価法

3.たな卸資産の評価基準及び評価方法

(1)商品

主として移動平均法による原価法(貸借対照表価額は収益性の低下に基づく簿価切下げの方法により算定)を採用しております。

(2)仕掛品、貯蔵品

個別法による原価法(貸借対照表価額は収益性の低下に基づく簿価切下げの方法により算定)を採用しております。

4.固定資産の減価償却の方法

(1)有形固定資産(リース資産を除く)

定率法

なお、主な耐用年数は以下のとおりとなっております。

建物 47年

建物付属設備 3~21年

工具、器具及び備品 2~15年

(2)無形固定資産(リース資産を除く)

定額法

ただし、ソフトウエア(自社利用分)については、社内における見込利用可能期間(3~5年)に基づく定額法

また、のれんは5年間で均等償却しております。

(3)リース資産

所有権移転外ファイナンス・リース取引に係るリース資産

リース期間を耐用年数とし、残存価額を零(ただし、残価保証がある場合は当該金額)とする定額法を採用しております。

なお、リース取引開始日が平成20年12月31日以前のリース取引については、通常の賃貸借取引に係る方法に準じた会計処理によっております。

5.引当金の計上基準

(1)貸倒引当金

債権の貸倒れによる損失に備えるため、一般債権については貸倒実績率により、貸倒懸念債権等特定の債権については個別に回収可能性を検討し、回収不能見込額を計上しております。

(2)賞与引当金

翌期に支給すべき従業員賞与に備えるため、当期に負担すべき金額を見積もって計上しております。

(3)ポイント引当金

将来のポイントの使用による販売促進費の発生に備えるため、使用実績率に基づき将来利用されると見込まれるポイントに対し見積り額を計上しております。

(4)事業整理損失引当金

事業の整理に伴い発生する損失に備えるため、事業整理損失見込額を計上しております。

(5)役員退職慰労引当金

役員の退職慰労金の支給に備えるため、内部規定に基づき期末要支給額を計上しております。

6.ヘッジ会計の方法

(1)ヘッジ会計の方法

繰延ヘッジ処理を採用しております。

(2)ヘッジ手段とヘッジ対象

ヘッジ手段 為替予約

ヘッジ対象 外貨建金銭債権債務等

(3)ヘッジ方針

内部規定に基づき、外貨建金銭債権債務等に係る為替変動リスクについてヘッジしております。

(4)ヘッジ有効性評価の方法

為替相場の変動によるキャッシュ・フローの変動を完全に相殺するものと想定されるため、有効性の評価は省略しております。

7.キャッシュ・フロー計算書における資金の範囲

手許現金、随時引き出し可能な預金及び容易に換金可能であり、かつ、価値の変動について僅少なリスクしか負わない取得日から3ヶ月以内に償還期限の到来する短期投資からなっております。

8.その他財務諸表作成のための基本となる重要な事項

消費税等の会計処理

税抜方式によっております。

(表示方法の変更)

(損益計算書)

前事業年度において、損益計算書上売上高は、「リテールビジネス」、「ゴルフ場ビジネス」、「メディアビジネス」に、また、売上原価は、「リテールビジネス事業原価」、「ゴルフ場ビジネス事業原価」、「メディアビジネス事業原価」に区分掲記しておりましたが、財務諸表の表示の明瞭性を増すため、当事業年度より売上高は、「商品売上高」、「その他の売上高」、売上原価は、「商品売上原価」、「その他の原価」として区分掲記しており、その他の原価についてはその他の原価明細に内訳を記載しております。

この結果、前事業年度の損益計算書において、「リテールビジネス」に表示していた8,898,388千円、「ゴルフ場ビジネス」に表示していた2,981,345千円、「メディアビジネス」に表示していた984,153千円を、「商品売上高」8,857,931千円、「その他の売上高」4,005,957千円として組み替えております。

また、「リテールビジネス事業原価」に表示していた7,070,888千円、「ゴルフ場ビジネス事業原価」に表示していた133,158千円、「メディアビジネス事業原価」に表示していた276,650千円を、「商品売上原価」6,448,073千円、「その他の原価」1,032,624千円として組み替えております。

前事業年度において、独立掲記していた「特別損失」の「店舗閉鎖損失」は、特別損失の総額の100分の10以下となったため、当事業年度より「その他」に含めて表示しております。この表示方法の変更を反映させるため、前事業年度の財務諸表の組み替えを行っております。

この結果、前事業年度の損益計算書において、「特別損失」の「店舗閉鎖損失」に表示していた29,201千円は、「その他」として組み替えております。

(キャッシュフロー計算書)

前事業年度において、独立掲記していた「営業活動によるキャッシュ・フロー」の「店舗閉鎖損失」は、金額的重要性が乏しくなったため、当事業年度より「その他」に含めて表示しております。この表示方法の変更を反映させるため、前事業年度の財務諸表の組み替えを行っております。

この結果、前事業年度のキャッシュ・フロー計算書において「営業活動によるキャッシュ・フロー」の「店舗閉鎖損失」に表示していた29,201千円は、「その他」として組み替えております。

前事業年度において、「投資活動によるキャッシュ・フロー」の「その他」に含めておりました「敷金の差入による支出」及び「敷金の回収による収入」は金額的重要性が増したため、当事業年度より独立掲記することとしました。この表示方法を反映させるため前事業年度の財務諸表の組み替えを行っております。

この結果、前事業年度のキャッシュ・フロー計算書において、「投資活動によるキャッシュ・フロー」の「その他」に表示していた26,136千円は、「敷金の差入による支出」△12,646千円、「敷金の回収による収入」17,999千円及び「その他」20,783千円として組み替えております。

(貸借対照表関係)

※ 関係会社に対する資産及び負債は次のとおりであります。

前事業年度(自 平成24年1月1日 至 平成24年12月31日)

区分掲記されたもの以外で各科目に含まれている資産は、その合計額が資産の総額の100分の1を超えないため記載を省略しております。また、区分掲記されたもの以外で各科目に含まれている負債は、その合計額が負債及び純資産の合計額の100分の1を超えないため記載を省略しております。

当事業年度(自 平成25年1月1日 至 平成25年12月31日)

区分掲記されたもの以外で各科目に含まれている資産は、その合計額が資産の総額の100分の1を超えないため記載を省略しております。また、区分掲記されたもの以外で各科目に含まれている負債は、その合計額が負債及び純資産の合計額の100分の1を超えないため記載を省略しております。

(損益計算書関係)

※1 販売費に属する費用のおおよその割合は前事業年度17.3%、当事業年度19.4%、一般管理費に属する費用のおおよその割合は前事業年度82.7%、当事業年度80.6%であります。

主要な費目及び金額は次のとおりであります。

| 前事業年度 (自 平成24年1月1日 至 平成24年12月31日) | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 広告宣伝費 | 78,484千円 | 180,660千円 |

| 役員報酬 | 50,500 | 64,200 |

| 従業員給与 | 1,550,725 | 1,647,212 |

| 業務委託費 | 339,881 | 297,630 |

| 人材派遣料 | 168,239 | 157,557 |

| 賞与引当金繰入額 | - | 18,400 |

| 役員退職慰労引当金繰入額 | 6,999 | 9,249 |

| 地代家賃 | 342,041 | 325,370 |

| 賃借料 | 65,690 | 34,066 |

| 販売促進費 | 878,403 | 929,355 |

| システム運用管理費 | 641,577 | 563,664 |

| 減価償却費 | 591,547 | 611,623 |

| のれん償却額 | 67,686 | 10,451 |

| 貸倒引当金繰入額 | 2,198 | 1,925 |

| ポイント引当金繰入額 | △15,978 | △53,075 |

※2 固定資産除却損の内容は次のとおりであります。

| 前事業年度 (自 平成24年1月1日 至 平成24年12月31日) | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 建物付属設備 | -千円 | 293千円 |

| 工具、器具及び備品 | 155 | 1,036 |

| ソフトウエア仮勘定 | 5,296 | 43,983 |

| 計 | 5,452 | 45,313 |

※3 関係会社との取引に係るものが次のとおり含まれております。

| 前事業年度 (自 平成24年1月1日 至 平成24年12月31日) | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 関係会社からの経営指導料 | 2,285千円 | 2,285千円 |

(株主資本等変動計算書関係)

前事業年度(自 平成24年1月1日 至 平成24年12月31日)

1. 発行済株式の種類及び総数並びに自己株式の種類及び株式数に関する事項

| 当事業年度期首 株式数 (株) | 当事業年度 増加株式数 (株) | 当事業年度 減少株式数 (株) | 当事業年度末 株式数 (株) | |

| 発行済株式 | ||||

| 普通株式 | 164,490 | - | - | 164,490 |

| 合計 | 164,490 | - | - | 164,490 |

| 自己株式 | ||||

| 普通株式 | 17,198 | - | - | 17,198 |

| 合計 | 17,198 | - | - | 17,198 |

2.新株予約権及び自己新株予約権に関する事項

| 区分 | 新株予約権の内訳 | 新株予約 権の目的となる株式の種類 | 新株予約権の目的となる株式の数(株) | 当事業年度末残高 (千円) | |||

| 当事業年度期首 | 当事業年度増加 | 当事業年度減少 | 当事業年度末 | ||||

| 提出会社 | 平成14年9月30日開催 定時株主総会決議(注)1、2 | 普通株式 | 480 | - | 480 | - | - |

| 平成15年7月22日開催 定時株主総会決議 ① (注)1 | 普通株式 | 1,880 | - | - | 1,880 | - | |

| 平成15年7月22日開催 定時株主総会決議 ② (注)1 | 普通株式 | 560 | - | - | 560 | - | |

| 平成16年9月28日開催 定時株主総会決議(注)1 | 普通株式 | 500 | - | - | 500 | - | |

| 平成17年9月27日開催 定時株主総会決議(注)1 | 普通株式 | 100 | - | - | 100 | - | |

| ストック・オプションとして の新株予約権 | - | - | - | - | - | 1,234 | |

| 合計 | - | 3,520 | - | 480 | 3,040 | 1,234 | |

(注)1.目的となる株式の数は、新株予約権が権利行使されたものと仮定した場合における株式数を記載しております。

2.新株予約権の減少は、権利失効によるものであります。

当事業年度(自 平成25年1月1日 至 平成25年12月31日)

1. 発行済株式の種類及び総数並びに自己株式の種類及び株式数に関する事項

| 当事業年度期首 株式数 (株) | 当事業年度 増加株式数 (株) | 当事業年度 減少株式数 (株) | 当事業年度末 株式数 (株) | |

| 発行済株式 | ||||

| 普通株式(注)1 | 164,490 | 16,382,510 | - | 16,547,000 |

| 合計 | 164,490 | 16,382,510 | - | 16,547,000 |

| 自己株式 | ||||

| 普通株式(注)2 | 17,198 | 1,702,657 | - | 1,719,855 |

| 合計 | 17,198 | 1,702,657 | - | 1,719,855 |

(注)1.普通株式の発行済株式数の増加16,382,510株は、新株予約権の行使による増加980株及び、平成25年7月1日付で1株を100株とする株式分割を実施したことによる増加16,381,530株であります。

2.普通株式の自己株式数の増加1,702,657株は、平成25年7月1日付で1株を100株とする株式分割を実施したことによる増加1,702,602株及び単元未満株式の買取りによる増加55株であります。

2.新株予約権及び自己新株予約権に関する事項

| 区分 | 新株予約権の内訳 | 新株予約権の目的となる株式の種類 | 新株予約権の目的となる株式の数(株) | 当事業年度末残高 (千円) | |||

| 当事業年度期首 | 当事業年度増加 | 当事業年度減少 | 当事業年度末 | ||||

| 提出会社 | 平成15年7月22日開催 定時株主総会決議 ① (注)1、2 | 普通株式 | 1,880 | - | 1,880 | - | - |

| 平成15年7月22日開催 定時株主総会決議 ② (注)1、2 | 普通株式 | 560 | - | 560 | - | - | |

| 平成16年9月28日開催 定時株主総会決議(注)1、3 | 普通株式 | 500 | 49,500 | - | 50,000 | - | |

| 平成17年9月27日開催 定時株主総会決議(注)1、3 | 普通株式 | 100 | 9,900 | - | 10,000 | - | |

| ストック・オプションとしての新株予約権 | - | - | - | - | - | 5,482 | |

| 合計 | - | 3,040 | 59,400 | 2,440 | 60,000 | 5,482 | |

(注)1.目的となる株式の数は、新株予約権が権利行使されたものと仮定した場合における株式数を記載しております。

2.新株予約権の減少は、権利行使及び権利失効によるものであります。

3.新株予約権の増加は、平成25年7月1日付で1株を100株とする株式分割を実施したことによるものであ

ります。

(キャッシュ・フロー計算書関係)

※1 現金及び現金同等物の期末残高と貸借対照表に掲記されている科目の金額との関係

| 前事業年度 (自 平成24年1月1日 至 平成24年12月31日) | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | |||

| 現金及び預金勘定 | 705,622 | 千円 | 494,464 | 千円 |

| 現金及び現金同等物 | 705,622 | 494,464 | ||

※2 前事業年度に合併した株式会社インサイトより引き継いだ資産及び負債の主な内訳は次のとおりであります。

| 流動資産 | 161,597千円 |

| 固定資産 | 64,601 |

| 資産合計 | 226,198 |

| 流動負債 | 207,315 |

| 固定負債 | 4,705 |

| 負債合計 | 212,021 |

(リース取引関係)

(借主側)

1.ファイナンス・リース取引

所有権移転外ファイナンス・リース取引

① リース資産の内容

(ア)有形固定資産

サーバー及びネットワーク関連機器であります。

(イ)無形固定資産

ソフトウエアであります。

② リース資産の減価償却の方法

重要な会計方針「4.固定資産の減価償却の方法」に記載のとおりであります。

所有権移転外ファイナンス・リース取引のうち、リース取引開始日が、平成20年12月31日以前のリース取引については、通常の賃貸借取引に係る方法に準じた会計処理によっており、その内容は次のとおりであります。

(1)リース物件の取得価額相当額、減価償却累計額相当額、減損損失累計額相当額及び期末残高相当額

| (単位:千円) |

| 前事業年度(平成24年12月31日) | ||||

| 取得価額相当額 | 減価償却累計額相当額 | 減損損失累計額相当額 | 期末残高相当額 | |

| 工具、器具及び備品 | 54,505 | 50,646 | - | 3,858 |

| ソフトウエア | 164,855 | 113,232 | 51,622 | - |

| 合計 | 219,360 | 163,879 | 51,622 | 3,858 |

(注)当事業年度については、重要性が乏しいため、記載を省略しております。

(2)未経過リース料期末残高相当額及びリース資産減損勘定の残高

| (単位:千円) |

| 前事業年度 (平成24年12月31日) | 当事業年度 (平成25年12月31日) | |

| 未経過リース料期末残高相当額 | ||

| 1年内 | 4,204 | - |

| 1年超 | - | - |

| 合計 | 4,204 | - |

| リース資産減損勘定の残高 | - | - |

(3)支払リース料、リース資産減損勘定の取崩額、減価償却費相当額及び支払利息相当額

| (単位:千円) |

| 前事業年度 (自 平成24年1月1日 至 平成24年12月31日) | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 支払リース料 | 35,234 | 4,257 |

| リース資産減損勘定の取崩額 | ※ 12,131 | - |

| 減価償却費相当額 | 20,191 | 3,858 |

| 支払利息相当額 | 629 | 52 |

※解約による取崩額を含めております。

(4)減価償却費相当額及び利息相当額の算定方法

減価償却費相当額の算定方法

リース期間を耐用年数とし、残存価額を零とする定額法によっております。

利息相当額の算定方法

リース料総額とリース物件の取得価額相当額の差額を利息相当額とし、各期への配分方法については、利息法によっております。

(金融商品関係)

1.金融商品の状況に関する事項

(1)金融商品に対する取組方針

当社は、資金運用につきましては、主に預金及び有価証券の安全性の高い金融商品で運用しております。

事業を行うための設備投資資金及び運転資金につきましては、銀行等金融機関からの借入により調達しております。

デリバティブ取引は、将来の為替変動等によるリスク回避を目的としてのみ利用しており、投機的な取引は行わない方針であります。

(2)金融商品の内容及びそのリスク並びにリスク管理体制