2491 バリューコマース 有価証券報告書 第18期 (2013/12期)

| 【提出書類】 | 有価証券報告書 |

| 【根拠条文】 | 金融商品取引法第24条第1項 |

| 【提出先】 | 関東財務局長 |

| 【提出日】 | 平成26年3月26日 |

| 【事業年度】 | 第18期(自 平成25年1月1日 至 平成25年12月31日) |

| 【会社名】 | バリューコマース株式会社 |

| 【英訳名】 | ValueCommerce Co., Ltd. |

| 【代表者の役職氏名】 | 代表取締役社長 最高経営責任者 香川 仁 |

| 【本店の所在の場所】 | 東京都港区赤坂八丁目1番19号 |

| 【電話番号】 | (03)4590-3600(代表) |

| 【事務連絡者氏名】 | 取締役 最高財務責任者 遠藤 雅知 |

| 【最寄りの連絡場所】 | 東京都港区赤坂八丁目1番19号 |

| 【電話番号】 | (03)4590-3600(代表) |

| 【事務連絡者氏名】 | 取締役 最高財務責任者 遠藤 雅知 |

| 【縦覧に供する場所】 | 株式会社東京証券取引所 (東京都中央区日本橋兜町2番1号) |

第一部【企業情報】

Section titled “第一部【企業情報】”第1【企業の概況】

Section titled “第1【企業の概況】”1【主要な経営指標等の推移】

Section titled “1【主要な経営指標等の推移】”(1)連結経営指標等

Section titled “(1)連結経営指標等”| 回次 | 第14期 | 第15期 | 第16期 | 第17期 | 第18期 | |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 | |

| 売上高 | (千円) | 6,610,426 | 6,976,937 | 7,789,064 | 9,507,269 | 12,013,394 |

| 経常利益 | (千円) | 208,044 | 589,033 | 832,346 | 1,057,505 | 1,521,988 |

| 当期純利益 | (千円) | 23,007 | 558,510 | 443,802 | 625,224 | 964,141 |

| 包括利益 | (千円) | - | - | 441,427 | 625,430 | 977,250 |

| 純資産額 | (千円) | 3,669,294 | 4,262,223 | 4,641,546 | 4,149,028 | 4,946,651 |

| 総資産額 | (千円) | 5,546,330 | 6,407,137 | 7,215,441 | 7,236,339 | 8,639,365 |

| 1株当たり純資産額 | (円) | 19,307.40 | 22,084.30 | 24,028.80 | 125.23 | 148.41 |

| 1株当たり当期純利益金額 | (円) | 121.08 | 2,915.75 | 2,299.13 | 17.01 | 29.09 |

| 潜在株式調整後1株当たり当期純利益金額 | (円) | 119.63 | 2,890.11 | 2,292.06 | 16.97 | 28.87 |

| 自己資本比率 | (%) | 66.2 | 66.3 | 64.3 | 57.3 | 57.0 |

| 自己資本利益率 | (%) | 0.6 | 14.1 | 10.0 | 14.2 | 21.2 |

| 株価収益率 | (倍) | 139.9 | 9.6 | 9.6 | 14.4 | 44.5 |

| 営業活動によるキャッシュ・フロー | (千円) | 301,151 | 840,581 | 851,894 | 922,318 | 956,654 |

| 投資活動によるキャッシュ・フロー | (千円) | △75,573 | △75,401 | △160,784 | △169,881 | △343,705 |

| 財務活動によるキャッシュ・フロー | (千円) | 300 | 21,200 | △49,471 | △1,113,971 | △197,777 |

| 現金及び現金同等物の期末残高 | (千円) | 3,060,073 | 3,846,214 | 4,487,898 | 4,126,485 | 4,541,810 |

| 従業員数 | (人) | 224 | 230 | 239 | 187 | 199 |

| 〔外、平均臨時雇用者数〕 | 〔24〕 | 〔20〕 | 〔24〕 | 〔32〕 | 〔26〕 | |

(注)1.売上高には消費税等は含まれておりません。

2.当社は、平成25年7月1日付で普通株式1株につき100株、平成25年10月1日付で普通株式1株につき2株の株式分割を行っております。第17期の期首に当該株式分割が行われたと仮定し、1株当たり純資産額、1株当たり当期純利益金額及び潜在株式調整後1株当たり当期純利益金額を算定しております。

(2)提出会社の経営指標等

Section titled “(2)提出会社の経営指標等”| 回次 | 第14期 | 第15期 | 第16期 | 第17期 | 第18期 | |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 | |

| 売上高 | (千円) | 6,441,892 | 6,976,937 | 7,789,064 | 9,507,269 | 12,013,394 |

| 経常利益 | (千円) | 260,563 | 562,343 | 776,705 | 943,740 | 1,361,206 |

| 当期純利益又は当期純損失(△) | (千円) | △18,494 | 523,242 | 380,794 | 511,665 | 810,776 |

| 資本金 | (千円) | 1,714,266 | 1,724,866 | 1,727,666 | 1,728,116 | 1,728,266 |

| 発行済株式総数 | (株) | 190,060 | 192,500 | 193,180 | 193,320 | 34,471,000 |

| 純資産額 | (千円) | 3,678,267 | 4,234,015 | 4,552,706 | 3,946,422 | 4,591,515 |

| 総資産額 | (千円) | 5,552,573 | 6,376,772 | 7,126,600 | 7,033,734 | 8,284,229 |

| 1株当たり純資産額 | (円) | 19,354.62 | 21,937.75 | 23,568.88 | 119.12 | 137.71 |

| 1株当たり配当額 | (円) | - | 293.00 | 750.00 | 1,100.00 | 606.50 |

| (うち1株当たり中間配当額) | (-) | (-) | (-) | (450.00) | (600.00) | |

| 1株当たり当期純利益金額又は1株当たり当期純損失金額(△) | (円) | △97.33 | 2,731.64 | 1,972.72 | 13.92 | 24.46 |

| 潜在株式調整後1株当たり当期純利益金額 | (円) | - | 2,707.62 | 1,966.65 | 13.88 | 24.28 |

| 自己資本比率 | (%) | 66.2 | 66.2 | 63.9 | 56.1 | 55.2 |

| 自己資本利益率 | (%) | △0.5 | 13.2 | 8.7 | 12.0 | 19.0 |

| 株価収益率 | (倍) | △174.0 | 10.3 | 11.2 | 17.6 | 52.9 |

| 配当性向 | (%) | - | 10.7 | 38.0 | 39.5 | 38.8 |

| 従業員数 | (人) | 224 | 230 | 239 | 187 | 199 |

| 〔外、平均臨時雇用者数〕 | 〔24〕 | 〔20〕 | 〔24〕 | 〔32〕 | 〔26〕 | |

(注)1.売上高には消費税等は含まれておりません。

2.第14期の潜在株式調整後1株当たり当期純利益金額については、潜在株式は存在するものの1株当たり当期純損失であるため記載しておりません。

3.第17期の1株当たり配当額には、東京証券取引所一部指定記念配当100円を含んでおります。

4.当社は、平成25年7月1日付で普通株式1株につき100株、平成25年10月1日付で普通株式1株につき2株の株式分割を行っております。第17期の期首に当該株式分割が行われたと仮定し、1株当たり純資産額、1株当たり当期純利益金額及び潜在株式調整後1株当たり当期純利益金額を算定しております。

5.当社は、平成25年7月1日付で普通株式1株につき100株、平成25年10月1日付で普通株式1株につき2株の株式分割を行っております。第18期の1株当たり配当額606.5円は、当該株式分割前の1株当たり中間配当額600円及び当該株式分割後の1株当たり期末配当額6.5円の合算配当額を記載しております。

| 平成8年3月 | トランズパシフィック有限会社を設立 レンタルサーバ・ホスティングサービス、ドメイン取得代行サービスを開始 |

| 平成11年9月 | トランズパシフィック株式会社に組織変更 |

| 平成11年11月 | バリューコマース株式会社に商号変更 Eコマース(電子商取引)に対応したマーケティングプログラムであるバリューコマースプログラムを自社開発し、インターネットを利用した成果報酬型の広告配信業を開始 |

| 平成17年4月 | ヤフー株式会社の当社株式公開買付けにより、同社の持分法適用関連会社化 |

| 平成17年9月 | Yahoo!JAPAN向けにアフィリエイトプログラムの提供を開始 |

| 平成18年2月 | アフィリエイトマーケティング市場の健全な発展を目指して日本アフィリエイト・サービス協会を設立、初代会長に創立者のティム・ウィリアムズが就任 |

| 平成18年11月 | バリューコマース・ウェブサービスの提供を開始 |

| 平成19年6月 | 「ユーザのアクティビティをトラッキングする電子商取引システム(iTag)」の特許を取得 |

| 平成19年11月 | バリューコマース・ウェブサービスをYahoo!JAPANに提供 |

| 株式会社ジェーピーツーワンの株式を取得し、持分法適用関連会社化 | |

| 平成23年1月 | 「ユーザのアクティビティをトラッキングする電子商取引システム(iTrack)」の特許を取得 |

| 平成24年10月 | 自己株式取得により、ヤフー株式会社の議決権保有割合が当社の総議決権の過半数となり、同社及びソフトバンク株式会社の連結子会社化 |

| 平成24年11月 | 東京証券取引所マザーズから同市場第一部へ市場変更 |

3【事業の内容】

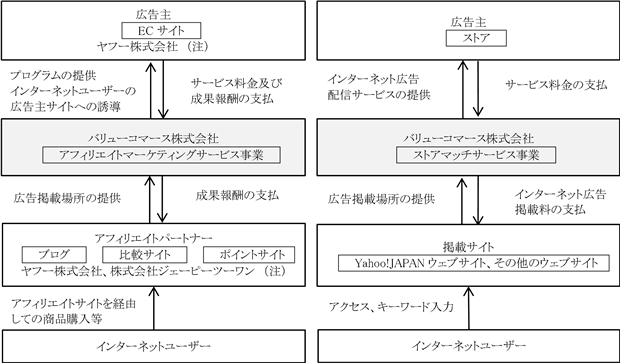

Section titled “3【事業の内容】”当社グループ(当社及び当社の関係会社)は、親会社2社、当社(バリューコマース株式会社)、子会社2社、関連会社1社により構成されており、アフィリエイトマーケティングサービス事業及びストアマッチサービス事業を行っており、インターネット広告配信サービスを展開しております。

事業セグメントの内容については、「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項 (セグメント情報等) セグメント情報」に記載のとおりです。

(1) アフィリエイトマーケティングサービス事業

アフィリエイトマーケティングサービス事業とは、ウェブサイト上で商品やサービスを販売しているEコマースサイトなど、インターネットを介してビジネスを展開している広告主の広告を、ブログ・比較サイト・ポイントサイトなどのホームページ運営者(以下、「アフィリエイトパートナー」)のサイトに掲載し、アフィリエイトパートナーは、インターネットユーザーを広告主のサイトへ誘導することで、広告掲載の成果(商品購入、会員登録の実績等)に応じて報酬を得るというサービス(以下、「アフィリエイトマーケティングサービス」)を提供する事業です。

このサービスにより、広告主は、実際の広告掲載の成果に対してのみ広告料金が発生し、同時に、広告掲載の成果を実数で把握し分析できることから、費用対効果に優れたマーケティング活動を行うことが可能です。

なお、当社の親会社であるヤフー株式会社は広告主及びアフィリエイトパートナーであり、また、関連会社である株式会社ジェーピーツーワンはアフィリエイトパートナーであります。

当社は、アフィリエイトマーケティングサービスの基幹となる独自のトラッキングシステムであるバリューコマースプログラムを通して、広告主とアフィリエイトパートナーが提携ネットワークを構築し、アフィリエイトパートナーが成果報酬を得るまでの場を提供しております。また、バリューコマースプログラムは、オンライン取引において何が、いつ、いくらで販売されたか、アフィリエイトパートナーに対していくら報酬を支払うか等のアフィリエイトマーケティングサービスにおける一連の情報を管理しております。

(A) 広告主に対するサービス

広告主に対して、以下のような形態でサービスを提供しております。

a)ASP(Affiliate Service Provider)サービス

当社のバリューコマースプログラムを用いて、アフィリエイトマーケティングサービスを提供しております。広告主は、同プログラムの管理画面を通じてプログラムを運営し、広告及び販売活動を行います。サービス料金に関しては、システム利用にかかる基本管理費のほか、アフィリエイトパートナーへの成果報酬と、当該報酬額に応じた当社へのコミッションを支払う仕組みになっております。

b)コンサルティングサービス

アフィリエイトマーケティングサービスにおいて最適な広告効果を得られる広告方法を提案し、広告主より運営及び管理等を一括して受託しております。広告主は、毎月定額のサービス料金や成果に応じた報酬を当社に支払います。

c)その他のオプションサービス

この他に、Yahoo!JAPANやGoogleなどの検索連動型広告を代理店として販売するSEMサービスや他媒体への広告出稿など、アフィリエイトマーケティングサービスとの相乗効果も見込まれるオプションサービスを提供しております。

(B) アフィリエイトパートナーに対するサービス

アフィリエイトパートナーに対して、バリューコマースプログラムの機能を提供し、広告主との提携ネットワークを構築する場を提供しております。そのほかにも効果的なウェブサイト運営に役立つ機能やセミナー等のサービスを提供しております。

(2) ストアマッチサービス事業

ストアマッチサービス事業とは、Yahoo!ショッピング等のオンラインモールにおいて、広告主である出店ストア(以下、「ストア」)が設定した特定のキーワードに連動して表示させる「ストアのイチオシ」と、ストアが設定した特定の商品をカテゴリに連動して表示させる「アイテムマッチ」の2つの広告から構成されるインターネット広告配信サービス(以下、「ストアマッチサービス」)を提供する事業です。

ストアマッチサービスでは、インターネット利用者が、掲載された広告をクリックした回数に応じて料金が発生するクリック課金制を採用しています。クリック単価はストアの入札により決定されます。ストアは、クリック単価にクリック回数を乗じた料金を当社に支払い、当社は、ストアから受け取る料金に広告掲載料率を乗じた金額を、広告掲載料として掲載サイト運営会社に支払います。

以上述べた事項を事業系統図によって示すと、次のとおりとなります。

| アフィリエイトマーケティングサービス ― 成果報酬型広告 ― | ストアマッチサービス ― クリック課金型広告 ― |

(注)ヤフー株式会社は当社の親会社であり、株式会社ジェーピーツーワンは当社の関連会社であります。

4【関係会社の状況】

Section titled “4【関係会社の状況】”平成25年12月31日現在

| 名称 | 住所 | 資本金 | 主要な事業の 内容 | 議決権の所有割合又は被所有割合(%) | 関係内容 |

| (親会社) | |||||

| ソフトバンク株式会社 (注)1、2 | 東京都 港区 | 238,772百万円 | 持株会社 | (間接被所有) 50.58 (50.58) | ― |

| (親会社) | |||||

| ヤフー株式会社 (注)1 | 東京都 港区 | 8,240百万円 | インターネット 広告事業等 | (被所有) 50.58 | サービスの提供及び仕入 役員の兼任あり |

| (連結子会社) | |||||

| バリューコマース・ インターナショナル・リミテッド(注)3、4 | アイルランド ダブリン | 2,038千ユーロ | ― | 100.00 | ― |

| (連結子会社) | |||||

| バリューコマース・ コリア・リミテッド(注)5 | 韓国 ソウル | 50,000千ウォン | ― | 100.00 | 役員の兼任あり |

| (持分法適用関連会社) | |||||

| 株式会社ジェーピーツーワン | 静岡県 三島市 | 199百万円 | インターネット 広告事業等 | 20.33 | サービスの提供及び仕入 |

(注)1.有価証券報告書を提出しております。

2.議決権の被所有割合の( )内は間接所有割合であり、内数であります。

3.バリューコマース・インターナショナル・リミテッドにつきましては、平成22年11月30日開催の当社取締役会において、解散することを決議し、現在清算手続きを行っております。

4.特定子会社に該当しております。

5.当連結会計年度より当社の連結子会社となっております。

5【従業員の状況】

Section titled “5【従業員の状況】”(1) 連結会社の状況

| 平成25年12月31日現在 |

| セグメントの名称 | 従業員数(人) | |

| アフィリエイトマーケティングサービス事業 | 145〔 21〕 | |

| ストアマッチサービス事業 | 7〔 -〕 | |

| 報告セグメント計 | 152〔 21〕 | |

| 全社(共通) | 47〔 5〕 | |

| 合計 | 199〔 26〕 | |

(注)1.従業員数は就業人員(当社グループからグループ外への出向者を除き、グループ外から当社グループへの出向者を含みます。)であり、臨時従業員数(人材派遣会社からの派遣社員を含みます。)は年間の平均人員を〔 〕内に外数で記載しております。

2.全社(共通)として記載されている従業員数は、特定の事業に区分できない管理部門に所属しているものであります。

(2) 提出会社の状況

| 平成25年12月31日現在 |

| 従業員数(人) | 平均年齢(歳) | 平均勤続年数(年) | 平均年間給与(千円) |

| 199〔 26〕 | 34.9 | 4.2 | 5,926 |

| セグメントの名称 | 従業員数(人) | ||

| アフィリエイトマーケティングサービス事業 | 145 | 〔21〕 | |

| ストアマッチサービス事業 | 7 | 〔-〕 | |

| 報告セグメント計 | 152 | 〔21〕 | |

| 全社(共通) | 47 | 〔 5〕 | |

| 合計 | 199 | 〔26〕 | |

(注)1.従業員数は就業人員(当社から当社外への出向者を除き、当社外から当社への出向者を含みます。)であり、臨時従業員数(人材派遣会社からの派遣社員を含みます。)は年間の平均人員を〔 〕内に外数で記載しております。

2.平均年間給与は、賞与及び基準外給与を含んでおります。

3.全社(共通)として記載されている従業員数は、特定の事業に区分できない管理部門に所属しているものであります。

(3) 労働組合の状況

当社では、労働組合は結成されておりませんが、労使関係は円滑に推移しております。

第2【事業の状況】

Section titled “第2【事業の状況】”1【業績等の概要】

Section titled “1【業績等の概要】”(1) 業績

当連結会計年度における我が国の経済は、アベノミクスによる昨年からの株高・円安を受けて消費者マインドが大幅に改善し、個人消費が増加するなど景況感の改善がみられました。

インターネットの世界においては、金融や旅行といったインターネット上での販売に馴染む商品(サービス)に限らず、ファッションや日用品、生鮮食品に至るまで、あらゆる商品がインターネット通販の対象となっており、Eコマースは、消費者にとって日常のものとなっております。また、スマートフォンやタブレットPCが急速に普及し、インターネットへの常時接続環境が整うことにより、消費者の購買行動は大きく変化しました。Eコマースに加え、実店舗における購買時の検索、クーポン利用、また、O2Oビジネスによりインターネットと実店舗がシームレスに繋がることにより、インターネットは消費者の購買行動において不可欠なものとなり、今後、インターネット広告の重要性は、益々高まるものと考えております。

当社グループ(当社、連結子会社及び持分法適用会社)は、主に成果報酬型及びクリック課金型のインターネット広告サービスを展開しております。アフィリエイトマーケティングサービス事業においては、日本最大級のアフィリエイトネットワークを有しており、蓄積されたデータに裏打ちされたマーケティング力により、広告主とアフィリエイトパートナーの提携率を高め、業績の向上につなげております。また、成長機会としてのスマートフォン向け広告需要を取り込むため、積極的に技術開発を推し進めるとともに、アフィリエイトパートナー向け管理画面のリニューアルなど、広告主及びアフィリエイトパートナーの双方より求められるサービスを適時に提供することを第一に、ユーザーエクスペリエンスの向上にも努めております。また、当社のメディアサイトであり、オンラインショップやインターネットサービスの自己購入で成果報酬を得られるキャッシュバックサービスサイトであるバリューポイントクラブを一般公開し、更なる会員数の増加を図っております。ストアマッチサービス事業においては、広告掲載先であるYahoo!ショッピング等のオンラインモールとの関係の強化とともに、出店ストア(広告主)のニーズに合った多様なサービスラインアップを用意することで広告主数の増加を図り、業績の向上に努めております。

当社は、ヤフー株式会社の連結子会社として、同社によるEコマース事業強化の方針のもと、相互の人材交流、共同プロジェクトの推進及び情報・ノウハウの共有を通して連携を強化しております。同社との事業シナジーを高めていくことは、当社グループの業績にも大きく寄与するものと考えております。

以上により、当連結会計年度(平成25年1月1日~平成25年12月31日)における連結経営成績は、次のとおりとなりました。

主に金融や旅行、ショッピング分野における成果報酬型広告出稿が好調であったことから、全体として堅調に推移いたしました。この結果、売上高は12,013,394千円(前年同期比26.4%増)となり、売上総利益は3,873,149千円(前年同期比12.6%増)となりました。営業利益は、販売費及び一般管理費がほぼ前期並みとなり、1,340,768千円(前年同期比48.2%増)となりました。経常利益は、持分法による投資利益を営業外収益に計上したことにより、1,521,988千円(前年同期比43.9%増)となり、税金等調整前当期純利益は1,521,988千円(前年同期比52.2%増)となりました。当期純利益は、当連結会計年度の業績が堅調に推移し課税所得に係る法人税等を計上したことにより、964,141千円(前年同期比54.2%増)となりました。

セグメントの業績は次のとおりであります。

イ.アフィリエイトマーケティングサービス事業

当連結会計年度におきましては、主に金融や旅行、ショッピング分野における成果報酬型広告出稿が堅調であったため、セグメント売上高は10,889,135千円(前年同期比32.3%増)、セグメント利益は1,635,866千円(前年同期比34.7%増)となりました。

ロ.ストアマッチサービス事業

当連結会計年度におきましては、マルチデバイス経由の売上最大化に向け掲載企画が進行中でありますが、デバイス環境の変化が早く、売上が減少いたしました。セグメント売上高は1,124,258千円(前年同期比12.0%減)、セグメント利益は84,546千円(前年同期比30.8%減)となりました。

(2) キャッシュ・フロー

当連結会計年度末における現金及び現金同等物(以下「資金」という。)の残高は4,541,810千円となり、前連結会計年度末と比べて415,324千円増加いたしました。

当連結会計年度における各キャッシュ・フローの状況とそれらの要因は次のとおりであります。

(営業活動によるキャッシュ・フロー)

営業活動の結果獲得した資金は956,654千円(前年同期は922,318千円の獲得)となりました。これは、主に税金等調整前当期純利益が1,521,988千円であり、プラス要因として、仕入債務の増加が258,689千円、未払金の増加が225,557千円、減価償却費が105,960千円、投資事業組合運用損が18,729千円、株式報酬費用が17,646千円であった一方で、マイナス要因として、法人税等の支払額が430,098千円、売上債権の増加が448,160千円、未収入金の増加が156,927千円、持分法による投資利益が193,113千円であったことによるものです。

(投資活動によるキャッシュ・フロー)

投資活動の結果使用した資金は343,705千円(前年同期は169,881千円の使用)となりました。これは、有形固定資産、無形固定資産及び投資有価証券の取得による支出がそれぞれ18,382千円、182,538千円、142,785千円であったことによるものです。

(財務活動によるキャッシュ・フロー)

財務活動の結果使用した資金は197,777千円(前年同期は1,113,971千円の使用)となりました。これは、主に配当金の支払額が206,068千円であったことによるものです。

2【生産、受注及び販売の状況】

Section titled “2【生産、受注及び販売の状況】”(1) 生産実績

当社グループは、アフィリエイトマーケティングサービスなどの事業を行っており、提供するサービスの性格上生産実績の記載に馴染まないため、当該記載を省略いたします。

(2) 受注状況

生産実績と同様の理由により、記載を省略いたします。

(3) 販売実績

当連結会計年度の販売実績をセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | 前年同期比(%) |

| アフィリエイトマーケティングサービス事業(千円) | 10,889,135 | 132.3 |

| ストアマッチサービス事業(千円) | 1,124,258 | 88.0 |

| 合計(千円) | 12,013,394 | 126.4 |

(注)1.セグメント間の取引はありません。

2.最近2連結会計年度の主な相手先別の販売実績及び当該販売実績の総販売実績に対する割合は次のとおりであります。

| 相手先 | 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | ||

| 金額(千円) | 割合(%) | 金額(千円) | 割合(%) | |

| クロスフィニティ株式会社 | - | - | 1,783,191 | 14.8 |

| 株式会社三菱東京UFJ銀行 | 1,228,047 | 12.9 | 1,655,321 | 13.8 |

| 株式会社リクルートホールディングス | 995,066 | 10.5 | 1,385,588 | 11.5 |

3.前連結会計年度のクロスフィニティ株式会社については、売上高に占める割合が100分の10未満のため記載を省略しております。

4.上記の金額には、消費税等は含まれておりません。

3【対処すべき課題】

Section titled “3【対処すべき課題】”①アフィリエイト利用者の増加

アフィリエイトマーケティングサービス事業において、システムユーザビリティーの向上も含め、広告主及びアフィリエイトパートナーの双方より求められるサービスを適時に提供し、利用者の増加を図り、業績の向上につなげます。

②高い顧客満足度と高い収益力

コンサルティングサービスにおいて、当社グループに蓄積したコンサルティング及びマーケティングのノウハウを活かし、広告主及びアフィリエイトパートナーと共に新たな価値創造を実現させることにより、高い顧客満足度と高い収益力の獲得に努めます。

③ストアマッチサービスの拡販

ストアマッチサービス事業において、広告掲載先であるYahoo!ショッピング等のオンラインモールとの関係を強化することにより広告掲載面を増やすとともに、出店ストア(広告主)のニーズに合った多様なサービスラインアップを用意することで出店ストア数の増加を図り、業績の向上につなげます。

④スマートフォン対応の強化

スマートフォン広告需要を取り込むため、サービス開発、技術開発を推し進めます。

⑤優秀な人材の育成と確保

従業員のスキルを高める教育制度の充実、多様化するキャリアパスの設計・提供、適正な評価と処遇を通じて、当社グループの成長に伴い生じる様々な課題に対処できる優秀な人材を育成し確保いたします。

⑥適切なリスク管理と安全で安定したサービスの提供

自然災害、システム障害、感染症の流行等の事業中断事由による操業度・物理的施設面への影響を最小化するようリスクの認識・管理を適切に実施することによって、安定したサービスを提供するよう対策を講じます。また、情報セキュリティ強化の一環として、プライバシーマーク取得企業として個人情報保護体制の適切な整備・運用を確保することで、サービスを安全に利用していただけるよう尽力いたします。

⑦事業環境の激しい変化に対応した経営体制

コンプライアンス体制、内部統制システムを全社的観点で評価することにより、企業経営の効率性向上、健全性確保、透明性向上を図り、変化する事業環境に対応いたします。

4【事業等のリスク】

Section titled “4【事業等のリスク】”以下については、当社グループの事業展開その他に関するリスク要因となる可能性があると考えられる主な事項を記載しております。また、必ずしも事業上のリスクに該当しない事項についても、投資判断上重要であると考えられる事項については、情報開示の観点から記載しております。

当社グループは、これらのリスク発生の可能性を認識した上で、発生の回避及び発生した場合の対応に努める方針でありますが、当社株式に関する投資判断は、以下の記載事項及び本項以外の事項を慎重に検討した上で行なわれる必要があると考えられます。また、以下の記載事項は、当社株式への投資に関するすべてのリスクを網羅するものではないという点にご留意下さい。

なお、記載事項のうち将来に関する事項については、別段の記載がない限り、本書提出日現在において入手し得る情報に基づいて当社グループが判断したものであります。

1.事業環境について

(1) Eコマース市場について

当社グループの事業は、顧客である広告主の効果的なEコマース及びオンラインマーケティングを実現させるサービスであるため、Eコマース市場の拡大と普及に対して相関関係を有しております。Eコマース市場規模は、今後も拡大基調にあると予想されますが、企業によるインターネットの商業利用が期待通りに普及しない場合、あるいは利用者が増加せず流通取扱高が期待通りに拡大しない場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(2) インターネット広告市場の推移について

当社グループの事業は、インターネット上での成果報酬型広告の配信などのオンラインマーケティング手法を提供するため、インターネット広告市場の拡大と普及に対して相関関係を有しております。インターネット広告市場は伸張しているものの、広告市場全般は景況に対して敏感に影響を受けることもあり、急激な景況の変化により、今後総広告費の推移が鈍化し、インターネット広告市場にもその影響が及んだ場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(3) 消費者の消費動向について

当社グループの事業は、主にBtoCのEコマースを支援するサービスであるため、消費者の消費動向に対して相関関係を有しております。消費税増税により、一般的には事前の駆け込み需要と事後の反動減があると言われており、これらの消費動向が当社グループの業績に短期的に影響を与える可能性があります。

また、消費税増税による個人消費支出の縮小により、国内景気が長期的に停滞することで国内Eコマース市場及びインターネット広告市場の成長が阻害された場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(4) 法的規制について

当社グループの事業を大きく左右するような法的規制は、現時点において特に存在していないものと認識しておりますが、今後、インターネットの利用者及び事業者を規制対象とする法令、行政指導、その他の規制等が制定され、商用及び宣伝手段としてのインターネットの受け入れが制約を受けた場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

また、当社ネットワーク上で、広告の配信及び注文のトラッキングや、不正行為を防ぐために使用している技術(クッキーの使用等)などが規制、制限された場合、代替手段の開発に多額の投資が必要になり、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

2.事業特性について

(1) 競合について

当社グループが事業を展開するインターネット広告市場は、今後も新技術の開発や新たな企業の参入など、あらゆる側面での競争の激化が予測されます。当社グループは、新機能の開発や業務提携などにより、競争力の維持向上に努めてまいりますが、競合他社との差別化による優位性が十分に確立できない場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(2) ビジネスモデルの変化について

当社グループが事業を展開するインターネット広告市場は、関連する技術及びビジネスモデルの変化が速く、スマートフォンやタブレットPC等の多様なデバイスの利用やアプリに成果を組み込むパターン等の新たなビジネスモデルが近年普及しつつあります。インターネット事業者として、一定水準のサービスの提供を維持するためには、技術革新及びビジネスモデルの変化に積極的かつ柔軟に対応していく努力が必要でありますが、変化に追随できず、既存サービス強化及び新サービス導入のために必要な新しい技術及びビジネスモデルを適時かつ効果的に採用もしくは応用できない場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(3) システムについて

当社グループの事業には、安定したシステム稼動の維持が不可欠であり、サービス需要を予測した継続的な設備投資及びシステム構成の見直しも含めた経常的な保守管理を行っております。しかし、システム応答時間の遅延、設備故障、人為災害、事故等の様々な要因によって、当社グループの基幹システムに障害が生じ、一時的にサービスを提供することができなくなった場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(4) 外部環境及び技術への依存について

当社グループは、サービスの運営やサポートにおいて、第三者製システム及び外部インフラストラクチャーを利用しております。また、当社グループのシステムが動作するには、サービスの利用者が使用する第三者製システムが正常に動作していることが前提となります。これらの環境に支障が生じた場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(5) 有害サイト(悪質商法サイト、悪質勧誘サイト等の反社会性のあるウェブサイト)について

当社グループでは、アフィリエイトマーケティングを利用しようとする新規の参加者に対して、コンプライアンスを前提とした当社グループ規約の遵守を参加の条件としており、参加ウェブサイトのコンテンツについても反社会性の有無、法令違反行為の有無、成果保証表現の有無等を中心に内容の審査を行っています。当社グループ規約の違反を発見した場合には是正を促し、改善が見られない場合は、強制退会とする措置を講じております。しかし、すべての参加ウェブサイトに対する監視の完全性を保証することは現実的に困難であり、違法商品の喧伝、誇大宣伝、高利回り金融商品への誘導、悪質な勧誘といった違法行為を十分に取り除くことができず、サービスの提供に不可欠なアフィリエイトネットワークの健全性を担保できなくなった場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(6) 情報セキュリティについて

当社グループは、広告主及びアフィリエイトパートナーを結ぶネットワークと蓄積されたデータに裏打ちされたマーケティング能力によりサービスの付加価値を高めているため、情報こそが最大の資産であり、情報セキュリティの確保を重要課題の一つとして位置付けております。当社グループは、サービスを提供するにあたり取引に関連した膨大な量の情報資産を有しておりますが、情報資産を適切に管理するため情報セキュリティ基本方針を定め、情報セキュリティ責任者は情報セキュリティを定期的に評価し適正化を図り、業務を継続的かつ効率的に遂行することに努めております。しかし、当社グループや委託先の関係者の故意・過失、又は悪意を持った第三者の攻撃などにより、情報資産が外部に流出する可能性があります。情報が流出した場合、当社グループの信頼性や企業イメージが低下し、競争力が低下する可能性があります。その結果、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(7) 個人情報の管理について

当社グループは、サービスを提供するにあたり広告主及びアフィリエイトパートナーの個人情報を取得しております。当社グループはそのような情報の取扱いに関して、個人情報保護におけるTRUSTe認証(ウェブサイトの個人情報保護の信頼性にかかる認証)及びプライバシーマークを取得し、プライバシー・ポリシーを策定及び遵守することにより、個人情報の保護に万全を期しております。しかし、不測の事態により個人情報の漏洩その他不適切な処理が行われた場合、損害賠償の請求や信用力の低下などにより、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(8) 知的財産権について

当社グループは、当社の提供するサービスの基礎をなす技術やビジネスモデルについて、特許権を出願し取得するとともに、国内外において各種の商標を登録しております。しかし、現時点で権利取得に至っていない知的財産について、今後これらの権利を取得できるという確実性はありません。一方で、当社グループの事業分野において、国内外の各種事業者等が特許その他の知的財産権を取得した場合、その内容次第では、当社グループに対する訴訟やクレーム等が発生し、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

また、当社グループでは、第三者に対する知的財産権を侵害することがないように常に注意を払い事業活動を行っておりますが、当社グループの事業分野における知的財産権の現状を完全に把握することは困難であり、万一当社グループが第三者の知的財産権を侵害した場合には、損害賠償又は使用差止めなどの請求を受ける可能性があります。これらの事態が発生した場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(9) 自然災害、感染症流行、事故、有事等の発生について

当社グループの人的物的資源は東京に集中しており、地震・火災等の自然災害、それに伴う有形資産の損壊、停電、回線故障等の影響を受けやすいといえます。当社グループでは、役員及び従業員の生命・安全の確保はもとより、被災に耐えうる物理的環境の整備に努めるとともに、感染症の流行に対しては健康被害の防止と重要業務の継続を念頭に全社的な対応を行うように努めております。しかし、想定外の被災によって、被災中の業務継続や被災からの復旧が上手くいかず、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

また、自然災害以外の事象を契機とする事故・事件やテロ・国際紛争等が発生した場合、有事の影響により業務中断や業務不能の事態を招くことで、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(10) 組織体制・人材について

当社グループは、今後の業容拡大及び顧客ニーズの多様化に対応するべく、適切な人員配置並びに組織構成及び内部管理体制の一層の充実を図る予定であります。また、当社グループのさらなる成長のために、会社運営を円滑に遂行していく上で優秀な人材を適切な時期に確保する必要があります。

しかし、優秀な人材の拡充や育成が予定通り進まなかった場合、又は既存の主要な人材が社外に流出した場合は、当社グループの経営活動に支障が生じ、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(11) 内部統制について

当社グループは、業務上の人為的なミスによる業務運営への悪影響や内部関係者の不正行為等を防止するため、内部管理体制の強化に努めております。また、内部監査室は、内部管理体制及び業務の遂行状況を評価し、業務の改善に向けた具体的な助言や勧告を行なっております。しかし、不測の事態により内部統制が機能せず、業務運営上の問題が発生した場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

3.特定事業への依存度が高いことについて

当社グループは、インターネット広告配信サービスを収益の基盤として高品質なサービスの提供に努め、今後もアフィリエイトマーケティングサービス事業及びストアマッチサービス事業を中心に収益拡大を図っていく所存であります。しかし、現状ではアフィリエイトマーケティングサービス事業への依存度が高くなっており、Eコマース市場における事業環境の変化や法的規制の強化、又はシステム障害やその他インターネットを取り巻く環境の急激な変化によって、アフィリエイトマーケティングサービス事業の成長に何らかの問題が生じた場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

4.取引先との関係について

(1) ヤフー株式会社との資本・業務提携について

ヤフー株式会社は、平成25年12月末現在当社の議決権の50.58%を保有しており、同社は当社の親会社であります。同社との資本・業務提携の目的は、主として取引関係強化による事業拡大であり、双方の利益を拡大させることを今後の同社との事業の方針としております。

当社は、同社のショッピング事業をはじめとする各事業と当社の各種サービスの提携により、事業シナジーの効果を実現させております。しかし、これに相応して当社が提供するサービスは同社が展開する事業に依存する面もあることから、今後、ヤフーグループ内において当社グループが行う事業に競合関係が生じた場合、同社の当社に対する経営方針に変更があった場合、その他様々な要因により提携関係を維持できなくなった場合には、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

なお、参考としてヤフー株式会社との関係を以下のとおり記載しております。

① ヤフー株式会社との取引について

ヤフー株式会社は、アフィリエイトマーケティングサービス事業における広告主であり、アフィリエイトパートナーでもあります。また、同社の運営するYahoo!ショッピングは、ストアマッチサービス事業における主要な広告掲載先であります。

② 人的関係について

提出日現在、当社取締役5名のうち2名並びに監査役4名のうち1名は、その豊富な経験を活かし当社取締役会の意思決定の適正性を確保するため、ヤフー株式会社より招聘しております。提出日現在、その者の氏名並びに当社及びヤフー株式会社における役職は以下のとおりであります。

| 当社における役職 | 氏名 | ヤフー株式会社における役職 |

| 社外取締役 | 田辺 浩一郎 | マーケティングソリューションカンパニー パートナー営業本部長 |

| 社外取締役 | 井上 真吾 | マーケティングソリューションカンパニー 事業推進本部 事業推進室長 |

| 社外監査役 | 吉井 伸吾 | 社外監査役(常勤) |

また、提出日現在、出向として従業員1名の受け入れを行っております。

(2) 主要な広告主及びアフィリエイトパートナーについて

当社グループは、特定の業界、広告主に依存することがないよう、新規取引の拡充に努めております。しかし、良好で安定的な関係を維持している既存の広告主に対して、当社グループに蓄積した経験や実績を生かしたコンサルティングサービスを提供することにより、さらなる成果の向上に努めておりますことから、金融分野等の一部の広告主について売上高の比率が高まることがあります。これらの主要な広告主の事業戦略、経営状態もしくは当社グループに対する取引方針に変化が生じた場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

また、集客力があり広告の有効性が高いアフィリエイトパートナーとの関係は引き続き維持していく所存ですが、これらの主要なアフィリエイトパートナーの事業戦略、経営状態もしくは当社グループに対する取引方針に変化が生じた場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

5.今後の事業展開について

(1) 投融資・新規事業展開にともなうリスクについて

当社グループは、事業の拡大のために、国内海外を問わず、子会社設立、合弁事業の展開、買収等を行っていく可能性がありますが、これらの投融資は、現在の事業規模と比較して多額となる可能性があります。また、新規事業を開始する場合には、予期せぬ要因等により、計画通りに事業が展開できない可能性もあります。これらの要因が生じた場合には、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。また、投融資先の事業の状況が当社グループに与える影響や、新規事業が当社グループに与える影響を確実に予測することは困難であり、予期せぬ要因が発生した場合、投融資の回収ができず、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(2) 海外の事業展開におけるリスクについて

当社グループのビジネスモデルは、国内のみならず海外においてもサービス展開が可能であります。今後、海外での事業展開が具体化したものの、その計画が予定通りに進捗しなかった場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

(3) 資金調達に関するリスクについて

当社グループが事業の拡大を図るためには、新たな技術の開発や設備投資のための資金需要に対応していく必要があります。これらの資金需要に対し、資本市場からの調達を含めた調達方法の多様化によってリスク分散を図っていく方針でありますが、環境の変化などによって十分な資金調達を行えない場合、当社グループの事業及び業績に重要な影響を及ぼす可能性があります。

6.その他

(1) 配当政策について

当社では、株主の皆様に対する利益還元を経営の重要な課題の一つとして位置付けております。配当政策につきましては、将来の成長に向けた投資のための内部留保を確保しつつ、業績に応じた配当を実施することを基本方針とし、配当性向の目標を連結当期純利益の30%以上としております。しかし、事業環境の急激な変化などにより、目標とする配当性向を達成できなくなる可能性があります。

(2) ストックオプションの行使による株式の希薄化について

当社は、取締役及び従業員等の長期的な企業価値向上に対する士気を高める目的などのため、ストックオプションを付与しております。平成25年12月末現在におけるストックオプションの目的となる株式の数は1,256,400株であり、発行済株式総数34,471,000株に対する割合は3.6%となっております。現在付与されているストックオプションの行使が行われ、自己株式より割り当てられた場合、また、将来新たに付与される可能性のあるストックオプションにより新株発行され発行済株式総数が増加した場合、1株当たりの株式価値が希薄化する可能性があり、株価形成に影響を及ぼす可能性があります。

5【経営上の重要な契約等】

Section titled “5【経営上の重要な契約等】”該当事項はありません。

6【研究開発活動】

Section titled “6【研究開発活動】”該当事項はありません。

7【財政状態、経営成績及びキャッシュ・フローの状況の分析】

Section titled “7【財政状態、経営成績及びキャッシュ・フローの状況の分析】”(1) 重要な会計方針及び見積り

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められる会計基準に基づき作成しています。この連結財務諸表の作成に当たって採用している重要な会計基準は「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 連結財務諸表作成のための基本となる重要な事項」に記載しております。

(2) 財政状態

①資産の部

当連結会計年度末の資産合計は8,639,365千円となり、前連結会計年度末と比べて1,403,026千円増加いたしました。

流動資産は7,413,838千円となり、前連結会計年度末と比べて1,033,033千円増加いたしました。これは、主に現金及び預金が415,324千円、売掛金が447,462千円、未収入金が156,927千円増加したことによるものです。

固定資産は1,225,527千円となり、前連結会計年度末と比べて369,992千円増加いたしました。これは、主に投資有価証券が301,305千円増加したことによるものです。

②負債の部

当連結会計年度末の負債合計は3,692,714千円となり、前連結会計年度末と比べて605,402千円増加いたしました。

流動負債は3,556,138千円となり、前連結会計年度末と比べて623,978千円増加いたしました。これは、主に買掛金が258,689千円、未払金が222,619千円、未払法人税等が127,175千円増加したことによるものです。

固定負債は136,575千円となり、前連結会計年度末と比べて18,575千円減少いたしました。これは、主に長期預り保証金が17,054千円減少したことによるものです。

③純資産の部

当連結会計年度末の純資産合計は4,946,651千円となり、前連結会計年度末と比べて797,623千円増加いたしました。これは、主に利益剰余金が剰余金の配当により207,086千円減少したものの、当期純利益の計上により964,141千円増加したことによるものです。

(3) キャッシュ・フローの分析

当連結会計年度における資金の増減要因については、「第2 事業の状況 1 業績等の概要 (2)キャッシュ・フロー」に記載しております。

(4) 経営成績

①売上高

当社グループは、アフィリエイトマーケティングサービス事業及びストアマッチサービス事業の2つの報告セグメントから構成されております。当連結会計年度における売上高は12,013,394千円となり、前連結会計年度と比べて2,506,124千円増加しました。これは、アフィリエイトマーケティングサービス事業の売上高が堅調に推移したことによるものです。

②売上原価

当連結会計年度における売上原価は8,140,244千円となり、前連結会計年度と比べて2,073,612千円増加しました。これは、売上高の堅調な推移によりアフィリエイトマーケティングサービス事業に係る売上原価が増加したことによるものです。

以上の結果、当連結会計年度における売上総利益は3,873,149千円となり、前連結会計年度と比べて432,512千円増加しました。

③販売費及び一般管理費

当連結会計年度における販売費及び一般管理費は2,532,381千円となり、前連結会計年度と比べて3,378千円減少しました。これは、主に人件費が減少したことによるものです。

以上の結果、当連結会計年度における営業利益は1,340,768千円となり、前連結会計年度と比べて435,891千円増加しました。

④営業外損益

当連結会計年度における営業外収益は202,835千円となり、前連結会計年度と比べて41,975千円増加しました。これは、主に持分法による投資利益を計上したことによるものです。

当連結会計年度における営業外費用は21,615千円となり、前連結会計年度と比べて13,383千円増加しました。これは、主に投資事業組合運用損が発生したことによるものです。

以上の結果、当連結会計年度における経常利益は1,521,988千円となり、前連結会計年度と比べて464,482千円増加しました。

⑤特別損益

当連結会計年度において、特別利益及び特別損失は発生いたしませんでした。

以上の結果、当連結会計年度における税金等調整前当期純利益は1,521,988千円となり、前連結会計年度と比べて522,310千円増加しました。

当連結会計年度における税金費用は557,846千円となり、前連結会計年度と比べて183,394千円増加しました。これは、主に当連結会計年度の業績が堅調に推移し、課税所得に係る法人税等を計上したことによるものです。

以上の結果、当連結会計年度における当期純利益は964,141千円となり、前連結会計年度と比べて338,916千円増加しました。

(5) 経営成績に重要な影響を与える要因について

「第2 事業の状況 4 事業等のリスク」に記載しております。

第3【設備の状況】

Section titled “第3【設備の状況】”1【設備投資等の概要】

Section titled “1【設備投資等の概要】”当連結会計年度の設備投資の総額は192,777千円であります。主な設備投資として、アフィリエイトマーケティングサービス事業において、バリューコマースプログラムの開発・改良を目的とする164,824千円の投資を実施しました。

なお、連結子会社においては、大規模な設備投資は行っておりません。

2【主要な設備の状況】

Section titled “2【主要な設備の状況】”当社グループにおける主要な設備は、次のとおりであります。

(1) 提出会社

| 平成25年12月31日現在 |

| 事業所名 (所在地) | セグメントの名称 | 設備の内容 | 帳簿価額(千円) | 従業員数(人) | ||||

| 建物附属設備 | 工具、器具及び備品 | ソフト ウエア | リース 資産 | 合計 | ||||

| 本社他 (東京都 港区他) | アフィリエイトマーケティングサービス事業 | バリューコマースプログラム、通信関連設備等 | - | 23,165 | 212,600 | - | 235,766 | 145 [21] |

| ストアマッチサービス事業 | 通信関連設備等 | - | 580 | - | - | 580 | 7 [-] | |

| 全社(共通) | 本社事務所設備等 | 38,810 | 13,173 | 40,241 | 4,912 | 97,138 | 47 [ 5] | |

(注)1.金額には消費税等は含まれておりません。

2.従業員数の〔 〕は、臨時雇用者数の平均人員を外数で記載しております。

(2) 在外子会社

重要な設備がないため、記載を省略しております。

3【設備の新設、除却等の計画】

Section titled “3【設備の新設、除却等の計画】”(1) 重要な設備の新設

当連結会計年度末現在における重要な設備の新設の計画は、次のとおりであります。

| 会社名 事業所名 | 所在地 | セグメントの名称 | 設備の内容 | 投資予定金額 | 資金調達方法 | 着手及び 完了予定年月 | 完成後の 増加能力 | ||

| 総額 (千円) | 既支払額 (千円) | 着手 | 完了 | ||||||

| 提出会社 本社 | 東京都 港区 | アフィリエイトマーケティングサービス事業 | バリューコマースプログラム・プラットフォーム | 338,500 | 176,494 | 自己 資金 | 平成24年 1月 | 平成27年 3月 | バリューコマースプログラムの機能強化 |

(注)1.金額には消費税等は含まれておりません。

2.平成25年において機能の一部をリリースしたことにより、既支払額のうち、95,699千円をソフトウエアへ計上し、使用を開始しております。

3.なお、計画の見直しに伴い、完了予定年月を平成25年2月から平成27年3月へ変更しております。

(2) 重要な設備の除却等

該当事項はありません。

第4【提出会社の状況】

Section titled “第4【提出会社の状況】”1【株式等の状況】

Section titled “1【株式等の状況】”(1)【株式の総数等】

Section titled “(1)【株式の総数等】”①【株式の総数】

Section titled “①【株式の総数】”| 種類 | 発行可能株式総数(株) |

| 普通株式 | 121,120,000 |

| 計 | 121,120,000 |

②【発行済株式】

Section titled “②【発行済株式】”| 種類 | 事業年度末現在発行数 (株) (平成25年12月31日) | 提出日現在発行数(株) (平成26年3月26日) | 上場金融商品取引所名又は登録認可金融商品取引業協会名 | 内容 |

| 普通株式 | 34,471,000 | 34,471,000 | 東京証券取引所 (市場第一部) | 単元株式数 100株 |

| 計 | 34,471,000 | 34,471,000 | - | - |

(注)1.発行済株式のうち、356,000株は現物出資(有価証券 212百万円)によるものであります。

2.「提出日現在発行数」欄には、平成26年3月1日から本有価証券報告書提出日までの新株予約権の行使により発行された株式数は含まれておりません。

(2)【新株予約権等の状況】

Section titled “(2)【新株予約権等の状況】”旧商法第280条ノ20及び第280条ノ21の規定に基づき発行した新株予約権は、次のとおりであります。

第4回新株予約権

(平成16年3月26日株主総会の特別決議に基づき発行)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(個) | 11 (注)1 | 11 (注)1 |

| 新株予約権のうち自己新株予約権の数(個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 44,000 (注)1 | 44,000 (注)1 |

| 新株予約権の行使時の払込金額(円) | 25 (注)2 | 同左 (注)2 |

| 新株予約権の行使期間 | 自 平成18年3月27日 至 平成26年3月26日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 25 資本組入額 13 | 同左 |

| 新株予約権の行使の条件 | 各新株予約権の一部行使はできないこととする。 (注)3 | 同左 (注)3 |

| 新株予約権の譲渡に関する事項 | 新株予約権を譲渡するためには、当社の取締役会の承認を要するものとする。 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.平成16年12月23日付株式分割(1:10)、平成19年1月1日付株式分割(1:2)、平成25年7月1日付株式分割(1:100)、平成25年10月1日付株式分割(1:2)に伴い、新株予約権の目的となる株式数、新株予約権の行使時の払込金額、新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額の調整が行われております。

2.新株予約権の目的となる株式の数及び払込金額の調整

①株式の数の調整

発行日以降、当社普通株式につき分割又は併合が行われる場合、付与株式数は次に定める算式により調整されるものとし、調整により生じる1株未満の端数はこれを切り捨てるものとします。

| 調整後付与株式数 | = | 調整前付与株式数 | × | 分割又は併合の比率 |

また、当社が資本の減少、合併又は会社分割を行う場合等、付与株式数の調整を必要とするやむを得ない事由が生じた時は、その条件等を勘案の上、合理的な範囲で付与株式数を調整するものとします。

②行使価額の調整

発行日以降、当社普通株式につき分割又は併合が行われる場合、株式1株当たりの払込金額(行使価額)は次に定める算式により調整されるものとし、調整により生じる1円未満の端数はこれを切り上げるものとします。

| 調整後行使価額 | = | 調整前行使価額 | × | 1 |

| 分割又は併合の比率 |

また、当社が資本の減少、合併又は会社分割を行う場合等、行使価額の調整を必要とするやむを得ない事由が生じた時は、その条件等を勘案の上、合理的な範囲で行使価額を調整するものとします。

3.その他の権利行使の条件は、当社と各新株予約権者間で締結する新株予約権割当契約書に定めるところによります。

第6回新株予約権

(平成18年3月31日株主総会の特別決議に基づき発行)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(個) | 75 (注)1 | 70 (注)1 |

| 新株予約権のうち自己新株予約権の数(個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 30,000 (注)1 | 28,000 (注)1 |

| 新株予約権の行使時の払込金額(円) | 775 (注)2 | 同左 (注)2 |

| 新株予約権の行使期間 | 自 平成20年4月1日 至 平成28年3月31日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 775 資本組入額 388 | 同左 |

| 新株予約権の行使の条件 | 各新株予約権の一部行使はできないこととする。 (注)3 | 同左 (注)3 |

| 新株予約権の譲渡に関する事項 | 新株予約権を譲渡するためには、当社の取締役会の承認を要するものとする。 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.平成19年1月1日付株式分割(1:2)、平成25年7月1日付株式分割(1:100)、平成25年10月1日付株式分割(1:2)に伴い、新株予約権の目的となる株式数、新株予約権の行使時の払込金額、新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額の調整が行われております。

2.新株予約権の目的となる株式の数及び払込金額の調整

①株式の数の調整

発行日以降、当社普通株式につき分割又は併合が行われる場合、付与株式数は次に定める算式により調整されるものとし、調整により生じる1株未満の端数はこれを切り捨てるものとします。

| 調整後付与株式数 | = | 調整前付与株式数 | × | 分割又は併合の比率 |

また、当社が資本の減少、合併又は会社分割を行う場合等、付与株式数の調整を必要とするやむを得ない事由が生じた時は、その条件等を勘案の上、合理的な範囲で付与株式数を調整するものとします。

②行使価額の調整

発行日以降、当社普通株式につき分割又は併合が行われる場合、株式1株当たりの払込金額(行使価額)は次に定める算式により調整されるものとし、調整により生じる1円未満の端数はこれを切り上げるものとします。

| 調整後行使価額 | = | 調整前行使価額 | × | 1 |

| 分割又は併合の比率 |

また、当社が資本の減少、合併又は会社分割を行う場合等、行使価額の調整を必要とするやむを得ない事由が生じた時は、その条件等を勘案の上、合理的な範囲で行使価額を調整するものとします。

3.その他の権利行使の条件は、当社と各新株予約権者間で締結する新株予約権割当契約書に定めるところによります。

会社法に基づき発行した新株予約権は、次のとおりであります。

第8回新株予約権

(平成25年4月1日取締役会の決議に基づき発行)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(個) | 1,912 (注)1 | 1,911 (注)1 |

| 新株予約権のうち自己新株予約権の数(個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 382,400 (注)1 | 382,200 (注)1 |

| 新株予約権の行使時の払込金額(円) | 463 (注)2 | 同左 (注)2 |

| 新株予約権の行使期間 | 自 平成27年4月2日 至 平成35年3月31日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 463 資本組入額 232 | 同左 |

| 新株予約権の行使の条件 | 新株予約権の割当を受けた者は、権利行使時においても、当社の従業員等の地位にあることを要する。ただし、任期満了による退任、定年退職等その他正当な理由のある場合はこの限りではない。 (注)3 | 同左 (注)3 |

| 新株予約権の譲渡に関する事項 | 本新株予約権の譲渡、質入れその他の一切の処分を行ってはならない。 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.平成25年7月1日付株式分割(1:100)、平成25年10月1日付株式分割(1:2)に伴い、新株予約権の目的となる株式数、新株予約権の行使時の払込金額、新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額の調整が行われております。

2.新株予約権の目的となる株式の数及び払込金額の調整

①株式の数の調整

発行日以降、当社普通株式につき分割又は併合が行われる場合、付与株式数は次に定める算式により調整されるものとし、調整により生じる1株未満の端数はこれを切り捨てるものとします。

| 調整後付与株式数 | = | 調整前付与株式数 | × | 分割又は併合の比率 |

また、当社が資本の減少、合併又は会社分割を行う場合等、付与株式数の調整を必要とするやむを得ない事由が生じた時は、その条件等を勘案の上、合理的な範囲で付与株式数を調整するものとします。

②行使価額の調整

発行日以降、当社普通株式につき分割又は併合が行われる場合、株式1株当たりの払込金額(行使価額)は次に定める算式により調整されるものとし、調整により生じる1円未満の端数はこれを切り上げるものとします。

| 調整後行使価額 | = | 調整前行使価額 | × | 1 |

| 分割又は併合の比率 |

また、当社が資本の減少、合併又は会社分割を行う場合等、行使価額の調整を必要とするやむを得ない事由が生じた時は、その条件等を勘案の上、合理的な範囲で行使価額を調整するものとします。

3.その他の権利行使の条件は、当社と各新株予約権者間で締結する新株予約権割当契約書に定めるところによります。

第9回新株予約権

(平成25年4月17日取締役会の決議に基づき発行)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(個) | 4,000 (注)1 | 4,000 (注)1 |

| 新株予約権のうち自己新株予約権の数(個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 800,000 (注)1 | 800,000 (注)1 |

| 新株予約権の行使時の払込金額(円) | 463 (注)2 | 同左 (注)2 |

| 新株予約権の行使期間 | 自 平成25年5月2日 至 平成35年5月1日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 463 資本組入額 232 | 同左 |

| 新株予約権の行使の条件 | 新株予約権の割当を受けた者は、権利行使時においても、当社の取締役若しくは従業員の地位にあることを要する。ただし、任期満了による退任、定年退職等その他正当な理由のあると取締役会の決議で認めた場合はこの限りではない。 (注)3 | 同左 (注)3 |

| 新株予約権の譲渡に関する事項 | 本新株予約権の譲渡、質入れその他の一切の処分を行ってはならない。 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.平成25年7月1日付株式分割(1:100)、平成25年10月1日付株式分割(1:2)に伴い、新株予約権の目的となる株式数、新株予約権の行使時の払込金額、新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額の調整が行われております。

2.新株予約権の目的となる株式の数及び払込金額の調整

①株式の数の調整

発行日以降、当社普通株式につき分割又は併合が行われる場合、付与株式数は次に定める算式により調整されるものとし、調整により生じる1株未満の端数はこれを切り捨てるものとします。

| 調整後付与株式数 | = | 調整前付与株式数 | × | 分割又は併合の比率 |

また、当社が資本の減少、合併又は会社分割を行う場合等、付与株式数の調整を必要とするやむを得ない事由が生じた時は、その条件等を勘案の上、合理的な範囲で付与株式数を調整するものとします。

②行使価額の調整

発行日以降、当社普通株式につき分割又は併合が行われる場合、株式1株当たりの払込金額(行使価額)は次に定める算式により調整されるものとし、調整により生じる1円未満の端数はこれを切り上げるものとします。

| 調整後行使価額 | = | 調整前行使価額 | × | 1 |

| 分割又は併合の比率 |

また、当社が資本の減少、合併又は会社分割を行う場合等、行使価額の調整を必要とするやむを得ない事由が生じた時は、その条件等を勘案の上、合理的な範囲で行使価額を調整するものとします。

3.新株予約権者は、平成25年12月期から平成30年12月期までのいずれかの期の営業利益(当社の有価証券報告書に記載される連結損益計算書(連結損益計算書を作成していない場合、損益計算書)における営業利益をいい、以下同様とする。)が下記(a)又は(b)に掲げる各金額を超過した場合、当該営業利益の水準を最初に充たした期(以下、「達成期」という。)に応じて、各新株予約権者に割り当てられた新株予約権のうち、それぞれ定められた割合(以下、「行使可能割合」という。)の個数を達成期の有価証券報告書の提出日の翌月1日から権利行使期間の末日までに行使することができる。なお、行使可能な新株予約権の数に1個未満の端数が生じる場合は、これを切り捨てた数とする。

(a)営業利益が1,520百万円を超過した場合

達成期:平成27年12月期まで行使可能割合:40%

達成期:平成28年12月期 行使可能割合:30%

達成期:平成29年12月期 行使可能割合:20%

達成期:平成30年12月期 行使可能割合:10%

(b)営業利益が1,750百万円を超過した場合

達成期:平成27年12月期まで行使可能割合:60%

達成期:平成28年12月期 行使可能割合:50%

達成期:平成29年12月期 行使可能割合:40%

達成期:平成30年12月期 行使可能割合:30%

その他の権利行使の条件は、当社と各新株予約権者間で締結する新株予約権割当契約書に定めるところによります。

4.本新株予約権は、新株予約権1個につき708円(株式分割考慮後3.54円)で有償発行しております。

(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】

Section titled “(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】”該当事項はありません。

(4)【ライツプランの内容】

Section titled “(4)【ライツプランの内容】”該当事項はありません。

(5)【発行済株式総数、資本金等の推移】

Section titled “(5)【発行済株式総数、資本金等の推移】”| 年月日 | 発行済株式総数増減数 (株) | 発行済株式総数残高(株) | 資本金増減額 (千円) | 資本金残高 (千円) | 資本準備金増減額(千円) | 資本準備金残高(千円) |

| 平成21年12月31日 (注)1 | 60 | 190,060 | 150 | 1,714,266 | 150 | 1,069,798 |

| 平成22年12月31日 (注)2 | 2,440 | 192,500 | 10,600 | 1,724,866 | 10,600 | 1,080,398 |

| 平成23年12月31日 (注)3 | 680 | 193,180 | 2,800 | 1,727,666 | 2,800 | 1,083,198 |

| 平成24年12月31日 (注)4 | 140 | 193,320 | 450 | 1,728,116 | 450 | 1,083,648 |

| 平成25年4月12日 (注)5 | 40 | 193,360 | 100 | 1,728,216 | 100 | 1,083,748 |

| 平成25年7月1日 (注)6 | 19,142,640 | 19,336,000 | - | 1,728,216 | - | 1,083,748 |

| 平成25年7月22日 (注)5 | 2,000 | 19,338,000 | 50 | 1,728,266 | 50 | 1,083,798 |

| 平成25年8月31日 (注)7 | △2,102,500 | 17,235,500 | - | 1,728,266 | - | 1,083,798 |

| 平成25年10月1日 (注)8 | 17,235,500 | 34,471,000 | - | 1,728,266 | - | 1,083,798 |

(注)1.第14期における新株予約権の行使による増加であります。

2.第15期における新株予約権の行使による増加であります。

3.第16期における新株予約権の行使による増加であります。

4.第17期における新株予約権の行使による増加であります。

5.第18期における新株予約権の行使による増加であります。

6.第18期における株式分割(普通株式1株につき100株)による増加であります。

7.第18期における自己株式の消却による減少であります。

8.第18期における株式分割(普通株式1株につき2株)による増加であります。

(6)【所有者別状況】

Section titled “(6)【所有者別状況】”| 平成25年12月31日現在 |

| 区分 | 株式の状況(1単元の株式数100株) | 単元未満株式の状況(株) | |||||||

| 政府及び地方公共団体 | 金融機関 | 金融商品取引業者 | その他の法人 | 外国法人等 | 個人その他 | 計 | |||

| 個人以外 | 個人 | ||||||||

| 株主数(人) | - | 20 | 39 | 36 | 87 | 23 | 6,750 | 6,955 | - |

| 所有株式数(単元) | - | 36,650 | 12,191 | 168,948 | 49,873 | 1,974 | 75,060 | 344,696 | 1,400 |

| 所有株式数の割合(%) | - | 10.63 | 3.54 | 49.01 | 14.47 | 0.57 | 21.78 | 100.00 | - |

(注)1.自己株式1,277,800株は、「個人その他」に12,778単元を含めて記載しております。

2.平成25年2月22日開催の取締役会決議に基づき、平成25年7月1日をもって1単元の株式数を1株から100株に変更しております。

(7)【大株主の状況】

Section titled “(7)【大株主の状況】”| 平成25年12月31日現在 | |||

| 氏名又は名称 | 住所 | 所有株式数(株) | 発行済株式総数に対する所有株式数の割合(%) |

| ヤフー株式会社 | 東京都港区赤坂9丁目7番1号 | 16,788,400 | 48.70 |

| 日本トラスティ・サービス信託銀行株式会社(信託口) | 東京都中央区晴海1丁目8番11号 | 1,170,500 | 3.40 |

| エスアイエツクス エスアイエス エルテイデイ ウイリアムズ テイモシー ロナン(常任代理人 株式会社三菱東京UFJ銀行) | 東京都千代田区丸の内2丁目7番1号 | 749,400 | 2.17 |

| 日本マスタートラスト信託銀行株式会社 (信託口) | 東京都港区浜松町2丁目11番3号 | 596,000 | 1.73 |

| ダイワキヤピタルマーケツツホンコンリミテツドクライアントセーフキーピングアカウント(常任代理人 大和証券株式会社) | 東京都千代田区丸の内1丁目9番1号 | 545,600 | 1.58 |

| 資産管理サービス信託銀行株式会社 (証券投資信託口) | 東京都中央区晴海1丁目8番12号 | 520,800 | 1.51 |

| 日本証券金融株式会社 | 東京都中央区日本橋茅場町1丁目2番10号 | 425,300 | 1.23 |

| 株式会社SBI証券 | 東京都港区六本木1丁目6番1号 | 412,300 | 1.20 |

| MSIP CLIENT SECURITIES(常任代理人モルガン・スタンレーMUFG証券株式会社) | 東京都渋谷区恵比寿4丁目20番3号 | 332,900 | 0.97 |

| モルガンスタンレーアンドカンパニーエルエルシー(常任代理人モルガン・スタンレーMUFG証券株式会社) | 東京都渋谷区恵比寿4丁目20番3号 | 327,700 | 0.95 |

| 計 | - | 21,868,900 | 63.44 |

(注)1.上記大株主の状況は、平成25年12月31日現在における株主名簿に基づいて記載しております。

2.当社は、自己株式を1,277,800株保有しておりますが、上記大株主からは除外しております。

3.上記日本トラスティ・サービス信託銀行株式会社の所有株式数のうち、信託業務に係る株式数は、1,170,500株であります。

4.上記日本マスタートラスト信託銀行株式会社の所有株式数のうち、信託業務に係る株式数は、596,000株であります。

5.上記資産管理サービス信託銀行株式会社の所有株式数のうち、信託業務に係る株式数は、520,800株であります。

(8)【議決権の状況】

Section titled “(8)【議決権の状況】”①【発行済株式】

Section titled “①【発行済株式】”| 平成25年12月31日現在 |

| 区分 | 株式数(株) | 議決権の数(個) | 内容 | |

| 無議決権株式 | - | - | - | |

| 議決権制限株式(自己株式等) | - | - | - | |

| 議決権制限株式(その他) | - | - | - | |

| 完全議決権株式(自己株式等) | 普通株式 | 1,277,800 | - | - |

| 完全議決権株式(その他) | 普通株式 | 33,191,800 | 331,918 | - |

| 単元未満株式 | 普通株式 | 1,400 | - | - |

| 発行済株式総数 | 34,471,000 | - | - | |

| 総株主の議決権 | - | 331,918 | - | |

②【自己株式等】

Section titled “②【自己株式等】”| 平成25年12月31日現在 |

| 所有者の氏名又は名称 | 所有者の住所 | 自己名義所有株式数(株) | 他人名義所有株式数(株) | 所有株式数の合計(株) | 発行済株式総数に対する所有株式数の割合(%) |

| バリューコマース株式会社 | 東京都港区赤坂八丁目1番19号 | 1,277,800 | - | 1,277,800 | 3.71 |

| 計 | - | 1,277,800 | - | 1,277,800 | 3.71 |

(9)【ストックオプション制度の内容】

Section titled “(9)【ストックオプション制度の内容】”当社は、ストックオプション制度を採用しております。当該制度は、旧商法及び会社法に基づき新株予約権を発行する方法によるものであります。

当該制度の内容は、以下のとおりであります。

第4回新株予約権

| 決議年月日 | 平成16年3月26日 |

| 付与対象者の区分及び人数(注) | 当社従業員4名及び当社元従業員2名 |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数(株) | 同上 |

| 新株予約権の行使時の払込金額(円) | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - |

(注)平成26年2月28日現在の未行使分に関わるものについて記載しております。

第6回新株予約権

| 決議年月日 | 平成18年3月31日 |

| 付与対象者の区分及び人数(注) | 当社従業員12名 |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数(株) | 同上 |

| 新株予約権の行使時の払込金額(円) | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - |

(注)平成26年2月28日現在の未行使分に関わるものについて記載しております。

第8回新株予約権

| 決議年月日 | 平成25年4月1日 |

| 付与対象者の区分及び人数(注) | 当社従業員180名 |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数(株) | 同上 |

| 新株予約権の行使時の払込金額(円) | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - |

(注)平成26年2月28日現在の未行使分に関わるものについて記載しております。

第9回新株予約権

| 決議年月日 | 平成25年4月17日 |

| 付与対象者の区分及び人数(注) | 当社取締役及び従業員9名 |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数(株) | 同上 |

| 新株予約権の行使時の払込金額(円) | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - |

(注)平成26年2月28日現在の未行使分に関わるものについて記載しております。

2【自己株式の取得等の状況】

Section titled “2【自己株式の取得等の状況】”【株式の種類等】 該当事項はありません。

(1)【株主総会決議による取得の状況】

Section titled “(1)【株主総会決議による取得の状況】”該当事項はありません。

(2)【取締役会決議による取得の状況】

Section titled “(2)【取締役会決議による取得の状況】”該当事項はありません。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

Section titled “(3)【株主総会決議又は取締役会決議に基づかないものの内容】”該当事項はありません。

(4)【取得自己株式の処理状況及び保有状況】

Section titled “(4)【取得自己株式の処理状況及び保有状況】”| 区分 | 当事業年度 | 当期間 | ||

| 株式数(株) | 処分価額の総額 (円) | 株式数(株) | 処分価額の総額 (円) | |

| 引き受ける者の募集を行った取得自己株式 | - | - | - | - |

| 消却の処分を行った取得自己株式 | 2,102,500 | 675,870,685 | - | - |

| 合併、株式交換、会社分割に係る移転を行った取得自己株式 | - | - | - | - |

| その他 (注)1 | 37,200 | 8,229,376 | - | - |

| 保有自己株式数 | 1,277,800 | - | 1,277,800 | - |

(注)1.当事業年度の内訳は、新株予約権の権利行使によるものであります。

2.当期間における処理及び保有自己株式数には、平成26年3月1日から本有価証券報告書提出日までの取引については含まれておりません。

3【配当政策】

Section titled “3【配当政策】”当社では、株主の皆様に対する利益還元を経営の重要な課題の一つとして位置付けております。利益配分につきましては、将来の成長に向けた投資のための内部留保を確保しつつ、業績に応じた配当を実施することとし、配当性向の目標を連結当期純利益の30%以上としております。

当社は、中間配当と期末配当の年2回の配当を実施することを基本方針としております。また、平成24年3月26日開催の第16期定時株主総会の決議により、会社法第459条第1項の規定に基づき、取締役会の決議をもって剰余金の配当等を行うことができる旨定款に定めております。

上記方針に基づき、当事業年度の配当につきましては、1株当たり600円の中間配当と1株当たり6.5円(株式分割調整前1,300円)の期末配当を実施いたしました。この結果、当事業年度の連結配当性向は32.7%となりました。

内部留保資金につきましては、財務体質の強化と今後の事業展開のための備えとさせていただきます。

なお、当事業年度に係る剰余金の配当は以下のとおりであります。

| 決議年月日 | 配当金の総額(千円) | 1株当たり配当額(円) |

| 平成25年8月7日 取締役会決議 | 99,414 | 600.00 |

| 平成26年1月29日 取締役会決議 | 215,755 | 6.50 |

(注)当社は、平成25年7月1日付で普通株式1株につき100株の株式分割、平成25年10月1日付で普通株式1株につき2株の株式分割を行っております。平成26年1月29日開催の取締役会決議に基づき行った期末配当の1株当たり配当額6.5円は、当該株式分割後の配当金の額を記載しております。

4【株価の推移】

Section titled “4【株価の推移】”(1)【最近5年間の事業年度別最高・最低株価】

Section titled “(1)【最近5年間の事業年度別最高・最低株価】”| 回次 | 第14期 | 第15期 | 第16期 | 第17期 | 第18期 |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 |

| 最高(円) | 25,540 | 42,200 | 34,950 | 52,900 ※50,500 | 157,800 □2,160 ◇1,666 |

| 最低(円) | 10,510 | 15,510 | 16,200 | 45,300 ※21,400 | 45,800 □996 ◇970 |

(注)1.最高・最低株価は、平成24年11月22日より東京証券取引所市場第一部におけるものであり、それ以前は東京証券取引所マザーズにおけるものであります。なお、第17期の事業年度別最高・最低株価のうち、※印は東京証券取引所マザーズにおけるものであります。

2.第18期欄の□印は、平成25年7月1日付株式分割(1株につき100株)による権利落後の最高・最低株価であります。

3.第18期欄の◇印は、平成25年10月1日付株式分割(1株につき2株)による権利落後の最高・最低株価であります。

(2)【最近6月間の月別最高・最低株価】

Section titled “(2)【最近6月間の月別最高・最低株価】”| 月別 | 平成25年7月 | 8月 | 9月 | 10月 | 11月 | 12月 |

| 最高(円) | 1,788 | 1,938 | 2,160 ◇1,210 | 1,580 | 1,666 | 1,544 |

| 最低(円) | 1,129 | 1,467 | 1,671 ◇ 970 | 1,022 | 1,385 | 1,120 |

(注)1.最高・最低株価は、東京証券取引所市場第一部におけるものであります。

2.◇印は、平成25年10月1日付株式分割(1株につき2株)による権利落後の最高・最低株価であります。

5【役員の状況】

Section titled “5【役員の状況】”| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 | 所有株式数(株) | ||||||||||||||||||||||

| 代表 取締役 | 社長 最高経営責任者 | 香川 仁 | 昭和43年 9月24日生 | 平成3年4月 アイダエンジニアリング株式会社入社 平成4年5月 株式会社日刊工業新聞社入社 平成15年10月 ヤフー株式会社入社 平成21年10月 同社メディア事業統括本部広告本部商品企画部長 平成24年7月 同社マーケティングソリューションカンパニー事業推進本部リサーチアナリシス部長 平成24年9月 株式会社クロコス 社外取締役 平成25年3月 当社取締役 副社長執行役員就任 平成26年1月 当社代表取締役社長就任(現任) | 平成3年4月 | アイダエンジニアリング株式会社入社 | 平成4年5月 | 株式会社日刊工業新聞社入社 | 平成15年10月 | ヤフー株式会社入社 | 平成21年10月 | 同社メディア事業統括本部広告本部商品企画部長 | 平成24年7月 | 同社マーケティングソリューションカンパニー事業推進本部リサーチアナリシス部長 | 平成24年9月 | 株式会社クロコス 社外取締役 | 平成25年3月 | 当社取締役 副社長執行役員就任 | 平成26年1月 | 当社代表取締役社長就任(現任) | (注)3 | - | ||||||

| 平成3年4月 | アイダエンジニアリング株式会社入社 | |||||||||||||||||||||||||||

| 平成4年5月 | 株式会社日刊工業新聞社入社 | |||||||||||||||||||||||||||

| 平成15年10月 | ヤフー株式会社入社 | |||||||||||||||||||||||||||

| 平成21年10月 | 同社メディア事業統括本部広告本部商品企画部長 | |||||||||||||||||||||||||||

| 平成24年7月 | 同社マーケティングソリューションカンパニー事業推進本部リサーチアナリシス部長 | |||||||||||||||||||||||||||

| 平成24年9月 | 株式会社クロコス 社外取締役 | |||||||||||||||||||||||||||

| 平成25年3月 | 当社取締役 副社長執行役員就任 | |||||||||||||||||||||||||||

| 平成26年1月 | 当社代表取締役社長就任(現任) | |||||||||||||||||||||||||||

| 取締役 | 最高財務責任者 | 遠藤 雅知 | 昭和45年 4月24日生 | 平成5年4月 株式会社熊谷組入社 平成17年5月 ヤフー株式会社入社 平成22年7月 同社経営戦略本部グループ企画部長 平成23年4月 同社経営戦略本部経営企画部長 平成25年3月 当社取締役就任 平成25年10月 ヤフー株式会社CFO室M&A戦略部長 平成26年1月 当社取締役 コーポレート本部長(現任) | 平成5年4月 | 株式会社熊谷組入社 | 平成17年5月 | ヤフー株式会社入社 | 平成22年7月 | 同社経営戦略本部グループ企画部長 | 平成23年4月 | 同社経営戦略本部経営企画部長 | 平成25年3月 | 当社取締役就任 | 平成25年10月 | ヤフー株式会社CFO室M&A戦略部長 | 平成26年1月 | 当社取締役 コーポレート本部長(現任) | (注)3 | - | ||||||||

| 平成5年4月 | 株式会社熊谷組入社 | |||||||||||||||||||||||||||

| 平成17年5月 | ヤフー株式会社入社 | |||||||||||||||||||||||||||

| 平成22年7月 | 同社経営戦略本部グループ企画部長 | |||||||||||||||||||||||||||

| 平成23年4月 | 同社経営戦略本部経営企画部長 | |||||||||||||||||||||||||||

| 平成25年3月 | 当社取締役就任 | |||||||||||||||||||||||||||

| 平成25年10月 | ヤフー株式会社CFO室M&A戦略部長 | |||||||||||||||||||||||||||

| 平成26年1月 | 当社取締役 コーポレート本部長(現任) | |||||||||||||||||||||||||||

| 取締役 | 最高技術責任者 | 津留 雅文 | 昭和34年 2月3日生 | 昭和58年4月 東芝コンピュータエンジニアリング株式会社(現東芝デジタルメディアエンジニアリング株式会社)入社 平成2年7月 株式会社ストラテジック・リサーチ・インスティテュート入社 同社技術開発部長 平成5年6月 フェニックス・テクノロジーズ株式会社へ転籍 同社技術本部長 平成16年7月 ヤフー株式会社入社 同社システム統括部開発部長 平成21年4月 同社オペレーション統括本部 運用技術本部部長 平成24年10月 当社技術部門長補佐 平成24年11月 当社ITオペレーション本部長兼インフラストラクチャ部長 平成25年3月 当社執行役員 技術部門長 平成26年1月 当社執行役員 技術本部長 平成26年3月 当社取締役 技術本部長就任(現任) | 昭和58年4月 | 東芝コンピュータエンジニアリング株式会社(現東芝デジタルメディアエンジニアリング株式会社)入社 | 平成2年7月 | 株式会社ストラテジック・リサーチ・インスティテュート入社 同社技術開発部長 | 平成5年6月 | フェニックス・テクノロジーズ株式会社へ転籍 同社技術本部長 | 平成16年7月 | ヤフー株式会社入社 同社システム統括部開発部長 | 平成21年4月 | 同社オペレーション統括本部 運用技術本部部長 | 平成24年10月 | 当社技術部門長補佐 | 平成24年11月 | 当社ITオペレーション本部長兼インフラストラクチャ部長 | 平成25年3月 | 当社執行役員 技術部門長 | 平成26年1月 | 当社執行役員 技術本部長 | 平成26年3月 | 当社取締役 技術本部長就任(現任) | (注)3 | - | ||

| 昭和58年4月 | 東芝コンピュータエンジニアリング株式会社(現東芝デジタルメディアエンジニアリング株式会社)入社 | |||||||||||||||||||||||||||

| 平成2年7月 | 株式会社ストラテジック・リサーチ・インスティテュート入社 同社技術開発部長 | |||||||||||||||||||||||||||

| 平成5年6月 | フェニックス・テクノロジーズ株式会社へ転籍 同社技術本部長 | |||||||||||||||||||||||||||

| 平成16年7月 | ヤフー株式会社入社 同社システム統括部開発部長 | |||||||||||||||||||||||||||

| 平成21年4月 | 同社オペレーション統括本部 運用技術本部部長 | |||||||||||||||||||||||||||

| 平成24年10月 | 当社技術部門長補佐 | |||||||||||||||||||||||||||

| 平成24年11月 | 当社ITオペレーション本部長兼インフラストラクチャ部長 | |||||||||||||||||||||||||||

| 平成25年3月 | 当社執行役員 技術部門長 | |||||||||||||||||||||||||||

| 平成26年1月 | 当社執行役員 技術本部長 | |||||||||||||||||||||||||||

| 平成26年3月 | 当社取締役 技術本部長就任(現任) | |||||||||||||||||||||||||||

| 取締役 | ― | 田辺 浩一郎 | 昭和48年 9月21日生 | 平成8年4月 朝日生命保険相互会社入社 平成12年2月 ヤフー株式会社入社 平成19年4月 同社ビジネスサービス本部 営業推進部長 平成21年4月 同社BS事業統括本部BS本部 営業推進部長 平成22年1月 JWord株式会社 社外取締役(現任) 平成24年7月 ヤフー株式会社マーケティングソリューションカンパニープロモーション広告本部 東日本営業部長 平成25年4月 同社マーケティングソリューションカンパニーパートナー営業本部長(現任) 平成26年3月 当社取締役就任(現任) | 平成8年4月 | 朝日生命保険相互会社入社 | 平成12年2月 | ヤフー株式会社入社 | 平成19年4月 | 同社ビジネスサービス本部 営業推進部長 | 平成21年4月 | 同社BS事業統括本部BS本部 営業推進部長 | 平成22年1月 | JWord株式会社 社外取締役(現任) | 平成24年7月 | ヤフー株式会社マーケティングソリューションカンパニープロモーション広告本部 東日本営業部長 | 平成25年4月 | 同社マーケティングソリューションカンパニーパートナー営業本部長(現任) | 平成26年3月 | 当社取締役就任(現任) | (注)3 | - | ||||||

| 平成8年4月 | 朝日生命保険相互会社入社 | |||||||||||||||||||||||||||

| 平成12年2月 | ヤフー株式会社入社 | |||||||||||||||||||||||||||

| 平成19年4月 | 同社ビジネスサービス本部 営業推進部長 | |||||||||||||||||||||||||||

| 平成21年4月 | 同社BS事業統括本部BS本部 営業推進部長 | |||||||||||||||||||||||||||

| 平成22年1月 | JWord株式会社 社外取締役(現任) | |||||||||||||||||||||||||||

| 平成24年7月 | ヤフー株式会社マーケティングソリューションカンパニープロモーション広告本部 東日本営業部長 | |||||||||||||||||||||||||||

| 平成25年4月 | 同社マーケティングソリューションカンパニーパートナー営業本部長(現任) | |||||||||||||||||||||||||||

| 平成26年3月 | 当社取締役就任(現任) | |||||||||||||||||||||||||||

| 取締役 | ― | 井上 真吾 | 昭和52年 8月22日生 | 平成13年4月 エヌ・ティ・ティ・コムウェア株式会社入社 平成24年12月 ヤフー株式会社入社 平成25年1月 同社マーケティングソリューションカンパニー事業推進本部 事業推進室長(現任) 平成26年3月 当社取締役就任(現任) | 平成13年4月 | エヌ・ティ・ティ・コムウェア株式会社入社 | 平成24年12月 | ヤフー株式会社入社 | 平成25年1月 | 同社マーケティングソリューションカンパニー事業推進本部 事業推進室長(現任) | 平成26年3月 | 当社取締役就任(現任) | (注)3 | - | ||||||||||||||

| 平成13年4月 | エヌ・ティ・ティ・コムウェア株式会社入社 | |||||||||||||||||||||||||||

| 平成24年12月 | ヤフー株式会社入社 | |||||||||||||||||||||||||||

| 平成25年1月 | 同社マーケティングソリューションカンパニー事業推進本部 事業推進室長(現任) | |||||||||||||||||||||||||||

| 平成26年3月 | 当社取締役就任(現任) |

| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 | 所有株式数(株) | ||||||||||||||||||||

| 監査役(常勤) | ― | 後藤 髙廣 | 昭和24年 1月9日生 | 昭和46年4月 日本鋼管株式会社(現 JFEスチール株式会社)入社 平成4年7月 エヌケーケートレーディング株式会社(現 JFE商事株式会社)経理部資金室長就任 平成14年6月 同社取締役就任 平成16年8月 JFE商事ホールディングス株式会常務取締役就任 平成18年6月 川商フーズ株式会社監査役就任 川商セミコンダクター株式会社(現 JFE商事エレクトロニクス株式会社)監査役就任 川商リアルエステート株式会社監査役就任 平成21年6月 ジェコス株式会社監査役就任 平成23年6月 同社非常勤顧問就任 平成24年3月 当社常勤監査役就任(現任) | 昭和46年4月 | 日本鋼管株式会社(現 JFEスチール株式会社)入社 | 平成4年7月 | エヌケーケートレーディング株式会社(現 JFE商事株式会社)経理部資金室長就任 | 平成14年6月 | 同社取締役就任 | 平成16年8月 | JFE商事ホールディングス株式会常務取締役就任 | 平成18年6月 | 川商フーズ株式会社監査役就任 川商セミコンダクター株式会社(現 JFE商事エレクトロニクス株式会社)監査役就任 川商リアルエステート株式会社監査役就任 | 平成21年6月 | ジェコス株式会社監査役就任 | 平成23年6月 | 同社非常勤顧問就任 | 平成24年3月 | 当社常勤監査役就任(現任) | (注)4 | 1,100 | ||||

| 昭和46年4月 | 日本鋼管株式会社(現 JFEスチール株式会社)入社 | |||||||||||||||||||||||||

| 平成4年7月 | エヌケーケートレーディング株式会社(現 JFE商事株式会社)経理部資金室長就任 | |||||||||||||||||||||||||

| 平成14年6月 | 同社取締役就任 | |||||||||||||||||||||||||

| 平成16年8月 | JFE商事ホールディングス株式会常務取締役就任 | |||||||||||||||||||||||||

| 平成18年6月 | 川商フーズ株式会社監査役就任 川商セミコンダクター株式会社(現 JFE商事エレクトロニクス株式会社)監査役就任 川商リアルエステート株式会社監査役就任 | |||||||||||||||||||||||||

| 平成21年6月 | ジェコス株式会社監査役就任 | |||||||||||||||||||||||||

| 平成23年6月 | 同社非常勤顧問就任 | |||||||||||||||||||||||||

| 平成24年3月 | 当社常勤監査役就任(現任) | |||||||||||||||||||||||||

| 監査役 | ― | 中本 攻 | 昭和17年 4月8日生 | 昭和49年4月 弁護士登録 昭和50年3月 濱田松本法律事務所(現 森・濱田松本法律事務所)所属 昭和56年4月 同事務所パートナー就任 平成12年6月 TDK株式会社監査役就任 平成14年12月 森・濱田松本法律事務所パートナー就任 平成19年6月 三井倉庫株式会社監査役就任 平成20年1月 中本総合法律事務所代表就任(現任) フォスター電機株式会社監査役就任(現任) 平成21年6月 TDK株式会社監査役就任(現任) 平成24年3月 当社監査役就任(現任) | 昭和49年4月 | 弁護士登録 | 昭和50年3月 | 濱田松本法律事務所(現 森・濱田松本法律事務所)所属 | 昭和56年4月 | 同事務所パートナー就任 | 平成12年6月 | TDK株式会社監査役就任 | 平成14年12月 | 森・濱田松本法律事務所パートナー就任 | 平成19年6月 | 三井倉庫株式会社監査役就任 | 平成20年1月 | 中本総合法律事務所代表就任(現任) フォスター電機株式会社監査役就任(現任) | 平成21年6月 | TDK株式会社監査役就任(現任) | 平成24年3月 | 当社監査役就任(現任) | (注)4 | - | ||

| 昭和49年4月 | 弁護士登録 | |||||||||||||||||||||||||

| 昭和50年3月 | 濱田松本法律事務所(現 森・濱田松本法律事務所)所属 | |||||||||||||||||||||||||

| 昭和56年4月 | 同事務所パートナー就任 | |||||||||||||||||||||||||

| 平成12年6月 | TDK株式会社監査役就任 | |||||||||||||||||||||||||

| 平成14年12月 | 森・濱田松本法律事務所パートナー就任 | |||||||||||||||||||||||||

| 平成19年6月 | 三井倉庫株式会社監査役就任 | |||||||||||||||||||||||||

| 平成20年1月 | 中本総合法律事務所代表就任(現任) フォスター電機株式会社監査役就任(現任) | |||||||||||||||||||||||||

| 平成21年6月 | TDK株式会社監査役就任(現任) | |||||||||||||||||||||||||

| 平成24年3月 | 当社監査役就任(現任) | |||||||||||||||||||||||||

| 監査役 | ― | 吉井 伸吾 | 昭和22年 8月23日生 | 昭和46年4月 住友商事株式会社入社 平成15年4月 同社執行役員メディア事業本部長兼ケーブルテレビ事業部長就任 平成17年4月 同社常務執行役員兼情報産業事業部門長就任 平成17年6月 同社代表取締役常務執行役員就任 平成19年4月 同社代表取締役常務執行役員兼メディア・ライフスタイル事業部門長就任 平成20年4月 同社代表取締役社長付就任 平成20年6月 ヤフー株式会社社外監査役(常勤)就任(現任) 平成21年3月 当社監査役就任(現任) | 昭和46年4月 | 住友商事株式会社入社 | 平成15年4月 | 同社執行役員メディア事業本部長兼ケーブルテレビ事業部長就任 | 平成17年4月 | 同社常務執行役員兼情報産業事業部門長就任 | 平成17年6月 | 同社代表取締役常務執行役員就任 | 平成19年4月 | 同社代表取締役常務執行役員兼メディア・ライフスタイル事業部門長就任 | 平成20年4月 | 同社代表取締役社長付就任 | 平成20年6月 | ヤフー株式会社社外監査役(常勤)就任(現任) | 平成21年3月 | 当社監査役就任(現任) | (注)4 | - | ||||

| 昭和46年4月 | 住友商事株式会社入社 | |||||||||||||||||||||||||

| 平成15年4月 | 同社執行役員メディア事業本部長兼ケーブルテレビ事業部長就任 | |||||||||||||||||||||||||

| 平成17年4月 | 同社常務執行役員兼情報産業事業部門長就任 | |||||||||||||||||||||||||

| 平成17年6月 | 同社代表取締役常務執行役員就任 | |||||||||||||||||||||||||

| 平成19年4月 | 同社代表取締役常務執行役員兼メディア・ライフスタイル事業部門長就任 | |||||||||||||||||||||||||

| 平成20年4月 | 同社代表取締役社長付就任 | |||||||||||||||||||||||||

| 平成20年6月 | ヤフー株式会社社外監査役(常勤)就任(現任) | |||||||||||||||||||||||||

| 平成21年3月 | 当社監査役就任(現任) | |||||||||||||||||||||||||

| 監査役 | ― | 吉田 博文 | 昭和26年 5月18日生 | 昭和57年9月 アーサーヤング公認会計士共同事務所(現 新日本有限責任監査法人)入所 平成5年7月 公認会計士吉田博文事務所開設、所長就任(現任) 平成16年6月 当社監査役就任(現任) | 昭和57年9月 | アーサーヤング公認会計士共同事務所(現 新日本有限責任監査法人)入所 | 平成5年7月 | 公認会計士吉田博文事務所開設、所長就任(現任) | 平成16年6月 | 当社監査役就任(現任) | (注)5 | - | ||||||||||||||

| 昭和57年9月 | アーサーヤング公認会計士共同事務所(現 新日本有限責任監査法人)入所 | |||||||||||||||||||||||||

| 平成5年7月 | 公認会計士吉田博文事務所開設、所長就任(現任) | |||||||||||||||||||||||||

| 平成16年6月 | 当社監査役就任(現任) | |||||||||||||||||||||||||

| 計 | 1,100 |

(注)1.取締役田辺浩一郎及び井上真吾は、社外取締役であります。

2.監査役後藤髙廣、中本攻、吉井伸吾及び吉田博文は、社外監査役であります。

3.平成26年3月開催の定時株主総会で選任されており、その任期は1年以内に終了する事業年度にかかる平成27年3月開催の定時株主総会終結時までであります。

4.平成24年3月開催の定時株主総会で選任されており、その任期は4年以内に終了する事業年度にかかる平成28年3月開催の定時株主総会終結時までであります。

5.平成23年3月開催の定時株主総会で選任されており、その任期は4年以内に終了する事業年度にかかる平成27年3月開催の定時株主総会終結時までであります。

6【コーポレート・ガバナンスの状況等】

Section titled “6【コーポレート・ガバナンスの状況等】”(1)【コーポレート・ガバナンスの状況】

Section titled “(1)【コーポレート・ガバナンスの状況】”コーポレート・ガバナンスに関する基本的な考え方

当社はコーポレート・ガバナンスを、透明性の高い健全な企業運営及び経営の効率性と高い競争力の維持を実現する企業組織体制を確立することによって、全てのステークホルダーから信頼を確保し、その利益の最大化を図ることであると位置付けております。

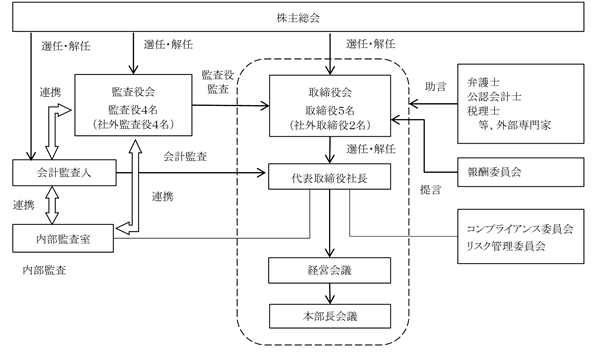

①企業統治の体制

当社は、監査役設置会社を採用しております。その理由は、取締役会とは独立した機関による監査体制が当社の監視・監査体制に有効に機能すると考えるところによります。また、当社は、経営の監督強化と業務執行の迅速化を図るため、平成24年3月より執行役員制度を採用しております。執行役員は、組織横断的に選任され、責任の明確化を図っております。

当社の内部統制における組織構成図は下記のとおりであります。

(取締役会)

取締役会は、提出日現在5名で構成され、うち2名が社外取締役であります。取締役会は、経営の最高意思決定機関として経営の重要な方針及び戦略を決定し、執行役員がその決定した基本方針に基づき誠実に業務を執行しているかを監督しております。原則として月1回の定例取締役会を開催し、緊急を要する案件があれば臨時取締役会を開催しております。

(経営会議)

経営会議は社長の諮問機関として設置され、常勤の取締役、監査役及び執行役員を中心に構成されております。経営会議は、取締役会にて決定した経営の基本方針に基づき、業務執行にかかる重要な意思決定、取締役会への提案案件を審議、新規事業の検討を行っております。

なお、迅速な意思決定を行うため、及び将来の当社の経営を担う者を育成するため、平成24年3月より、執行役員制度を導入しております。

(本部長会議)

本部長会議は、常勤の取締役、執行役員及び本部長相当職を中心に構成されております。経営会議にて決定した経営に関する重要な事項についての遂行状況のレビュー、部門を横断した問題の解決、重要事項の共有を行うことで、経営活動を補佐しております。

(監査役会)

監査役会は、提出日現在4名で構成され、全員が社外監査役でうち1名が常勤であります。監査役は、取締役会に出席して取締役の職務執行の適法性と適正性を監視し、また必要に応じて重要書類の閲覧、意思決定の適正性の検討及び会計処理の適正性等を監視しております。

(報酬委員会)

報酬委員会は、取締役会の諮問機関として設置され、取締役のほか外部の有識者を加えて構成されており、取締役及び執行役員の業績評価の基準の策定並びに取締役の報酬等の決定に際し、取締役会を補佐し、主要な役員報酬プラン、報酬ポリシー、報酬計画の立案及び審議を行い、取締役会に提言しております。

(内部統制システム及びリスク管理体制の整備の状況)

a)取締役及び使用人の職務の執行が法令及び定款に適合することを確保するための体制

取締役及び使用人が法令・定款を遵守し、倫理を尊重する行動ができるように「コンプライアンス基本方針」を制定しております。また、その徹底を図るために、社長直轄のコンプライアンス委員会を設置し、コンプライアンス上の重要な問題を審議するものとし、コンプライアンス体制の維持・向上のため、社内教育を実施しております。さらに、コンプライアンス上疑義ある行為については、取締役及び使用人が会社に通報できる内部通報制度を運営しております。

b)取締役の職務の執行に係る情報の保存及び管理に関する体制

取締役の職務執行に係る情報については、文書管理規程を定め、適切に保存・管理しております。また取締役、監査役は必要に応じて適宜閲覧できる体制となっております。

c)損失の危険の管理に関する規程その他の体制

組織横断的なリスクについては、社長直轄のリスク管理委員会を設置するとともに、リスク管理基本規程を整備し、同規程に基づくリスク管理体制を構築しております。各部門の担当業務に付随するリスクについては、当該部門にてガイドライン及びマニュアルの整備を進めております。

d)取締役の職務の執行が効率的に行われることを確保するための体制

取締役会を原則として月に1回開催するほか、適宜臨時に開催しております。また、当社は、経営の監督強化と業務執行の迅速化を図るべく、執行役員制度を採用しています。これに伴い、業務分掌規程、職制・職務権限規程を整備し、それぞれの責任者と責任の範囲、執行手続の詳細を定めております。業績管理につきましては、取締役会で年度毎の事業計画と予算を策定し全社的な目標を定める一方、執行役員を中心に構成される経営会議にて執行とその成果の分析検証を行っております。

e)当社及びその子会社から成る企業集団における業務の適正を確保するための体制

関係会社管理規程に基づき、当社への報告及び承認により、グループ会社の経営管理を行っております。また、内部監査室は定期的に監査を行っております。

f)監査役の職務を補助すべき使用人に関する事項と当該使用人の取締役からの独立性に関する事項

監査役がその職務を補助すべき使用人を置くことを求めた場合、取締役は監査役と協議の上、監査役を補助すべき者を指名することができる体制になっており、監査役が指定する期間中は、指名された者への指揮権は監査役が有し、取締役の指揮命令は受けないものとしております。

g)取締役及び使用人が監査役に報告するための体制、その他の監査役への報告に関する体制及びその他監査役の監査が実効的に行われることを確保するための体制

取締役及び使用人は、当社及びグループ各社の業務又は業績に与える重要な事項について監査役に遅滞なく報告するものとしております。なお、前記にかかわらず、監査役は必要に応じて、取締役及び使用人に対し報告を求めることができるものとし、会計監査人、内部監査室、グループ各社の監査役と情報交換に努め、連携して当社及びグループ各社の監査の実効性を確保しております。

②内部監査、監査役及び会計監査の状況

a)内部監査

内部監査室は内部統制チームと業務監査チームで編成され、計7名が当社及びグループ会社の内部管理体制及び業務の遂行状況を評価し、業務の改善に向けた具体的な助言や勧告を行っております。監査結果は遅滞なく社長に報告され、重要な事項は監査役に報告されております。また、監査役並びに会計監査人と定期的に情報交換を行い、相互連携に努めております。

b)監査役監査

監査役監査については、各監査役は監査役会が定めた監査方針のもと、取締役会への出席、業務状況の調査等を通じ、取締役の職務執行及び法令や定款等への適合性について監査を行っております。

c)会計監査

当連結会計年度末現在、当社は有限責任監査法人 トーマツと監査契約を締結し、会社法並びに金融商品取引法に基づく監査を受けております。当事業年度における会計監査の体制は以下のとおりであります。

業務を執行した公認会計士の氏名、所属する監査法人、継続関与年数

| 公認会計士の氏名等 | 所属する監査法人名 | |

| 指定有限責任社員 業務執行社員 | 望月 明美 | 有限責任監査法人 トーマツ |

| 朽木 利宏 | ||

(注)1.継続監査年数については、全員7年以内であるため、記載を省略しております。

2.当社の会計監査人であった有限責任 あずさ監査法人は、平成25年3月26日開催の第17期定時株主総会終結の時をもって退任いたしました。

会計監査業務にかかる補助者の構成

公認会計士4名 その他9名

③社外取締役及び社外監査役

提出日現在、当社の社外役員は、社外取締役2名、社外監査役4名であります。

当社の社外取締役である田辺浩一郎氏及び井上真吾氏はヤフー株式会社の従業員であり、当社の社外監査役である吉井伸吾氏はヤフー株式会社の社外監査役(常勤)であります。当社は、その豊富な経験をもとに、社外の客観的な見地から事業運営の助言を得ることを目的として、ヤフー株式会社より招聘しております。ヤフー株式会社は平成25年12月末現在当社の議決権の50.58%を保有する親会社であり、当社グループは同社との間で一定の取引がありますが、その取引条件については、他の取引先と同様、公正に決定しております。

その他の社外監査役について、選任状況及び当社からの独立性に関する当社の考え方は次のとおりです。

社外監査役(常勤)である後藤髙廣氏について、他の会社の監査役としての専門的な知識や豊富な経験などを当社の監査体制に活かしていただけると判断し選任いたしました。

社外監査役である中本攻氏について、弁護士として法律に関する豊富な知見を有しており、その専門家としての見識から当社取締役の職務の執行につき、提言・助言を受けることができると判断し選任いたしました。

社外監査役である吉田博文氏について、公認会計士としての実務経験や豊富な専門知識をもとに、公正中立的な立場から取締役の職務執行を監督していただけると判断し選任いたしました。

また、後藤髙廣氏、中本攻氏並びに吉田博文氏には、当社の関係会社、大株主、主要な取引先等の関係者である事実はないこと、当社から役員報酬以外に多額の報酬等その他の財産上の利益を受けている事実はないこと、当社経営陣との間に特別な利害関係がないことから、一般株主との間に利益相反が生じる恐れがないと判断しております。

なお、当社は、社外取締役及び社外監査役を選任するための当社からの独立性に関する基準又は方針は定めておりませんが、社外取締役及び社外監査役の選任にあたり、その独立性を判断する際は、東京証券取引所が定める独立性に関する判断基準を参考にしております。

④役員報酬等

a)役員区分ごとの報酬等の総額、報酬等の種類別の総額及び対象となる役員の員数

| 役員区分 | 報酬等の総額 (千円) | 報酬等の種類別の総額(千円) | 対象となる 役員の員数 (人) | |

| 基本報酬 | 賞与 | |||

| 社内取締役 | 110,350 | 90,420 | 19,929 | 4 |

| 社外監査役 | 18,800 | 18,800 | - | 3 |

(注)1.上記は、第18期事業年度に在任する役員について記載しており、平成25年3月26日開催の第17期定時株主総会終結の時をもって退任した取締役1名を含んでおります。

2.対象となる役員の員数には、無報酬の取締役及び監査役は含まれておりません。

b)役員ごとの連結報酬等の総額等

報酬等の総額が1億円以上である者が存在しないため、記載しておりません。

c)役員の報酬等の額又はその算定方法の決定に関する方針の内容及び決定方法

当社の役員の報酬等の額又はその算定方法の決定に関する方針は、株主総会で決議された総額の範囲内で、担当する役割、責任範囲に応じて決定し、当社規定の評価基準により、定額部分と変動部分とに分け、当期純利益の予算達成度合いを変動部分に連動させる仕組みとなっております。

⑤責任限定契約の内容の概要

当社と社外取締役及び社外監査役は、会社法第427条第1項の規定に基づき、同法第423条第1項の損害賠償責任を限定する契約を締結しております。当該契約に基づく損害賠償責任の限度額は、同法第425条第1項各号に定める金額の合計額(最低責任限度額)としております。なお、当該責任限定が認められるのは、当該社外取締役又は社外監査役が責任の原因となった職務の遂行について善意でかつ重大な過失がないときに限られます。

⑥取締役の定数

当社の取締役は11名以内とする旨定款に定めております。

⑦取締役の選任の決議要件

当社は、取締役の選任決議について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の過半数をもって行う旨定款に定めております。また、取締役の選任決議は、累積投票によらないものとする旨定款に定めております。

⑧株主総会決議事項を取締役会で決議することができる事項

a)剰余金の配当等の決定機関

当社は、剰余金の配当等会社法第459条第1項各号に定める事項について、法令に別段の定めのある場合を除き、株主総会の決議によらず取締役会の決議によって定めることができる旨定款に定めております。これは、剰余金の配当等を取締役会の権限とすることにより、株主への機動的な利益還元を行うことを目的とするものであります。

b)自己の株式の取得

当社は、会社法第165条第2項の規定により、取締役会の決議をもって、自己の株式を取得することができる旨定款に定めております。これは、経営環境の変化に対応した機動的な資本政策の遂行を可能とするため、市場取引等により自己の株式を取得することを目的とするものであります。

c)取締役及び監査役の責任免除

当社は、会社法第426条第1項の規定により、取締役会の決議をもって同法第423条第1項の行為に関する取締役(取締役であった者を含む。)及び監査役(監査役であった者を含む。)の責任を法令の限度において免除する旨定款に定めております。これは、取締役及び監査役が職務を遂行するにあたり、その能力を十分に発揮して、期待される役割を果たしうる環境を整備することを目的とするものであります。

⑨株主総会の特別決議要件

当社は、会社法第309条第2項に定める株主総会の特別決議要件について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の3分の2以上をもって行う旨定款に定めております。これは、株主総会における特別決議の定足数を緩和することにより、株主総会の円滑な運営を行うことを目的とするものであります。

⑩反社会的勢力排除に向けた基本的な考え方及びその整備状況

当社は、公正で健全な経営及び事業活動を行うため、反社会的勢力に対しては、決して妥協せず断固とした姿勢で対応いたします。本方針を全役職員に周知徹底するため、本趣旨を「コンプライアンス基本方針」の一つに掲げております。

反社会的勢力からの不当な要求が発生した場合には、法務部が主管部となって組織的な対応を行うとともに、所轄警察署・顧問弁護士・外部機関に適切な助言を仰ぎ毅然とした対応を行うこととしております。一例として、取引先等の選定にあたっては、広告主及びアフィリエイトパートナーともに反社会的勢力と一切関係ないことを規約上表明させ、当社に直接間接の被害の影響がないよう規定するとともに、各種団体の加入についても所定のルールに基づいて加入可否を判断しております。

現在、反社会的勢力からの不当な要求が寄せられた事例はありませんが、引き続き反社会的勢力に関する情報収集と管理、社内体制の整備強化を推進してまいります。

⑪株式の保有状況

a)保有目的が純投資目的以外の目的である投資株式

該当事項はありません。

b)保有目的が純投資目的である投資株式

該当事項はありません。

(2)【監査報酬の内容等】

Section titled “(2)【監査報酬の内容等】”①【監査公認会計士等に対する報酬の内容】

Section titled “①【監査公認会計士等に対する報酬の内容】”| 区分 | 前連結会計年度 | 当連結会計年度 | ||

| 監査証明業務に基づく報酬(千円) | 非監査業務に基づく報酬(千円) | 監査証明業務に基づく報酬(千円) | 非監査業務に基づく報酬(千円) | |

| 提出会社 | 29,800 | 13,600 | 25,400 | 8,700 |

| 連結子会社 | ― | ― | ― | ― |

| 計 | 29,800 | 13,600 | 25,400 | 8,700 |

(注)当連結会計年度の非監査業務に基づく報酬には、平成25年3月26日開催の第17期定時株主総会終結の時をもって退任いたしました有限責任 あずさ監査法人に対する報酬が含まれております。

②【その他重要な報酬の内容】

Section titled “②【その他重要な報酬の内容】”前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

該当事項はありません。

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

該当事項はありません。

③【監査公認会計士等の提出会社に対する非監査業務の内容】

Section titled “③【監査公認会計士等の提出会社に対する非監査業務の内容】”前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

当社は、有限責任 あずさ監査法人に対して、アニュアルレポート作成等に係る助言業務についての対価を支払っております。

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

当社は、有限責任 あずさ監査法人及び有限責任監査法人 トーマツに対して、財務調査等に係る助言業務についての対価を支払っております。

④【監査報酬の決定方針】

Section titled “④【監査報酬の決定方針】”監査報酬の決定方針は定めておりません。

第5【経理の状況】

Section titled “第5【経理の状況】”1.連結財務諸表及び財務諸表の作成方法について

(1) 当社の連結財務諸表は、「連結財務諸表の用語、様式及び作成方法に関する規則」(昭和51年大蔵省令第28号)に基づいて作成しております。

(2) 当社の財務諸表は、「財務諸表等の用語、様式及び作成方法に関する規則」(昭和38年大蔵省令第59号)に基づいて作成しております。

2.監査証明について

当社は、金融商品取引法第193条の2第1項の規定に基づき、連結会計年度(平成25年1月1日から平成25年12月31日まで)の連結財務諸表及び事業年度(平成25年1月1日から平成25年12月31日まで)の財務諸表について有限責任監査法人 トーマツによる監査を受けております。

なお、当社の監査人は次のとおり異動しております。

前連結会計年度及び前事業年度 有限責任 あずさ監査法人

当連結会計年度及び当事業年度 有限責任監査法人 トーマツ

臨時報告書に記載した事項は次のとおりであります。

(1) 異動に係る監査公認会計士等の氏名・名称

退任する監査公認会計士等の名称 有限責任 あずさ監査法人

選任する監査公認会計士等の名称 有限責任監査法人 トーマツ

(2) 異動の年月日

平成25年3月26日

(3) 退任する監査公認会計士等が直近において監査公認会計士等となった年月日

平成24年3月26日

(4) 退任する監査公認会計士等が直近3年間に作成した監査報告書等における意見等に関する事項

該当事項はありません。

(5) 異動の決定又は異動に至った理由及び経緯

当社の会計監査人である有限責任あずさ監査法人は、平成25年3月26日開催予定の第17期定時株主総会終結の時をもって任期満了により退任となるため、新たに有限責任監査法人トーマツを会計監査人として選任するものであります。

(6) 上記(5)の理由及び経緯に対する監査報告書等の記載事項に係る退任する監査公認会計士等の意見

特段の意見はない旨の回答を得ております。

1【連結財務諸表等】

Section titled “1【連結財務諸表等】”(1)【連結財務諸表】

Section titled “(1)【連結財務諸表】”①【連結貸借対照表】

Section titled “①【連結貸借対照表】”| (単位:千円) | ||

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 資産の部 | ||

| 流動資産 | ||

| 現金及び預金 | 4,126,485 | 4,541,810 |

| 売掛金 | 1,306,455 | 1,753,918 |

| 繰延税金資産 | 77,071 | 86,886 |

| 未収入金 | 830,799 | 987,726 |

| その他 | 42,306 | 46,159 |

| 貸倒引当金 | △2,313 | △2,663 |

| 流動資産合計 | 6,380,804 | 7,413,838 |

| 固定資産 | ||

| 有形固定資産 | ||

| 建物付属設備 | 103,798 | 103,798 |

| 減価償却累計額 | △57,274 | △64,988 |

| 建物付属設備(純額) | 46,524 | 38,810 |

| 工具、器具及び備品 | 230,410 | 226,003 |

| 減価償却累計額 | △180,998 | △189,083 |

| 工具、器具及び備品(純額) | 49,411 | 36,919 |

| リース資産 | 7,616 | 7,616 |

| 減価償却累計額 | △1,180 | △2,704 |

| リース資産(純額) | 6,436 | 4,912 |

| 有形固定資産合計 | 102,371 | 80,642 |

| 無形固定資産 | ||

| ソフトウエア | 165,584 | 252,842 |

| ソフトウエア仮勘定 | 82,036 | 100,462 |

| その他 | 1,172 | 6,995 |

| 無形固定資産合計 | 248,793 | 360,299 |

| 投資その他の資産 | ||

| 投資有価証券 | ※ 331,049 | ※ 632,355 |

| 繰延税金資産 | 67,801 | 46,399 |

| その他 | 105,649 | 106,657 |

| 貸倒引当金 | △130 | △827 |

| 投資その他の資産合計 | 504,370 | 784,584 |

| 固定資産合計 | 855,535 | 1,225,527 |

| 資産合計 | 7,236,339 | 8,639,365 |

| (単位:千円) | ||

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 負債の部 | ||

| 流動負債 | ||

| 買掛金 | 1,097,330 | 1,356,020 |

| 未払金 | 1,425,089 | 1,647,708 |

| 未払法人税等 | 239,324 | 366,500 |

| その他 | 170,415 | 185,909 |

| 流動負債合計 | 2,932,160 | 3,556,138 |

| 固定負債 | ||

| 長期預り保証金 | 148,282 | 131,227 |

| その他 | 6,868 | 5,348 |

| 固定負債合計 | 155,151 | 136,575 |

| 負債合計 | 3,087,311 | 3,692,714 |

| 純資産の部 | ||

| 株主資本 | ||

| 資本金 | 1,728,116 | 1,728,266 |

| 資本剰余金 | 1,083,648 | 1,083,798 |

| 利益剰余金 | 2,226,820 | 2,306,455 |

| 自己株式 | △889,481 | △205,381 |

| 株主資本合計 | 4,149,104 | 4,913,139 |

| その他の包括利益累計額 | ||

| その他有価証券評価差額金 | - | 13,943 |

| 為替換算調整勘定 | △76 | △910 |

| その他の包括利益累計額合計 | △76 | 13,033 |

| 新株予約権 | - | 20,478 |

| 純資産合計 | 4,149,028 | 4,946,651 |

| 負債純資産合計 | 7,236,339 | 8,639,365 |

②【連結損益及び包括利益計算書】

Section titled “②【連結損益及び包括利益計算書】”| (単位:千円) | ||

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 売上高 | 9,507,269 | 12,013,394 |

| 売上原価 | 6,066,632 | 8,140,244 |

| 売上総利益 | 3,440,637 | 3,873,149 |

| 販売費及び一般管理費 | ※1 2,535,760 | ※1 2,532,381 |

| 営業利益 | 904,877 | 1,340,768 |

| 営業外収益 | ||

| 持分法による投資利益 | 138,765 | 193,113 |

| その他 | 22,094 | 9,722 |

| 営業外収益合計 | 160,860 | 202,835 |

| 営業外費用 | ||

| 投資事業組合運用損 | - | 18,729 |

| 自己株式取得費用 | 973 | - |

| その他 | 7,258 | 2,886 |

| 営業外費用合計 | 8,231 | 21,615 |

| 経常利益 | 1,057,505 | 1,521,988 |

| 特別損失 | ||

| 開発拠点閉鎖費用 | 53,916 | - |

| その他 | 3,911 | - |

| 特別損失合計 | 57,828 | - |

| 税金等調整前当期純利益 | 999,677 | 1,521,988 |

| 法人税、住民税及び事業税 | 384,528 | 554,200 |

| 法人税等調整額 | △10,075 | 3,646 |

| 法人税等合計 | 374,452 | 557,846 |

| 少数株主損益調整前当期純利益 | 625,224 | 964,141 |

| 当期純利益 | 625,224 | 964,141 |

| 少数株主損益調整前当期純利益 | 625,224 | 964,141 |

| その他の包括利益 | ||

| その他有価証券評価差額金 | - | 13,943 |

| 為替換算調整勘定 | 206 | △834 |

| その他の包括利益合計 | ※2 206 | ※2 13,109 |

| 包括利益 | 625,430 | 977,250 |

| (内訳) | ||

| 親会社株主に係る包括利益 | 625,430 | 977,250 |

| 少数株主に係る包括利益 | - | - |

③【連結株主資本等変動計算書】

Section titled “③【連結株主資本等変動計算書】”前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

| (単位:千円) | |||||

| 株主資本 | |||||

| 資本金 | 資本剰余金 | 利益剰余金 | 自己株式 | 株主資本合計 | |

| 当期首残高 | 1,727,666 | 1,083,198 | 1,831,028 | △64 | 4,641,828 |

| 当期変動額 | |||||

| 新株の発行 | 450 | 450 | 900 | ||

| 剰余金の配当 | △229,432 | △229,432 | |||

| 当期純利益 | 625,224 | 625,224 | |||

| 自己株式の取得 | △889,416 | △889,416 | |||

| 株主資本以外の項目の当期変動額(純額) | |||||

| 当期変動額合計 | 450 | 450 | 395,792 | △889,416 | △492,724 |

| 当期末残高 | 1,728,116 | 1,083,648 | 2,226,820 | △889,481 | 4,149,104 |

| その他の包括利益累計額 | 新株予約権 | 純資産合計 | |||

| その他有価証券評価差額金 | 為替換算調整勘定 | その他の包括利益累計額合計 | |||

| 当期首残高 | - | △282 | △282 | - | 4,641,546 |

| 当期変動額 | |||||

| 新株の発行 | 900 | ||||

| 剰余金の配当 | △229,432 | ||||

| 当期純利益 | 625,224 | ||||

| 自己株式の取得 | △889,416 | ||||

| 株主資本以外の項目の当期変動額(純額) | 206 | 206 | 206 | ||

| 当期変動額合計 | 206 | 206 | △492,518 | ||

| 当期末残高 | - | △76 | △76 | - | 4,149,028 |

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

| (単位:千円) | |||||

| 株主資本 | |||||

| 資本金 | 資本剰余金 | 利益剰余金 | 自己株式 | 株主資本合計 | |

| 当期首残高 | 1,728,116 | 1,083,648 | 2,226,820 | △889,481 | 4,149,104 |

| 当期変動額 | |||||

| 新株の発行 | 150 | 150 | 300 | ||

| 剰余金の配当 | △207,086 | △207,086 | |||

| 当期純利益 | 964,141 | 964,141 | |||

| 自己株式の処分 | △1,549 | 8,229 | 6,680 | ||

| 自己株式の消却 | △675,870 | 675,870 | - | ||

| 株主資本以外の項目の当期変動額(純額) | |||||

| 当期変動額合計 | 150 | 150 | 79,634 | 684,100 | 764,035 |

| 当期末残高 | 1,728,266 | 1,083,798 | 2,306,455 | △205,381 | 4,913,139 |

| その他の包括利益累計額 | 新株予約権 | 純資産合計 | |||

| その他有価証券評価差額金 | 為替換算調整勘定 | その他の包括利益累計額合計 | |||

| 当期首残高 | - | △76 | △76 | - | 4,149,028 |

| 当期変動額 | |||||

| 新株の発行 | 300 | ||||

| 剰余金の配当 | △207,086 | ||||

| 当期純利益 | 964,141 | ||||

| 自己株式の処分 | 6,680 | ||||

| 自己株式の消却 | - | ||||

| 株主資本以外の項目の当期変動額(純額) | 13,943 | △834 | 13,109 | 20,478 | 33,588 |

| 当期変動額合計 | 13,943 | △834 | 13,109 | 20,478 | 797,623 |

| 当期末残高 | 13,943 | △910 | 13,033 | 20,478 | 4,946,651 |

④【連結キャッシュ・フロー計算書】

Section titled “④【連結キャッシュ・フロー計算書】”| (単位:千円) | ||

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 営業活動によるキャッシュ・フロー | ||

| 税金等調整前当期純利益 | 999,677 | 1,521,988 |

| 減価償却費 | 99,623 | 105,960 |

| 株式報酬費用 | - | 17,646 |

| 貸倒引当金の増減額(△は減少) | 151 | 1,046 |

| 受取利息 | △809 | △748 |

| 支払利息 | 312 | 254 |

| 為替差損益(△は益) | △121 | △768 |

| 持分法による投資損益(△は益) | △138,765 | △193,113 |

| 開発拠点閉鎖費用 | 53,916 | - |

| 投資事業組合運用損益(△は益) | - | 18,729 |

| 売上債権の増減額(△は増加) | △150,403 | △448,160 |

| 仕入債務の増減額(△は減少) | 278,972 | 258,689 |

| 未収入金の増減額(△は増加) | △71,671 | △156,927 |

| 未払金の増減額(△は減少) | 218,276 | 225,557 |

| 預り金の増減額(△は減少) | 26,404 | △27,845 |

| 預り保証金の増減額(△は減少) | △21,460 | △17,054 |

| その他 | 64,998 | 48,505 |

| 小計 | 1,359,101 | 1,353,758 |

| 利息及び配当金の受取額 | 25,809 | 33,248 |

| 利息の支払額 | △312 | △254 |

| 法人税等の支払額 | △389,975 | △430,098 |

| 開発拠点閉鎖費用の支払額 | △72,305 | - |

| 営業活動によるキャッシュ・フロー | 922,318 | 956,654 |

| 投資活動によるキャッシュ・フロー | ||

| 有形固定資産の取得による支出 | △22,566 | △18,382 |

| 無形固定資産の取得による支出 | △143,548 | △182,538 |

| 貸付金の回収による収入 | 1,081 | - |

| 投資有価証券の取得による支出 | - | △142,785 |

| 子会社の清算による支出 | △4,848 | - |

| 投資活動によるキャッシュ・フロー | △169,881 | △343,705 |

| 財務活動によるキャッシュ・フロー | ||

| 株式の発行による収入 | 900 | 300 |

| 自己株式の処分による収入 | - | 6,680 |

| 自己株式の取得による支出 | △890,390 | - |

| 配当金の支払額 | △223,351 | △206,068 |

| その他 | △1,128 | 1,311 |

| 財務活動によるキャッシュ・フロー | △1,113,971 | △197,777 |

| 現金及び現金同等物に係る換算差額 | 121 | 153 |

| 現金及び現金同等物の増減額(△は減少) | △361,413 | 415,324 |

| 現金及び現金同等物の期首残高 | 4,487,898 | 4,126,485 |

| 現金及び現金同等物の期末残高 | ※ 4,126,485 | ※ 4,541,810 |

【注記事項】

Section titled “【注記事項】”(連結財務諸表作成のための基本となる重要な事項)

Section titled “(連結財務諸表作成のための基本となる重要な事項)”1.連結の範囲に関する事項

(1) 連結子会社の数 2社

連結子会社の名称 バリューコマース・インターナショナル・リミテッド

バリューコマース・コリア・リミテッド

(2) 非連結子会社の名称等

該当事項はありません。

2.持分法の適用に関する事項

(1) 持分法適用関連会社の数 1社

持分法適用関連会社の名称 株式会社ジェーピーツーワン

(2) 持分法を適用していない非連結子会社

該当事項はありません。

3.連結子会社の事業年度等に関する事項

すべての連結子会社の事業年度の末日は、連結決算日と一致しております。

4.会計処理基準に関する事項

(1) 重要な資産の評価基準及び評価方法

投資有価証券

時価のないもの

投資事業有限責任組合出資金については、組合契約に規定される決算報告日に応じて入手可能な最近の決算書を基礎とし、持分相当額を純額で取り込む方法によっております。

(2) 重要な減価償却資産の減価償却の方法

イ 有形固定資産(リース資産を除く)

定率法を採用しております。

なお、主な耐用年数は以下のとおりであります。

建物付属設備 8年~15年

工具、器具及び備品 4年~20年

ロ 無形固定資産(リース資産を除く)

定額法を採用しております。

なお、ソフトウエア(自社利用)は、社内における利用可能期間(5年以内)に基づいております。

ハ リース資産

リース期間を耐用年数とし、残存価額を零とする定額法を採用しております。

なお、所有権移転外ファイナンス・リース取引のうち、リース取引開始日が平成20年12月31日以前のリース取引については、通常の賃貸借取引に係る方法に準じた会計処理によっております。

(3) 重要な繰延資産の処理方法

株式交付費

支出時に全額費用処理しております。

(4) 重要な引当金の計上基準

貸倒引当金

債権の貸倒による損失に備えるため、一般債権については貸倒実績率により、貸倒懸念債権等特定の債権については個別に回収可能性を勘案し、回収不能見込額を計上しております。

(5) 重要な外貨建の資産又は負債の本邦通貨への換算の基準

外貨建金銭債権債務は、連結決算日の直物為替相場により円貨に換算し、換算差額は損益として処理しております。なお、在外子会社等の資産及び負債並びに収益及び費用は、連結決算日の直物為替相場により円貨に換算し、換算差額は純資産の部における為替換算調整勘定に含めております。

(6) 連結キャッシュ・フロー計算書における資金の範囲

手許現金、随時引き出し可能な預金及び容易に換金可能であり、かつ、価値の変動について僅少なリスクしか負わない取得日から3ヶ月以内に償還期限の到来する短期投資からなっております。

(7) その他連結財務諸表作成のための重要な事項

消費税等の会計処理

消費税及び地方消費税の会計処理は税抜方式によっております。

(会計方針の変更)

Section titled “(会計方針の変更)”(減価償却方法の変更)

当社は、法人税法の改正に伴い、当連結会計年度より、平成25年1月1日以後に取得した有形固定資産について、改正後の法人税法に基づく減価償却方法に変更しております。

これによる当連結会計年度の営業利益、経常利益及び税金等調整前当期純利益に与える影響は軽微であります。

(未適用の会計基準等)

Section titled “(未適用の会計基準等)”該当事項はありません。

(表示方法の変更)

Section titled “(表示方法の変更)”(連結損益及び包括利益計算書)

前連結会計年度において、独立掲記しておりました「営業外費用」の「固定資産除却損」は、営業外費用の総額の100分の10以下となったため、当連結会計年度より「その他」に含めて表示しております。この表示方法の変更を反映させるため、前連結会計年度の連結財務諸表の組替えを行っております。

この結果、前連結会計年度の連結損益及び包括利益計算書において、「営業外費用」の「固定資産除却損」に表示していた6,329千円は、「その他」として組み替えております。

(会計上の見積りの変更)

Section titled “(会計上の見積りの変更)”該当事項はありません。

(追加情報)

Section titled “(追加情報)”該当事項はありません。

(連結貸借対照表関係)

Section titled “(連結貸借対照表関係)”※ 関連会社に対するものは次のとおりであります。

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 投資有価証券(株式) | 331,049千円 | 486,634千円 |

(連結損益及び包括利益計算書関係)

Section titled “(連結損益及び包括利益計算書関係)”※1.販売費及び一般管理費のうち主要な費目及び金額は次のとおりであります。

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 給与手当 | 1,120,574千円 | 1,117,680千円 |

※2.その他の包括利益に係る組替調整額及び税効果額

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| その他有価証券評価差額金: | ||

| 当期発生額 | -千円 | 21,664千円 |

| 組替調整額 | - | - |

| 税効果調整前 | - | 21,664 |

| 税効果額 | - | △7,721 |

| その他有価証券評価差額金 | - | 13,943 |

| 為替換算調整勘定: | ||

| 当期発生額 | - | △615 |

| 組替調整額 | - | - |

| 税効果調整前 | - | △615 |

| 税効果額 | 206 | △218 |

| 為替換算調整勘定 | 206 | △834 |

| その他の包括利益合計 | 206 | 13,109 |

(連結株主資本等変動計算書関係)

Section titled “(連結株主資本等変動計算書関係)”前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

1.発行済株式の種類及び総数並びに自己株式の種類及び株式数に関する事項

| 当連結会計年度 期首株式数(株) | 当連結会計年度 増加株式数(株) | 当連結会計年度 減少株式数(株) | 当連結会計年度末株式数(株) | |

| 発行済株式 | ||||

| 普通株式(注)1 | 193,180 | 140 | - | 193,320 |

| 合計 | 193,180 | 140 | - | 193,320 |

| 自己株式 | ||||

| 普通株式(注)2 | 14 | 27,656 | - | 27,670 |

| 合計 | 14 | 27,656 | - | 27,670 |

(注)1.普通株式の発行済株式総数の増加140株は、新株予約権の権利行使による新株の発行140株であります。

2.普通株式の自己株式の株式数の増加27,656株は、取締役会決議による自己株式の取得による増加27,656株であります。

2.配当に関する事項

(1)配当金支払額

| 決議 | 株式の種類 | 配当金の総額 (千円) | 1株当たり 配当額(円) | 基準日 | 効力発生日 |

| 平成24年3月26日 定時株主総会 | 普通株式 | 144,874 | 750 | 平成23年12月31日 | 平成24年3月27日 |

| 平成24年8月7日 取締役会 | 普通株式 | 84,557 | 450 | 平成24年6月30日 | 平成24年8月31日 |

(2)基準日が当連結会計年度に属する配当のうち、配当の効力発生日が翌連結会計年度となるもの

| 決議 | 株式の種類 | 配当金の総額(千円) | 配当の原資 | 1株当たり 配当額(円) | 基準日 | 効力発生日 |

| 平成25年2月12日 取締役会 | 普通株式 | 107,672 | 利益剰余金 | 650 | 平成24年12月31日 | 平成25年2月28日 |

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

1.発行済株式の種類及び総数並びに自己株式の種類及び株式数に関する事項

| 当連結会計年度 期首株式数(株) | 当連結会計年度 増加株式数(株) | 当連結会計年度 減少株式数(株) | 当連結会計年度末株式数(株) | |

| 発行済株式 | ||||

| 普通株式(注)1、2 | 193,320 | 36,380,180 | 2,102,500 | 34,471,000 |

| 合計 | 193,320 | 36,380,180 | 2,102,500 | 34,471,000 |

| 自己株式 | ||||

| 普通株式(注)3、4 | 27,670 | 3,389,830 | 2,139,700 | 1,277,800 |

| 合計 | 27,670 | 3,389,830 | 2,139,700 | 1,277,800 |

(注)1.普通株式の発行済株式の総数の増加36,380,180株は、平成25年7月1日付及び平成25年10月1日付の株式分割による増加36,378,140株、新株予約権の権利行使による新株の発行による増加2,040株であります。

2.普通株式の発行済株式の総数の減少2,102,500株は、取締役会決議に基づく自己株式の消却による減少2,102,500株であります。

3.普通株式の自己株式の株式数の増加3,389,830株は、平成25年7月1日付及び平成25年10月1日付の株式分割による増加3,389,830株であります。

4.普通株式の自己株式の株式数の減少2,139,700株は、新株予約権の権利行使による自己株式の処分による減少37,200株及び取締役会決議に基づく自己株式の消却による減少2,102,500株であります。

2.新株予約権及び自己新株予約権に関する事項

| 区分 | 新株予約権の内訳 | 新株予約権の目的となる株式の種類 | 新株予約権の目的となる株式の数(株) | 当連結会計年度末残高 (千円) | |||

| 当連結会計年度期首 | 当連結会計年度増加 | 当連結会計年度減少 | 当連結会計年度末 | ||||

| 提出会社 | ストック・オプションとしての新株予約権 | 普通株式 | - | - | - | - | 20,478 |

3.配当に関する事項

(1)配当金支払額

| 決議 | 株式の種類 | 配当金の総額 (千円) | 1株当たり 配当額(円) | 基準日 | 効力発生日 |

| 平成25年2月12日 取締役会 | 普通株式 | 107,672 | 650 | 平成24年12月31日 | 平成25年2月28日 |

| 平成25年8月7日 取締役会 | 普通株式 | 99,414 | 600 | 平成25年6月30日 | 平成25年8月30日 |

(2)基準日が当連結会計年度に属する配当のうち、配当の効力発生日が翌連結会計年度となるもの

| 決議 | 株式の種類 | 配当金の総額(千円) | 配当の原資 | 1株当たり 配当額(円) | 基準日 | 効力発生日 |

| 平成26年1月29日 取締役会 | 普通株式 | 215,755 | 利益剰余金 | 6.5 | 平成25年12月31日 | 平成26年2月28日 |

(注)当社は、平成25年7月1日付で普通株式1株につき100株、平成25年10月1日付で普通株式1株につき2株の株式分割を行っております。平成26年1月29日取締役会決議の1株当たり配当額については、当該株式分割後の実際の配当金の額を記載しております。

(連結キャッシュ・フロー計算書関係)

Section titled “(連結キャッシュ・フロー計算書関係)”※ 現金及び現金同等物の期末残高と連結貸借対照表に掲記されている科目の金額との関係

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 現金及び預金勘定 | 4,126,485千円 | 4,541,810千円 |

| 現金及び現金同等物 | 4,126,485 | 4,541,810 |

(リース取引関係)

Section titled “(リース取引関係)”重要性が乏しいため記載を省略しております。

(金融商品関係)

Section titled “(金融商品関係)”1.金融商品の状況に関する事項

(1) 金融商品に対する取組方針

当社グループは、資金運用については、安全性の高い短期的な預金等に限定して運用し、資金運用を目的とした投機的な取引は行わない方針であります。なお、必要な資金は自己資金にて賄っており、資金調達は行っておりません。また、デリバティブ取引については、投機的な取引は行わない方針であります。なお、当連結会計年度においてデリバティブ取引は行っておりません。

(2) 金融商品の内容及びそのリスク並びにリスク管理体制

営業債権である売掛金及び未収入金は、顧客の信用リスクに晒されておりますが、当社グループの与信管理規程に従って適宜取引先の信用調査を行い、それに基づき与信限度額を設定することで、取引先ごとの期日及び残高の管理を行うとともに、取引先に懸念事項が発生した場合の速やかな対応を図っております。また、長期預り保証金を収受することによりリスクを回避しております。

投資有価証券は、主に業務上の関係を有する企業の株式及び投資事業有限責任組合への出資であります。当該有価証券は市場の価格変動リスクはございません。企業の株式は、発行体の信用リスクに晒されておりますが、発行体の財務状況等を定期的に把握するとともに、当社グループの関係会社管理規程に従って速やかな対応を図っております。投資事業有限責任組合への出資金は、組入れられた株式の発行体の経営状況及び財務状況の変化に伴い出資元本を割り込むリスクがありますが、定期的に組合の決算書を入手することで組合の財政状況や運用状況を把握しており、担当取締役に報告されております。また、組合契約等の変更の有無についても、適切に管理しております。

営業債務である買掛金及び未払金は、1年以内の支払期日であります。

(3) 金融商品の時価等に関する事項についての補足説明

金融商品の時価には、市場価格に基づく価額のほか、市場価格がない場合には合理的に算定された価額が含まれております。当該価額の算定においては変動要因を織り込んでいるため、異なる前提条件等を採用することにより、当該価額が変動することがあります。

(4) 信用リスクの集中

当連結会計年度の連結決算日現在における営業債権のうち、25.6%が特定の大口顧客に対するものであります。

2.金融商品の時価等に関する事項

連結貸借対照表計上額、時価及びこれらの差額については、次のとおりであります。なお、時価を把握することが極めて困難と認められるものは含まれておりません((注)2参照)。

前連結会計年度(平成24年12月31日)

| 連結貸借対照表計上額 (千円) | 時価 (千円) | 差額 (千円) | |

| (1) 現金及び預金 | 4,126,485 | 4,126,485 | - |

| (2) 売掛金 | 1,306,455 | 1,306,455 | - |

| (3) 未収入金 | 830,799 | 830,799 | - |

| 資産計 | 6,263,740 | 6,263,740 | - |

| (1) 買掛金 | 1,097,330 | 1,097,330 | - |

| (2) 未払金 | 1,425,089 | 1,425,089 | - |

| (3) 未払法人税等 | 239,324 | 239,324 | - |

| 負債計 | 2,761,744 | 2,761,744 | - |

当連結会計年度(平成25年12月31日)

| 連結貸借対照表計上額 (千円) | 時価 (千円) | 差額 (千円) | |

| (1) 現金及び預金 | 4,541,810 | 4,541,810 | - |

| (2) 売掛金 | 1,753,918 | 1,753,918 | - |

| (3) 未収入金 | 987,726 | 987,726 | - |

| 資産計 | 7,283,455 | 7,283,455 | - |

| (1) 買掛金 | 1,356,020 | 1,356,020 | - |

| (2) 未払金 | 1,647,708 | 1,647,708 | - |

| (3) 未払法人税等 | 366,500 | 366,500 | - |

| 負債計 | 3,370,229 | 3,370,229 | - |

(注)1.金融商品の時価の算定方法に関する事項

資 産

(1) 現金及び預金、(2) 売掛金、(3) 未収入金

これらは短期間で決済されるものであるため、時価は帳簿価額と近似していることから、当該帳簿価額によっております。

負 債

(1) 買掛金、(2) 未払金、(3) 未払法人税等

これらは短期間で決済されるものであるため、時価は帳簿価額と近似していることから、当該帳簿価額によっております。

| 2.時価を把握することが極めて困難と認められる金融商品 |

(単位:千円)

| 区分 | 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) |

| 非上場株式(*1) | 331,049 | 486,634 |

| 投資事業有限責任組合出資金(*1) | - | 145,720 |

| 長期預り保証金(*2) | 148,282 | 131,227 |

(*1)非上場株式及び投資事業有限責任組合出資金については、市場価格がなく、時価を把握することが極めて困難と認められることから、時価開示の対象とはしておりません。

(*2)長期預り保証金については、市場価格がなく、かつ広告主の退会までの実質的な預託期間を算定することは困難であり、合理的なキャッシュ・フローを見積もることが困難と認められることから、時価開示の対象とはしておりません。

3.金銭債権の連結決算日後の償還予定額

前連結会計年度(平成24年12月31日)

| 1年以内 (千円) | 1年超 5年以内 (千円) | 5年超 10年以内 (千円) | 10年超 (千円) | |

| 現金及び預金 | 4,126,485 | - | - | - |

| 売掛金 | 1,306,455 | - | - | - |

| 未収入金 | 830,799 | - | - | - |

| 合計 | 6,263,740 | - | - | - |

当連結会計年度(平成25年12月31日)

| 1年以内 (千円) | 1年超 5年以内 (千円) | 5年超 10年以内 (千円) | 10年超 (千円) | |

| 現金及び預金 | 4,541,810 | - | - | - |

| 売掛金 | 1,753,918 | - | - | - |

| 未収入金 | 987,726 | - | - | - |

| 合計 | 7,283,455 | - | - | - |

(有価証券関係)

Section titled “(有価証券関係)”前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

該当事項はありません。

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

該当事項はありません。

(デリバティブ取引関係)

Section titled “(デリバティブ取引関係)”前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

当社グループは、デリバティブ取引を利用していないため該当事項はありません。

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

当社グループは、デリバティブ取引を利用していないため該当事項はありません。

(退職給付関係)

Section titled “(退職給付関係)”1.採用している退職給付制度の概要

当社は、確定拠出年金制度を導入しております。

2.退職給付債務に関する事項

確定拠出年金制度のため、退職給付債務はありません。

3.退職給付費用に関する事項

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 確定拠出年金への掛金(千円) | 25,925 | 29,810 |

| 退職給付費用(千円) | 25,925 | 29,810 |

(ストック・オプション等関係)

Section titled “(ストック・オプション等関係)”1.ストック・オプションに係る費用計上額及び科目名

| (単位:千円) |

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 一般管理費の株式報酬費 | - | 17,070 |

2.ストック・オプションの内容、規模及びその変動状況

(1) ストック・オプションの内容

提出会社

| 平成16年3月26日株主総会 第4回ストック・オプション | |

| 付与対象者の区分及び人数 (注)2 | 当社従業員4名及び当社元従業員2名 |

| 株式の種類別のストック・オプションの数(注)1、2 | 普通株式 44,000株 |

| 付与日 | 平成16年5月26日 |

| 権利確定条件 | 権利確定条件は付されていない。なお、被付与者が当社の取締役又は従業員の地位を失った場合の権利は消却のために当社に返還される。その他細目については当社と付与対象者との間で締結する新株予約権割当契約書に定めるところによる。 |

| 対象勤務期間 | 対象勤務期間の定めはない。 |

| 権利行使期間 | 自 平成18年3月27日 至 平成26年3月26日 |

| 平成18年3月31日株主総会 第6回ストック・オプション | |

| 付与対象者の区分及び人数 (注)2 | 当社従業員12名 |

| 株式の種類別のストック・オプションの数(注)1、2 | 普通株式 30,000株 |

| 付与日 | 平成18年4月12日 |

| 権利確定条件 | 権利確定条件は付されていない。なお、被付与者が当社の取締役又は従業員の地位を失った場合の権利は消却のために当社に返還される。その他細目については当社と付与対象者との間で締結する新株予約権割当契約書に定めるところによる。 |

| 対象勤務期間 | 対象勤務期間の定めはない。 |

| 権利行使期間 | 自 平成20年4月1日 至 平成28年3月31日 |

| 平成25年4月1日取締役会 第8回ストック・オプション | |

| 付与対象者の区分及び人数 (注)2 | 当社従業員181名 |

| 株式の種類別のストック・オプションの数(注)1、2 | 普通株式 382,400株 |

| 付与日 | 平成25年4月16日 |

| 権利確定条件 | 新株予約権の割当を受けた者は、権利行使時においても、当社の従業員等の地位にあることを要する。ただし、任期満了による退任、定年退職等その他正当な理由のある場合はこの限りではない。その他細目については当社と付与対象者との間で締結する新株予約権割当契約書に定めるところによる。 |

| 対象勤務期間 | 自 平成25年4月16日 至 平成27年4月1日 |