8996 ハウスフリーダム 有価証券報告書 第19期 (2013/12期)

| 【提出書類】 | 有価証券報告書 |

| 【根拠条文】 | 金融商品取引法第24条第1項 |

| 【提出先】 | 近畿財務局長 |

| 【提出日】 | 平成26年3月20日 |

| 【事業年度】 | 第19期(自 平成25年1月1日 至 平成25年12月31日) |

| 【会社名】 | 株式会社ハウスフリーダム |

| 【英訳名】 | HouseFreedom Co.,Ltd. |

| 【代表者の役職氏名】 | 代表取締役社長 小島 賢二 |

| 【本店の所在の場所】 | 大阪府松原市阿保四丁目1番34号 |

| 【電話番号】 | 072-336-0503 |

| 【事務連絡者氏名】 | 取締役経理部長 太田 伸一 |

| 【最寄りの連絡場所】 | 大阪府松原市阿保四丁目1番34号 |

| 【電話番号】 | 072-336-0503 |

| 【事務連絡者氏名】 | 取締役経理部長 太田 伸一 |

| 【縦覧に供する場所】 | 証券会員制法人福岡証券取引所 (福岡市中央区天神二丁目14番2号) |

第一部【企業情報】

Section titled “第一部【企業情報】”第1【企業の概況】

Section titled “第1【企業の概況】”1【主要な経営指標等の推移】

Section titled “1【主要な経営指標等の推移】”(1)連結経営指標等

Section titled “(1)連結経営指標等”| 回次 | 第15期 | 第16期 | 第17期 | 第18期 | 第19期 | |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 | |

| 売上高 | (千円) | 5,362,554 | 6,173,875 | 6,511,709 | 5,936,092 | 6,114,836 |

| 経常利益 | (千円) | 262,095 | 515,444 | 445,030 | 257,739 | 298,568 |

| 当期純利益 | (千円) | 177,248 | 300,603 | 269,254 | 153,848 | 276,943 |

| 包括利益 | (千円) | - | - | 269,894 | 164,142 | 295,706 |

| 純資産額 | (千円) | 1,151,936 | 1,373,951 | 1,533,253 | 1,586,804 | 1,801,090 |

| 総資産額 | (千円) | 4,025,414 | 4,709,811 | 4,390,148 | 5,446,081 | 5,915,974 |

| 1株当たり純資産額 | (円) | 28,442.87 | 33,543.74 | 37,432.96 | 387.40 | 438.65 |

| 1株当たり当期純利益金額 | (円) | 4,541.17 | 7,367.49 | 6,573.60 | 37.56 | 67.59 |

| 潜在株式調整後1株当たり当期純利益金額 | (円) | 4,390.58 | 7,327.74 | 6,556.78 | 37.46 | 67.43 |

| 自己資本比率 | (%) | 28.6 | 29.2 | 34.9 | 29.1 | 30.4 |

| 自己資本利益率 | (%) | 16.7 | 23.8 | 18.5 | 9.9 | 16.3 |

| 株価収益率 | (倍) | 5.2 | 4.9 | 6.6 | 10.9 | 6.5 |

| 営業活動による キャッシュ・フロー | (千円) | 380,855 | 133,776 | 664,256 | △414,063 | 335,797 |

| 投資活動による キャッシュ・フロー | (千円) | △864,152 | △13,020 | △22,805 | △531,343 | △527,055 |

| 財務活動による キャッシュ・フロー | (千円) | 706,088 | 116,652 | △631,670 | 864,956 | 81,580 |

| 現金及び現金同等物の期末残高 | (千円) | 1,461,891 | 1,699,300 | 1,709,080 | 1,628,630 | 1,518,952 |

| 従業員数 | (人) | 83 | 95 | 94 | 112 | 119 |

| (外、平均臨時雇用者数) | (-) | (-) | (-) | (-) | (31) | |

(注)1.売上高には、消費税等は含まれておりません。

2.当連結会計年度において1株につき100株の株式分割を行いましたが、前連結会計年度の期首に当該株式分割が行われたと仮定し、1株当たり純資産額、1株当たり当期純利益金額及び潜在株式調整後1株当たり当期純利益金額を算定しております。

(2)提出会社の経営指標等

Section titled “(2)提出会社の経営指標等”| 回次 | 第15期 | 第16期 | 第17期 | 第18期 | 第19期 | |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 | |

| 売上高 | (千円) | 5,047,286 | 5,661,626 | 5,744,242 | 5,306,884 | 5,433,519 |

| 経常利益 | (千円) | 249,682 | 508,760 | 406,369 | 357,501 | 311,537 |

| 当期純利益 | (千円) | 165,936 | 295,087 | 231,747 | 247,817 | 365,926 |

| 資本金 | (千円) | 326,962 | 328,112 | 328,112 | 328,112 | 328,362 |

| 発行済株式総数 | (株) | 40,500 | 40,960 | 40,960 | 40,960 | 4,106,000 |

| 純資産額 | (千円) | 1,012,106 | 1,228,605 | 1,350,400 | 1,497,920 | 1,801,189 |

| 総資産額 | (千円) | 3,811,022 | 4,378,829 | 4,102,021 | 4,862,638 | 5,901,642 |

| 1株当たり純資産額 | (円) | 24,990.30 | 29,995.25 | 32,968.77 | 365.70 | 438.67 |

| 1株当たり配当額 | (円) | 2,130.00 | 2,700.00 | 2,700.00 | 2,000.00 | 20.00 |

| (うち1株当たり中間配当額) | (-) | (-) | (-) | (-) | (-) | |

| 1株当たり当期純利益金額 | (円) | 4,251.36 | 7,232.28 | 5,657.89 | 60.50 | 89.31 |

| 潜在株式調整後1株当たり当期純利益金額 | (円) | 4,110.38 | 7,193.26 | 5,643.42 | 60.34 | 89.10 |

| 自己資本比率 | (%) | 26.6 | 28.1 | 32.9 | 30.8 | 30.5 |

| 自己資本利益率 | (%) | 17.9 | 26.3 | 18.0 | 17.4 | 22.2 |

| 株価収益率 | (倍) | 5.6 | 5.0 | 7.7 | 6.8 | 4.9 |

| 配当性向 | (%) | 50.1 | 37.3 | 47.7 | 33.1 | 22.4 |

| 従業員数 | (人) | 79 | 90 | 88 | 103 | 110 |

(注)1.売上高には、消費税等は含まれておりません。

2.当事業年度において1株につき100株の株式分割を行いましたが、前事業年度の期首に当該株式分割が行われたと仮定し、1株当たり純資産額、1株当たり当期純利益金額及び潜在株式調整後1株当たり当期純利益金額を算定しております。

| 年月 | 事項 |

| 平成7年3月 | 大阪府松原市阿保四丁目1番にて不動産の販売及び仲介業を目的とした株式会社ハウスフリーダムを設立 |

| 平成7年4月 | 建築工事業許可(大阪府知事(般-7)第98250号)取得 |

| 平成8年3月 | 宅地建物取引業免許(大阪府知事(1)第44352号)取得 |

| 平成9年5月 | 大阪府藤井寺市に「藤井寺店」を開設 |

| 平成12年3月 | 大阪府松原市阿保四丁目1番に本社ビルを竣工 |

| 平成13年11月 | 大阪府堺市に「堺店」を開設 |

| 平成14年5月 | 大阪府八尾市に「八尾店」を開設 |

| 平成14年8月 | 自社店舗を竣工し「藤井寺店」を移転 |

| 平成15年4月 | 大阪府藤井寺市春日丘一丁目1番にて建設請負事業を目的として子会社「株式会社アーキッシュギャラリー工房」を設立 |

| 平成15年7月 | 大阪市鶴見区に「鶴見緑地店」を開設 |

| 平成16年11月 | 大阪府東大阪市に「東大阪店」を開設 |

| 平成16年12月 | 大阪市東淀川区に「東淀川店」を開設 |

| 平成17年2月 | 宅地建物取引業免許(国土交通大臣(1)第7017号)取得 |

| 平成17年3月 | 特定建設業許可(大阪府知事(特-16)第98250号)取得 |

| 平成17年3月 | 子会社「株式会社アーキッシュギャラリー工房」を合併 |

| 平成17年10月 | 福岡市中央区に「福岡店」を開設 |

| 平成17年12月 | 一級建築士事務所登録(大阪府知事(イ)第21477号)取得 |

| 平成18年2月 | 証券会員制法人福岡証券取引所Q-Board市場へ上場 |

| 平成18年3月 | 「福岡店」を福岡市早良区に移転し、名称を「早良店」と変更 |

| 平成18年12月 | 堺市中区に「深井店」を開設 |

| 平成19年7月 | 株式会社ホルツハウスの株式取得 |

| 平成20年4月 | 自社店舗を竣工し「八尾店」を移転 |

| 平成23年1月 | 福岡市城南区に「城南店」を開設 |

| 平成24年7月 | 東淀川店を大阪府茨木市に移転し、名称を「茨木店」と変更 |

| 平成24年9月 | 大阪市淀川区に「大阪営業所」を開設 |

| 平成25年10月 | 子会社「株式会社ホルツハウス」を吸収合併 |

| 平成25年10月 | 福岡市中央区に「福岡支店」を開設 |

| 平成25年11月 | 建築工事業許可(国土交通大臣(般-25)第25215号)取得 |

| 平成25年12月 | 株式会社ケアサービス友愛(現・連結子会社)の全株式取得 |

3【事業の内容】

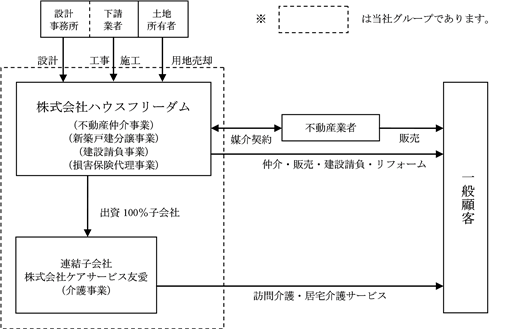

Section titled “3【事業の内容】”当社グループ(当社及び当社の関係会社)は、当社(株式会社ハウスフリーダム)及び100%子会社である株式会社ケアサービス友愛の2社で構成されております。

当社グループの事業内容及び事業系統図は以下のとおりであり「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項」に掲げるセグメントの区分と同一であります。なお、平成25年10月1日付で当社を存続会社、株式会社ホルツハウスを消滅会社とする吸収合併を行い、株式会社ホルツハウスは解散いたしました。

また、当社は平成25年12月9日付けで、介護事業を営む株式会社ケアサービス友愛の全株式を取得し連結の範囲に含めたことにより、新たに「介護事業」を報告セグメントとして新設しております。

(1)不動産仲介事業

当社は、会社設立当初から不動産売買の仲介事業を行っており、不動産仲介事業はグループの中核事業として位置付けております。現在は、大阪府、福岡県を主たる営業エリアとして10店舗を展開し、戸建住宅・マンション、新築・中古物件等、あらゆる不動産物件を取扱っております。当該事業の特色は、店舗商圏を店舗から半径約2.5kmと限定し、地域の不動産情報を収集・把握・蓄積する地域密着型営業であります。

(2)新築戸建分譲事業

当社は、住宅購入者のメインターゲットを第一次取得層として、10~20戸程度の中小規模のプロジェクトを中心とした新築戸建分譲事業を行っております。この事業の特色は、地域密着型営業により収集された情報・顧客ニーズ等を分析・検討して良質な分譲用地を取得・開発し、外注業者への分離発注と当社現場監督者による施工管理の徹底による付加価値の高い新築分譲住宅を建築施工して販売するところにあります。

(3)建設請負事業

当社は、注文住宅・規格型住宅(ブランド名:ガレンカーサ)及びリフォームの請負業務を行っており、当社グループにおける不動産仲介事業と新築戸建分譲事業との連携・派生等による幅広い顧客ニーズに対応できる特徴をもっております。

(4)損害保険代理事業

当社は、グループの全ての不動産関連サービスから派生する火災保険及び地震保険等の代理店業務を展開しております。

(5)介護事業

当社は、100%子会社である株式会社ケアサービス友愛を通して、訪問介護サービス及び居宅介護サービスを提供しております。

[事業系統図]

以上を事業系統図に示すと次のとおりであります。

4【関係会社の状況】

Section titled “4【関係会社の状況】”| 名称 | 住所 | 資本金 (百万円) | 主要な事業の内容 | 議決権の所有割合(%) | 関係内容 |

| (連結子会社) 株式会社ケアサービス友愛 | 大阪市平野区 | 10 | 介護事業 | 100 | 役員の兼任有り |

(注)主要な事業の内容欄には、セグメントの名称を記載しております。

5【従業員の状況】

Section titled “5【従業員の状況】”(1)連結会社の状況

| 平成25年12月31日現在 |

| セグメントの名称 | 従業員数(人) | ||

| 不動産仲介事業 | 64 | (-) | |

| 新築戸建分譲事業 | 14 | (-) | |

| 建設請負事業 | 14 | (-) | |

| 損害保険代理事業 | - | (-) | |

| 介護事業 | 9 | (31) | |

| 全社(共通) | 18 | (-) | |

| 合計 | 119 | (31) | |

(注)1.従業員数は就業人員数(嘱託社員1名を含む。)であり、臨時雇用者数(パートタイマー)は、( )外数で記載しております。

2.全社(共通)として記載されている従業員数は、特定のセグメントに区分できない管理部門に所属しているものであります。

3.損害保険代理事業は、主たる業務である不動産仲介事業に従事する従業員がその業務を行っております。

4.従業員数が前連結会計年度末と比べて7名増加したのは、株式会社ケアサービス友愛を子会社化したことと、採用計画に基づいて即戦力となる中途採用と新卒採用を行ったためであります。

(2)提出会社の状況

| 平成25年12月31日現在 |

| 従業員数(人) | 平均年齢(歳) | 平均勤続年数(年) | 平均年間給与(千円) |

| 110 | 37.5 | 4.8 | 5,064 |

| 平成25年12月31日現在 |

| セグメントの名称 | 従業員数(人) | |

| 不動産仲介事業 | 64 | |

| 新築戸建分譲事業 | 14 | |

| 建設請負事業 | 14 | |

| 損害保険代理事業 | - | |

| 全社(共通) | 18 | |

| 合計 | 110 | |

(注)1.従業員数は就業人員数であり、嘱託社員は1名で従業員数に含んでおります。

2.平均年間給与は、賞与及び基準外賃金を含んでおります。

3.全社(共通)として記載されている従業員数は、特定のセグメントに区分できない管理部門に所属しているものであります。

4. 従業員数が前事業年度末と比べて7名増加したのは、採用計画に基づいて即戦力となる中途採用と新卒採用を行ったためであります。

(3)労働組合の状況

労働組合は結成されておりませんが、労使関係は円満に推移しております。

第2【事業の状況】

Section titled “第2【事業の状況】”1【業績等の概要】

Section titled “1【業績等の概要】”(1)業績

当連結会計年度におけるわが国経済は、政府の経済対策や日本銀行の金融政策等、各種政策の効果が発現する中で、為替相場も円安傾向に進み、株価も上昇するなど、景気は緩やかな回復基調で推移いたしました。

当社グループの属する不動産業界におきましては、金融緩和による住宅ローン金利の先高観が懸念される中、依然として住宅ローンは低金利で推移し、政府による住宅取得支援策の継続、消費税増税前の駆け込み需要もあって、新設住宅着工戸数は増加傾向で推移いたしました。

このような事業環境の下、当社グループは、各店舗の保有する地域情報を充実させるとともに、お客様ニーズを的確に把握して分譲住宅の供給戸数を増加させることを目標に事業を推進致しました。新築戸建分譲事業における物件の供給及び販売につきましては、年間を通して概ね計画通りに進行したことで、前連結会計年度と比較して、売上高、利益面共に上回ることとなりました。

以上の結果、当社グループの当連結会計年度の業績は、売上高6,114百万円(前期比3.0%増)、営業利益257百万円(同15.1%増)、経常利益298百万円(同15.8%増)となりました。また、当社の完全子会社株式会社ホルツハウスを吸収合併したことに伴い、当社買収以前に発生していた、株式会社ホルツハウスの繰越欠損金を引き継いだことにより、法人税等が減少し、当期純利益につきましては276百万円(同80.0%増)となりました。

〔セグメントの業績の概況〕

①不動産仲介事業

当社グループの中核事業と位置付けております不動産仲介事業におきましては、当社の地域密着戦略における要として、地域内情報の取得等他事業とのシナジー効果の最大化を目的として事業を展開いたしました。

この結果、当事業の売上高は414百万円(前期比11.8%増)、セグメント利益52百万円(同44.8%増)となりました。

②新築戸建分譲事業

新築戸建分譲事業におきましては、住宅の供給、販売が概ね計画通りに進行した事に伴い、売上高、利益面共に増収増益となりました。

この結果、当事業の売上高は5,511百万円(前期比3.9%増)、セグメント利益435百万円(同14.5%増)となりました。

③建設請負事業

建設請負事業においては、注文住宅及びリフォームの請負事業を展開しております。この当事業における売上高は160百万円(前期比29.1%減)、セグメント利益19百万円(同48.7%減)となりました。

④損害保険代理事業

損害保険代理事業においては、不動産関連サービスから派生する火災保険及び地震保険等の代理店業務を行っております。この当事業における売上高は42百万円(前期比6.0%増)、セグメント利益9百万円(同30.2%減)となりました。

⑤介護事業

介護事業につきましては、当社完全子会社である株式会社ケアサービス友愛を通して、訪問介護サービス及び居宅介護サービスを提供しております。なお、株式会社ケアサービス友愛の株式取得日は、平成25年12月9日ですが、平成25年12月31日をみなし取得日としているため、当連結会計年度においては、貸借対照表のみを連結しており、当連結会計年度の損益に与える影響はありません。

(2)キャッシュ・フロー

当連結会計年度の現金及び現金同等物(以下「資金」という。)は、営業活動による資金の増加335百万円、投資活動による資金の減少527百万円、財務活動による資金の増加81百万円となり、資金は前連結会計年度末と比較して109百万円減少しました。この結果、当連結会計年度末の資金残高は1,518百万円となりました。

当連結会計年度における各キャッシュ・フローの状況とそれらの増減要因は以下のとおりであります。

(営業活動によるキャッシュ・フロー)

営業活動の結果増加した資金は、335百万円(前期は414百万円の資金流出)となりました。これは、たな卸資産の増加108百万円、仕入債務の増加91百万円、法人税等の支払額93百万円及び税金等調整前当期純利益297百万円等によるものであります。

(投資活動によるキャッシュ・フロー)

投資活動の結果減少した資金は、527百万円(前期は531百万円の資金流出)となりました。これは主に、投資不動産の取得による支出357百万円及び連結の範囲の変更を伴う子会社株式の取得による支出164百万円等によるものであります。

(財務活動によるキャッシュ・フロー)

財務活動の結果増加した資金は、81百万円(前期は864百万円の資金流入)となりました。これは主に、短期借入金の純減額325百万円、長期借入金の返済による支出662百万円、同借入による収入1,156百万円、社債の発行による収入98百万円、社債の償還による支出90百万円及び配当金の支払額81百万円等によるものであります。

2【受注及び販売の状況】

Section titled “2【受注及び販売の状況】”(1)受注状況

当連結会計年度の受注状況をセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |||

| 受注高(千円) | 前期比(%) | 受注残高(千円) | 前期比(%) | |

| 不動産仲介事業 | - | - | - | - |

| 新築戸建分譲事業 | - | - | - | - |

| 建設請負事業 | 176,900 | 88.9 | 45,103 | 154.6 |

| 損害保険代理事業 | - | - | - | - |

| 合計 | 176,900 | 88.9 | 45,103 | 154.6 |

(注)1.金額は販売価格によっております。

2.上記の金額には消費税等は含まれておりません。

3.上記のセグメントの建設請負事業以外につきましては、受注実績はありません。

(2)販売実績

当連結会計年度の販売実績をセグメント別・地域別に示すと、次のとおりであります。

| セグメントの名称 | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | ||||

| 件数 | 前期比(件数) | 金額(千円) | 前期比(%) | ||

| 大阪府 | 290 | 25 | 293,858 | 109.8 | |

| 京都府 | 2 | 2 | 1,954 | - | |

| 奈良県 | 1 | - | 1,768 | 785.8 | |

| 福岡県 | 88 | 15 | 102,593 | 108.8 | |

| 不動産仲介事業 | 381 | 42 | 400,173 | 110.5 | |

| 大阪府 | 152 | - | 3,870,006 | 90.6 | |

| 兵庫県 | 2 | 2 | 23,752 | - | |

| 福岡県 | 47 | 13 | 1,617,592 | 156.1 | |

| 新築戸建分譲事業 | 201 | 15 | 5,511,350 | 103.9 | |

| 大阪府 | 4 | △11 | 102,704 | 45.2 | |

| 京都府 | 1 | 1 | 12,649 | - | |

| 福岡県 | 3 | 3 | 45,611 | - | |

| 建設請負事業 | 8 | △7 | 160,966 | 70.9 | |

| 損害保険代理事業 | - | - | 42,345 | 106.0 | |

| 合計 | 590 | 50 | 6,114,836 | 103.0 | |

(注)1.上記の金額には、消費税等は含まれておりません。

2.件数欄については契約件数を表示し、土地のみの販売も1件として記載しております。

3.地域別の分類は、物件の属する地域によって分類しております。

4.中古物件及び土地のみの販売は、新築戸建分譲事業に分類しております。

3【対処すべき課題】

Section titled “3【対処すべき課題】”日本の住宅・不動産業界におきましては、政府の経済対策や日本銀行の金融政策等、各種政策の効果により、住宅需要は堅調に推移しておりますが、住宅一次取得者層の所得水準が低位で推移している事に加え、少子高齢化の進行に伴ったライフスタイルの変化等、住宅需要は多様化しております。また、住宅需要の中心価格帯も低価格帯へとシフトしており、今後もこの流れは継続するものと予想されます。

このような状況の下、当社グループといたしましては、『お客様に選ばれる満足度No.1の住宅会社』を目指し、低価格・高品質の住宅を、お客様の求める地域で提供できるよう、今後も、品質の向上、生産の効率化、資材購買の改善等、生産管理体制を継続して強化するとともに、販売用不動産の仕入れ強化、販売エリアの拡大を推進してまいります。また、新たに参入した介護事業と既存事業とのシナジー効果を発揮して、住宅の分譲、施工能力を活かした高齢者向け住宅を開発し、提供できる体制を構築してまいります。

当社の強みである地域密着した情報収集力を活かして、上記施策を確実に実行することで、お客様満足度向上と収益力強化の両面を達成し、長期的な企業価値の向上に繋げてまいります。

4【事業等のリスク】

Section titled “4【事業等のリスク】” 有価証券報告書に記載した事業の状況、経理の状況等に関する事項のうち、投資者の判断に重要な影響を及ぼす可能性のある事項には、以下のようなものがあります。

なお、文中の将来に関する事項は、当連結会計年度末現在において当社グループが判断したものであります。

① 事業環境について

住宅・不動産関連事業は、顧客需要の動向に影響を受けやすい傾向にあります。顧客の需要は、景気、雇用、金利、地価、税制等の動向に左右されやすく、雇用不安、金利の上昇、住宅減税措置の縮小又は廃止、公的規制の強化等が発生した場合には、顧客の住宅購入意欲が衰え、当社グループの業績に影響を及ぼす可能性があります。

② 法的規制等について

当社グループの属する住宅・不動産業界は、宅地建物取引業法、建築基準法、建設業法、都市計画法、土地区画整理法等の多くの法的規制を受けております。今後、これらの公的規制の改訂、新設、強化等がなされた場合には、当社グループの業績に影響を及ぼす可能性があります。

③ 分譲用地の取得について

当社グループの新築戸建分譲事業は、分譲用地の取得の成否が業績に影響を及ぼします。当業界においては同業者も多く、販売活動及び分譲用地仕入活動においても競争が発生いたします。現在のような厳しい販売環境の中、適正な利益と事業性を確保できる分譲用地の仕入れが想定どおりにできない事態が発生する場合には、当社グループの業績に影響を与える可能性があります。

④ 有利子負債への依存について

当社グループにおきましては、分譲用地取得資金等の運転資金を金融機関からの借入金に依存しております。このため、金融政策の動向・経済情勢等による市場金利の動向や資金調達環境等によっては、当社グループの業績に影響を与える可能性があります。

5【経営上の重要な契約等】

Section titled “5【経営上の重要な契約等】”記載すべき事項はありません。

6【研究開発活動】

Section titled “6【研究開発活動】”記載すべき事項はありません。

7【財政状態、経営成績及びキャッシュ・フローの状況の分析】

Section titled “7【財政状態、経営成績及びキャッシュ・フローの状況の分析】” 当連結会計年度における財政状態、経営成績及びキャッシュ・フローの状況の分析は、以下のとおりであります。

文中における将来に関する事項は、当連結会計年度末現在において当社グループが判断したものであります。

(1)重要な会計方針及び見積り

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成されております。この連結財務諸表を作成するにあたり重要となる会計方針につきましては、「第5 経理の状況 1 連結財務諸表等 (1) 連結財務諸表 連結財務諸表作成のための基本となる重要な事項」に記載しているとおりであります。

当社グループは、貸倒引当金、賞与引当金、製品保証引当金、たな卸資産の評価、税効果会計等について、過去の実績や現在の状況等から会計上の見積りを連結財務諸表に反映しておりますが、見積り特有の不確実性があるためこれらの見積りと実際の結果は異なる場合があります。

(2)当連結会計年度の経営成績の分析

当連結会計年度の経営成績の分析については、「第2 事業の状況 1 業績等の概要 (1)業績」をご参照ください。

(3)経営成績に重要な影響を与える要因について

経営成績に重要な影響を与える要因については、「第2 事業の状況 4 事業等のリスク」をご参照ください。

(4)経営戦略の現状と見通し

当社グループにおきましては、基本戦略として、不動産仲介、新築戸建分譲、建設請負、損害保険代理の4つの事業分野の連携強化によるシナジー効果の最大化と、エリアを絞った地域密着の営業戦略のもと、各商圏でのマーケットシェアを高め、地域顧客の生涯顧客化による、長期的な収益モデルの構築を目指しております。

このような戦略のもと、当社といたしましては新規事業領域への参入を目的に、平成25年12月9日付けで株式会社ケアサービス友愛の発行済株式を100%取得し、介護事業へ参入いたしました。超高齢化社会を迎えた日本において、住宅・不動産の提供のみならず、介護サービスを伴った「住環境」を提供してまいりたいと考えております。また、昨今では、低価格帯を中心とした住宅の購買意欲が堅調であることに加えて、政府による住宅政策の転換もあり、中古住宅の流通量及びリフォームの需要が拡大しております。

当社の中核事業である不動産仲介事業におきましては、これらのニーズに合った「低価格の新築住宅」及び「優良な中古住宅」の流通を拡大するとともに、今後増加が見込まれるリフォーム需要の獲得を強化してまいります。

新築戸建分譲事業におきましても、より安価でありながら高品質な住宅の提供が求められることから、更なる品質の向上、生産の効率化に加え、資材購買の改善等、生産管理体制を強化し、経営資源を有効に活用して、永続的な事業成長や企業価値の向上に努めたいと考えております。

(5)当連結会計年度の財政状態の分析

①財政状態の分析

(資産)

当連結会計年度末における資産総額は5,915百万円となり、前連結会計年度末と比較して469百万円増加しました。主な内容は、販売用不動産474百万円の増加、仕掛販売用不動産363百万円の減少、及び投資不動産316百万円の増加によるものであります。

(負債)

当連結会計年度末における負債総額は4,114百万円となり、前連結会計年度末と比較して255百万円増加しました。主な内容は、投資不動産の取得及び連結の範囲の変更を伴う子会社株式の取得資金である借入金の増加によるものであります。

(純資産)

当連結会計年度末における純資産は1,801百万円となり、前連結会計年度末と比較して214百万円増加しました。主な内容は、当期純利益276百万円の計上による増加、及び剰余金の配当81百万円による減少であります。

②キャッシュ・フローの分析

キャッシュ・フローの分析については、「第2 事業の状況 1 業績等の概要 (2)キャッシュ・フロー」をご参照ください。

各指数のトレンドは以下のとおりであります。

| 平成21年12月期 | 平成22年12月期 | 平成23年12月期 | 平成24年12月期 | 平成25年12月期 | |

| 自己資本比率(%) | 28.6 | 29.2 | 34.9 | 29.1 | 30.4 |

| 時価ベースの自己資本比率(%) | 23.9 | 31.3 | 40.6 | 30.8 | 30.7 |

| キャッシュ・フロー対有利子負債比率(倍) | 6.1 | 19.1 | 3.1 | - | 9.6 |

| インタレスト・カバレッジ・レシオ(倍) | 12.4 | 3.3 | 19.7 | - | 8.8 |

(注)1. 各指数の内容

自己資本比率:自己資本/総資産

時価ベースの自己資本比率:株式時価総額/総資産

キャッシュ・フロー対有利子負債比率:有利子負債/営業キャッシュ・フロー

インタレスト・カバレッジ・レシオ:営業キャッシュ・フロー/利払い

2. 株式時価総額は、期末株価終値×期末発行済株式数で算出しております。

3. 営業キャッシュ・フローは、連結キャッシュ・フロー計算書の営業活動によるキャッシュ・フローを利用し、有利子負債は連結貸借対照表に計上されている負債のうち、利子を支払っている全ての負債を対象としております。また、利払いについては、連結キャッシュ・フロー計算書の利息の支払額を使用しております。

4. 平成24年12月期は、営業キャッシュ・フローがマイナスのため、キャッシュ・フロー対有利子負債比率及びインタレスト・カバレッジ・レシオは記載しておりません。

第3【設備の状況】

Section titled “第3【設備の状況】”1【設備投資等の概要】

Section titled “1【設備投資等の概要】”特記すべき事項はありません。

なお、当連結会計年度において、重要な設備の除却、売却はありません。

2【主要な設備の状況】

Section titled “2【主要な設備の状況】”(1)提出会社

当社における主要な設備は、以下のとおりであります。

| 平成25年12月31日現在 |

| 事業所名 (所在地) | セグメントの名称 | 設備の内容 | 帳簿価額(千円) | 従業員数(人) | |||||

| 建物及び構築物 | 土地 (面積㎡) | 投資不動産 | その他 | 合計 | |||||

| 建物及び構築物 | 土地 (面積㎡) | ||||||||

| 本社・松原店 (大阪府松原市) | 全社 不動産仲介事業 新築戸建分譲事業 建設請負事業 損害保険代理事業 | 統括事務施設 販売設備 | 53,697 | 62,029 (133.70) | - | - (-) | 4,954 | 120,681 | 39 |

| 藤井寺店 (大阪府藤井寺市) | 不動産仲介事業 新築戸建分譲事業 | 販売設備 | 13,238 | 30,845 (161.27) | - | - (-) | 78 | 44,163 | 6 |

| 八尾店 (大阪府八尾市) | 不動産仲介事業 新築戸建分譲事業 | 販売設備 | 10,670 | 34,428 (125.44) | - | - (-) | 247 | 45,346 | 5 |

| 投資不動産 (京都市中京区) | 全社 | 投資不動産 | - | - (-) | 530,038 | 240,620 (383.33) | - | 770,658 | - |

| 投資不動産・大阪営業所 (大阪市淀川区) | 全社 新築戸建分譲事業 | 投資不動産 販売設備 | - | - (-) | 189,882 | 157,203 (330.57) | 1,308 | 348,394 | 3 |

| 投資不動産 (大阪市浪速区) | 全社 | 投資不動産 | - | - (-) | 164,986 | 88,795 (268.54) | - | 253,782 | - |

| 投資不動産 (大阪府大東市) | 全社 | 投資不動産 | - | - (-) | 58,992 | 100,258 (1,347.99) | - | 159,250 | - |

(注)1.金額には消費税等は含まれておりません。

2.帳簿価額のうち「その他」は「車両運搬具」及び「工具、器具及び備品」の合計であります。

3.上記の他、主要な賃借設備として以下のものがあります。

| 平成25年12月31日現在 |

| 事業所名 (所在地) | セグメントの名称 | 設備の内容 | 従業員数 (人) | 当連結会計年度における 賃借料(千円) |

| 堺店 (堺市北区) | 不動産仲介事業 新築戸建分譲事業 | 事務所 | 6 | 4,000 |

| 鶴見緑地店 (大阪市鶴見区) | 不動産仲介事業 新築戸建分譲事業 | 事務所 | 5 | 6,036 |

| 東大阪店 (大阪府東大阪市) | 不動産仲介事業 新築戸建分譲事業 | 事務所 | 7 | 2,400 |

| 早良店 (福岡市早良区) | 不動産仲介事業 新築戸建分譲事業 | 事務所 | 7 | 1,848 |

| 深井店 (堺市中区) | 不動産仲介事業 新築戸建分譲事業 | 事務所 | 7 | 2,857 |

| 城南店 (福岡市城南区) | 不動産仲介事業 新築戸建分譲事業 | 事務所 | 8 | 3,600 |

| 茨木店 (大阪府茨木市) | 不動産仲介事業 新築戸建分譲事業 | 事務所 | 6 | 4,571 |

| 福岡支店 (福岡市中央区) | 新築戸建分譲事業 建設請負事業 | 事務所 | 11 | 1,200 |

(注)金額には消費税等は含まれておりません。

(2)国内子会社

主要な設備はありません。

(3)在外子会社

該当事項はありません。

3【設備の新設、除却等の計画】

Section titled “3【設備の新設、除却等の計画】”(1)重要な設備の新設等

該当事項はありません。

(2)重要な設備の除却等

該当事項はありません。

第4【提出会社の状況】

Section titled “第4【提出会社の状況】”1【株式等の状況】

Section titled “1【株式等の状況】”(1)【株式の総数等】

Section titled “(1)【株式の総数等】”①【株式の総数】

Section titled “①【株式の総数】”| 種類 | 発行可能株式総数(株) |

| 普通株式 | 13,000,000 |

| 計 | 13,000,000 |

②【発行済株式】

Section titled “②【発行済株式】”| 種類 | 事業年度末現在発行数(株) (平成25年12月31日) | 提出日現在発行数(株) (平成26年3月20日) | 上場金融商品取引所名又は登録認可金融商品取引業協会名 | 内容 |

| 普通株式 | 4,106,000 | 4,106,000 | 福岡証券取引所(Q-Board市場) | (注)1 |

| 計 | 4,106,000 | 4,106,000 | - | - |

(注)1.完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式であります。また、当社は単元株制度を採用しており、1単元株式数は100株であります。

2.「提出日現在発行数」欄には、平成26年3月1日からこの有価証券報告書提出日までの新株予約権の行使(旧商法に基づき発行された転換社債の転換を含む。)により発行された株式数は含まれておりません。

(2)【新株予約権等の状況】

Section titled “(2)【新株予約権等の状況】”旧商法第280条ノ20及び第280条ノ21の規定に基づき発行した新株予約権は、次のとおりであります。

平成16年4月13日臨時株主総会決議

| 区分 | 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) |

| 新株予約権の数(個) | 4,000(注)3 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 単元株式数100株 | 同左 |

| 新株予約権の目的となる株式の数(株) | 4,000(注)3 | 同左 |

| 新株予約権の行使時の払込金額(円) | 240(注)3 | 同左 |

| 新株予約権の行使期間 | 自 平成18年4月18日 至 平成26年4月16日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 240 (注)3 資本組入額 120 (注)3 | 同左 同左 |

| 新株予約権の行使の条件 | ① 権利行使時において、当社又は当社子会社の取締役又は従業員の地位を有しているものとする。 ② 本新株予約権の質入その他の一切の処分は認めないものとする。 ③ その他の条件については、本取締役会決議並びに株主総会に基づき、会社と対象取締役及び従業員との間で締結した「株式会社ハウスフリーダム新株予約権付与契約書」に定めるところによる。 | 同左 |

| 新株予約権の譲渡に関する事項 | 本新株予約権を譲渡する場合には、取締役会の承認を要するものとする。 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.当社が株式分割又は株式併合を行う場合、次の算式により目的たる株式の数を調整するものとする。ただし、かかる調整は、本新株予約権のうち、当該時点において行使されていない本新株予約権の目的たる株式の数について行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとする。

調整後株式数=調整前株式数×分割・併合の比率

2.株式の分割・併合及び時価を下回る価額で新株を発行するときは、次の算式により発行価額を調整し、調整による1円未満の端数は切りあげる。

| 調整後払込金額 | = | 調整前払込金額 | × | 既発行株式数+ | 新規発行株式数 | × | 1株当たりの払込金額 |

| 分割・新規発行前の株価 | |||||||

| 既発行株式数+分割・新規発行による増加株式数 (併合の場合は減少株式数を減ずる) | |||||||

3.平成17年5月10日開催の取締役会決議により、平成17年5月31日付で1株を5株とする株式分割を行っております。また、平成17年9月11日開催の取締役会決議により、平成17年9月30日付で1株を2株とする株式分割を行っております。さらに平成25年7月1日付で1株を100株とする株式分割を行っております。これにより、「新株予約権の目的となる株式の数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価額及び資本組入額」が調整されております。

(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】

Section titled “(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】”該当事項はありません。

(4)【ライツプランの内容】

Section titled “(4)【ライツプランの内容】”該当事項はありません。

(5)【発行済株式総数、資本金等の推移】

Section titled “(5)【発行済株式総数、資本金等の推移】”| 年月日 | 発行済株式総数増減数(株) | 発行済株式総数残高(株) | 資本金増減額 (千円) | 資本金残高 (千円) | 資本準備金増減額 (千円) | 資本準備金残高 (千円) |

| 平成21年1月1日~平成21年12月31日(注)1 | 1,600 | 40,500 | 4,000 | 326,962 | 4,000 | 172,060 |

| 平成22年1月1日~平成22年12月31日(注)2 | 460 | 40,960 | 1,150 | 328,112 | 1,150 | 173,210 |

| 平成25年7月1日(注)3 | 4,055,040 | 4,096,000 | - | 328,112 | - | 173,210 |

| 平成25年11月20日(注)4 | 10,000 | 4,106,000 | 250 | 328,362 | 250 | 173,460 |

(注)1.新株予約権の行使による増加であります。

2.新株予約権の行使による増加であります。

3.平成25年7月1日付で、普通株式を1株につき100株の割合で株式分割し、発行済株式総数が4,055,040株増加しております。

4.新株予約権の行使による増加であります。

(6)【所有者別状況】

Section titled “(6)【所有者別状況】”| 平成25年12月31日現在 |

| 区分 | 株式の状況(1単元の株式数100株) | 単元未満株式の状況(株) | |||||||

| 政府及び地方公共団体 | 金融機関 | 金融商品取引業者 | その他の法人 | 外国法人等 | 個人その他 | 計 | |||

| 個人以外 | 個人 | ||||||||

| 株主数(人) | - | 3 | 4 | 10 | 1 | 1 | 739 | 758 | - |

| 所有株式数(単元) | - | 1,006 | 366 | 13,530 | 10 | 10 | 26,138 | 41,060 | - |

| 所有株式数の割合(%) | - | 2.45 | 0.89 | 32.95 | 0.02 | 0.02 | 63.65 | 100.00 | - |

(7)【大株主の状況】

Section titled “(7)【大株主の状況】”| 平成25年12月31日現在 | |||

| 氏名又は名称 | 住所 | 所有株式数(株) | 発行済株式総数に対する所有株式数の割合(%) |

| 山西 みき子 | 大阪府富田林市 | 965,000 | 23.50 |

| 株式会社オーエフコーポレーション | 大阪府松原市天美我堂2丁目275 | 781,000 | 19.02 |

| VTホールディングス株式会社 | 愛知県東海市加木屋町陀々法師14-40 | 556,300 | 13.55 |

| ハウスフリーダム従業員持株会 | 大阪府松原市4-1-34 | 209,700 | 5.11 |

| 小島 賢二 | 大阪府松原市 | 204,000 | 4.97 |

| 森光 哲也 | 大阪府松原市 | 200,000 | 4.87 |

| 増田 直樹 | 大阪府羽曳野市 | 120,000 | 2.92 |

| 日新火災海上保険株式会社 | 東京都千代田区神田駿河台2-3 | 100,000 | 2.43 |

| 若杉 精三郎 | 大分県別府市 | 72,200 | 1.76 |

| 陰 実 | 兵庫県尼崎市 | 35,000 | 0.85 |

| 計 | - | 3,243,200 | 78.99 |

(8)【議決権の状況】

Section titled “(8)【議決権の状況】”①【発行済株式】

Section titled “①【発行済株式】”| 平成25年12月31日現在 |

| 区分 | 株式数(株) | 議決権の数(個) | 内容 |

| 無議決権株式 | - | - | - |

| 議決権制限株式(自己株式等) | - | - | - |

| 議決権制限株式(その他) | - | - | - |

| 完全議決権株式(自己株式等) | - | - | - |

| 完全議決権株式(その他) | 普通株式 4,106,000 | 41,060 | 権利内容に何ら限定のない当社における標準となる株式 |

| 単元未満株式 | - | - | - |

| 発行済株式総数 | 4,106,000 | - | - |

| 総株主の議決権 | - | 41,060 | - |

②【自己株式等】

Section titled “②【自己株式等】”| 平成25年12月31日現在 |

| 所有者の氏名又は名称 | 所有者の住所 | 自己名義所有株式数(株) | 他人名義所有株式数(株) | 所有株式数の合計(株) | 発行済株式総数に対する所有株式数の割合(%) |

| - | - | - | - | - | - |

| 計 | - | - | - | - | - |

(9)【ストックオプション制度の内容】

Section titled “(9)【ストックオプション制度の内容】”当社は、ストックオプション制度を採用しております。旧商法第280条ノ20及び第280条ノ21の規定に基づき、平成16年4月13日開催の臨時株主総会終結時に在職する当社従業員2名に対して付与することを平成16年4月13日開催の臨時株主総会において決議したものであります。

| 決議年月日 | 平成16年4月13日 |

| 付与対象者の区分及び人数(名) | 従業員 2名 |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数(株) | 同上 |

| 新株予約権の行使時の払込金額(円) | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - |

(注)付与対象者のうち従業員1名は、退職により権利を喪失しております。

2【自己株式の取得等の状況】

Section titled “2【自己株式の取得等の状況】”【株式の種類等】 該当事項はありません。

(1)【株主総会決議による取得の状況】

Section titled “(1)【株主総会決議による取得の状況】”該当事項はありません。

(2)【取締役会決議による取得の状況】

Section titled “(2)【取締役会決議による取得の状況】”該当事項はありません。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

Section titled “(3)【株主総会決議又は取締役会決議に基づかないものの内容】”該当事項はありません。

(4)【取得自己株式の処理状況及び保有状況】

Section titled “(4)【取得自己株式の処理状況及び保有状況】”該当事項はありません。

3【配当政策】

Section titled “3【配当政策】” 当社は、株主の皆様への利益還元を経営上の重要課題と位置づけております。今後も、事業収益をベースに、将来の事業展開・経営環境の変化に対応するための内部留保金の確保と株主還元等とのバランスを考慮した配当政策を継続する方針であります。

剰余金の配当の回数については、定時株主総会にて1回もしくは中間配当を含めた2回を基本方針としており、これらの剰余金の配当の決定機関は、期末配当金については株主総会、中間配当金については取締役会であります。なお、当社は取締役会の決議により中間配当をおこなうことができる旨を定款に定めております。

当事業年度の配当につきましては、上記方針に基づき1株当たり20円の配当を実施することを決定しました。この結果、当事業年度の連結配当性向は29.7%となりました。

当事業年度に係る剰余金の配当は以下のとおりであります。

| 決議年月日 | 配当金の総額(千円) | 1株当たりの配当額(円) |

| 平成26年3月20日定時株主総会決議 | 82,120 | 20 |

4【株価の推移】

Section titled “4【株価の推移】”(1)【最近5年間の事業年度別最高・最低株価】

Section titled “(1)【最近5年間の事業年度別最高・最低株価】”| 回次 | 第15期 | 第16期 | 第17期 | 第18期 | 第19期 |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 |

| 最高(円) | 25,900 | 40,900 | 50,000 | 49,400 | 55,000 □491 |

| 最低(円) | 5,110 | 21,550 | 31,000 | 38,150 | 40,000 □423 |

(注)1.最高・最低株価は、証券会員制法人福岡証券取引所Q-Board市場におけるものであります。

2.□印は、株式分割(平成25年7月1日、1株→100株)による権利落後の最高・最低株価を示しております。

(2)【最近6月間の月別最高・最低株価】

Section titled “(2)【最近6月間の月別最高・最低株価】”| 月別 | 平成25年7月 | 8月 | 9月 | 10月 | 11月 | 12月 |

| 最高(円) | 490 | 475 | 468 | 491 | 485 | 480 |

| 最低(円) | 423 | 441 | 446 | 445 | 470 | 424 |

(注)最高・最低株価は、証券会員制法人福岡証券取引所Q-Board市場におけるものであります。

5【役員の状況】

Section titled “5【役員の状況】”| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 | 所有 株式数(株) | ||||||||||||||||||||||||

| 代表取締役社長 | - | 小島 賢二 | 昭和44年10月30日生 | 昭和63年4月 松山商会 入社 平成2年2月 丸三住宅(株) 入社 平成4年10月 (有)燕京ハウジング 入社 平成7年3月 当社 設立 代表取締役社長(現任) | 昭和63年4月 | 松山商会 入社 | 平成2年2月 | 丸三住宅(株) 入社 | 平成4年10月 | (有)燕京ハウジング 入社 | 平成7年3月 | 当社 設立 代表取締役社長(現任) | (注)1 | 204,000 | ||||||||||||||||

| 昭和63年4月 | 松山商会 入社 | |||||||||||||||||||||||||||||

| 平成2年2月 | 丸三住宅(株) 入社 | |||||||||||||||||||||||||||||

| 平成4年10月 | (有)燕京ハウジング 入社 | |||||||||||||||||||||||||||||

| 平成7年3月 | 当社 設立 代表取締役社長(現任) | |||||||||||||||||||||||||||||

| 取締役 | 経理 部長 | 太田 伸一 | 昭和45年8月3日生 | 平成元年4月 シャープ株式会社 入社 平成4年4月 大阪府南府税事務所 入所 平成6年4月 自営業 開業 平成16年4月 当社 常勤監査役 平成19年3月 当社 常勤監査役辞任 平成19年4月 当社 入社 平成23年2月 当社 経理部長(現任) 平成24年4月 平成25年12月 当社 取締役 管理担当(現任) 株式会社ケアサービス友愛 代表取締役社長就任(現任) (重要な兼務の状況) 株式会社ケアサービス友愛 代表取締役社長 | 平成元年4月 | シャープ株式会社 入社 | 平成4年4月 | 大阪府南府税事務所 入所 | 平成6年4月 | 自営業 開業 | 平成16年4月 | 当社 常勤監査役 | 平成19年3月 | 当社 常勤監査役辞任 | 平成19年4月 | 当社 入社 | 平成23年2月 | 当社 経理部長(現任) | 平成24年4月 平成25年12月 | 当社 取締役 管理担当(現任) 株式会社ケアサービス友愛 代表取締役社長就任(現任) | (重要な兼務の状況) | 株式会社ケアサービス友愛 代表取締役社長 | 同上 | 3,500 | ||||||

| 平成元年4月 | シャープ株式会社 入社 | |||||||||||||||||||||||||||||

| 平成4年4月 | 大阪府南府税事務所 入所 | |||||||||||||||||||||||||||||

| 平成6年4月 | 自営業 開業 | |||||||||||||||||||||||||||||

| 平成16年4月 | 当社 常勤監査役 | |||||||||||||||||||||||||||||

| 平成19年3月 | 当社 常勤監査役辞任 | |||||||||||||||||||||||||||||

| 平成19年4月 | 当社 入社 | |||||||||||||||||||||||||||||

| 平成23年2月 | 当社 経理部長(現任) | |||||||||||||||||||||||||||||

| 平成24年4月 平成25年12月 | 当社 取締役 管理担当(現任) 株式会社ケアサービス友愛 代表取締役社長就任(現任) | |||||||||||||||||||||||||||||

| (重要な兼務の状況) | ||||||||||||||||||||||||||||||

| 株式会社ケアサービス友愛 代表取締役社長 | ||||||||||||||||||||||||||||||

| 取締役 | 営業 部長 | 増田 直樹 | 昭和38年5月5日生 | 昭和57年11月 紀州建具(株)入社 昭和63年8月 キオカ建商 入社 平成2年9月 新生工業 入社 平成8年1月 ケントホームサービス 入社 平成8年8月 当社 入社 平成11年3月 当社 取締役 平成13年11月 当社 取締役辞任 平成16年7月 当社 取締役 営業本部長 平成23年1月 当社 取締役 営業担当(現任) 営業部長(現任) | 昭和57年11月 | 紀州建具(株)入社 | 昭和63年8月 | キオカ建商 入社 | 平成2年9月 | 新生工業 入社 | 平成8年1月 | ケントホームサービス 入社 | 平成8年8月 | 当社 入社 | 平成11年3月 | 当社 取締役 | 平成13年11月 | 当社 取締役辞任 | 平成16年7月 | 当社 取締役 営業本部長 | 平成23年1月 | 当社 取締役 営業担当(現任) 営業部長(現任) | 同上 | 120,000 | ||||||

| 昭和57年11月 | 紀州建具(株)入社 | |||||||||||||||||||||||||||||

| 昭和63年8月 | キオカ建商 入社 | |||||||||||||||||||||||||||||

| 平成2年9月 | 新生工業 入社 | |||||||||||||||||||||||||||||

| 平成8年1月 | ケントホームサービス 入社 | |||||||||||||||||||||||||||||

| 平成8年8月 | 当社 入社 | |||||||||||||||||||||||||||||

| 平成11年3月 | 当社 取締役 | |||||||||||||||||||||||||||||

| 平成13年11月 | 当社 取締役辞任 | |||||||||||||||||||||||||||||

| 平成16年7月 | 当社 取締役 営業本部長 | |||||||||||||||||||||||||||||

| 平成23年1月 | 当社 取締役 営業担当(現任) 営業部長(現任) | |||||||||||||||||||||||||||||

| 取締役 | - | 森光 哲也 | 昭和47年7月27日生 | 平成8年5月 インターナショナルSOSジャパン(株)入社 平成11年12月 (株)ホンダベルノ東海 入社 (現:VTホールディングス(株)) 平成12年10月 当社 取締役経営企画室長 平成19年4月 当社 取締役副社長 管理部門統括担当 平成22年3月 平成23年1月 平成24年3月 当社 取締役 管理本部長 当社 取締役 管理担当 人事総務部長 当社 取締役(現任) | 平成8年5月 | インターナショナルSOSジャパン(株)入社 | 平成11年12月 | (株)ホンダベルノ東海 入社 (現:VTホールディングス(株)) | 平成12年10月 | 当社 取締役経営企画室長 | 平成19年4月 | 当社 取締役副社長 管理部門統括担当 | 平成22年3月 平成23年1月 平成24年3月 | 当社 取締役 管理本部長 当社 取締役 管理担当 人事総務部長 当社 取締役(現任) | 同上 | 200,000 | ||||||||||||||

| 平成8年5月 | インターナショナルSOSジャパン(株)入社 | |||||||||||||||||||||||||||||

| 平成11年12月 | (株)ホンダベルノ東海 入社 (現:VTホールディングス(株)) | |||||||||||||||||||||||||||||

| 平成12年10月 | 当社 取締役経営企画室長 | |||||||||||||||||||||||||||||

| 平成19年4月 | 当社 取締役副社長 管理部門統括担当 | |||||||||||||||||||||||||||||

| 平成22年3月 平成23年1月 平成24年3月 | 当社 取締役 管理本部長 当社 取締役 管理担当 人事総務部長 当社 取締役(現任) | |||||||||||||||||||||||||||||

| 監査役 | - | 橋爪 秀明 | 昭和21年8月19日生 | 昭和44年4月 船井電機(株) 入社 昭和60年10月 北陽無線工業(株) 入社 昭和61年3月 ローランド(株) 入社 平成13年8月 同社 総務部長 平成18年12月 当社 入社 平成19年3月 当社 常勤監査役(現任) | 昭和44年4月 | 船井電機(株) 入社 | 昭和60年10月 | 北陽無線工業(株) 入社 | 昭和61年3月 | ローランド(株) 入社 | 平成13年8月 | 同社 総務部長 | 平成18年12月 | 当社 入社 | 平成19年3月 | 当社 常勤監査役(現任) | (注)2 | - | ||||||||||||

| 昭和44年4月 | 船井電機(株) 入社 | |||||||||||||||||||||||||||||

| 昭和60年10月 | 北陽無線工業(株) 入社 | |||||||||||||||||||||||||||||

| 昭和61年3月 | ローランド(株) 入社 | |||||||||||||||||||||||||||||

| 平成13年8月 | 同社 総務部長 | |||||||||||||||||||||||||||||

| 平成18年12月 | 当社 入社 | |||||||||||||||||||||||||||||

| 平成19年3月 | 当社 常勤監査役(現任) | |||||||||||||||||||||||||||||

| 監査役 | - | 伊藤 誠英 | 昭和35年9月27日生 | 平成8年10月 (株)ホンダベルノ東海 入社 (現:VTホールディングス(株)) 平成10年6月 同社 取締役 平成11年6月 同社 常務取締役 平成13年11月 当社 社外監査役(現任) 平成15年3月 (株)トラスト 社外取締役 平成15年4月 (株)ホンダベルノ東海(現:(株)ホンダカーズ東海)(注)4 取締役(現任) 平成19年4月 (株)トラスト 代表取締役社長(現任) 平成20年6月 VTホールディングス(株)専務取締役(現任) 平成23年6月 ㈱アーキッシュギャラリー代表取締役社長 (現任) | 平成8年10月 | (株)ホンダベルノ東海 入社 | (現:VTホールディングス(株)) | 平成10年6月 | 同社 取締役 | 平成11年6月 | 同社 常務取締役 | 平成13年11月 | 当社 社外監査役(現任) | 平成15年3月 | (株)トラスト 社外取締役 | 平成15年4月 | (株)ホンダベルノ東海(現:(株)ホンダカーズ東海)(注)4 | 取締役(現任) | 平成19年4月 | (株)トラスト 代表取締役社長(現任) | 平成20年6月 | VTホールディングス(株)専務取締役(現任) | 平成23年6月 | ㈱アーキッシュギャラリー代表取締役社長 (現任) | (注)3 | - | ||||

| 平成8年10月 | (株)ホンダベルノ東海 入社 | |||||||||||||||||||||||||||||

| (現:VTホールディングス(株)) | ||||||||||||||||||||||||||||||

| 平成10年6月 | 同社 取締役 | |||||||||||||||||||||||||||||

| 平成11年6月 | 同社 常務取締役 | |||||||||||||||||||||||||||||

| 平成13年11月 | 当社 社外監査役(現任) | |||||||||||||||||||||||||||||

| 平成15年3月 | (株)トラスト 社外取締役 | |||||||||||||||||||||||||||||

| 平成15年4月 | (株)ホンダベルノ東海(現:(株)ホンダカーズ東海)(注)4 | |||||||||||||||||||||||||||||

| 取締役(現任) | ||||||||||||||||||||||||||||||

| 平成19年4月 | (株)トラスト 代表取締役社長(現任) | |||||||||||||||||||||||||||||

| 平成20年6月 | VTホールディングス(株)専務取締役(現任) | |||||||||||||||||||||||||||||

| 平成23年6月 | ㈱アーキッシュギャラリー代表取締役社長 (現任) | |||||||||||||||||||||||||||||

| 計 | 527,500 | |||||||||||||||||||||||||||||

(注)1.平成26年3月20日選任後、2年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時まで

2.平成23年3月25日選任後、4年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時まで

3.平成25年3月22日選任後、4年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時まで

4.(株)ホンダカーズ東海は、VTホールディングス(株)の子会社であります。

5.監査役伊藤誠英は、会社法第2条第16号に定める社外監査役であります。

6【コーポレート・ガバナンスの状況等】

Section titled “6【コーポレート・ガバナンスの状況等】”(1)【コーポレート・ガバナンスの状況】

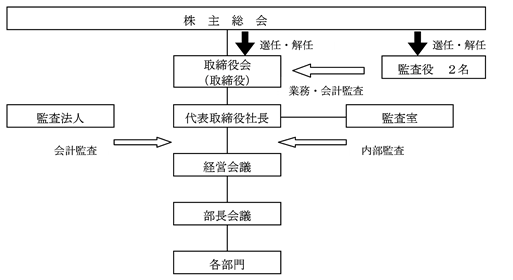

Section titled “(1)【コーポレート・ガバナンスの状況】”①企業統治の体制

aコーポレート・ガバナンスに関する基本的な考え方

当社のコーポレート・ガバナンスに関する基本的な考え方は、社会・経済環境の変化に即応した的確な意思決定やリスクマネジメントのできる組織・機能を確立するとともに経営の公正性・効率性・透明性を高め、コンプライアンス体制の充実、アカウンタビリティー(説明責任)を強化してコーポレート・ガバナンスを一層強化することであります。

b企業統治の体制を採用する理由

当社では、コーポレート・ガバナンスに関する基本的な考え方に基づき、迅速な意思決定及び経営の公正性・効率性・透明性を高めながら、着実に業績を向上させ、企業価値を最大化する事が経営上重要であると考えており、当社の企業規模、事業計画等を勘案して機動的な意思決定を行える現在の体制を採用しております。

c会社の機関の内容及び内部統制システムの整備の状況

会社の機関の基本説明

(1)取締役会

取締役4名と監査役2名の全役員が出席して毎月開催し、緊急を要する案件があれば機動的に臨時取締役会を開催しております。主に、法令・定款及び当社の規程に定める重要事項を審議決定し、各取締役の職務執行が公正妥当に行われているかを監督しております。

(2)経営会議

経営環境の変化に対応した競争優位の戦略を策定し、スピーディーな意思決定を行うため、取締役会の他に経営会議を月1回開催しております。経営会議には取締役4名と常勤監査役1名が出席して、経営に関する重要事項を審議決定しております。主に、経営方針・経営計画及び業績の進捗状況について活発な議論が交わされ、迅速な意思決定がなされております。

(3)部長会議

取締役4名と常勤監査役1名及び部門長等が出席して、取締役会・経営会議での決定事項の指示・伝達の他、全社的な諸問題の審議・討議を行う機関としております。また、各部門・各店舗の予算実績対比及び進捗状況の報告・対策等の討議も行っております。

(4)監査役

監査役は2名(内、常勤監査役1名)であります。監査役は、取締役会に出席して取締役の職務執行状況の妥当性・効率性等の検証と法令遵守状況等を常に確認しております。常勤監査役は、経営会議その他会議等にも出席し公正な立場をもって積極的・客観的な意見を述べ、業務監査を通じて業務執行の適法性・妥当性・健全性・効率性をチェックしております。

当社の機関及び内部統制の関係を図示しますと、次のとおりであります。

(5)内部統制システムの整備状況

内部統制につきましては、「業務の有効性・効率性」、「財務報告の信頼性」、「法令等の遵守」、「資産の保全」を目的とする内部統制システムを整備しております。

(6)会計監査の状況

会計監査につきましては、三優監査法人と監査契約を締結しております。当社の会計監査を担当した公認会計士は次のとおりであります。

業務を執行した公認会計士の氏名等

業務執行社員: 吉川 秀嗣、坂下 藤男

会計監査業務に係る補助者の構成: 公認会計士2名、その他2名

(7)取締役の定数

当社の取締役は、7名以内とする旨を定款に定めております。

(8)取締役の選任の決議要件

当社は、取締役の選任決議について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の過半数をもって行う旨を定款に定めております。また、選任決議は累積投票によらない旨を定款に定めております。

(9)自己株式の取得の決定機関

当社は、会社法第165条第2項の規定により、株主総会の決議によらず取締役会の決議をもって、自己株式の取得をすることができる旨を定款に定めております。これは、自己株式の取得を取締役会の権限とすることにより、経済情勢等の変化に対して機動的に自己株式の取得を行うことを目的とするものであります。

(10)剰余金の配当等の決定機関

当社は、会社法第454条第5項の規定により、取締役会の決議によって中間配当をすることができる旨を定款に定めております。これは、剰余金の中間配当等を取締役会の権限とすることにより、株主への機動的な利益還元を行うことを目的としております。

(11)取締役及び監査役の責任免除

当社は、会社法第426条第1項の規定により、取締役会の決議をもって同法第423条第1項の行為に関する取締役(取締役であった者を含む。)及び監査役(監査役であった者を含む。)の責任を法令の限度において免除することができる旨を定款に定めております。これは、取締役及び監査役が職務を遂行するにあたり、その能力を十分に発揮して、期待される役割を果たしうる環境を整備することを目的とするものであります。

(12)株主総会の特別決議要件

当社は、会社法第309条第2項に定める株主総会の特別決議要件について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の3分の2以上とする旨を定款に定めております。これは、株主総会における特別決議の定足数を緩和することにより、株主総会の円滑な運営を行うことを目的とするものであります。

dリスク管理体制の整備の状況

当社のリスク管理体制は、事業上のリスクを未然に防止するため「危機管理規程」を制定して運用するとともに、各部署は、リスクに備え常にリスク情報を収集・共有し、担当取締役はその事象により危機管理委員会又は対策本部を設置するものであります。

その他、必要なリスク事象(個人情報・インサイダー情報等)については、研修会の実施及び関係書籍の備置等により全社員に周知徹底を図っております。また、顧客クレーム等につきましては、経営者に情報がタイムリーに伝達し迅速な対応を可能にする体制を整備しております。

②内部監査及び監査役監査の状況

内部監査部門として監査室(人員1名)が定期又は臨時の内部監査を実施しております。内部監査は、期初に内部監査計画を策定し、定期的に各部門・各店舗の業務プロセスの妥当性及び効率性等の監査を行っております。

監査役監査につきましては、取締役会及び経営会議等の重要な会議に出席して取締役の職務執行状況及び法令遵守の状況等の監査、業務監査を通じて業務執行の適法性・妥当性等を監査しております。

また、内部監査部門は「内部監査計画書」の作成時及び内部監査実施後のその結果報告等により、監査役との定期的な情報交換を実施しております。

③社外取締役及び社外監査役

当社は、社外取締役は選任しておりません。

当社の社外監査役は伊藤誠英氏1名であり、当社との間に、人的関係、資本関係又は取引関係その他の利害関係はありません。

当社は、社外取締役又は社外監査役を選任するための独立性に関する基準又は方針として明確に定めたものはありませんが、その選任に際しては、経歴や当社との関係を踏まえて、当社経営陣から独立した立場で社外役員としての職務を遂行できる十分な独立性が確保できることを個別に判断しております。

当社の社外監査役は証券取引所の定めに基づく独立役員として取締役会等重要な会議に出席し、独立性の高い立場から、また企業経営者としての豊富な経験、見識を活かして必要に応じて適宜意見を述べ、監査を実施しており、取締役の職務遂行の監視機能が十分に機能していると認識しております。

また、社外監査役は定期的に代表取締役、常勤監査役、内部監査部門等と情報交換を行っており、取締役会等重要な会議においては、必要に応じて適宜意見を述べ、監査を実施していることから、外部からの経営の監視機能は十分に機能していると考えておりますので、現在のところ社外取締役の選任は予定しておりません。

④役員報酬等

a役員区分ごとの報酬等の総額、報酬等の種類別の総額及び対象となる役員の員数

| 役員区分 | 報酬等の総額 (千円) | 報酬等の種類別の総額(千円) | 対象となる 役員の員数 (人) | |||

| 基本報酬 | ストック オプション | 賞与 | 退職慰労金 | |||

| 取締役 (社外取締役を除く。) | 68,343 | 68,343 | - | - | - | 4 |

| 監査役 (社外監査役を除く。) | 10,200 | 10,200 | - | - | - | 1 |

| 社外役員 | 3,000 | 3,000 | - | - | - | 1 |

(注)取締役の支給額には、使用人兼務取締役の使用人分給与は含まれておりません。

b役員の報酬等の額又はその算定方法の決定に関する方針の内容及び決定方法

当社は役員の報酬等の額又はその算定方法の決定に関する方針を定めておりません。

c使用人兼務役員の使用人分給与のうち重要なもの

使用人兼務役員の使用人分給与のうち重要なものはないため記載しておりません。

⑤株式の保有状況

a保有目的が純投資目的以外の目的である投資株式

銘柄数 1銘柄

貸借対照表計上額の合計額 55,488千円

b保有目的が純投資目的以外の目的である投資株式の銘柄、株式数、貸借対照表計上額及び保有目的

前事業年度

特定投資株式

| 銘柄 | 株式数(数) | 貸借対照表計上額(千円) | 保有目的 |

| VTホールディングス(株) | 32,000 | 26,336 | 安定株主の確保 |

当事業年度

特定投資株式

| 銘柄 | 株式数(数) | 貸借対照表計上額(千円) | 保有目的 |

| VTホールディングス(株) | 32,000 | 55,488 | 安定株主の確保 |

c保有目的が純投資目的である投資株式

該当事項はありません。

(2)【監査報酬の内容等】

Section titled “(2)【監査報酬の内容等】”①【監査公認会計士等に対する報酬の内容】

Section titled “①【監査公認会計士等に対する報酬の内容】”| 区分 | 前連結会計年度 | 当連結会計年度 | ||

| 監査証明業務に基づく報酬(千円) | 非監査業務に基づく報酬(千円) | 監査証明業務に基づく報酬(千円) | 非監査業務に基づく報酬(千円) | |

| 提出会社 | 13,200 | - | 13,200 | - |

| 連結子会社 | - | - | - | - |

| 計 | 13,200 | - | 13,200 | - |

②【その他重要な報酬の内容】

Section titled “②【その他重要な報酬の内容】”該当事項はありません。

③【監査公認会計士等の提出会社に対する非監査業務の内容】

Section titled “③【監査公認会計士等の提出会社に対する非監査業務の内容】”該当事項はありません。

④【監査報酬の決定方針】

Section titled “④【監査報酬の決定方針】”当社の監査公認会計士等に対する監査報酬は、会社の規模、業務の特性等の要素を勘案して見積もられた監査予定日数から算出された金額について、双方協議の上で決定しております。

第5【経理の状況】

Section titled “第5【経理の状況】”1.連結財務諸表及び財務諸表の作成方法について

(1) 当社の連結財務諸表は、「連結財務諸表の用語、様式及び作成方法に関する規則」(昭和51年大蔵省令第28号)に基づいて作成しております。

(2) 当社の財務諸表は、「財務諸表等の用語、様式及び作成方法に関する規則」(昭和38年大蔵省令第59号)に基づいて作成しております。

2.監査証明について

当社は、金融商品取引法第193条の2第1項の規定に基づき、連結会計年度(平成25年1月1日から平成25年12月31日まで)の連結財務諸表及び事業年度(平成25年1月1日から平成25年12月31日まで)の財務諸表について三優監査法人により監査を受けております。

3.連結財務諸表等の適正性を確保するための特段の取組みについて

当社は、連結財務諸表等の適正性を確保するための特段の取組みを行っております。具体的には、会計基準等の内容を適切に把握できる体制を整備するため、監査法人等が主催するセミナーへの参加や会計専門誌の定期購読を行っております。

1【連結財務諸表等】

Section titled “1【連結財務諸表等】”(1)【連結財務諸表】

Section titled “(1)【連結財務諸表】”①【連結貸借対照表】

Section titled “①【連結貸借対照表】”| (単位:千円) | ||

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 資産の部 | ||

| 流動資産 | ||

| 現金及び預金 | 1,666,097 | 1,556,422 |

| 受取手形及び売掛金 | 6,015 | 31,728 |

| 販売用不動産 | ※ 224,901 | ※ 698,902 |

| 仕掛販売用不動産 | ※ 1,630,838 | ※ 1,267,145 |

| 未成工事支出金 | 5,766 | 3,627 |

| 繰延税金資産 | 36,832 | 51,729 |

| その他 | 103,820 | 59,049 |

| 貸倒引当金 | △3 | △4 |

| 流動資産合計 | 3,674,268 | 3,668,600 |

| 固定資産 | ||

| 有形固定資産 | ||

| 建物及び構築物 | 159,009 | 163,113 |

| 減価償却累計額 | △58,190 | △68,230 |

| 建物及び構築物(純額) | ※ 100,818 | ※ 94,883 |

| 車両運搬具 | 22,703 | 25,178 |

| 減価償却累計額 | △15,317 | △18,711 |

| 車両運搬具(純額) | 7,385 | 6,466 |

| 工具、器具及び備品 | 23,554 | 22,230 |

| 減価償却累計額 | △18,584 | △18,441 |

| 工具、器具及び備品(純額) | 4,969 | 3,789 |

| 土地 | ※ 127,303 | ※ 127,303 |

| リース資産 | - | 3,450 |

| 減価償却累計額 | - | △431 |

| リース資産(純額) | - | 3,018 |

| 有形固定資産合計 | 240,477 | 235,462 |

| 無形固定資産 | ||

| のれん | - | 139,857 |

| ソフトウエア | 4,513 | 4,873 |

| 商標権 | 1,072 | 935 |

| その他 | 179 | 179 |

| 無形固定資産合計 | 5,765 | 145,845 |

| 投資その他の資産 | ||

| 投資有価証券 | 26,336 | 55,488 |

| 投資不動産 | 1,566,074 | 1,923,453 |

| 減価償却累計額 | △133,695 | △174,884 |

| 投資不動産(純額) | ※ 1,432,379 | ※ 1,748,569 |

| その他 | 46,059 | 42,959 |

| 貸倒引当金 | △1,005 | △1,005 |

| 投資その他の資産合計 | 1,503,768 | 1,846,011 |

| 固定資産合計 | 1,750,011 | 2,227,318 |

| 繰延資産 | ||

| 社債発行費 | 21,801 | 20,055 |

| 繰延資産合計 | 21,801 | 20,055 |

| 資産合計 | 5,446,081 | 5,915,974 |

| (単位:千円) | ||

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 負債の部 | ||

| 流動負債 | ||

| 営業未払金 | 533,709 | 573,578 |

| 短期借入金 | ※ 1,157,112 | ※ 831,600 |

| 1年内償還予定の社債 | 90,000 | 90,000 |

| 1年内返済予定の長期借入金 | ※ 454,929 | ※ 585,355 |

| リース債務 | - | 560 |

| 未払法人税等 | 44,860 | - |

| 賞与引当金 | 57,036 | 57,121 |

| 製品保証引当金 | 24,357 | 24,252 |

| その他 | 135,013 | 207,993 |

| 流動負債合計 | 2,497,018 | 2,370,460 |

| 固定負債 | ||

| 社債 | 871,000 | 881,000 |

| 長期借入金 | ※ 465,277 | ※ 828,701 |

| リース債務 | - | 2,520 |

| 繰延税金負債 | 4,896 | 15,259 |

| 資産除去債務 | 2,814 | 2,930 |

| その他 | 18,270 | 14,010 |

| 固定負債合計 | 1,362,258 | 1,744,422 |

| 負債合計 | 3,859,277 | 4,114,883 |

| 純資産の部 | ||

| 株主資本 | ||

| 資本金 | 328,112 | 328,362 |

| 資本剰余金 | 173,210 | 173,460 |

| 利益剰余金 | 1,068,820 | 1,263,844 |

| 株主資本合計 | 1,570,142 | 1,765,666 |

| その他の包括利益累計額 | ||

| その他有価証券評価差額金 | 16,662 | 35,424 |

| その他の包括利益累計額合計 | 16,662 | 35,424 |

| 純資産合計 | 1,586,804 | 1,801,090 |

| 負債純資産合計 | 5,446,081 | 5,915,974 |

②【連結損益計算書及び連結包括利益計算書】

Section titled “②【連結損益計算書及び連結包括利益計算書】”【連結損益計算書】

Section titled “【連結損益計算書】”| (単位:千円) | ||

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 売上高 | 5,936,092 | 6,114,836 |

| 売上原価 | 4,525,774 | 4,637,011 |

| 売上総利益 | 1,410,318 | 1,477,824 |

| 販売費及び一般管理費 | ※1 1,186,931 | ※1 1,220,661 |

| 営業利益 | 223,387 | 257,162 |

| 営業外収益 | ||

| 受取利息 | 1,055 | 883 |

| 受取手数料 | 26,820 | 26,830 |

| 不動産賃貸料 | 125,159 | 157,498 |

| その他 | 9,508 | 8,004 |

| 営業外収益合計 | 162,543 | 193,216 |

| 営業外費用 | ||

| 支払利息 | 30,594 | 40,740 |

| 支払保証料 | 14,621 | 14,718 |

| 不動産賃貸原価 | 78,710 | 92,751 |

| その他 | 4,264 | 3,601 |

| 営業外費用合計 | 128,191 | 151,811 |

| 経常利益 | 257,739 | 298,568 |

| 特別利益 | ||

| 固定資産売却益 | ※2 6,845 | - |

| 投資有価証券売却益 | - | 59 |

| 特別利益合計 | 6,845 | 59 |

| 特別損失 | ||

| 固定資産除却損 | ※3 111 | ※3 7 |

| 減損損失 | - | 1,092 |

| 特別損失合計 | 111 | 1,099 |

| 税金等調整前当期純利益 | 264,473 | 297,528 |

| 法人税、住民税及び事業税 | 99,979 | 27,824 |

| 法人税等調整額 | 10,645 | △7,239 |

| 法人税等合計 | 110,625 | 20,584 |

| 少数株主損益調整前当期純利益 | 153,848 | 276,943 |

| 当期純利益 | 153,848 | 276,943 |

【連結包括利益計算書】

Section titled “【連結包括利益計算書】”| (単位:千円) | ||

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 少数株主損益調整前当期純利益 | 153,848 | 276,943 |

| その他の包括利益 | ||

| その他有価証券評価差額金 | 10,294 | 18,762 |

| その他の包括利益合計 | ※ 10,294 | ※ 18,762 |

| 包括利益 | 164,142 | 295,706 |

| (内訳) | ||

| 親会社株主に係る包括利益 | 164,142 | 295,706 |

| 少数株主に係る包括利益 | - | - |

③【連結株主資本等変動計算書】

Section titled “③【連結株主資本等変動計算書】”前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

| (単位:千円) | ||||

| 株主資本 | ||||

| 資本金 | 資本剰余金 | 利益剰余金 | 株主資本合計 | |

| 当期首残高 | 328,112 | 173,210 | 1,025,563 | 1,526,885 |

| 当期変動額 | ||||

| 新株の発行(新株予約権の行使) | ||||

| 剰余金の配当 | △110,592 | △110,592 | ||

| 当期純利益 | 153,848 | 153,848 | ||

| 株主資本以外の項目の当期変動額(純額) | ||||

| 当期変動額合計 | - | - | 43,256 | 43,256 |

| 当期末残高 | 328,112 | 173,210 | 1,068,820 | 1,570,142 |

| その他の包括利益累計額 | 純資産合計 | ||

| その他有価証券評価差額金 | その他の包括利益累計額合計 | ||

| 当期首残高 | 6,368 | 6,368 | 1,533,253 |

| 当期変動額 | |||

| 新株の発行(新株予約権の行使) | |||

| 剰余金の配当 | △110,592 | ||

| 当期純利益 | 153,848 | ||

| 株主資本以外の項目の当期変動額(純額) | 10,294 | 10,294 | 10,294 |

| 当期変動額合計 | 10,294 | 10,294 | 53,550 |

| 当期末残高 | 16,662 | 16,662 | 1,586,804 |

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

| (単位:千円) | ||||

| 株主資本 | ||||

| 資本金 | 資本剰余金 | 利益剰余金 | 株主資本合計 | |

| 当期首残高 | 328,112 | 173,210 | 1,068,820 | 1,570,142 |

| 当期変動額 | ||||

| 新株の発行(新株予約権の行使) | 250 | 250 | 500 | |

| 剰余金の配当 | △81,920 | △81,920 | ||

| 当期純利益 | 276,943 | 276,943 | ||

| 株主資本以外の項目の当期変動額(純額) | ||||

| 当期変動額合計 | 250 | 250 | 195,023 | 195,523 |

| 当期末残高 | 328,362 | 173,460 | 1,263,844 | 1,765,666 |

| その他の包括利益累計額 | 純資産合計 | ||

| その他有価証券評価差額金 | その他の包括利益累計額合計 | ||

| 当期首残高 | 16,662 | 16,662 | 1,586,804 |

| 当期変動額 | |||

| 新株の発行(新株予約権の行使) | 500 | ||

| 剰余金の配当 | △81,920 | ||

| 当期純利益 | 276,943 | ||

| 株主資本以外の項目の当期変動額(純額) | 18,762 | 18,762 | 18,762 |

| 当期変動額合計 | 18,762 | 18,762 | 214,286 |

| 当期末残高 | 35,424 | 35,424 | 1,801,090 |

④【連結キャッシュ・フロー計算書】

Section titled “④【連結キャッシュ・フロー計算書】”| (単位:千円) | ||

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 営業活動によるキャッシュ・フロー | ||

| 税金等調整前当期純利益 | 264,473 | 297,528 |

| 減価償却費 | 51,319 | 54,436 |

| 減損損失 | - | 1,092 |

| 貸倒引当金の増減額(△は減少) | 1 | 0 |

| 賞与引当金の増減額(△は減少) | △11,436 | △137 |

| 受取利息及び受取配当金 | △1,881 | △1,965 |

| 支払利息 | 30,594 | 40,740 |

| 投資有価証券売却損益(△は益) | - | △59 |

| 固定資産売却損益(△は益) | △6,845 | - |

| 固定資産除却損 | 111 | 7 |

| 売上債権の増減額(△は増加) | △8,811 | 34,541 |

| たな卸資産の増減額(△は増加) | △666,156 | △108,168 |

| 仕入債務の増減額(△は減少) | 98,094 | 91,061 |

| その他 | 19,506 | 55,828 |

| 小計 | △231,030 | 464,906 |

| 利息及び配当金の受取額 | 1,825 | 2,020 |

| 利息の支払額 | △34,416 | △38,105 |

| 法人税等の支払額 | △150,441 | △93,023 |

| 営業活動によるキャッシュ・フロー | △414,063 | 335,797 |

| 投資活動によるキャッシュ・フロー | ||

| 定期預金の預入による支出 | △156,013 | △156,004 |

| 定期預金の払戻による収入 | 156,002 | 156,002 |

| 有形固定資産の取得による支出 | △13,510 | △2,902 |

| 有形固定資産の売却による収入 | 14,283 | - |

| 投資不動産の取得による支出 | △526,924 | △357,379 |

| 連結の範囲の変更を伴う子会社株式の取得による支出 | - | ※2 △164,693 |

| その他 | △5,181 | △2,077 |

| 投資活動によるキャッシュ・フロー | △531,343 | △527,055 |

| 財務活動によるキャッシュ・フロー | ||

| 短期借入金の純増減額(△は減少) | 356,709 | △325,512 |

| 長期借入れによる収入 | 1,171,000 | 1,156,000 |

| 長期借入金の返済による支出 | △580,189 | △662,150 |

| 社債の発行による収入 | 145,486 | 98,190 |

| 社債の償還による支出 | △105,000 | △90,000 |

| 配当金の支払額 | △110,649 | △81,934 |

| その他 | △12,400 | △13,012 |

| 財務活動によるキャッシュ・フロー | 864,956 | 81,580 |

| 現金及び現金同等物に係る換算差額 | - | - |

| 現金及び現金同等物の増減額(△は減少) | △80,450 | △109,678 |

| 現金及び現金同等物の期首残高 | 1,709,080 | 1,628,630 |

| 現金及び現金同等物の期末残高 | ※1 1,628,630 | ※1 1,518,952 |

【注記事項】

Section titled “【注記事項】”(連結財務諸表作成のための基本となる重要な事項)

Section titled “(連結財務諸表作成のための基本となる重要な事項)”1.連結の範囲に関する事項

すべての子会社を連結しております。

連結子会社の数・・・・・1社

連結子会社の名称 ㈱ケアサービス友愛

㈱ケアサービス友愛は、平成25年12月9日の株式取得により、当連結会計年度から連結の範囲に含めております。

なお、平成25年12月31日をみなし取得日としているため、当連結会計年度は貸借対照表のみを連結しております。

また、連結子会社でありました㈱ホルツハウスについては、平成25年10月1日付で当社に吸収合併されたため連結の範囲から除いております。

2.持分法の適用に関する事項

非連結子会社及び関連会社がないため該当事項はありません。

3.連結子会社の事業年度等に関する事項

連結子会社の決算日は、連結決算日と一致しております。

4.会計処理基準に関する事項

(1)重要な資産の評価基準及び評価方法

① 有価証券

その他有価証券

時価のあるもの

決算日の市場価格等に基づく時価法(評価差額は全部純資産直入法により処理し、売却原価は移動平均法により算定)を採用しております。

時価のないもの

移動平均法による原価法を採用しております。

② たな卸資産

個別法による原価法(貸借対照表価額については収益性の低下に基づく簿価切下げの方法)

(2)重要な減価償却資産の減価償却の方法

① 有形固定資産及び投資不動産(リース資産を除く)

定率法によっております。

ただし、平成10年4月1日以降に取得した建物(建物附属設備を除く。)については定額法によっております。

(会計上の見積りの変更と区別することが困難な会計方針の変更)

当社は、法人税法の改正に伴い、当連結会計年度より、平成25年1月1日以後取得した有形固定資

産及び投資不動産について、改正後の法人税法に基づく減価償却方法に変更しております。

なお、これによる損益に与える影響は軽微であります。

② 無形固定資産(リース資産を除く)

定額法によっております。

なお、自社利用のソフトウェアについては、社内における利用可能期間(5年)に基づいております。

③ リース資産

所有権移転外ファイナンス・リース取引に係るリース資産

リース期間を耐用年数とし、残存価額を零とする定額法を採用しております。

(3)重要な引当金の計上基準

① 貸倒引当金

売上債権等の貸倒れによる損失に備えるため、一般債権については貸倒実績率により、貸倒懸念債権等特定の債権については個別に回収可能性を検討し、回収不能見込額を計上しております。

② 賞与引当金

従業員の賞与の支給に備えるため、当連結会計年度末に在籍している従業員に係る支給見込額のうち、当連結会計年度が負担すべき金額を計上しております。

③ 製品保証引当金

販売した住宅に対するアフターサービス及びクレーム費用の支出に備えるため、過去の実績に将来の見込みを加味した金額を計上しております。

(4)重要な収益及び費用の計上基準

完成工事高及び完成工事原価の計上基準

① 当連結会計年度末までの進捗部分について成果の確実性が認められる工事(工期がごく短期間のもの

を除く)

工事進行基準(工事の進捗率の見積りは原価比例法)

② その他の工事

工事完成基準

(5)のれんの償却方法及び償却期間

のれんの償却については、投資効果の発現する期間を個別に見積り、定額法により償却することとしております。

(6)連結キャッシュ・フロー計算書における資金の範囲

手許現金、随時引き出し可能な預金及び容易に換金可能であり、かつ、価値の変動について僅少なリスクしか負わない取得日から3ヶ月以内に償還期限の到来する短期投資からなっております。

(7)その他連結財務諸表作成のための重要な事項

① リース取引の会計処理

リース取引会計基準の改正適用初年度開始前の所有権移転外ファイナンス・リース取引については、引き続き通常の賃貸借取引に係る方法に準じた会計処理によっております。

② 消費税等の会計処理

税抜方式によっております。

ただし、固定資産等に係る控除対象外消費税及び地方消費税(以下、控除対象外消費税等)については、投資その他の資産の「その他」(長期前払費用)に計上し、均等償却しております。

(連結貸借対照表関係)

Section titled “(連結貸借対照表関係)”※ 担保資産及び担保付債務

担保に供している資産は、次のとおりであります。

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 販売用不動産 | 121,422千円 | 247,667千円 |

| 仕掛販売用不動産 | 1,306,741 | 1,064,647 |

| 建物及び構築物 | 77,480 | 74,604 |

| 土地 | 127,303 | 127,303 |

| 投資不動産 | 1,425,687 | 1,742,030 |

| 計 | 3,058,636 | 3,256,252 |

担保付債務は、次のとおりであります。

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 短期借入金 | 1,157,112千円 | 831,600千円 |

| 1年内返済予定の長期借入金 | 434,937 | 540,187 |

| 長期借入金 | 410,259 | 759,093 |

| 社債に対する被保証債務 | 762,000 | 871,000 |

| 計 | 2,764,309 | 3,001,880 |

(連結損益計算書関係)

Section titled “(連結損益計算書関係)”※1 販売費及び一般管理費のうち主要な費目及び金額は、次のとおりであります。

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 給与手当 | 410,250千円 | 428,316千円 |

| 役員報酬 | 112,431 | 105,426 |

| 広告宣伝費 | 189,159 | 175,850 |

| 賞与引当金繰入額 | 53,039 | 53,238 |

| 製品保証引当金繰入額 | 10,383 | 8,434 |

※2 固定資産売却益の内容は、次のとおりであります。

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 投資不動産 | 6,845千円 | -千円 |

| 計 | 6,845 | - |

※3 固定資産除却損の内容は、次のとおりであります。

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 工具、器具及び備品 | 29千円 | 7千円 |

| 建物及び構築物 | 65 | - |

| 車両運搬具 | 16 | - |

| 計 | 111 | 7 |

(連結包括利益計算書関係)

Section titled “(連結包括利益計算書関係)”※ その他の包括利益に係る税効果額

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| その他有価証券評価差額金: | ||

| 当期発生額 | 15,776千円 | 29,152千円 |

| 組替調整額 | - | - |

| 税効果調整前 | 15,776 | 29,152 |

| 税効果額 | △5,481 | △10,389 |

| その他有価証券評価差額金 | 10,294 | 18,762 |

| その他の包括利益合計 | 10,294 | 18,762 |

(連結株主資本等変動計算書関係)

Section titled “(連結株主資本等変動計算書関係)”前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

1.発行済株式の種類及び総数並びに自己株式の種類及び株式数に関する事項

| 当連結会計年度期首株式数(株) | 当連結会計年度増加株式数(株) | 当連結会計年度減少株式数(株) | 当連結会計年度末株式数(株) | |

| 発行済株式 | ||||

| 普通株式 | 40,960 | - | - | 40,960 |

| 合計 | 40,960 | - | - | 40,960 |

| 自己株式 | ||||

| 普通株式 | - | - | - | - |

| 合計 | - | - | - | - |

2.新株予約権及び自己新株予約権に関する事項

該当事項はありません。

3.配当に関する事項

(1)配当金支払額

| (決議) | 株式の種類 | 配当金の総額 (千円) | 1株当たり配当額(円) | 基準日 | 効力発生日 |

| 平成24年3月23日定時株主総会 | 普通株式 | 110,592 | 2,700 | 平成23年12月31日 | 平成24年3月26日 |

(2)基準日が当連結会計年度に属する配当のうち、配当の効力発生日が翌連結会計年度となるもの

| (決議) | 株式の種類 | 配当金の総額 (千円) | 配当の原資 | 1株当たり配当額(円) | 基準日 | 効力発生日 |

| 平成25年3月22日定時株主総会 | 普通株式 | 81,920 | 利益剰余金 | 2,000 | 平成24年12月31日 | 平成25年3月25日 |

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

1.発行済株式の種類及び総数並びに自己株式の種類及び株式数に関する事項

| 当連結会計年度期首株式数(株) | 当連結会計年度増加株式数(株) | 当連結会計年度減少株式数(株) | 当連結会計年度末株式数(株) | |

| 発行済株式 | ||||

| 普通株式 | 40,960 | 4,065,040 | - | 4,106,000 |

| 合計 | 40,960 | 4,065,040 | - | 4,106,000 |

| 自己株式 | ||||

| 普通株式 | - | - | - | - |

| 合計 | - | - | - | - |

(注)普通株式の発行済株式総数の増加4,065,040株は、平成25年7月1日付で実施した株式分割によるもの4,055,040株及び新株予約権の権利行使による新株の発行10,000株であります。

2.新株予約権及び自己新株予約権に関する事項

該当事項はありません。

3.配当に関する事項

(1)配当金支払額

| (決議) | 株式の種類 | 配当金の総額 (千円) | 1株当たり配当額(円) | 基準日 | 効力発生日 |

| 平成25年3月22日定時株主総会 | 普通株式 | 81,920 | 2,000 | 平成24年12月31日 | 平成25年3月25日 |

(2)基準日が当連結会計年度に属する配当のうち、配当の効力発生日が翌連結会計年度となるもの

| (決議) | 株式の種類 | 配当金の総額 (千円) | 配当の原資 | 1株当たり配当額(円) | 基準日 | 効力発生日 |

| 平成26年3月20日定時株主総会 | 普通株式 | 82,120 | 利益剰余金 | 20 | 平成25年12月31日 | 平成26年3月24日 |

(連結キャッシュ・フロー計算書関係)

Section titled “(連結キャッシュ・フロー計算書関係)”※1 現金及び現金同等物の期末残高と連結貸借対照表に掲記されている科目の金額との関係

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 現金及び預金 | 1,666,097千円 | 1,556,422千円 |

| 預け入れ期間が3ヶ月超の定期預金 | △37,467 | △37,469 |

| 現金及び現金同等物 | 1,628,630 | 1,518,952 |

※2 株式の取得により新たに連結子会社となった会社の資産及び負債の主な内訳

前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

該当事項はありません。

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

株式の取得により㈱ケアサービス友愛を連結したことに伴う連結開始時の資産及び負債の内訳並びに㈱ケアサービス友愛株式の取得価額と㈱ケアサービス友愛取得のための支出(純額)との関係は、次のとおりであります。

| 流動資産 | 59,823 | 千円 |

| 固定資産 | 4,724 | |

| のれん | 139,857 | |

| 流動負債 | △12,297 | |

| 固定負債 | △2,520 | |

| ㈱ケアサービス友愛株式の取得価額 | 189,586 | |

| ㈱ケアサービス友愛の現金及び現金同等物 | △24,892 | |

| 差引:㈱ケアサービス友愛取得のための支出 | 164,693 |

(リース取引関係)

Section titled “(リース取引関係)”(借主側)

1.ファイナンス・リース取引

所有権移転外ファイナンス・リース取引

① リース資産の内容

有形固定資産

工具、器具及び備品であります。

② リース資産の減価償却の方法

連結財務諸表作成のための基本となる重要な事項「4.会計処理基準に関する事項(2)重要な減価償却資産の減価償却の方法」に記載のとおりであります。

なお、所有権移転外ファイナンス・リース取引のうち、リース取引開始日が、平成20年12月31日以前のリ

ース取引については、通常の賃貸借取引に係る方法に準じた会計処理によっており、その内容は次のとおりであります。

(1)リース物件の取得価額相当額、減価償却累計額相当額及び期末残高相当額

| (単位:千円) |

| 前連結会計年度(平成24年12月31日) | |||

| 取得価額相当額 | 減価償却累計額相当額 | 期末残高相当額 | |

| ソフトウェア | 21,200 | 18,373 | 2,826 |

| 合計 | 21,200 | 18,373 | 2,826 |

(注) 取得価額相当額は、未経過リース料期末残高の有形固定資産の期末残高等に占める割合が低いため、支払利子込み法により算定しております。

当連結会計年度(平成25年12月31日)

該当事項はありません。

(2)未経過リース料期末残高相当額等

| (単位:千円) |

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 未経過リース料期末残高相当額 | ||

| 1年内 | 2,826 | - |

| 1年超 | - | - |

| 合計 | 2,826 | - |

(注) 未経過リース料期末残高相当額は、未経過リース料期末残高の有形固定資産の期末残高等に占める割合が低いため、支払利子込み法により算定しております。

(3)支払リース料及び減価償却費相当額

(単位:千円)

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 支払リース料 | 4,240 | 2,826 |

| 減価償却費相当額 | 4,240 | 2,826 |

(4)減価償却費相当額の算定方法

リース期間を耐用年数とし、残存価額を零とする定額法によっております。

(減損損失について)

リース資産に配分された減損損失はありません。

2.オペレーティング・リース取引

オペレーティング・リース取引のうち解約不能のものに係る未経過リース料

| (単位:千円) |

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 1年内 | 1,851 | - |

| 1年超 | - | - |

| 合計 | 1,851 | - |

(金融商品関係)

Section titled “(金融商品関係)”1.金融商品の状況に関する事項

(1)金融商品に対する取組方針

当社グループは、不動産の開発投資及び設備投資の計画に照らして、必要な資金(主に銀行借入や社債発行)を調達しております。一時的な余資は主に銀行預金とし、また、短期的な運転資金は銀行借入により調達しております。デリバティブ取引については、原則として、利用しない方針であります。

(2)金融商品の内容及びそのリスク

営業債権である受取手形及び売掛金は、ほとんどが1年以内の決済期日であります。受取手形及び売掛金は顧客の信用リスクにさらされております。投資有価証券は、主に業務上の関係を有する株式であり、市場価格の変動リスクにさらされております。

営業債務である営業未払金は、ほとんどが1年以内の決済期日であります。営業未払金は流動性リスク(支払期日に支払いを実行できなくなるリスク)にさらされております。借入金及び社債は、主として不動産の開発投資及び設備投資に係る資金調達であります。このうち一部は金利変動リスクにさらされておりますが、当該リスクに関しては当社では、デリバティブ取引等でのリスクヘッジは行っておりません。

(3)金融商品に係るリスク管理体制

①信用リスク(取引先の契約不履行等に係るリスク)の管理

当社グループは売掛金について、経理部を中心として債権の回収状況を定期的にモニタリングし、回収懸念の早期把握や軽減を図っております。

②市場リスク(金利等の変動リスク)の管理

当社グループは借入金及び社債の金利変動リスクについては、金利スワップ等のデリバティブ取引を利用しておりません。投資有価証券については、定期的に時価や発行体(取引先企業)の財務状況等を把握し、保有状況を定期的に見直しております。

③資金調達に係る流動性リスク(支払期日に支払いを実行できなくなるリスク)の管理

当社グループは、経理部を中心として適時に資金繰計画を作成・更新するとともに、手元流動性の維持などにより流動性リスクを管理しております。

(4)金融商品の時価等に関する事項についての補足説明

金融商品の時価には、市場価格に基づく価額のほか、市場価格が無い場合には合理的に算定された価額が含まれております。当該価額の算定においては変動要因を織り込んでいるため、異なる前提条件等を採用することにより、当該価額が変動することがあります。

2.金融商品の時価等に関する事項

連結貸借対照表計上額、時価及びこれらの差額については、次のとおりであります。なお、時価を把握することが極めて困難と認められるものは含まれておりません((注)2.参照)。

前連結会計年度(平成24年12月31日)

| 連結貸借対照表計上額 (千円) | 時価(千円) | 差額(千円) | |

| (1)現金及び預金 | 1,666,097 | 1,666,097 | - |

| (2)受取手形及び売掛金 | 6,015 | 6,015 | - |

| (3)投資有価証券 | |||

| その他有価証券 | 26,336 | 26,336 | - |

| 資産計 | 1,698,448 | 1,698,448 | - |

| (1)営業未払金 | 533,709 | 533,709 | - |

| (2)短期借入金 | 1,157,112 | 1,157,112 | - |

| (3)リース債務(流動負債) | - | - | - |

| (4)社債(*1) | 961,000 | 960,924 | △75 |

| (5)長期借入金(*2) | 920,206 | 920,253 | 46 |

| (6)リース債務(固定負債) | - | - | - |

| 負債計 | 3,572,028 | 3,571,999 | △28 |

(*1)1年内償還予定の社債を含めております。

(*2)1年内返済予定の長期借入金を含めております。

当連結会計年度(平成25年12月31日)

| 連結貸借対照表計上額 (千円) | 時価(千円) | 差額(千円) | |

| (1)現金及び預金 | 1,556,422 | 1,556,422 | - |

| (2)受取手形及び売掛金 | 31,728 | 31,728 | - |

| (3)投資有価証券 | |||

| その他有価証券 | 55,488 | 55,488 | - |

| 資産計 | 1,643,638 | 1,643,638 | - |

| (1)営業未払金 | 573,578 | 573,578 | - |

| (2)短期借入金 | 831,600 | 831,600 | - |

| (3)リース債務(流動負債) | 560 | 560 | - |

| (4)社債(*1) | 971,000 | 971,033 | 33 |

| (5)長期借入金(*2) | 1,414,056 | 1,414,219 | 162 |

| (6)リース債務(固定負債) | 2,520 | 2,520 | - |

| 負債計 | 3.793,315 | 3,793,511 | 196 |

(*1)1年内償還予定の社債を含めております。

(*2)1年内返済予定の長期借入金を含めております。

(注)1.金融商品の時価の算定方法並びに有価証券及びデリバティブ取引に関する事項

資 産

(1)現金及び預金、(2)受取手形及び売掛金

これらは短期間で決済されるものであるため、時価は帳簿価額と近似していることから、当該帳簿価額によっております。

(3)投資有価証券

これらの時価について、株式等は取引所の価格によっております。また、保有目的ごとの有価証券に関する事項については、注記事項「有価証券関係」をご参照下さい。

負 債

(1)営業未払金、(2)短期借入金

これらは短期間で決済されるものであるため、時価は帳簿価額と近似していることから、当該帳簿価額によっております。

(3)リース債務(流動負債)及び(6)リース債務(固定負債)

リース債務については、連結貸借対照表計上額及び時価に重要性がないため、帳簿価額を時価としております。

(4)社債

当社の発行する社債の時価は、元利金の合計額を当該社債の残存期間及び信用リスクを加味した利率で割り引いた現在価値により算定しております。

(5)長期借入金

長期借入金のうち、変動金利によるものは、短期間で市場金利が反映され、また、当社の信用状態は実行後大きく異なっていないことから、時価は帳簿価額と近似していると考えられるため、当該帳簿価額によっております。固定金利によるものは、一定の期間ごとに区分した長期借入金の元利金の合計額を同様の借入において想定される利率で割り引いて算定しております。

2.時価を把握することが極めて困難と認められる金融商品

| (単位:千円) |

| 区分 | 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) |

| 非上場株式 | 0 | - |

これらについては、市場価格がなく、時価を把握することが極めて困難と認められることから、「(3)投資有価証券」には含めておりません。

3.金銭債権の連結決算日後の償還予定額

前連結会計年度(平成24年12月31日)

| 1年以内 (千円) | 1年超 5年以内 (千円) | 5年超 10年以内 (千円) | 10年超 (千円) | |

| 現金及び預金 | 1,666,097 | - | - | - |

| 受取手形及び売掛金 | 6,015 | - | - | - |

| 合計 | 1,672,112 | - | - | - |

当連結会計年度(平成25年12月31日)

| 1年以内 (千円) | 1年超 5年以内 (千円) | 5年超 10年以内 (千円) | 10年超 (千円) | |

| 現金及び預金 | 1,556,422 | - | - | - |

| 受取手形及び売掛金 | 31,728 | - | - | - |

| 合計 | 1,588,150 | - | - | - |

4.短期借入金、社債、長期借入金及びリース債務の連結決算日後の返済予定額

前連結会計年度(平成24年12月31日)

| 1年以内 (千円) | 1年超 2年以内 (千円) | 2年超 3年以内 (千円) | 3年超 4年以内 (千円) | 4年超 5年以内 (千円) | 5年超 (千円) | |

| 短期借入金 | 1,157,112 | - | - | - | - | - |

| 社債 | 90,000 | 90,000 | 90,000 | 50,000 | 50,000 | 591,000 |

| 長期借入金 | 454,929 | 152,230 | 85,895 | 42,465 | 24,375 | 160,312 |

| 合計 | 1,702,041 | 242,230 | 175,895 | 92,465 | 74,375 | 751,312 |

当連結会計年度(平成25年12月31日)

| 1年以内 (千円) | 1年超 2年以内 (千円) | 2年超 3年以内 (千円) | 3年超 4年以内 (千円) | 4年超 5年以内 (千円) | 5年超 (千円) | |

| 短期借入金 | 831,600 | - | - | - | - | - |

| 社債 | 90,000 | 90,000 | 50,000 | 50,000 | 145,000 | 546,000 |

| 長期借入金 | 585,355 | 143,267 | 87,377 | 65,091 | 58,309 | 474,657 |

| リース債務 | 560 | 568 | 576 | 535 | 591 | 249 |

| 合計 | 1,507,515 | 233,835 | 137,953 | 115,626 | 203,900 | 1,020,906 |

(有価証券関係)

Section titled “(有価証券関係)”その他有価証券

前連結会計年度(平成24年12月31日)

| 種類 | 連結貸借対照表計上額(千円) | 取得原価(千円) | 差額(千円) | |

| 連結貸借対照表計上額が取得原価を超えるもの | (1)株式 | 26,336 | 4,192 | 22,144 |

| (2)債券 | ||||

| ① 国債・地方債等 | - | - | - | |

| ② 社債 | - | - | - | |

| ③ その他 | - | - | - | |

| (3)その他 | - | - | - | |

| 小計 | 26,336 | 4,192 | 22,144 | |

| 合計 | 26,336 | 4,192 | 22,144 | |

当連結会計年度(平成25年12月31日)

| 種類 | 連結貸借対照表計上額(千円) | 取得原価(千円) | 差額(千円) | |

| 連結貸借対照表計上額が取得原価を超えるもの | (1)株式 | 55,488 | 4,192 | 51,296 |

| (2)債券 | ||||

| ① 国債・地方債等 | - | - | - | |

| ② 社債 | - | - | - | |

| ③ その他 | - | - | - | |

| (3)その他 | - | - | - | |

| 小計 | 55,488 | 4,192 | 51,296 | |

| 合計 | 55,488 | 4,192 | 51,296 | |

(デリバティブ取引関係)

Section titled “(デリバティブ取引関係)”当社グループは、デリバティブ取引を全く行っていないため、該当事項はありません。

(退職給付関係)

Section titled “(退職給付関係)”当社グループは、退職給付制度を採用していないため、該当事項はありません。

(ストック・オプション等関係)

Section titled “(ストック・オプション等関係)”1.ストック・オプションの内容、規模及びその変動状況

(1)ストック・オプションの内容

| 平成15年 ストック・オプション | 平成16年 ストック・オプション | |

| 付与対象者の区分及び人数 | 取締役1名、従業員6名、子会社取締役1名 | 従業員2名 |

| ストック・オプション数(注) | 普通株式 236,000株 | 普通株式 8,000株 |

| 付与日 | 平成15年11月28日 | 平成16年4月13日 |

| 権利確定条件 | 付与日以降、権利確定日(権利行使期限の前日)まで継続して勤務していること。 | 付与日以降、権利確定日(権利行使期限の前日)まで継続して勤務していること。 |

| 対象勤務期間 | 自 平成15年11月28日 至 平成17年11月28日 | 自 平成16年4月13日 至 平成18年4月17日 |

| 権利行使期間 | 自 平成17年11月29日至 平成25年11月27日 | 自 平成18年4月18日至 平成26年4月16日 |

(注)株式数に換算して記載しております。また、平成17年5月31日付で1株を5株に、平成17年9月30日付で1株を2株に、平成25年7月1日付で1株を100株に株式分割を行っておりますので、上記株数は全て株式分割後で記載しております。

(2)ストック・オプションの規模及びその変動状況

当連結会計年度において存在したストック・オプションを対象とし、ストック・オプションの数については、株式数に換算して記載しております。

① ストック・オプションの数

| 平成15年 ストック・オプション | 平成16年 ストック・オプション | |

| 権利確定前 (株) | ||

| 前連結会計年度末 | - | - |

| 付与 | - | - |

| 失効 | - | - |

| 権利確定 | - | - |

| 未確定残 | - | - |

| 権利確定後 (株) | ||

| 前連結会計年度末 | 10,000 | 4,000 |

| 権利確定 | - | - |

| 権利行使 | 10,000 | - |

| 失効 | - | - |

| 未行使残 | - | 4,000 |

(注)株式数に換算して記載しております。また、平成17年5月31日付で1株を5株に、平成17年9月30日付で1株を2株に、平成25年7月1日付で1株を100株に株式分割を行っておりますので、上記株数は全て株式分割後で記載しております。

② 単価情報

| 平成15年 ストック・オプション | 平成16年 ストック・オプション | |

| 権利行使価格 (円) | 50 | 240 |

| 行使時平均株価 (円) | 452 | - |

| 公正な評価単価(付与日)(円) | - | - |

(注)株式数に換算して記載しております。また、平成17年5月31日付で1株を5株に、平成17年9月30日付で1株を2株に、平成25年7月1日付で1株を100株に株式分割を行っておりますので、上記価格は全て株式分割後で記載しております。

(税効果会計関係)

Section titled “(税効果会計関係)”1.繰延税金資産及び繰延税金負債の発生の主な原因別の内訳

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | ||

| 繰延税金資産 | |||

| 未払事業税 | 4,860千円 | -千円 | |

| 賞与引当金 | 21,717 | 21,712 | |

| 製品保証引当金 | 9,264 | 9,022 | |

| 投資有価証券 | 2,432 | 2,410 | |

| 販売用不動産 | 1,884 | 3,414 | |

| 税務上の繰越欠損金 | 128,548 | 22,685 | |

| その他 | 6,189 | 7,071 | |

| 繰延税金資産小計 | 174,896 | 66,317 | |

| 評価性引当額 | △137,112 | △13,570 | |

| 繰延税金資産合計 | 37,784 | 52,746 | |

| 繰延税金負債 | |||

| その他有価証券評価差額金 | △5,481 | △15,871 | |

| その他 | △366 | △405 | |

| 繰延税金負債合計 | △5,847 | △16,276 | |

| 繰延税金資産の純額 | 31,936 | 36,469 |

(注) 前連結会計年度及び当連結会計年度における繰延税金資産の純額は、連結貸借対照表の以下の項目に

含まれております。

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | ||

| 流動資産-繰延税金資産 | 36,832千円 | 51,729千円 | |

| 固定負債-繰延税金負債 | 4,896 | 15,259 |

2.法定実効税率と税効果会計適用後の法人税等の負担率との間に重要な差異があるときの、当該差異の原因となった主要な項目別の内訳

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | ||

| 法定実効税率 | 法定実効税率と税効果会計適用後の法人税等の負担率との間の差異が法定実効税率の100分の5以下であるため注記を省略しております。 | 38.1% | |

| (調整) | |||

| 評価性引当額 | 0.2 | ||

| 交際費等永久に損金に算入されない項目 | 0.3 | ||

| 受取配当金等永久に益金に算入されない項目 | △0.1 | ||

| 合併による繰越欠損金の引継 | △33.1 | ||

| 住民税均等割 | 2.4 | ||

| その他 | △0.8 | ||

| 税効果会計適用後の法人税等の負担率 | 6.9 |

(企業結合等関係)

Section titled “(企業結合等関係)”取得による企業結合

1.企業結合の概要

(1)被取得企業の名称及びその事業の内容

被取得企業の名称 株式会社ケアサービス友愛

事業の内容 介護事業

(2)企業結合を行った理由

当社は、平成7年の創業以来、経営理念である「我々は、住宅産業を通じて価値創造し、人々に夢と希望の創出を永続することが、社会貢献であり、企業としての宿命であると考える。」に基づき、大阪府全域、福岡市街地域で住宅を提供してきました。

一方で、日本は超高齢化社会を迎え、顧客が一生涯にわたり安心して生活できる環境を提供する為には、介護サービスを伴った住環境の構築が必要不可欠であり、ハウスフリーダムグループとして、お客様に満足と安心をもって生活できる住環境を提供して行くため、株式会社ケアサービス友愛の全株式を取得いたしました。

(3)企業結合日

平成25年12月9日

(4)企業結合の法的形式並びに結合後企業の名称

企業結合の法的形式 現金を対価とする株式取得

結合後企業の名称 株式会社ケアサービス友愛

(5)取得した議決権比率

100%

(6)取得企業を決定するに至った主な根拠

対価の種類が現金であるため、当該現金を交付した当社を取得企業としております。

2.連結財務諸表に含まれる被取得企業の業績の期間

被取得企業の決算日である平成25年12月31日をみなし取得日としているため、当連結会計年度においては貸借対照表のみを連結しています。

3.被取得企業の取得原価及びその内訳

取得の対価 163,543千円

取得に直接要した費用 26,043千円

取得原価 189,586千円

4.発生したのれんの金額、発生原因、償却方法及び償却期間

(1)発生したのれんの金額

139,857千円

(2)発生原因

取得原価が株式取得時の時価純資産を上回ったため、当該超過額をのれんとして計上しています。

(3)償却方法及び償却期間

10年間に亘る均等償却

5.企業結合日に受け入れた資産及び引き受けた負債の額並びにその主な内訳

連結キャッシュ・フロー計算書関係の注記をご参照ください。

6.企業結合が当連結会計年度の開始日に完了したと仮定した場合の当連結会計年度の連結損益計算書に及ぼす影響の概算額及びその算定方法

連結損益計算書に及ぼす影響の概算額に重要性がないため、記載を省略しております。

共通支配下の取引等

1.取引の概要

(1)対象となった事業の名称及びその事業の内容

事業の名称 新築戸建分譲事業

事業の内容 戸建分譲住宅の販売及び中古物件の企画開発、建築、販売

(2)企業結合日

平成25年10月1日

(3)企業結合の法的形式

当社を存続会社、株式会社ホルツハウス(当社の連結子会社)を消滅会社とする吸収合併

(4)結合後企業の名称

株式会社ハウスフリーダム

(5)その他取引の概要に関する事項

当社の九州エリアにおける事業規模が年々拡大していることに対応するため、経営の効率化と事業基盤の強化を目的に、吸収合併を行いました。

2.実施した会計処理の概要

「企業結合に関する会計基準」(企業会計基準第21号 平成20年12月26日)及び「企業結合会計基準及び事業分離等会計基準に関する適用指針」(企業会計基準適用指針第10号 平成20年12月26日)に基づき、共通支配下の取引として処理しております。

(資産除去債務関係)

Section titled “(資産除去債務関係)”重要性が乏しいため、記載を省略しております。

(賃貸等不動産関係)

Section titled “(賃貸等不動産関係)”当社は、京都市その他の地域において、賃貸用のマンション(土地を含む。)、賃貸用のオフィスビル(土地を含む。)を有しております。前連結会計年度における当該賃貸等不動産に関する賃貸損益は46,235千円(賃貸収益は営業外収益に、主な賃貸費用は営業外費用に計上)であります。当連結会計年度における当該賃貸等不動産に関する賃貸損益は64,747千円(賃貸収益は営業外収益に、主な賃貸費用は営業外費用に計上)であります。

また、当該賃貸等不動産の連結貸借対照表計上額、期中増減額及び時価は、次のとおりであります。

| (単位:千円) |

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | ||

| 連結貸借対照表計上額 | |||

| 期首残高 | 949,690 | 1,432,379 | |

| 期中増減額 | 482,689 | 316,189 | |

| 期末残高 | 1,432,379 | 1,748,569 | |

| 期末時価 | 1,429,502 | 1,702,432 | |

(注)1.連結貸借対照表計上額は、取得原価から減価償却累計額及び減損損失累計額を控除した金額であります。

2.期中増減額のうち、前連結会計年度の主な増加額は不動産取得(526,924千円)であり、主な減少額は不動産の一部売却(7,437千円)及び減価償却費(36,797千円)であります。当連結会計年度の主な増加額は不動産取得(357,379千円)であり、主な減少額は減価償却費(41,189千円)であります。

3.期末の時価は、主として「不動産鑑定評価基準」に基づいて自社で算定した金額(指標等を用いて調整を行ったものを含む。)であります。

(セグメント情報等)

Section titled “(セグメント情報等)”【セグメント情報】

1.報告セグメントの概要

当社グループの報告セグメントは、当社グループの構成単位のうち分離された財務情報が入手可能であり、取締役会が、経営資源の配分の決定及び業績を評価するために、定期的に検討を行う対象としているものであります。

当社グループは、各店舗において、不動産に関する営業活動を行っており、取引の特性別に「不動産仲介事業」、「新築戸建分譲事業」、「建設請負事業」、「損害保険代理事業」及び「介護事業」の5事業を展開し、これら5つを報告セグメントとしております。

「不動産仲介事業」は、不動産仲介及び販売代理を行っております。「新築戸建分譲事業」は、戸建分譲住宅の販売及び中古物件の企画開発、建築、販売を行っております。「建設請負事業」は、注文住宅及びリフォームの請負を行っております。「損害保険代理事業」は、火災保険・地震保険等の保険代理業を行っております。

なお、当連結会計年度において、介護事業を営む㈱ケアサービス友愛の全株式を取得し連結の範囲に含めたため、新たに「介護事業」を報告セグメントとして新設しております。

2.報告セグメントごとの売上高、利益又は損失、資産その他の項目の金額の算定方法

報告されているセグメントの会計処理方法は、「連結財務諸表作成のための基本となる重要な事項」における記載と概ね同一であります。

(減価償却方法の変更)

当社は、法人税法の改正に伴い、当連結会計年度より、平成25年1月1日以後に取得した有形固定資産及び投資不動産について、改正後の法人税法に基づく減価償却方法に変更しております。

なお、これによる損益に与える影響は軽微であります。

3.報告セグメントごとの売上高、利益又は損失、資産その他の項目の金額に関する情報

前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

| (単位:千円) | |||||||||

| 報告セグメント | 合計 | 調整額 (注)1 (注)3 | 連結 財務諸表 計上額 (注)2 | ||||||

| 不動産 仲介事業 | 新築戸建分譲事業 | 建設請負事業 | 損害保険代理事業 | 介護事業 | 計 | ||||

| 売上高 | |||||||||

| 外部顧客への売上高 | 362,071 | 5,307,017 | 227,038 | 39,965 | - | 5,936,092 | 5,936,092 | - | 5,936,092 |

| セグメント間の内部売上高又は振替高 | 8,233 | - | - | - | - | 8,233 | 8,233 | (8,233) | - |

| 計 | 370,304 | 5,307,017 | 227,038 | 39,965 | - | 5,944,326 | 5,944,326 | (8,233) | 5,936,092 |

| セグメント利益 | 36,464 | 380,652 | 37,745 | 14,199 | - | 469,062 | 469,062 | (245,675) | 223,387 |

| セグメント資産 | 119,230 | 2,514,294 | 12,842 | 17,855 | - | 2,664,223 | 2,664,223 | 2,781,858 | 5,446,081 |

| その他の項目 | |||||||||

| 減価償却費 | 3,401 | 5,362 | 446 | 376 | - | 9,586 | 9,586 | 41,732 | 51,319 |

| 減損損失 | - | - | - | - | - | - | - | - | - |

| のれんの償却 | - | 559 | - | - | - | 559 | 559 | - | 559 |

| 有形固定資産及び無形固定資産の増加額 | 6,978 | 5,848 | 700 | 772 | - | 14,300 | 14,300 | 528,027 | 542,327 |

(注)1.セグメント利益の調整額△245,675千円には、セグメント間消去4,823千円及び報告セグメントに配分されない全社費用△250,498千円が含まれております。

2.セグメント利益は、連結損益計算書の営業利益と調整を行っております。

3.セグメント資産の調整額2,781,858千円は、各報告セグメントに配分していない全社資産であり、その主なものは各報告セグメントに帰属しない親会社及び子会社における余剰運用資金(現金及び預金)及び投資不動産等であります。

減価償却費の調整額41,732千円は、各報告セグメントに配分していない全社費用であり、その主なものは各報告セグメントに帰属しない親会社及び子会社における投資不動産等の減価償却費であります。

有形固定資産及び無形固定資産の増加額の調整額528,027千円は、各報告セグメントに配分していない全社資産の取得によるものであり、その主なものは各報告セグメントに帰属しない親会社及び子会社における投資不動産等の取得であります。

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

| (単位:千円) | |||||||||

| 報告セグメント | 合計 | 調整額 (注)1 (注)3 | 連結 財務諸表 計上額 (注)2 | ||||||

| 不動産 仲介事業 | 新築戸建分譲事業 | 建設請負事業 | 損害保険代理事業 | 介護事業 | 計 | ||||

| 売上高 | |||||||||

| 外部顧客への売上高 | 400,173 | 5,511,350 | 160,966 | 42,345 | - | 6,114,836 | 6,114,836 | - | 6,114,836 |

| セグメント間の内部売上高又は振替高 | 13,955 | - | - | - | - | 13,955 | 13,955 | (13,955) | - |

| 計 | 414,128 | 5,511,350 | 160,966 | 42,345 | - | 6,128,791 | 6,128,791 | (13,955) | 6,114,836 |

| セグメント利益 | 52,785 | 435,787 | 19,357 | 9,914 | - | 517,845 | 517,845 | (260,682) | 257,162 |

| セグメント資産 | 137,816 | 2,070,574 | 16,918 | 17,568 | 204,016 | 2,446,894 | 2,446,894 | 3,469,079 | 5,915,974 |

| その他の項目 | |||||||||

| 減価償却費 | 4,680 | 4,146 | 421 | 480 | - | 9,728 | 9,728 | 44,708 | 54,436 |

| 減損損失 | 603 | 384 | 42 | 62 | - | 1,092 | 1,092 | - | 1,092 |

| のれんの償却 | - | - | - | - | - | - | - | - | - |

| 有形固定資産及び無形固定資産の増加額 | 2,343 | 1,494 | 165 | 242 | - | 4,246 | 4,246 | 358,029 | 362,275 |

(注)1.セグメント利益の調整額△260,682千円には、セグメント間消去3,619千円及び報告セグメントに配分されない全社費用△264,301千円が含まれております。

2.セグメント利益は、連結損益計算書の営業利益と調整を行っております。

3.セグメント資産の調整額3,469,079千円は、各報告セグメントに配分していない全社資産であり、その主なものは、各報告セグメントに帰属しない親会社における余剰運用資金(現金及び預金)及び投資不動産等であります。

減価償却費の調整額44,708千円は、各報告セグメントに配分していない全社費用であり、その主なものは各報告セグメントに帰属しない親会社における投資不動産等の減価償却費であります。

有形固定資産及び無形固定資産の増加額の調整額358,029千円は、各報告セグメントに配分していない全社資産の取得によるものであり、その主なものは各報告セグメントに帰属しない親会社における投資不動産等の取得であります。

【関連情報】

前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

1.製品及びサービスごとの情報

セグメント情報に同様の情報を開示しているため、記載を省略しております。

2.地域ごとの情報

(1)売上高

本邦の外部顧客への売上高が連結損益計算書の売上高の90%を超えるため、記載を省略しております。

(2)有形固定資産

本邦に所在している有形固定資産の金額が連結貸借対照表の有形固定資産の金額の90%を超えるため、記載を省略しております。

3.主要な顧客ごとの情報

外部顧客への売上高のうち、特定の顧客への売上高であって、連結損益計算書の10%以上を占めるものがないため、記載を省略しております。

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

1.製品及びサービスごとの情報

セグメント情報に同様の情報を開示しているため、記載を省略しております。

2.地域ごとの情報

(1)売上高

本邦の外部顧客への売上高が連結損益計算書の売上高の90%を超えるため、記載を省略しております。

(2)有形固定資産

本邦に所在している有形固定資産の金額が連結貸借対照表の有形固定資産の金額の90%を超えるため、記載を省略しております。

3.主要な顧客ごとの情報

外部顧客への売上高のうち、特定の顧客への売上高であって、連結損益計算書の10%以上を占めるものがないため、記載を省略しております。

【報告セグメントごとの固定資産の減損損失に関する情報】

セグメント情報に同様の情報を開示しているため、記載を省略しております。

【報告セグメントごとののれんの償却額及び未償却残高に関する情報】

前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

該当事項はありません。

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

| (単位:千円) | ||||||||

| 不動産仲介 事業 | 新築戸建 分譲事業 | 建設請負 事業 | 損害保険 代理事業 | 介護事業 | 合計 | 調整額 | 合計 | |

| 当期償却額 | - | - | - | - | - | - | - | - |

| 当期末残高 | - | - | - | - | 139,857 | 139,857 | - | 139,857 |

(注)「介護事業」ののれんの当期末残高は、㈱ケアサービス友愛との企業結合から生じたものであり、平成25年12月31日をみなし取得日としているため、当期償却額はありません。

【報告セグメントごとの負ののれん発生益に関する情報】

該当事項はありません。

【関連当事者情報】

Section titled “【関連当事者情報】”1.関連当事者との取引

連結財務諸表提出会社と関連当事者との取引

連結財務諸表提出会社の役員及び主要株主(個人の場合に限る。)等

前連結会計年度(自 平成24年1月1日 至 平成24年12月31日)

| 種類 | 会社等の名称又は氏名 | 所在地 | 資本金又は出資金 (千円) | 事業の内容又は職業 | 議決権等の所有(被所有)割合 (%) | 関連当事者との関係 | 取引の内容 | 取引金額 (千円) | 科目 | 期末残高 (千円) |

| 役員かつ主要株主 | 小島賢二 | - | - | 当社代表取締役社長 | (被所有) 直接 5.0 間接 19.1 | - | 金融機関等の借入に対する債務の被保証 | 67,280 | - | - |

(注)1.上記金額には、消費税等は含まれておりません。

2.取引条件及び取引条件の決定方針等

当社代表取締役社長小島賢二より、金融機関等の借入に対して債務保証を受けておりますが、保証料の支払は行っておりません。

当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)

| 種類 | 会社等の名称又は氏名 | 所在地 | 資本金又は出資金 (千円) | 事業の内容又は職業 | 議決権等の所有(被所有)割合 (%) | 関連当事者との関係 | 取引の内容 | 取引金額 (千円) | 科目 | 期末残高 (千円) |

| 役員かつ主要株主 | 小島賢二 | - | - | 当社代表取締役社長 | (被所有) 直接 5.0 間接 19.0 | - | 金融機関等の借入に対する債務の被保証 | 45,872 | - | - |

(注)1.上記金額には、消費税等は含まれておりません。

2.取引条件及び取引条件の決定方針等

当社代表取締役社長小島賢二より、金融機関等の借入に対して債務保証を受けておりますが、保証料の支払は行っておりません。

(1株当たり情報)

Section titled “(1株当たり情報)”| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | ||||||||||||||||

| 1株当たり純資産額 387.40円 1株当たり当期純利益金額 37.56円 潜在株式調整後1株当たり当期純利益金額 37.46円 | 1株当たり純資産額 | 387.40円 | 1株当たり当期純利益金額 | 37.56円 | 潜在株式調整後1株当たり当期純利益金額 | 37.46円 | 1株当たり純資産額 438.65円 1株当たり当期純利益金額 67.59円 潜在株式調整後1株当たり当期純利益金額 67.43円 | 1株当たり純資産額 | 438.65円 | 1株当たり当期純利益金額 | 67.59円 | 潜在株式調整後1株当たり当期純利益金額 | 67.43円 | ||||

| 1株当たり純資産額 | 387.40円 | ||||||||||||||||

| 1株当たり当期純利益金額 | 37.56円 | ||||||||||||||||

| 潜在株式調整後1株当たり当期純利益金額 | 37.46円 | ||||||||||||||||

| 1株当たり純資産額 | 438.65円 | ||||||||||||||||

| 1株当たり当期純利益金額 | 67.59円 | ||||||||||||||||

| 潜在株式調整後1株当たり当期純利益金額 | 67.43円 |

(注)1.当社は、平成25年7月1日付で普通株式1株につき100株の割合で株式分割を実施しております。前連結会計年度の期首に当該株式分割が行われたと仮定して1株当たり純資産額、1株当たり当期純利益金額及び潜在株式調整後1株当たり当期純利益金額を算定しております。

2.1株当たり当期純利益金額及び潜在株式調整後1株当たり当期純利益金額の算定上の基礎は、以下のとおりであります。

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 1株当たり当期純利益金額 | ||

| 当期純利益(千円) | 153,848 | 276,943 |

| 普通株主に帰属しない金額(千円) | - | - |

| 普通株式に係る当期純利益(千円) | 153,848 | 276,943 |

| 期中平均株式数(株) | 4,096,000 | 4,097,151 |

| 潜在株式調整後1株当たり当期純利益金額 | ||

| 当期純利益調整額(千円) | - | - |

| 普通株式増加数(株) | 10,766 | 9,758 |

| (うち新株予約権) | (10,766) | (9,758) |

| 希薄化効果を有しないため、潜在株式調整後1株当たり当期純利益の算定に含めなかった潜在株式の概要 | - | - |

(重要な後発事象)

Section titled “(重要な後発事象)”該当事項はありません。

⑤【連結附属明細表】

Section titled “⑤【連結附属明細表】”【社債明細表】

Section titled “【社債明細表】”| 会社名 | 銘柄 | 発行年月日 | 当期首残高 (千円) | 当期末残高 (千円) | 利率(%) | 担保 | 償還期限 |

| ㈱ハウスフリーダム | 第8回無担保社債 | 平成21年10月30日 | 612,000 (36,000) | 576,000 (36,000) | 6ヶ月円TIBOR | 無担保社債 | 平成31年10月31日 |

| ㈱ハウスフリーダム | 第9回無担保社債 | 平成22年8月25日 | 120,000 (40,000) | 80,000 (40,000) | 0.89 | 無担保社債 | 平成27年8月25日 |

| ㈱ハウスフリーダム | 第10回無担保社債 | 平成23年3月31日 | 79,000 (14,000) | 65,000 (14,000) | 0.93 | 無担保社債 | 平成30年3月30日 |

| ㈱ハウスフリーダム | 第11回無担保社債 | 平成24年7月31日 | 150,000 | 150,000 | 6ヶ月円TIBOR | 無担保社債 | 平成34年7月29日 |

| ㈱ハウスフリーダム | 第12回無担保社債 | 平成25年9月25日 | - | 100,000 | 0.90 | 無担保社債 | 平成30年9月25日 |

| 合計 | - | - | 961,000 (90,000) | 971,000 (90,000) | - | - | - |

(注)1.( )内の金額は内数で、1年以内の償還予定額であります。

2.連結決算日後5年間の償還予定額は以下のとおりです。

| 1年以内 (千円) | 1年超2年以内 (千円) | 2年超3年以内 (千円) | 3年超4年以内 (千円) | 4年超5年以内 (千円) |

| 90,000 | 90,000 | 50,000 | 50,000 | 145,000 |

【借入金等明細表】

Section titled “【借入金等明細表】”| 区分 | 当期首残高 (千円) | 当期末残高 (千円) | 平均利率 (%) | 返済期限 |

| 短期借入金 | 1,157,112 | 831,600 | 1.45 | - |

| 1年以内に返済予定の長期借入金 | 454,929 | 585,355 | 1.54 | - |

| 1年以内に返済予定のリース債務 | - | 560 | 1.41 | - |

| 長期借入金 (1年以内に返済予定のものを除く。) | 465,277 | 828,701 | 1.65 | 平成27年~平成50年 |

| リース債務 (1年以内に返済予定のものを除く。) | - | 2,520 | 1.41 | 平成27年~平成31年 |

| その他有利子負債 | - | - | - | - |

| 合計 | 2,077,319 | 2,248,737 | - | - |

(注)1.平均利率については、期末借入金残高等に対する加重平均利率を記載しております。

2.長期借入金及びリース債務(1年以内に返済予定のものを除く。)の連結決算日後5年間の返済予定額は以下のとおりでありま

す。

| 1年超2年以内 (千円) | 2年超3年以内 (千円) | 3年超4年以内 (千円) | 4年超5年以内 (千円) | |

| 長期借入金 | 143,267 | 87,377 | 65,091 | 58,309 |

| リース債務 | 568 | 576 | 535 | 591 |

【資産除去債務明細表】

Section titled “【資産除去債務明細表】”当連結会計年度期首及び当連結会計年度末における資産除去債務の金額が、当連結会計年度期首及び当連結会計年度末における負債及び純資産の合計額の100分の1以下であるため、連結財務諸表規則第92条の2の規定により記載を省略しております。

(2)【その他】

Section titled “(2)【その他】”当連結会計年度における四半期情報等

| (累計期間) | 第1四半期 | 第2四半期 | 第3四半期 | 当連結会計年度 |

| 売上高(千円) | 1,445,174 | 3,155,107 | 4,417,483 | 6,114,836 |

| 税金等調整前四半期(当期)純利益金額(千円) | 91,574 | 219,919 | 220,905 | 297,528 |

| 四半期(当期)純利益金額(千円) | 51,951 | 144,107 | 148,438 | 276,943 |

| 1株当たり四半期(当期)純利益金額(円) | 12.68 | 35.18 | 36.24 | 67.59 |

| (会計期間) | 第1四半期 | 第2四半期 | 第3四半期 | 第4四半期 |

| 1株当たり四半期純利益金額(円) | 12.68 | 22.59 | 1.06 | 31.34 |

(注)当社は、平成25年7月1日付で普通株式1株につき100株の割合で株式分割を実施しております。当連結会計年度の期首に当該株式分割が行われたと仮定して1株当たり純資産額、1株当たり四半期(当期)純利益金額及び潜在株式調整後1株当たり当期純利益金額を算定しております。

2【財務諸表等】

Section titled “2【財務諸表等】”(1)【財務諸表】

Section titled “(1)【財務諸表】”①【貸借対照表】

Section titled “①【貸借対照表】”| (単位:千円) | ||

| 前事業年度 (平成24年12月31日) | 当事業年度 (平成25年12月31日) | |

| 資産の部 | ||

| 流動資産 | ||

| 現金及び預金 | 1,219,034 | 1,531,529 |

| 売掛金 | 6,015 | 7,748 |

| 販売用不動産 | ※ 181,883 | ※ 698,902 |

| 仕掛販売用不動産 | ※ 1,381,702 | ※ 1,267,145 |

| 未成工事支出金 | 156 | 3,627 |

| 前渡金 | 59,342 | 9,150 |

| 前払費用 | 14,925 | 17,558 |

| 繰延税金資産 | 36,832 | 44,046 |

| その他 | 26,185 | 29,461 |

| 貸倒引当金 | △3 | △4 |

| 流動資産合計 | 2,926,076 | 3,609,165 |

| 固定資産 | ||

| 有形固定資産 | ||

| 建物 | 157,537 | 156,710 |

| 減価償却累計額 | △57,135 | △63,738 |

| 建物(純額) | ※ 100,401 | ※ 92,972 |

| 構築物 | 1,451 | 1,588 |

| 減価償却累計額 | △1,037 | △1,108 |

| 構築物(純額) | 414 | 480 |

| 車両運搬具 | 18,386 | 25,178 |

| 減価償却累計額 | △11,707 | △18,711 |

| 車両運搬具(純額) | 6,679 | 6,466 |

| 工具、器具及び備品 | 23,239 | 21,457 |

| 減価償却累計額 | △18,429 | △17,707 |

| 工具、器具及び備品(純額) | 4,809 | 3,750 |

| 土地 | ※ 127,303 | ※ 127,303 |

| 有形固定資産合計 | 239,607 | 230,973 |

| 無形固定資産 | ||

| 商標権 | 1,072 | 935 |

| ソフトウエア | 4,506 | 4,873 |

| 電話加入権 | 179 | 179 |

| 無形固定資産合計 | 5,758 | 5,988 |

| (単位:千円) | ||

| 前事業年度 (平成24年12月31日) | 当事業年度 (平成25年12月31日) | |

| 投資その他の資産 | ||

| 投資有価証券 | 26,336 | 55,488 |

| 関係会社株式 | 334,026 | 189,586 |

| 出資金 | 1,041 | 1,151 |

| 長期前払費用 | 19,961 | 19,314 |

| 差入保証金 | 15,696 | 20,008 |

| 投資不動産 | 1,404,195 | 1,923,453 |

| 減価償却累計額 | △133,038 | △174,884 |

| 投資不動産(純額) | ※ 1,271,156 | ※ 1,748,569 |

| その他 | 2,180 | 2,347 |

| 貸倒引当金 | △1,005 | △1,005 |

| 投資その他の資産合計 | 1,669,394 | 2,035,459 |

| 固定資産合計 | 1,914,760 | 2,272,421 |

| 繰延資産 | ||

| 社債発行費 | 21,801 | 20,055 |

| 繰延資産合計 | 21,801 | 20,055 |

| 資産合計 | 4,862,638 | 5,901,642 |

| 負債の部 | ||

| 流動負債 | ||

| 営業未払金 | 432,249 | 573,578 |

| 短期借入金 | ※ 924,812 | ※ 831,600 |

| 1年内償還予定の社債 | 90,000 | 90,000 |

| 1年内返済予定の長期借入金 | ※ 445,554 | ※ 585,355 |

| 未払金 | 73,673 | 89,725 |

| 未払費用 | 14,018 | 15,974 |

| 未払法人税等 | 43,801 | - |

| 未払消費税等 | - | 8,686 |

| 未成工事受入金 | 2,000 | 21,000 |

| 前受金 | 15,157 | 35,882 |

| 預り金 | 7,997 | 16,828 |

| 賞与引当金 | 52,908 | 56,899 |

| 製品保証引当金 | 23,664 | 24,252 |

| 前受収益 | 5,937 | 8,668 |

| その他 | - | 100 |

| 流動負債合計 | 2,131,776 | 2,358,551 |

| 固定負債 | ||

| 社債 | 871,000 | 881,000 |

| 長期借入金 | ※ 336,215 | ※ 828,701 |

| 繰延税金負債 | 4,896 | 15,259 |

| 資産除去債務 | 2,814 | 2,930 |

| その他 | 18,016 | 14,010 |

| 固定負債合計 | 1,232,942 | 1,741,902 |

| 負債合計 | 3,364,718 | 4,100,453 |

| (単位:千円) | ||

| 前事業年度 (平成24年12月31日) | 当事業年度 (平成25年12月31日) | |

| 純資産の部 | ||

| 株主資本 | ||

| 資本金 | 328,112 | 328,362 |

| 資本剰余金 | ||

| 資本準備金 | 173,210 | 173,460 |

| 資本剰余金合計 | 173,210 | 173,460 |

| 利益剰余金 | ||

| その他利益剰余金 | ||

| 繰越利益剰余金 | 979,936 | 1,263,942 |

| 利益剰余金合計 | 979,936 | 1,263,942 |

| 株主資本合計 | 1,481,258 | 1,765,764 |

| 評価・換算差額等 | ||

| その他有価証券評価差額金 | 16,662 | 35,424 |

| 評価・換算差額等合計 | 16,662 | 35,424 |

| 純資産合計 | 1,497,920 | 1,801,189 |

| 負債純資産合計 | 4,862,638 | 5,901,642 |

②【損益計算書】

Section titled “②【損益計算書】”| (単位:千円) | ||

| 前事業年度 (自 平成24年1月1日 至 平成24年12月31日) | 当事業年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 売上高 | ||

| 分譲事業売上高 | 4,669,575 | 4,816,079 |

| 請負売上高 | 227,038 | 160,966 |

| 仲介売上高 | 370,304 | 414,128 |

| その他 | 39,965 | 42,345 |

| 売上高合計 | 5,306,884 | 5,433,519 |

| 売上原価 | ||

| 分譲事業売上原価 | 3,858,176 | 3,968,897 |

| 請負売上原価 | 160,734 | 115,840 |

| 仲介売上原価 | 1,626 | 2,048 |

| 売上原価合計 | 4,020,537 | 4,086,786 |

| 売上総利益 | 1,286,346 | 1,346,733 |

| 販売費及び一般管理費 | ||

| 広告宣伝費 | 184,267 | 170,992 |

| 製品保証引当金繰入額 | 9,939 | 7,756 |

| 貸倒引当金繰入額 | 1 | 0 |

| 役員報酬 | 88,401 | 88,442 |

| 給料及び手当 | 381,483 | 402,402 |

| 賞与 | 25,993 | 44,343 |

| 賞与引当金繰入額 | 48,911 | 51,388 |

| 法定福利費 | 71,903 | 77,707 |

| 租税公課 | 43,913 | 48,229 |

| 減価償却費 | 13,882 | 12,709 |

| その他 | 201,062 | 223,022 |

| 販売費及び一般管理費合計 | 1,069,761 | 1,126,994 |

| 営業利益 | 216,584 | 219,738 |

| 営業外収益 | ||

| 受取利息 | 585 | 572 |

| 受取配当金 | ※2 100,822 | ※2 51,078 |

| 受取手数料 | 26,611 | 26,430 |

| 違約金収入 | 6,128 | 4,256 |

| 不動産賃貸料 | 120,586 | 146,086 |

| 雑収入 | 7,577 | 6,927 |

| 営業外収益合計 | 262,311 | 235,350 |

| 営業外費用 | ||

| 支払利息 | 23,003 | 31,652 |

| 社債利息 | 5,130 | 4,456 |

| 社債発行費償却 | 3,322 | 3,555 |

| 支払保証料 | 14,621 | 14,718 |

| 不動産賃貸原価 | ※1 74,373 | ※1 88,892 |

| 雑損失 | 942 | 276 |