5201 AGC 有価証券報告書 第89期 (2013/12期)

| 【提出書類】 | 有価証券報告書 |

| 【根拠条文】 | 金融商品取引法第24条第1項 |

| 【提出先】 | 関東財務局長 |

| 【提出日】 | 2014年3月28日 |

| 【事業年度】 | 第89期(自 2013年1月1日 至 2013年12月31日) |

| 【会社名】 | 旭硝子株式会社 |

| 【英訳名】 | Asahi Glass Company, Limited |

| 【代表者の役職氏名】 | 代表取締役 石村 和彦 |

| 【本店の所在の場所】 | 東京都千代田区丸の内一丁目5番1号 |

| 【電話番号】 | 東京(03)3218-5603 |

| 【事務連絡者氏名】 | 広報・IR室長 小林 純一 |

| 【最寄りの連絡場所】 | 東京都千代田区丸の内一丁目5番1号 |

| 【電話番号】 | 東京(03)3218-5603 |

| 【事務連絡者氏名】 | 広報・IR室長 小林 純一 |

| 【縦覧に供する場所】 | 株式会社東京証券取引所 (東京都中央区日本橋兜町2番1号) |

第一部【企業情報】

Section titled “第一部【企業情報】”第1【企業の概況】

Section titled “第1【企業の概況】”1【主要な経営指標等の推移】

Section titled “1【主要な経営指標等の推移】”(1)連結経営指標等

Section titled “(1)連結経営指標等”| 回次 | 国際会計基準 | |||

| 移行日 | 第88期 | 第89期 | ||

| 決算年月 | 2012年 1月1日 | 2012年 12月 | 2013年 12月 | |

| 売上高 | (百万円) | - | 1,189,952 | 1,320,006 |

| 税引前利益 | (百万円) | - | 74,998 | 44,381 |

| 親会社の所有者に帰属する当期純利益 | (百万円) | - | 48,433 | 16,139 |

| 親会社の所有者に帰属する当期包括利益 | (百万円) | - | 180,571 | 208,567 |

| 親会社の所有者に帰属する持分 | (百万円) | 757,818 | 908,304 | 1,087,216 |

| 総資産額 | (百万円) | 1,716,302 | 1,916,394 | 2,120,629 |

| 1株当たり親会社所有者帰属持分 | (円) | 655.59 | 786.01 | 940.69 |

| 基本的1株当たり当期純利益 | (円) | - | 41.90 | 13.97 |

| 希薄化後1株当たり当期純利益 | (円) | - | 39.45 | 13.73 |

| 親会社所有者帰属持分比率 | (%) | 44.15 | 47.40 | 51.27 |

| 親会社所有者帰属持分当期純利益率 | (%) | - | 5.81 | 1.62 |

| 株価収益率 | (倍) | - | 14.94 | 46.81 |

| 営業活動によるキャッシュ・フロー | (百万円) | - | 170,165 | 167,371 |

| 投資活動によるキャッシュ・フロー | (百万円) | - | △158,646 | △145,978 |

| 財務活動によるキャッシュ・フロー | (百万円) | - | △4,066 | △33,562 |

| 現金及び現金同等物の期末残高 | (百万円) | 117,558 | 133,818 | 132,649 |

| 従業員数 | (名) | 50,957 | 49,961 | 51,448 |

| 〔 〕内は平均臨時従業員数で外数 | 〔6,320〕 | 〔6,056〕 | 〔5,874〕 | |

注 1 第89期より国際会計基準(以下「IFRS」という。)に基づいて連結財務諸表を作成しております。

2 売上高には、消費税等は含まれておりません。

| 回次 | 日本基準 | |||||

| 第85期 | 第86期 | 第87期 | 第88期 | 第89期 | ||

| 決算年月 | 2009年 12月 | 2010年 12月 | 2011年 12月 | 2012年 12月 | 2013年 12月 | |

| 売上高 | (百万円) | 1,148,198 | 1,288,947 | 1,214,672 | 1,189,956 | 1,320,006 |

| 経常利益 | (百万円) | 87,207 | 226,806 | 166,739 | 86,621 | 63,143 |

| 当期純利益 | (百万円) | 19,985 | 123,184 | 95,290 | 43,790 | 10,333 |

| 包括利益 | (百万円) | - | - | 42,659 | 171,227 | 186,361 |

| 純資産額 | (百万円) | 808,312 | 849,815 | 850,460 | 996,949 | 1,151,870 |

| 総資産額 | (百万円) | 1,781,875 | 1,764,038 | 1,691,556 | 1,899,373 | 2,119,664 |

| 1株当たり純資産額 | (円) | 646.53 | 692.59 | 698.51 | 815.04 | 944.47 |

| 1株当たり当期純利益 | (円) | 17.12 | 105.52 | 81.90 | 37.88 | 8.94 |

| 潜在株式調整後1株当たり当期純利益 | (円) | 17.04 | 97.84 | 75.88 | 35.12 | 8.58 |

| 自己資本比率 | (%) | 42.36 | 45.82 | 47.73 | 49.59 | 51.50 |

| 自己資本利益率 | (%) | 2.69 | 15.76 | 11.80 | 5.01 | 1.02 |

| 株価収益率 | (倍) | 51.29 | 8.99 | 7.89 | 16.53 | 73.15 |

| 営業活動によるキャッシュ・フロー | (百万円) | 180,683 | 285,669 | 152,223 | 170,165 | 167,377 |

| 投資活動によるキャッシュ・フロー | (百万円) | △115,563 | △124,644 | △123,581 | △157,407 | △147,957 |

| 財務活動によるキャッシュ・フロー | (百万円) | △30,092 | △100,797 | △60,833 | △5,305 | △31,584 |

| 現金及び現金同等物の期末残高 | (百万円) | 95,869 | 152,792 | 117,558 | 133,818 | 132,649 |

| 従業員数 | (名) | 47,618 | 50,399 | 50,957 | 49,961 | 51,448 |

| 〔 〕内は平均臨時従業員数で外数 | 〔5,556〕 | 〔5,055〕 | 〔6,320〕 | 〔6,056〕 | 〔5,874〕 | |

注1 売上高には、消費税等は含まれておりません。

2 第89期の数値については、金融商品取引法第193条の2第1項の規定に基づく監査を受けておりません。

(2)提出会社の経営指標等

Section titled “(2)提出会社の経営指標等”| 回次 | 第85期 | 第86期 | 第87期 | 第88期 | 第89期 | |

| 決算年月 | 2009年 12月 | 2010年 12月 | 2011年 12月 | 2012年 12月 | 2013年 12月 | |

| 売上高 | (百万円) | 527,841 | 638,521 | 560,474 | 543,103 | 540,108 |

| 経常利益 | (百万円) | 31,162 | 136,583 | 87,233 | 34,970 | 43,394 |

| 当期純利益又は当期純損失(△) | (百万円) | △42,174 | 73,495 | 53,780 | 3,543 | 37,148 |

| 資本金 | (百万円) | 90,873 | 90,873 | 90,873 | 90,873 | 90,873 |

| 発行済株式総数 | (千株) | 1,186,705 | 1,186,705 | 1,186,705 | 1,186,705 | 1,186,705 |

| 純資産額 | (百万円) | 487,360 | 532,896 | 528,836 | 531,220 | 580,551 |

| 総資産額 | (百万円) | 1,097,753 | 1,153,964 | 1,106,829 | 1,157,597 | 1,244,448 |

| 1株当たり純資産額 | (円) | 416.56 | 455.55 | 456.12 | 458.09 | 500.59 |

| 1株当たり配当額 | (円) | 16.00 | 26.00 | 26.00 | 26.00 | 18.00 |

| (内1株当たり中間配当額) | (円) | (8.00) | (12.00) | (13.00) | (13.00) | (13.00) |

| 1株当たり当期純利益又は当期純損失(△) | (円) | △36.12 | 62.96 | 46.22 | 3.07 | 32.14 |

| 潜在株式調整後1株当たり当期純利益 | (円) | - | 58.38 | 42.83 | 2.84 | 30.83 |

| 自己資本比率 | (%) | 44.3 | 46.1 | 47.6 | 45.7 | 46.5 |

| 自己資本利益率 | (%) | △8.26 | 14.44 | 10.16 | 0.67 | 6.71 |

| 株価収益率 | (倍) | - | 15.07 | 13.98 | 203.91 | 20.35 |

| 配当性向 | (%) | - | 41.3 | 56.3 | 846.9 | 56.00 |

| 従業員数 | (名) | 6,330 | 6,275 | 6,367 | 6,374 | 6,269 |

注 1 売上高には、消費税等は含まれておりません。

2 第85期は、1株当たり当期純損失が計上されているため、潜在株式調整後1株当たり当期純利益、株価収益率、配当性向は記載しておりません。

| 年 | 沿革 |

| 1907年 | 旭硝子株式会社創立 |

| 1909年 | 尼崎工場(現関西工場尼崎事業所)を設置し、日本で初めて板ガラスの工業生産を開始 |

| 1914年 | 牧山工場(現北九州事業所)を設置 |

| 1916年 | ガラス溶解窯の構造材である耐火煉瓦の生産を開始し、セラミックス事業に参入 |

| 〃 | 鶴見工場(現京浜工場)を設置 |

| 1917年 | ガラスの原料であるソーダ灰の製造を開始 |

| 1939年 | 伊保工場(現関西工場高砂事業所)を設置 |

| 1944年 | 日本化成工業株式会社と合併し、三菱化成工業株式会社と改称 |

| 1950年 | 企業再建整備法により三菱化成工業株式会社が3分割される。当社は旭硝子株式会社の旧名に復して設立され、再発足。株式を上場。 |

| 1954年 | ブラウン管用ガラスの生産を開始 |

| 1956年 | 自動車ガラスの生産を開始 |

| 〃 | インドでのガラス生産を開始し、日本の民間企業としていち早くインドに進出 |

| 1959年 | 千葉工場を設置 |

| 1964年 | フッ素化学品の生産を開始 |

| 〃 | タイ旭硝子社(現AGCフラットガラス・タイランド社)を設立し、タイに進出 |

| 1965年 | 羽沢研究所(現中央研究所)を設置 |

| 〃 | タイ旭苛性曹達社(現AGCケミカルズタイランド社)を設立し、アジアでの化学品生産を開始 |

| 1970年 | 愛知工場を設置 |

| 1972年 | 相模事業所(現相模工場)を設置 |

| 〃 | アサヒマス板硝子社を設立し、インドネシアに進出 |

| 1974年 | 鹿島工場を設置 |

| 〃 | タイ安全硝子社(現AGCオートモーティブ・タイランド社)を設立し、アジアでの自動車ガラス生産を開始 |

| 1981年 | ベルギーのグラバーベル社(現AGCガラス・ヨーロッパ社)を買収、欧州に進出 |

| 1985年 | APテクノグラス社(現AGCフラットガラス・ノースアメリカ社の自動車ガラス部門)を設立し、米国での自動車ガラス生産を開始 |

| 〃 | 合成石英ガラスの生産を開始 |

| 1988年 | 米国の板ガラス製造会社であるAFGインダストリーズ社(現AGCフラットガラス・ノースアメリカ社)に資本参加し、同国での板ガラス生産を開始 |

| 1991年 | ベルギーのスプリンテックス社(現AGCオートモーティブ・ヨーロッパ社)へ資本参加、欧州での自動車ガラス生産を開始 |

| 〃 | チェコのグラブユニオン社(現AGCフラットガラス・チェコ社)に資本参加し、同国へ進出 |

| 1992年 | 中国に大連フロート硝子社(現旭硝子特種玻璃(大連)有限公司)を設立し、同国での板ガラス生産を開始 |

| 〃 | 旭硝子ファインテクノ株式会社(現AGCディスプレイグラス米沢株式会社)で液晶用透明電導膜付きガラス基板の生産を開始 |

| 1995年 | TFT液晶ガラス基板用無アルカリガラスの生産を開始 |

| 〃 | 中国に秦皇島海燕安全玻璃有限公司(現旭硝子汽車玻璃(中国)有限公司)を設立し、同国での自動車ガラス生産を開始 |

| 1996年 | プラズマディスプレイパネル(PDP)用ガラス基板の生産を開始 |

| 1997年 | ロシアのボー・グラス・ワークス社(現AGCボーグラスワークス社)に資本参加し、ロシアに進出 |

| 1999年 | 英国ICI社のフッ素樹脂事業(現AGCケミカルズ・ヨーロッパ社)を買収し、欧州でのフッ素化学品の生産を開始 |

| 2000年 | 台湾に旭硝子ファインテクノ台湾社(現AGCディスプレイグラス台湾社)を設立し、台湾でのTFT液晶用ガラス基板の生産を開始 |

| 2002年 | カンパニー制を導入、グローバル一体経営体制に移行 |

| 年 | 沿革 |

| 2003年 | 韓旭テクノグラス社にて、韓国でのPDP用ガラス基板の生産を開始 |

| 2004年 | AGCオートモーティブ・ハンガリー社を設立し、ハンガリーでの自動車ガラス生産を開始 |

| 〃 | 旭硝子ファインテクノ韓国社を設立し、韓国でのTFT液晶用ガラス基板の生産を開始 |

| 2007年 | グループブランドをAGCに統一 |

| 〃 | 旭ファイバーグラス株式会社の全株式を譲渡し、ガラス繊維事業から撤退 |

| 2008年 | オプトレックス株式会社の当社が保有する全株式を譲渡し、液晶表示装置事業から撤退 |

| 2009年 〃 2010年 〃 2011年 2012年 2013年 | 北九州工場から自動車ガラス事業を撤退 スマートフォン・タブレットPC等のカバーガラス向けに化学強化用特殊ガラスの生産を開始 中国にTFT液晶用ガラス基板の生産拠点として、旭硝子顕示玻璃(昆山)有限公司を設立 韓国電気硝子社でのブラウン管用ガラス生産を停止し、同事業から撤退 ブラジルにAGCガラス・ブラジル社を設立し、同国に進出 ドイツのインターペイン・グラス・インダストリー社と戦略的提携 シンガポールに東南アジア地域統括拠点として、AGCアジア・パシフィック社を設立 |

3【事業の内容】

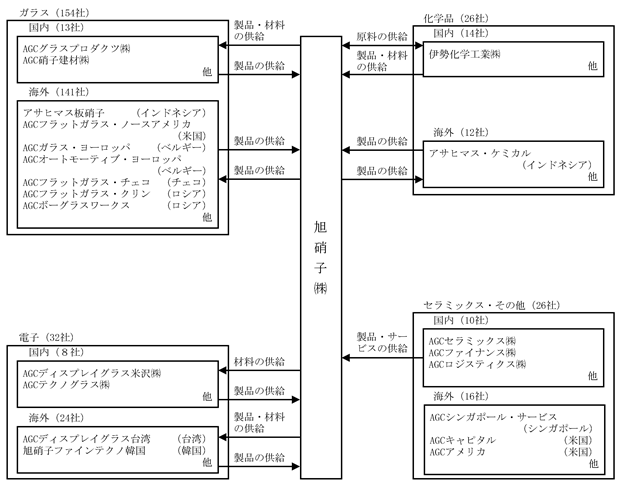

Section titled “3【事業の内容】”当社及び当社の関係会社(以下、当社グループという)は、当社、子会社229社及び関連会社49社により構成され、その主な事業内容は次のとおりです。

なお、以下の区分とセグメント情報における事業区分とは、同一です。

| 報告セグメント | 主要製品 |

| ガラス | フロート板ガラス、型板ガラス、網入り磨板ガラス、Low-E(低放射)ガラス、 建築用加工ガラス(断熱・遮熱複層ガラス、安全ガラス、防・耐火ガラス、防犯ガラス等)、 自動車用強化ガラス、自動車用合わせガラス、ソーラー用ガラス、産業用加工ガラス、 装飾ガラス等 |

| 電子 | 表示デバイス用ガラス基板、ディスプレイ用特殊ガラス、ディスプレイ用周辺部材、 光学薄膜製品、オプトエレクトロニクス用部材、合成石英製品、ガラスフリット・ペースト、 半導体製造装置用部材、照明用製品等 |

| 化学品 | 塩化ビニル原料、苛性ソーダ、ウレタン原料、ガス、溶剤、フッ素樹脂、撥水撥油剤、 医農薬中間体・原体、ヨウ素製品、電池材料等 |

上記製品の他、当社グループは、セラミックス製品、物流・金融サービス等も扱っています。

当社グループにおける当社、連結子会社及び持分法適用会社の位置付け等は、次の図のとおりです。

(注) 各区分の会社数には当社を含んでおりません。

4【関係会社の状況】

Section titled “4【関係会社の状況】”| 会社の名称 | 住所 | 資本金 | 主要な事業の内容 | 議決権の所有又は被所有割合(%) | 関係内容 |

| (連結子会社) | |||||

| ガラス | |||||

| AGC硝子建材㈱ | 東京都台東区 | 百万円 450 | 板ガラス、建築用加工ガラス及び建材の製造、販売 | 100.0 (0.0) | 当社から材料の一部(板ガラス)を購入しております。 役員兼任者等が8名おります。 |

| AGCグラスプロダクツ㈱ | 東京都台東区 | 百万円 1,287 | 建築用加工ガラスの製造、販売及び板ガラスの切断、販売 | 70.0 (0.0) | 当社から材料の一部(板ガラス)を購入しております。 役員兼任者等が4名おります。 |

| * アサヒマス板硝子 | Jakarta, Indonesia | 億ルピア 2,170 | 板ガラス、自動車用ガラス、産業用加工ガラスの製造、販売 | 43.9 (0.0) | 当社から製品の一部(自動車用ガラス)を購入し、当社へ製品の一部(自動車用ガラス)を供給しております。 役員兼任者等が6名おります。 |

| * AGCフラットガラス・ ノースアメリカ | Georgia, U.S.A. | 百万米ドル 1,258 | 板ガラス、自動車用ガラスの製造、販売 | 100.0 (100.0) | 当社へ製品の一部を供給しております。 役員兼任者等が3名おります。 |

| AGCオートモーティブ・ヨーロッパ | Louvain-La-Neuve, Belgium | 百万ユーロ 68 | 自動車用ガラスの製造、販売 | 100.0 (100.0) | 当社から製品の一部を購入しております。 |

| * AGCガラス・ヨーロッパ | Louvain-La-Neuve, Belgium | 百万ユーロ 346 | 板ガラスの製造、販売 | 100.0 (0.0) | 役員兼任者等が3名おります。 |

| * AGCフラットガラス・ チェコ | Teplice, Czech | 百万コルナ 3,560 | 板ガラスの製造、販売 | 100.0 (100.0) | |

| * AGCフラットガラス・ クリン | Spas-Zaulok, Russia | 百万ルーブル 4,259 | 板ガラスの製造、販売 | 100.0 (100.0) | |

| AGCボーグラスワークス | Nizhegorodsky, Russia | 百万ルーブル 418 | 板ガラス、自動車用ガラスの製造、販売 | 92.6 (92.6) | |

| 電子 | |||||

| AGCテクノグラス㈱ | 静岡県榛原郡 吉田町 | 百万円 7,233 | 照明用・工業用・理化医療用製品の製造、販売及び光学薄膜製品の製造 | 100.0 (0.0) | 当社へ製品の一部(光学薄膜製品等)を供給しております。 役員兼任者等が9名おります。 |

| AGCディスプレイグラス米沢㈱ | 山形県米沢市 | 百万円 400 | 電子用ガラスの製造、販売 | 100.0 (0.0) | 当社から材料の一部(ガラス素板)を購入し、当社へ製品(電子用ガラス)を供給しております。 役員兼任者等が6名おります。 |

| * AGCディスプレイグラス台湾 | 台湾斗六市 | 百万新台湾 ドル 3,120 | 電子用ガラスの製造、販売 | 100.0 (100.0) | 当社から材料の一部(ガラス素板)及び製品(電子用ガラス)を購入しております。 役員兼任者等が6名おります。 |

| * 旭硝子ファインテクノ 韓国 | 韓国亀尾市 | 百万ウォン 227,000 | 電子用ガラスの製造、販売 | 100.0 (33.0) | 当社から材料の一部(ガラス素板)及び製品(電子用ガラス)を購入しております。 役員兼任者等が6名おります。 |

| 化学品 | |||||

| ※ 伊勢化学工業㈱ | 東京都中央区 | 百万円 3,599 | ヨウ素製品、金属化合物の製造、販売及び天然ガスの採取、販売 | 53.2 (0.0) | 当社から原料(かん水等)を購入し、当社へ製品の一部(天然ガス等)を供給しております。 役員兼任者等が3名おります。 |

| 会社の名称 | 住所 | 資本金 | 主要な事業の内容 | 議決権の所有又は被所有割合(%) | 関係内容 |

| アサヒマス・ケミカル | Jakarta, Indonesia | 百万米ドル 42 | 苛性ソーダ、塩化ビニル原料の製造、販売 | 52.5 (0.0) | 当社から製品の一部及び製造設備の一部(フッ素系イオン交換膜)を購入しております。 役員兼任者等が5名おります。 |

| セラミックス・その他 | |||||

| AGCセラミックス㈱ | 東京都港区 | 百万円 3,500 | 各種セラミックス製品の製造、販売 | 100.0 (0.0) | 当社へ製品の一部(電鋳煉瓦等)を供給しております。 役員兼任者等が7名おります。 |

| AGCファイナンス㈱ | 東京都千代田区 | 百万円 800 | 国内における関係会社のためのファクタリング業 | 100.0 (0.0) | 当社及び当社の関係会社に対しファクタリング業を行っております。 役員兼任者等が5名おります。 |

| AGCロジスティクス㈱ | 東京都千代田区 | 百万円 100 | 受発注、保管、輸送等各種物流サービス業務 | 100.0 (0.0) | 当社の製品に係る物流関連事業の受託をしております。 役員兼任者等が8名おります。 |

| * AGCシンガポール・ サービス | Singapore | 百万米ドル 88 | アジアにおける関係会社のための資金調達、融資及び関係会社の株式保有 | 100.0 (0.0) | 当社の関係会社に対し融資等を行っております。 役員兼任者等が4名おります。 |

| * AGCアメリカ | Georgia, U.S.A. | 百万米ドル 1,689 | 北米における関係会社の株式保有及び情報収集 | 100.0 (0.0) | 当社の関係会社に出資しております。 役員兼任者等が3名おります。 |

| AGCキャピタル | Georgia, U.S.A. | 百万米ドル 20 | 北米における関係会社のための資金調達及び融資 | 100.0 (100.0) | 当社の関係会社に対し融資等を行っております。 役員兼任者等が4名おります。 |

| その他の連結子会社179社 | |||||

| (持分法適用関連会社) | |||||

| 36社 | |||||

注 1 「議決権の所有又は被所有割合」欄の(内書)は間接所有割合であります。

2 会社の名称欄*印は特定子会社であります。

3 会社の名称欄※印は有価証券報告書を提出している会社であります。

4 上記会社は、その売上高(連結会社相互の内部売上高を除く)の連結売上高に占める割合がそれぞれ100分の10以下であるため、主要な損益情報等の記載は省略しております。

5【従業員の状況】

Section titled “5【従業員の状況】”(1) 連結会社の状況

| 2013年12月31日現在 |

| セグメントの名称 | 従業員数(名) |

| ガラス | 32,359 〔4,877〕 |

| 電子 | 10,573 〔184〕 |

| 化学品 | 5,046 〔686〕 |

| 報告セグメント計 | 47,978 〔5,747〕 |

| セラミックス・その他 | 3,470 〔127〕 |

| 合計 | 51,448 〔5,874〕 |

注 従業員数は就業人員であり、臨時従業員については〔 〕内に年間の平均人員を外数で記載しております。

(2) 提出会社の状況

| 2013年12月31日現在 |

| 従業員数(名) | 平均年齢(歳) | 平均勤続年数(年) | 平均年間給与(円) |

| 6,269 | 40.7 | 16.7 | 8,023,638 |

| セグメントの名称 | 従業員数(名) |

| ガラス | 1,963 |

| 電子 | 1,138 |

| 化学品 | 1,420 |

| 報告セグメント計 | 4,521 |

| セラミックス・その他 | 1,748 |

| 合計 | 6,269 |

注 1 従業員数は就業人員であります。

2 平均年間給与は、賞与及び基準外賃金を含んでおります。

(3) 労働組合の状況

提出会社においては、旭硝子労働組合(組合員総数4,164名)が組織されており、全国化学労働組合総連合に属しております。

なお、労使関係について特に記載すべき事項はありません。

第2【事業の状況】

Section titled “第2【事業の状況】”1【業績等の概要】

Section titled “1【業績等の概要】”(1) 業績

当連結会計年度(2013年1月1日から2013年12月31日まで)における当社グループを取り巻く世界経済は、欧州の財政・金融問題の影響や新興国の輸出及び内需拡大の鈍化が見られたものの、緩やかな景気回復が続きました。

欧州においては、一部の国の財政危機の影響による高い失業率と個人消費の落ち込みのため、景気は低調に推移しました。アジアにおいては、中国を中心に一部の国で経済成長の鈍化が見られましたが、輸出と個人消費が牽引し、景気は概ね堅調でした。日本においては、輸出の持ち直しと底堅い個人消費により、景気は緩やかに回復しました。アメリカにおいては、住宅着工戸数は低い水準ながらも改善が続き、個人消費も安定的に推移したことから景気は緩やかに回復しました。

このような環境の下、当社グループでは電子関連製品の出荷が増加し、また円安が進行したことから当連結会計年度の売上高は前連結会計年度比1,301億円(10.9%)増の13,200億円となりました。しかしながら、製品価格の下落、原燃材料価格の上昇、円安による一部海外子会社の収益性低下により、営業利益は同219億円(21.5%)減の799億円、税引前利益は同306億円(40.8%)減の444億円、親会社の所有者に帰属する当期純利益は同323億円(66.7%)減の161億円となりました。

なお、当社グループは、従来の日本基準に替えてIFRSを当連結会計年度から適用しております。全ての数値はIFRSベースで表示しており、当連結会計年度と比較している前連結会計年度の諸数値についても、IFRSに準拠して作成しております。

当連結会計年度におけるセグメントの業績の概要は以下のとおりです。

① ガラス

建築用ガラスの出荷は、日本・アジアにおいては堅調に推移しました。北米では緩やかに回復したものの、生産性の問題等により収益の改善には至りませんでした。欧州では低調に推移し、価格も前連結会計年度に比べ低い水準となりました。ソーラー用ガラスの出荷は、厳しい競争環境が継続し、前連結会計年度に比べ減少しました。これらの結果、建築用及びソーラー用ガラスを合わせた板ガラスは、円安等の影響で前連結会計年度に比べ増収となったものの、厳しい事業環境が継続したことから、収益は悪化しました。

自動車用ガラスは、日本では前連結会計年度に比べ自動車生産台数が減少し、当社グループの出荷も減少しました。一方、欧州では自動車生産台数は低迷したものの、当社グループの出荷は堅調に推移しました。アジア、北米においても出荷は堅調に推移し、また円安の影響もあり、前連結会計年度に比べ増収となりました。

以上の結果から、当連結会計年度のガラスの売上高は前連結会計年度比1,027億円(18.2%)増の6,673億円となりました。営業損益については、欧州建築用ガラス事業の市場環境悪化等により、同124億円悪化し131億円の損失となりました。

② 電子

表示デバイス用ガラス基板やディスプレイ用特殊ガラスの出荷は前連結会計年度に比べ増加しました。電子部材の出荷はオプトエレクトロニクス用部材、半導体関連製品ともに前連結会計年度に比べ増加しました。

以上の結果から、当連結会計年度の電子の売上高は前連結会計年度比19億円(0.5%)増の3,460億円となりました。営業利益については、液晶用ガラス基板事業において販売価格が下落し、また円安進行により海外子会社の収益性が低下したことから、同103億円(12.2%)減の741億円となりました。

③ 化学品

クロールアルカリ・ウレタンは、アジアでの出荷が堅調に推移したことから、前連結会計年度に比べ増収となりました。フッ素・スペシャリティは、医農薬中間体・原体やフッ素樹脂の出荷が堅調に推移したことから、前連結会計年度に比べ増収となりました。

以上の結果から、当連結会計年度の化学品の売上高は前連結会計年度比334億円(13.0%)増の2,907億円、営業利益は同9億円(5.6%)増の177億円となりました。

(2) キャッシュ・フローの状況

当連結会計年度におけるフリー・キャッシュ・フロー(営業活動及び投資活動によるキャッシュ・フローの合計)は、税引前利益が減少したものの、設備投資等が減少したことなどにより、前連結会計年度比99億円(85.7%)増の214億円の収入となりました。一方、財務活動によるキャッシュ・フローにおいて、配当金の支払いなどがあり、当連結会計年度末の現金及び現金同等物(以下「資金」という)の残高は、前連結会計年度末より12億円(0.9%)減少し、1,326億円となりました。

① 営業活動によるキャッシュ・フロー

当連結会計年度における営業活動により得られた資金は、前連結会計年度比28億円(1.6%)減の1,674億円となりました。これは主に、税引前利益が減少したことによるものです。

② 投資活動によるキャッシュ・フロー

当連結会計年度における投資活動により使用された資金は、前連結会計年度比127億円(8.0%)減の1,460億円となりました。当該支出は、主に成長分野への設備投資を実施したことによるものです。

③ 財務活動によるキャッシュ・フロー

当連結会計年度における財務活動により使用された資金は、前連結会計年度比295億円(725.4%)増の336億円となりました。当該支出は、主に配当金の支払いなどによるものです。

(3) 並行開示情報

連結財務諸表規則(第7章及び第8章を除く。)により作成した要約連結財務諸表及びIFRSにより作成した連結財務諸表における主要な項目と日本基準により作成した場合の連結財務諸表におけるこれらに相当する項目との差異に関する事項は、以下のとおりであります。

なお、日本基準により作成した要約連結財務諸表については、金融商品取引法第193条の2第1項の規定に基づく監査を受けておりません。

また、日本基準により作成した要約連結財務諸表については、百万円未満切り捨てにより記載しております。

① 要約連結貸借対照表(日本基準)

| (単位:百万円) |

| 前連結会計年度 (2012年12月31日) | 当連結会計年度 (2013年12月31日) | |

| 資産の部 | ||

| 流動資産 | 651,248 | 695,240 |

| 固定資産 | ||

| 有形固定資産 | 957,661 | 1,060,777 |

| 無形固定資産 | 51,909 | 56,285 |

| 投資その他の資産 | 238,553 | 307,361 |

| 固定資産合計 | 1,248,124 | 1,424,424 |

| 資産合計 | 1,899,373 | 2,119,664 |

| 負債の部 | ||

| 流動負債 | 372,816 | 457,928 |

| 固定負債 | 529,607 | 509,865 |

| 負債合計 | 902,423 | 967,794 |

| 純資産の部 | ||

| 株主資本 | 984,023 | 964,473 |

| その他の包括利益累計額 | △42,181 | 127,111 |

| 新株予約権 | 1,862 | 1,989 |

| 少数株主持分 | 53,243 | 58,295 |

| 純資産合計 | 996,949 | 1,151,870 |

| 負債純資産合計 | 1,899,373 | 2,119,664 |

② 要約連結損益計算書及び要約連結包括利益計算書(日本基準)

要約連結損益計算書

| (単位:百万円) |

| 前連結会計年度 (自 2012年1月1日 至 2012年12月31日) | 当連結会計年度 (自 2013年1月1日 至 2013年12月31日) | |

| 売上高 | 1,189,956 | 1,320,006 |

| 売上原価 | 871,286 | 1,005,104 |

| 売上総利益 | 318,670 | 314,901 |

| 販売費及び一般管理費 | 225,724 | 244,176 |

| 営業利益 | 92,945 | 70,725 |

| 営業外収益 | 7,363 | 7,802 |

| 営業外費用 | 13,687 | 15,384 |

| 経常利益 | 86,621 | 63,143 |

| 特別利益 | 14,120 | 3,298 |

| 特別損失 | 31,772 | 29,788 |

| 税金等調整前当期純利益 | 68,970 | 36,653 |

| 法人税等 | 21,194 | 23,417 |

| 少数株主損益調整前当期純利益 | 47,776 | 13,236 |

| 少数株主利益 | 3,986 | 2,902 |

| 当期純利益 | 43,790 | 10,333 |

要約連結包括利益計算書

| (単位:百万円) |

| 前連結会計年度 (自 2012年1月1日 至 2012年12月31日) | 当連結会計年度 (自 2013年1月1日 至 2013年12月31日) | |

| 少数株主損益調整前当期純利益 | 47,776 | 13,236 |

| その他の包括利益 | 123,451 | 173,124 |

| 包括利益 | 171,227 | 186,361 |

| (内訳) | ||

| 親会社株主に係る包括利益 | 164,656 | 179,626 |

| 少数株主に係る包括利益 | 6,570 | 6,734 |

③ 要約連結株主資本等変動計算書(日本基準)

前連結会計年度(自 2012年1月1日 至 2012年12月31日)

| (単位:百万円) |

| 株主資本 | その他の包括利益累計額 | 新株予約権 | 少数株主持分 | 純資産合計 | |

| 当期首残高 | 970,480 | △163,047 | 1,584 | 41,444 | 850,460 |

| 当期変動額 | 13,543 | 120,866 | 278 | 11,799 | 146,488 |

| 当期末残高 | 984,023 | △42,181 | 1,862 | 53,243 | 996,949 |

当連結会計年度(自 2013年1月1日 至 2013年12月31日)

| (単位:百万円) |

| 株主資本 | その他の包括利益累計額 | 新株予約権 | 少数株主持分 | 純資産合計 | |

| 当期首残高 | 984,023 | △42,181 | 1,862 | 53,243 | 996,949 |

| 当期変動額 | △19,550 | 169,292 | 126 | 5,052 | 154,921 |

| 当期末残高 | 964,473 | 127,111 | 1,989 | 58,295 | 1,151,870 |

④ 要約連結キャッシュ・フロー計算書(日本基準)

| (単位:百万円) |

| 前連結会計年度 (自 2012年1月1日 至 2012年12月31日) | 当連結会計年度 (自 2013年1月1日 至 2013年12月31日) | |

| 営業活動によるキャッシュ・フロー | 170,165 | 167,377 |

| 投資活動によるキャッシュ・フロー | △157,407 | △147,957 |

| 財務活動によるキャッシュ・フロー | △5,305 | △31,584 |

| 現金及び現金同等物に係る換算差額 | 8,806 | 10,994 |

| 現金及び現金同等物の増減額(△は減少) | 16,259 | △1,168 |

| 現金及び現金同等物の期首残高 | 117,558 | 133,818 |

| 現金及び現金同等物の期末残高 | 133,818 | 132,649 |

⑤ 連結財務諸表作成のための基本となる重要な事項の変更

前連結会計年度及び当連結会計年度とも、該当ありません。

⑥ IFRSにより作成した連結財務諸表における主要な項目と日本基準により作成した場合の連結財務諸表におけるこれらに関する項目との差異に関する事項

(退職給付に係る費用)

当社グループは、発生した数理計算上の差異及び過去勤務費用を一定の期間で償却しておりました。IFRSでは、発生した数理計算上の差異はその他の包括利益として認識し、過去勤務費用は純損益として認識することが求められております。また、退職給付債務の数理計算上の仮定が相違するため、退職給付費用を追加認識しております。

この影響により、当連結会計年度にて、IFRSでは日本基準に比べて、売上原価・販売費及び一般管理費が5,686百万円減少し、その他の包括利益が23,546百万円増加しております。

(のれんの償却停止)

当社グループは、のれん及び負ののれんを一定期間にわたり償却しておりました。IFRSでは、のれんの償却は行われず、毎期減損テストを実施することが要求されます。

この影響により、当連結会計年度にて、IFRSでは日本基準に比べて、販売費及び一般管理費が1,972百万円減少しております。

なお、前連結会計年度における差異に関する事項は、「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 連結財務諸表注記 31 初度適用」をご参照ください。

2【生産、受注及び販売の状況】

Section titled “2【生産、受注及び販売の状況】”(1) 生産実績

当社グループの生産品目は広範囲かつ多種多様であり、セグメント毎に生産規模を金額あるいは数量で示すことはしておりません。

(2) 受注状況

受注生産を行っている製品はほとんどありません。

(3) 販売実績

販売実績については、「第2 事業の状況 1 業績等の概要」に記載のとおりであります。

3【対処すべき課題】

Section titled “3【対処すべき課題】”(1)経営の基本方針

当社グループは、グループビジョン“Look Beyond” を定め、「イノベーション&オペレーショナル・エクセレンス(革新と卓越)」、「ダイバーシティ(多様性)」、「エンバイロンメント(環境)」、「インテグリティ(誠実)」をグループ全体で共有すべき最も重要な価値観として位置づけています。

これらの価値観の下、以下の課題に取り組みます。

(2)中長期的な経営戦略 ≪経営方針 Grow Beyond ≫

当社グループは、2020年のありたい姿を次のとおりとしています。

| 「持続可能な社会に貢献している企業」として ・ 差別化された強い技術力を持ち、 ・ 製品のみならず、生産工程・事業活動全般にわたって環境に配慮し、 ・ 新興地域の発展にも寄与する、 高収益・高成長のグローバル優良企業でありたい。 |

このありたい姿に向けて、当社グループは3つの戦略に基づき、成長基盤の構築を進めています。

(3つの戦略)

・ガラス技術立社

ガラス技術を深化させるとともに、当社グループのコア技術である、ガラス、化学、セラミックスの技術を融

合、発展させることで事業を差別化します。

・環境・エネルギー問題に技術力で貢献

生産工程の省エネルギー化やコア技術を活用した製品の提供を通して、環境・エネルギー問題に貢献します。

・第2のグローバリゼーション

成熟市場における収益力の強化を図るとともに、地域の状況に応じた施策を展開し、新興市場において更に事業

を拡大していきます。

また、お客様の業界を広く捉え、当社グループの技術を活用しながら長期的な成長を見込む領域として、事業ドメインを次のとおり設定しています。

(事業ドメイン)

・快適な生活・空間領域

・クリアな映像・通信領域

・クリーン&グリーンなエネルギー領域

当社グループは、業界を超えた様々な事業にグループの総合力を活かして価値を提供することで、一層の成長を目指します。

(3)対処すべき課題 ≪中期経営計画“Grow Beyond-2015” ≫

①中期経営計画の進捗状況および目標数値の見直し

2013年から2015年までの中期経営計画 “Grow Beyond-2015” では、真に強いAGCグループの実現を目指し、「成長基盤の強化・定着」、「業績を上昇トレンドに反転」の2つを課題として、様々な施策を進めています。

初年度である2013年は、業績反転に向けた施策展開を積極的に進めたものの、当初想定と異なる2つの要因により減益でのスタートとなりました。その要因とは、円安進行によるディスプレイ事業海外子会社の収益性低下と、西・中欧の需要低迷やロシアの経済減速等による欧州建築用ガラスの回復の遅れです。

以上の事業環境を踏まえて、中期経営計画で定めた内容の一部を見直します。

まず、2014年から2015年までの設備投資は当初計画から200億円削減し2,800億円に、同期間の研究開発費は当初計画から100億円削減し900億円に圧縮します。

さらに、財務目標であるROEについても当初2015年の目標としていた12%以上の達成時期を2020年とし、短期的な目標は5%に見直します。

なお、D/Eレシオについては、当初目標である0.5以下を継続します。

②2014年以降の取り組み

真に強いAGCグループの実現に向けて、2014年以降は以下の課題に取り組みます。

<業績を上昇トレンドに反転>

●ガラス事業の収益改善

ガラス事業の喫緊の課題は、欧米の板ガラス事業の収益改善です。

欧州板ガラスについては、早期に業績を回復させるべく、これまで西欧での窯停止や工場閉鎖による需給ギャップの改善、間接部門人員削減等の構造改革を進めてきました。2014年は、欧州ソーラー用カバーガラス生産停止等の構造改革を更に推進します。

北米建築用ガラスは、高付加価値品・新製品の投入加速等の販売強化施策と、生産体制見直し等によるコスト改善に努めたものの、生産トラブル等の影響で2013年は営業利益の改善には至りませんでした。今後は、従来の取り組みに加え、これまで商業用ビルディングに偏り手薄であった住宅市場の取り込みや、設備稼働安定化・生産性向上等により収益性を高め、業績を反転させます。

以上により、ガラス事業全体としての収益性を改善し、まずは2014年に赤字解消を進め、2015年に黒字を定着させます。

●ディスプレイ事業 収益性低下への対応

当社グループは、成長が見込まれる中国市場や中小型市場で伸長するとともに、高効率設備による更なる生産性改善、並びに既存生産拠点の全体最適化によるコストダウンを推進することで、ディスプレイ事業の収益性低下を最小限に止めるよう努めます。

●全社的な体質強化

事業毎の収益改善施策に加え、全社的な体質強化としてのコスト削減を推進します。全社横断的なプロジェクトにより、製品受注から出荷まで一連の生産プロセスにおけるトータル生産体制の効率化や、研究開発業務及び管理業務の効率化を行います。

<成長基盤の強化・定着>

●新興国での事業強化

当社グループは、第2のグローバリゼーション戦略の下、近年新興国への投資を積極的に進めてきました。

既にブラジル、中国、インドネシアでは新設した生産設備が稼働しており、更に設備増設やメキシコ、ベトナムの拠点が加わることで、新興国での事業基盤はより強固なものとなります。

今後は、新興国市場の成長を確実に取り込み、これらの投資による収益貢献を高めていきます。

●新製品の投入加速・拡販

当社グループは、新製品として紫外線99%カットガラスUVベールPremiumシリーズや、超低熱収縮ディスプレイ用ガラス基板AN Wizus等を既に投入していますが、今後も3つの事業ドメイン「快適な生活・空間領域」、「クリアな映像・通信領域」、「クリーン&グリーンなエネルギー領域」において新製品の投入と拡販を進め、その収益化を加速します。

その代表例である化学強化ガラスについては、強度を更に高めた電子機器向け化学強化用特殊ガラスの新製品Dragontrail X によるラインナップの拡充や、輸送機器・ソーラー発電・建材等当社グループの持つ幅広い販路を活用した多用途展開により、拡販を図ります。

●化学品事業の伸長

全事業において成長基盤の強化・定着を進めていく中で、とりわけ大きな伸長を目指す成長ドライブが化学品事業です。

新興国市場の一つである東南アジアでは、既に苛性ソーダ等で高いシェアがあることに加え、インドネシアやベトナムでの積極投資により市場成長を確実に取り込みます。

また、今後も世界的な需要拡大が見込まれる医農薬中間体や、温暖化係数が従来品に比べ圧倒的に小さい新冷媒等の高機能フッ素製品を拡販します。

AGCグループは、以上の取り組みを確実・迅速に推進することで、現在の中期経営計画期間中に業績を反転させるとともに、3つの戦略「ガラス技術立社」、「第2のグローバリゼーション」、「環境・エネルギー問題に技術力で貢献」を強化・定着し、収益化することで、中長期での成長を目指します。

4【事業等のリスク】

Section titled “4【事業等のリスク】”以下において、当社グループの事業その他のリスクについて、投資家の判断に重要な影響を及ぼす可能性のある事項を記載しています。但し、以下は当社グループに関する全てのリスクを網羅したものではなく、記載されたリスク以外のリスクも存在します。かかるリスク要因のいずれによっても、投資家の判断に影響を及ぼす可能性があります。

本項においては、将来に関する事項が含まれていますが、当該事項は2014年3月28日現在において判断したものです。

(1) 製品需要に関連する市場の経済状況

当社グループの製品に対する需要は、建築・建材業界、自動車業界、及び電子・ディスプレイ業界等の市場動向の影響を受けます。また、当社グループの製品販売地域は、日本、アジア、アメリカ、ヨーロッパ等、多岐にわたっており、各地域の経済状況は当社グループの製品の販売に影響を与えます。当社グループは、生産性の向上を図るとともに、固定費・変動費の削減を推進し、事業環境の変化に影響されにくい収益体質づくりを目指していますが、これらの関連業界の需要減少や販売地域での景気減退が、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(2) ディスプレイ事業への依存

当連結会計年度において、当社グループの営業利益は、損益の振れ幅が大きいディスプレイ事業への依存度が高くなっています。よって、当事業の損益が悪化した場合には、他事業の利益でカバーしきれず、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(3) 海外への事業展開

当社グループでは、製品の輸出及び海外における現地生産等、幅広く海外活動を展開しています。この海外展開に関するリスクとして、海外における政治経済情勢の悪化、輸入・外資の規制、予期せぬ法令の改変、治安の悪化、テロ・戦争の発生が考えられます。これらの事象は、海外における当社グループの事業活動に支障をきたし、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(4) 競争優位性及び新技術・新製品の開発・事業化に係るリスク

当社グループが展開する各事業においては、当社グループと同種の製品を供給する競合会社が存在します。当社グループでは、競争優位性を維持できるよう、顧客ニーズの把握、新技術・新製品の開発・事業化に努めていますが、技術や顧客ニーズの変化に適切に対応できなかった場合や、新技術・新製品の開発・事業化期間が長期化した場合には、当社グループの成長性や収益性を低下させ、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(5) 資材等の調達

当社グループの生産活動では、一部調達先が限られる特殊な原料、資材等を使用するため、これらについての供給の逼迫や遅延等が生じた場合、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(6) 公的規制

当社グループが事業活動を行っている国及び地域では、投資に関する許認可や輸出入規制のほか、商取引、労働、特許、租税、為替等の各種関係法令の適用を受けています。これらの法令の改変は、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(7) 環境規制

当社グループは、資源とエネルギーを大量に使用する環境負荷の高いガラス及び化学品事業を主に行っており、環境負荷の低減のための設備や管理体制の充実を図ることに加え、生産効率すなわち資源やエネルギーの原単位向上等、環境負荷の低減に取り組んでいます。一方、温室効果ガス、土壌汚染、化学物質などの環境課題の広がりと共に規制や社会が求める環境責任が高まることにより、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(8) 製造物責任

当社グループは、製品の特性に応じて最適な品質を確保できるよう、全力を挙げて取り組んでいますが、予期せぬ事情により大規模なリコール等に発展する品質問題が発生する可能性が皆無とはいえず、この場合、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(9) 知的財産権

当社グループでは、現在の事業活動及び将来の事業展開に有用な知的財産権の取得に努める一方、他社の知的財産権の調査を行い、問題の発生の防止を図っていますが、他社との間に知的財産を巡って紛争が生じたり、他社から知的財産権の侵害を受けたりする可能性は皆無とはいえず、この場合、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(10) 訴訟・法的手続

当社子会社である韓国電気硝子社は、ブラジルに少量輸出していたブラウン管用ガラスバルブについて、同国競争法当局から競争法違反行為の可能性の調査を受けており、調査の結果、違反行為があったと判断された場合には、課徴金等を課される可能性があります。

その他、当社グループは、国内及び海外事業に関連して、訴訟等の対象となるリスクがあり、現在、当事者となっている訴訟等もあります。これらの訴訟等において、当社グループにとって不利な結果が生じた場合には、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(11) 自然災害・事故災害の影響

当社グループは、生産活動の中断により生じる潜在的な悪影響を最小限に抑えるため、全設備において定期的な防災点検及び設備保守を行っています。しかしながら、生産設備に対する災害(地震、停電又はその他の混乱を含む)の影響を完全に予防又は軽減できる保証はありません。

また、製品によっては、代替生産できないものもあり、大地震又はその他の災害により、当社グループのいずれかの設備における一時的又は長期にわたる生産の中断があった場合、特定製品に関する生産能力を著しく低下させる可能性があり、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(12) 為替レートの変動

当社グループの事業には、全世界における製品の生産と販売が含まれています。各地域における売上、費用、資産

を含む現地通貨建の項目は、連結財務諸表の作成のために円換算されています。換算時の為替レートにより、これらの項目は現地通貨における価値が変わらなかったとしても、円換算後の価値が影響を受ける可能性があります。

また、当社グループは、日本をはじめとする世界各国の生産拠点で生産活動を行っており、その製品を複数の国に輸出しています。各国における生産及び販売では、外貨建で購入する原材料や販売する製品があります。したがって、為替レートの変動は、購入する原材料の価格や販売価格の設定に影響し、その結果、当社グループの業績及び財務状況に影響を与えます。

(13) 退職給付債務

当社グループの退職給付費用及び債務は、年金資産の運用収益率や割引率等の数理計算上の前提に基づいて計算されています。年金資産の運用環境の悪化により前提と実績に乖離が生じた場合等は、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

(14) 固定資産の価値下落

当社グループが保有している固定資産について、時価下落・収益性の低下等に伴い資産価値が低下した場合は、当社グループの業績及び財務状況に大きな影響を及ぼす可能性があります。

5【経営上の重要な契約等】

Section titled “5【経営上の重要な契約等】”(1) 技術援助契約等

| 契約会社名 | 相手方 | 契約の内容 | 契約期間 | 対価 |

| 旭硝子㈱ (当社) | アサヒマス板硝子 (インドネシア共和国、ジャカルタ市) | フロート板ガラス製造技術の提供 | 1993年1月1日より10年間(以降毎年1年ずつ更新) | 頭金のほか、契約期間中、正味売上高に一定率を乗じた金額の支払いを受ける。 |

| アサヒマス・ケミカル (インドネシア共和国、ジャカルタ市) | イオン交換膜法苛性ソーダ製造技術及びエチレンジクロライド、塩化ビニールモノマー・ポリマー製造技術の提供 | 1987年11月30日発効 商業生産開始日(1989年9月1日)より15年間有効。以降毎年1年ずつ更新。 | 頭金のほか、契約期間中、正味売上高に一定率を乗じた金額の支払いを受ける。 |

6【研究開発活動】

Section titled “6【研究開発活動】”当社グループでは、経営方針Grow Beyond に掲げている“2020年のありたい姿”を実現するために、ガラス・化学・セラミックス技術をコア技術とし、①ガラス技術立社、②環境・エネルギー問題に技術力で貢献、③第2のグローバリゼーションの3つの戦略によって事業を発展させ、新たな成長基盤を構築することとしております。また、事業ドメインを「快適な生活・空間領域」「クリアな映像・通信領域」「クリーン&グリーンなエネルギー領域」として、成長事業分野に注力し、事業開拓を加速していきます。研究開発におきましても、これらの分野に重点を置いた取り組みを進め、技術力の向上に鋭意努めております。

具体的には、携帯端末のカバーガラスなどに用いられる化学強化用特殊ガラスの開発とディスプレイ以外(自動車内装や建築、照明、太陽光パネルなど)への用途展開、環境負荷とコストの同時かつ大幅な削減を目指す革新的ガラス溶解技術開発の加速、ガラス・化学・セラミックス技術の融合による高付加価値商品(ディスプレイ関連部材や省エネ効果の高いガラス等)の開発を、日米欧の研究開発部門の連携をより強化して進めております。

当社グループの研究開発組織は、新材料・新商品開発及びそれを支える共通基盤技術開発を主たる業務とする中央研究所、生産技術に関する研究・開発・設備化を主たる業務とする生産技術センター、生産設備の建設・既存設備に関わる開発・メンテナンス等を主たる業務とするエンジニアリングセンター、開発の各フェーズにおける知的財産の調査・分析・出願・権利化・権利行使と知財戦略策定・推進を主たる業務とする知的財産センター、現行事業及びその周辺における新商品・新品種開発、生産技術改良、お客様への技術サービス等を担当する事業部研究開発部署などで構成されます。2012年1月には、グループの総合的な技術戦略を、より効果的かつ効率的に推進するため、「技術本部」を設置し、上述の中央研究所、生産技術センター、エンジニアリングセンター及び知的財産センターを統括するとともに、「技術本部」内の企画・調整を執り行う技術企画室を設置しました。

これらの研究開発組織は、長期マクロトレンド等から作成した技術動向予測情報(Technology Outlook)を基に、技術・研究開発の進むべき方向性(技術ロードマップ)を策定・共有することで、開発案件の商品化・事業化を加速し、成果の早期実現を図っております。

また当社では、必要に応じ、共同研究や委託研究、または国が行う大型プロジェクトへの参画等を活用することで、効率的な開発推進を図っております。2004年からは、ユニークな産学連携システムとして、共同研究テーマを公募する「リサーチコラボレーション制度」も導入しており、国内の大学・公的研究機関との共同研究を進めています。

さらに北米及び欧州に駐在員を配置し、海外大学や研究機関等への積極的な情報収集活動を行うとともに、当社グループとのシナジーが期待できる技術を保有するベンチャー企業の探索を行っております。

当連結会計年度におけるグループ全体の研究開発費は46,882百万円でした。当連結会計年度における各事業部門別の研究開発課題と研究成果及び研究開発費は次のとおりです。

(1) コーポレート

コーポレートが担当している研究開発には、技術プラットフォームの強化拡大を目指した長期的・基礎的な研究開発と、新規事業の創出を目指した研究開発があります。また上記3つの戦略に基づいた全社的研究開発体制の構築もコーポレートが策定・調整しております。コーポレートが担当している大型プロジェクトとしては革新的低燃費溶解技術の開発、フロート法の技術強化による超薄板ガラスの開発等があります。

当連結会計年度における、コーポレートの研究開発費は20,233百万円でした。

(2) ガラス

当事業の研究開発部門では、板ガラスや自動車用ガラスに関する商品設計や新技術開発、生産技術開発を行っております。また、経営方針Grow Beyond に基づいて、省エネ効果の高い建築用ガラスや自動車用ガラスに関する技術開発、さらにはコーポレートと協力して環境負荷とコストの同時かつ大幅な削減を目指す革新的ガラス生産技術の開発にも注力しております。

当連結会計年度における、当事業部門に係る研究開発費は8,529百万円でした。

(3) 電子

当事業の研究開発部門では、全ての薄型ディスプレイ商品に対応する表示デバイス用ガラスを提供している世界で唯一のガラスメーカーとしてお客様のご期待に沿うべく、ガラス溶解・成形・研磨・検査などの生産技術開発に注力しております。さらに、その他にも多岐にわたる研究開発テーマがあり、主に半導体製造装置用部材、ディスプレイ関連部材、光電子部材、ハードディスク基板等に関する新商品・新技術・生産技術の開発を行っております。

当連結会計年度における、当事業部門に係る研究開発費は10,160百万円でした。

(4) 化学品

当事業の研究開発部門では、「安心・安全・快適」をもたらす素材ソリューションを提供すべく、フッ素化学、高分子化学、無機化学、電気化学などの基盤技術を生かした新商品・新技術の開発を行っております。特に、環境に配慮した製品やプロセスの開発に注力している他、医農薬中間体・原体分野の開発も進めております。

当連結会計年度における、当事業部門に係る研究開発費は7,221百万円でした。

(5) セラミックス・その他

上記以外の事業部門における当連結会計年度の研究開発費は737百万円でした。

7【財政状態、経営成績及びキャッシュ・フローの状況の分析】

Section titled “7【財政状態、経営成績及びキャッシュ・フローの状況の分析】”(1) 重要な会計方針及び見積り

当社グループの重要な会計方針については、「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 連結財務諸表注記 3 重要な会計方針」に記載しております。

(2) 財政状態

① 資産

当連結会計年度末の資産は、前連結会計年度末比2,042億円(10.7%)増の21,206億円となりました。これは主に、円安により為替換算後の有形固定資産が増加したことに加え、上場株式の株価上昇に伴いその他の金融資産が増加したことによるものです。

② 負債

当連結会計年度末の負債は、前連結会計年度末比198億円(2.1%)増の9,755億円となりました。これは主に、円安により為替換算後の有利子負債が増加したことによるものです。

③ 資本

当連結会計年度末の資本は、前連結会計年度末比1,844億円(19.2%)増の11,451億円となりました。これは主に、円安により在外営業活動体の換算差額が増加したことと、上場株式の株価上昇に伴い、その他の包括利益を通じて公正価値で測定する金融資産の純変動が増加したことによるものです。

④ 資金の状況

当社グループの資金の状況につきましては、「第2 事業の状況 1 業績等の概要(2)キャッシュ・フローの状況」に記載しております。

(3) 経営成績

当連結会計年度の売上高は、前連結会計年度比1,301億円(10.9%)増の13,200億円となりました。売上原価は前連結会計年度比1,250億円(14.8%)増の9,710億円となりました。売上原価率については、製品価格の下落、原燃材料価格の上昇、円安による一部海外子会社の収益性低下により、前連結会計年度比2.5ポイント悪化の73.6%となりました。この結果、当連結会計年度の営業利益は前連結会計年度比219億円(21.5%)減の799億円、営業利益率は前連結会計年度比で2.5ポイント悪化の6.1%となりました。

当連結会計年度の税引前利益は、営業利益の減少により、前連結会計年度比306億円(40.8%)減の444億円になりました。税引前利益率は前連結会計年度比で2.9ポイント悪化の3.4%となりました。

当連結会計年度の親会社の所有者に帰属する当期純利益は、税引前利益の減少により、前連結会計年度比で323億円(66.7%)減の161億円となりました。また、当連結会計年度の基本的1株当たり当期純利益は13.97円となりました。

なお、セグメント別の売上高及び営業利益の概況に関しましては、「第2 事業の状況 1 業績等の概要」に記載しております。

(4) 財務方針

当社グループは、中期経営計画に則り、持続的な業績成長のための成長基盤の構築や事業体質・競争力の強化に取り組み、資産効率を高めながら株主価値の継続的な向上に努めております。また、今後の成長のために必要な設備及び研究開発活動に投資するために、適切な資金確保を行い、最適な流動性を保持し、健全なバランスシートを維持することを財務方針としております。

資金調達活動については、当社グループを取り巻く金融情勢に機動的に対応し、金融機関借入、社債発行、コマーシャル・ペーパー発行等、多様な手段により、より安定的で低コストの資金調達を目指しております。

資金の流動性については、現金及び現金同等物に加え、主要金融機関とコミットメントライン契約を締結しており、現在必要とされる資金水準を充分満たす流動性を保持していると考えております。

(5) 経営成績に重要な影響を与える要因について

当社グループの将来の財政状態及び経営成績に重要な影響を与えるリスク要因については、「第2 事業の状況 4 事業等のリスク」に記載しております。

第3【設備の状況】

Section titled “第3【設備の状況】”1【設備投資等の概要】

Section titled “1【設備投資等の概要】”当社グループにおける当連結会計年度の設備投資は、グループ全体で1,385億円となりました。セグメント別の概要は以下のとおりです。

ガラスにおいては、ブラジルにおける建築用ガラス及び自動車用ガラス製造設備の新設等で738億円の設備投資を実施しました。

電子においては、生産性向上のための設備改修等で434億円の設備投資を実施しました。

化学品においては、207億円の設備投資を実施しました。

これらの設備投資の所要資金は、自己資金、借入金、コマーシャル・ペーパー及び社債の発行により賄いました。

2【主要な設備の状況】

Section titled “2【主要な設備の状況】”| (1) 提出会社 | 2013年12月31日現在 |

| 事業所名 (所在地) | セグメントの名称 | 設備の内容 | 帳簿価額(百万円) | 従業員数 (名) | ||||

| 建物及び構築物 | 機械装置及び運搬具 | 土地 (面積千㎡) | その他 | 合計 | ||||

| 関西工場尼崎事業所 (兵庫県尼崎市及び大阪市住之江区) | 電子 | 電子用ガラス 製造設備 | 10,486 | 12,267 | 1,093 (208) | 2,400 | 26,247 | 257 |

| 関西工場高砂事業所 (兵庫県高砂市) | 電子 | 電子用ガラス 製造設備 | 17,822 | 39,075 | 508 (430) | 1,705 | 59,112 | 418 |

| 京浜工場 (横浜市鶴見区) | ガラス、電子、 セラミックス・ その他 | 板ガラス、 電子用ガラス 製造設備 | 10,428 | 14,267 | 1,144 (287) | 1,487 | 27,328 | 858 |

| 千葉工場 (千葉県市原市) | 化学品 | 化学品製造設備 | 16,680 | 18,045 | 5,736 (793) | 823 | 41,285 | 831 |

| 愛知工場 (愛知県知多郡武豊町及び豊田市) | ガラス | 板ガラス、 自動車用ガラス製造設備 | 11,833 | 20,601 | 2,709 (652) | 2,816 | 37,960 | 987 |

| 鹿島工場 (茨城県神栖市) | ガラス、化学品 | 板ガラス、化学品製造設備 | 9,004 | 16,220 | 2,565 (849) | 551 | 28,342 | 485 |

| 相模工場 (神奈川県愛甲郡愛川町) | ガラス | 自動車用ガラス製造設備 | 1,890 | 2,664 | 2,277 (116) | 470 | 7,303 | 446 |

| 本社 (東京都千代田区) | セラミックス・ その他 | その他設備 | 8,157 | 4,945 | 9,483 (592) | 9,142 | 31,729 | 1,255 |

| 中央研究所 (横浜市神奈川区) | セラミックス・ その他 | その他設備 | 3,699 | 4,459 | 502 (68) | 1,448 | 10,109 | 558 |

注 1 各事業所の内容には管轄の厚生施設等を含んでおります。

2 第89期に関西工場および高砂工場を組織統合し、関西工場尼崎事業所および関西工場高砂事業所に名称変更しております。

| (2) 国内子会社 | 2013年12月31日現在 |

| 会社名 | 事業所名 (所在地) | セグメントの名称 | 設備の内容 | 帳簿価額(百万円) | 従業員数 (名) | ||||

| 建物及び構築物 | 機械装置及び運搬具 | 土地 (面積千㎡) | その他 | 合計 | |||||

| AGCグラスプロダクツ㈱ | 鹿島工場 (茨城県神栖市)他 | ガラス | 建築用加工ガラス製造設備 | 1,405 | 1,772 | 510 (46) | 646 | 4,334 | 870 〔174〕 |

| AGCテクノグラス㈱ | 静岡工場 (静岡県榛原郡)他 | 電子 | 照明用・ 光学用・理化医療用製品製造設備 | 2,126 | 7,570 | 5,779 (327) | 224 | 15,700 | 467 |

| 伊勢化学工業㈱ | 白里工場 (千葉県大網白里市)他 | 化学品 | ヨウ素製品製造設備 | 3,090 | 3,800 | 1,491 (213) | 635 | 9,018 | 248 |

| AGCセラミックス㈱ (注3) | 高砂工場 (兵庫県高砂市) | セラミックス・その他 | セラミックス製品製造設備 | 1,159 | 1,761 | ― (ー) | 155 | 3,075 | 237 |

| (3) 在外子会社 | 2013年12月31日現在 |

| 会社名 | 事業所名 (所在地) | セグメントの名称 | 設備の内容 | 帳簿価額(百万円) | 従業員数 (名) | ||||

| 建物及び構築物 | 機械装置及び運搬具 | 土地 (面積千㎡) | その他 | 合計 | |||||

| AGCガラス・ヨーロッパグループ | Moustier Plant (Moustier, Belgium) 他 | ガラス | 板ガラス・ 自動車用 ガラス製造 設備 | 64,365 | 95,967 | 12,671 (9,531) | 8,478 | 181,482 | 14,538 |

| AGCフラットガラス・ノースアメリカグループ | Greenland Plant (Tennessee, U.S.A.) 他 | ガラス | 板ガラス・ 自動車用 ガラス製造 設備 | 8,379 | 20,574 | 915 (3,918) | 1,180 | 31,050 | 3,772 〔392〕 |

| AGCディスプレイグラス台湾 | 雲林工場 (Yunlin hsien, Taiwan) | 電子 | 電子用 ガラス製造 設備 | 37,023 | 103,173 | 7,654 (250) | 590 | 148,441 | 1,866 |

| アサヒマス・ケミカル | Anyer Plant (West Java, Indonesia) | 化学品 | 化学品 製造設備 | 2,596 | 14,590 | 4,466 (994) | 266 | 21,919 | 1,052 〔377〕 |

注 1 帳簿価額の「その他」の内訳は、工具、器具及び備品、リース資産並びに無形固定資産であり、建設仮勘定は含んでおりません。

2 土地面積には借地は含んでおりません。

3 当該事業所は事業用地の全てにつき、提出会社から賃借しております。

4 〔 〕内は臨時従業員数であり、年間の平均人員数を外数で記載しております。

(従業員数の10%以上の場合のみ記載しております)

3【設備の新設、除却等の計画】

Section titled “3【設備の新設、除却等の計画】”当社グループの設備投資については、経済情勢、業界動向、投資効率等を総合的に勘案して実施しておりますが、当社グループは国内外において多種多様な事業を行っており、当連結会計年度末時点ではその設備の新設・拡充等の計画を個々のプロジェクトごとに決定しておりません。また、第90期におけるセグメントごとの計画金額も決定しておりません。

なお、当連結会計年度後1年間の設備投資計画は、1,400億円であります。

注 1 金額には消費税等を含んでおりません。

2 第90期における設備の除却は、経常的な設備の更新のための除売却を計画しております。

第4【提出会社の状況】

Section titled “第4【提出会社の状況】”1【株式等の状況】

Section titled “1【株式等の状況】”(1)【株式の総数等】

Section titled “(1)【株式の総数等】”①【株式の総数】

Section titled “①【株式の総数】”| 種類 | 発行可能株式総数(株) |

| 普通株式 | 2,000,000,000 |

| 計 | 2,000,000,000 |

②【発行済株式】

Section titled “②【発行済株式】”| 種類 | 事業年度末現在発行数(株) (2013年12月31日) | 提出日現在発行数(株) (2014年3月28日) | 上場金融商品取引所名又は登録認可金融商品取引業協会名 | 内容 |

| 普通株式 | 1,186,705,905 | 1,186,705,905 | 東京証券取引所 (市場第一部) | 完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式であります。また、単元株式数は1,000株であります。 |

| 計 | 1,186,705,905 | 1,186,705,905 | - | - |

(2)【新株予約権等の状況】

Section titled “(2)【新株予約権等の状況】”イ 会社法に基づき発行した新株予約権は、次のとおりであります。

① 2007年6月13日取締役会決議

(株式報酬型ストックオプション(2007年7月2日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 186 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 186,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき1円 | 同左 |

| 新株予約権の行使期間 | 2007年7月3日~ 2037年7月2日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 1,447 資本組入額 724 | 同左 |

| 新株予約権の行使の条件 | (注3) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注4) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2007年7月2日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を次の算式により調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

3 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社の取締役及び執行役員のいずれの地位をも喪失した日の翌日(以下、「権利行使開始日」という。)から10年間に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 上記(2)に拘わらず、対象者は、以下の①、②又は③に定める場合(ただし、②については、対象者に再編対象会社の新株予約権が交付される場合を除く。)には、それぞれに定める期間内に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、割当契約の定めるところにより、新株予約権を行使することができる。

①対象者が2032年7月2日に至るまでに権利行使開始日を迎えなかった場合

2032年7月3日から2037年7月2日

②当社が消滅会社となる合併契約承認の議案、又は当社が完全子会社となる株式交換契約若しくは株式移転計画承認の議案につき当社株主総会で承認された場合(株主総会決議が不要な場合は、当社取締役会の決定がなされた場合)

当該承認日の翌日から15日間

③対象者が、自己の都合により当社の取締役及び執行役員のいずれの地位をも喪失した場合(ただし、就労不能障害により地位を喪失した場合を除く。)

権利行使開始日から1年間

(4) 対象者が死亡した場合は、割当契約の定めるところにより、相続人が新株予約権を行使することができる。

(5) 対象者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(6) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 4 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。なお、再編後払込金額は、交付される各新株予約権を行使することにより交付を受けることができる再編対象会社の株式1株当たり1円とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

② 2008年6月11日取締役会決議

(株式報酬型ストックオプション(2008年7月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 207 | 201 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 207,000 (新株予約権1個につき1,000株)(注2) | 201,000 (新株予約権1個につき1,000株)(注2) |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき1円 | 同左 |

| 新株予約権の行使期間 | 2008年7月2日~ 2038年7月1日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 1,007 資本組入額 504 | 同左 |

| 新株予約権の行使の条件 | (注3) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注4) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2008年7月1日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を次の算式により調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社の取締役及び執行役員のいずれの地位をも喪失した日の翌日(以下、「権利行使開始日」という。)から10年間に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 上記(2)に拘わらず、対象者は、以下の①、②又は③に定める場合(ただし、②については、対象者に再編対象会社の新株予約権が交付される場合を除く。)には、それぞれに定める期間内に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、割当契約の定めるところにより、新株予約権を行使することができる。

①対象者が2033年7月1日に至るまでに権利行使開始日を迎えなかった場合

2033年7月2日から2038年7月1日

②当社が消滅会社となる合併契約承認の議案、又は当社が完全子会社となる株式交換契約若しくは株式移転計画承認の議案につき当社株主総会で承認された場合(株主総会決議が不要な場合は、当社取締役会の決定がなされた場合)

当該承認日の翌日から15日間

③対象者が、自己の都合により当社の取締役及び執行役員のいずれの地位をも喪失した場合(ただし、就労不能障害により地位を喪失した場合を除く。)

権利行使開始日から1年間

(4) 対象者が死亡した場合は、割当契約の定めるところにより、相続人が新株予約権を行使することができ る。

(5) 対象者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(6) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 4 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。なお、再編後払込金額は、交付される各新株予約権を行使することにより交付を受けることができる再編対象会社の株式1株当たり1円とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

③ 2008年3月28日定時株主総会決議及び2008年6月11日取締役会決議

(通常型ストックオプション(2008年7月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 65 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 65,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき1,391円(注3) | 同左 |

| 新株予約権の行使期間 | 2010年7月1日~ 2014年6月30日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 1,612 資本組入額 806 | 同左 |

| 新株予約権の行使の条件 | (注4) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注5) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2008年7月1日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、次の算式により新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 2008年7月1日以降、次の(ⅰ)又は(ii)の事由が生じる場合、新株予約権を行使することにより交付を受けることができる株式1株当たりの払込金額(以下、「行使価額」という。)は、それぞれ次に定める方法により、調整されるものとし、調整により生じる1円未満の端数は切り上げる。

(ⅰ)当社普通株式につき株式分割又は株式併合が行われる場合

行使価額を次の算式により調整する。

| 調整後行使価額 | = | 調整前行使価額 | × | 1 |

| 株式分割(又は株式併合)の比率 |

(ii)当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(当該新株の発行又は自己株式の処分が新株予約権の行使により行われる場合を除く。)

行使価額を次の算式により調整する。

| 既発行株式数 | + | 新規発行(処分)株式数 × 1株当たり払込金額 | ||||

| 調整後行使価額 | = | 調整前行使価額 | × | 新規発行(処分)前の株価 | ||

| 既発行株式数 + 新規発行(処分)株式数 | ||||||

なお、上記算式において、「既発行株式数」とは当社の発行済普通株式数から当社の保有する普通株式にかかる自己株式数を控除した数とする。

4 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社又は当社関係会社の取締役、執行役員、従業員の地位を失った後も、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 対象者が死亡した場合は、割当契約に定めるところにより、相続人が新株予約権を行使することができる。

(4) 対象者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(5) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 5 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、上記「新株予約権の行使時の払込金額」で定められる行使価額を組織再編行為の条件等を勘案の上、調整して得られる再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

④ 2009年6月10日取締役会決議

(株式報酬型ストックオプション(2009年7月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 562 | 555 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 562,000 (新株予約権1個につき1,000株)(注2) | 555,000 (新株予約権1個につき1,000株)(注2) |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき1円 | 同左 |

| 新株予約権の行使期間 | 2009年7月2日~ 2039年7月1日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 488 資本組入額 244 | 同左 |

| 新株予約権の行使の条件 | (注3) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注4) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2009年7月1日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を次の算式により調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社の取締役及び執行役員のいずれの地位をも喪失した日の翌日(以下、「権利行使開始日」という。)から10年間に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 上記(2)に拘わらず、対象者は、以下の①、②又は③に定める場合(ただし、②については、対象者に再編対象会社の新株予約権が交付される場合を除く。)には、それぞれに定める期間内に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、割当契約の定めるところにより、新株予約権を行使することができる。

①対象者が2034年7月1日に至るまでに権利行使開始日を迎えなかった場合

2034年7月2日から2039年7月1日

②当社が消滅会社となる合併契約承認の議案、又は当社が完全子会社となる株式交換契約若しくは株式移転計画承認の議案につき当社株主総会で承認された場合(株主総会決議が不要な場合は、当社取締役会の決定がなされた場合)

当該承認日の翌日から15日間

③対象者が、自己の都合により当社の取締役及び執行役員のいずれの地位をも喪失した場合(ただし、就労不能障害により地位を喪失した場合を除く。)

権利行使開始日から1年間

(4) 対象者が死亡した場合は、割当契約の定めるところにより、相続人が新株予約権を行使することができる。

(5) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(6) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 4 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。なお、再編後払込金額は、交付される各新株予約権を行使することにより交付を受けることができる再編対象会社の株式1株当たり1円とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑤ 2009年3月27日定時株主総会決議及び2009年6月10日取締役会決議

(通常型ストックオプション(2009年7月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 70 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 70,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき776円(注3) | 同左 |

| 新株予約権の行使期間 | 2011年7月1日~ 2015年6月30日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 977 資本組入額 489 | 同左 |

| 新株予約権の行使の条件 | (注4) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注5) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2009年7月1日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、次の算式により新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 2009年7月1日以降、次の(ⅰ)又は(ii)の事由が生じる場合、新株予約権を行使することにより交付を受けることができる株式1株当たりの払込金額(以下、「行使価額」という。)は、それぞれ次に定める方法により、調整されるものとし、調整により生じる1円未満の端数は切り上げる。

(ⅰ)当社普通株式につき株式分割又は株式併合が行われる場合

行使価額を次の算式により調整する。

| 調整後行使価額 | = | 調整前行使価額 | × | 1 |

| 株式分割(又は株式併合)の比率 |

(ii)当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(当該新株の発行又は自己株式の処分が新株予約権の行使により行われる場合を除く。)

行使価額を次の算式により調整する。

| 既発行株式数 | + | 新規発行(処分)株式数 × 1株当たり払込金額 | ||||

| 調整後行使価額 | = | 調整前行使価額 | × | 新規発行(処分)前の株価 | ||

| 既発行株式数 + 新規発行(処分)株式数 | ||||||

なお、上記算式において、「既発行株式数」とは当社の発行済普通株式数から当社の保有する普通株式にかかる自己株式数を控除した数とする。

4 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社又は当社関係会社の取締役、執行役員、従業員の地位を失った後も、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 対象者が死亡した場合は、割当契約に定めるところにより、相続人が新株予約権を行使することができる。

(4) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(5) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 5 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、上記「新株予約権の行使時の払込金額」で定められる行使価額を組織再編行為の条件等を勘案の上、調整して得られる再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑥ 2010年6月9日取締役会決議

(株式報酬型ストックオプション(2010年7月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 388 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 388,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき1円 | 同左 |

| 新株予約権の行使期間 | 2010年7月2日~ 2040年7月1日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 621 資本組入額 311 | 同左 |

| 新株予約権の行使の条件 | (注3) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注4) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2010年7月1日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を次の算式により調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社の取締役及び執行役員のいずれの地位をも喪失した日の翌日(以下、「権利行使開始日」という。)から10年間に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 上記(2)に拘わらず、対象者は、以下の①、②又は③に定める場合(ただし、②については、対象者に再編対象会社の新株予約権が交付される場合を除く。)には、それぞれに定める期間内に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、割当契約の定めるところにより、新株予約権を行使することができる。

①対象者が2035年7月1日に至るまでに権利行使開始日を迎えなかった場合

2035年7月2日から2040年7月1日まで

②当社が消滅会社となる合併契約承認の議案、又は当社が完全子会社となる株式交換契約若しくは株式移転計画承認の議案につき当社株主総会で承認された場合(株主総会決議が不要な場合は、当社取締役会の決定がなされた場合)

当該承認日の翌日から15日間

③対象者が、自己の都合により当社の取締役及び執行役員のいずれの地位をも喪失した場合(ただし、就労不能障害により地位を喪失した場合を除く。)

権利行使開始日から1年間

(4) 対象者が死亡した場合は、割当契約の定めるところにより、相続人が新株予約権を行使することができる。

(5) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(6) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 4 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。なお、再編後払込金額は、交付される各新株予約権を行使することにより交付を受けることができる再編対象会社の株式1株当たり1円とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑦ 2010年3月30日定時株主総会決議及び2010年6月9日取締役会決議

(通常型ストックオプション(2010年9月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 188 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 188,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき862円(注3) | 同左 |

| 新株予約権の行使期間 | 2013年9月1日~ 2019年8月31日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 1,102 資本組入額 551 | 同左 |

| 新株予約権の行使の条件 | (注4) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注5) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2010年9月1日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、次の算式により新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 2010年9月1日以降、次の(ⅰ)又は(ii)の事由が生じる場合、新株予約権を行使することにより交付を受けることができる株式1株当たりの払込金額(以下、「行使価額」という。)は、それぞれ次に定める方法により、調整されるものとし、調整により生じる1円未満の端数は切り上げる。

(ⅰ)当社普通株式につき株式分割又は株式併合が行われる場合

行使価額を次の算式により調整する。

| 調整後行使価額 | = | 調整前行使価額 | × | 1 |

| 株式分割(又は株式併合)の比率 |

(ii)当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(当該新株の発行又は自己株式の処分が新株予約権(新株予約権付社債に付されたものを含む。)の行使又は当社による新株予約権付社債の取得と引換えにより行われる場合を除く。)

行使価額を次の算式により調整する。

| 既発行株式数 | + | 新規発行(処分)株式数 × 1株当たり払込金額 | ||||

| 調整後行使価額 | = | 調整前行使価額 | × | 新規発行(処分)前の株価 | ||

| 既発行株式数 + 新規発行(処分)株式数 | ||||||

なお、上記算式において、「既発行株式数」とは当社の発行済普通株式数から当社の保有する普通株式にかかる自己株式数を控除した数とする。

4 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社又は当社関係会社の取締役、執行役員、従業員の地位を失った後も、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 対象者が死亡した場合は、割当契約に定めるところにより、相続人が新株予約権を行使することができる。

(4) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(5) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 5 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、上記「新株予約権の行使時の払込金額」で定められる行使価額を組織再編行為の条件等を勘案の上、調整して得られる再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑧ 2011年2月9日取締役会決議

(株式報酬型ストックオプション(2011年3月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 31 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 31,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき1円 | 同左 |

| 新株予約権の行使期間 | 2011年3月2日~ 2041年3月1日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 946 資本組入額 473 | 同左 |

| 新株予約権の行使の条件 | (注3) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注4) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2011年3月1日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を次の算式により調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社の取締役及び執行役員のいずれの地位をも喪失した日の翌日(以下、「権利行使開始日」という。)から10年間に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 上記(2)に拘わらず、対象者は、以下の①、②又は③に定める場合(ただし、②については、対象者に再編対象会社の新株予約権が交付される場合を除く。)には、それぞれに定める期間内に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、割当契約の定めるところにより、新株予約権を行使することができる。

①対象者が2036年3月1日に至るまでに権利行使開始日を迎えなかった場合

2036年3月2日から2041年3月1日まで

②当社が消滅会社となる合併契約承認の議案、又は当社が完全子会社となる株式交換契約若しくは株式移転計画承認の議案につき当社株主総会で承認された場合(株主総会決議が不要な場合は、当社取締役会の決定がなされた場合)

当該承認日の翌日から15日間

③対象者が、自己の都合により当社の取締役及び執行役員のいずれの地位をも喪失した場合(ただし、就労不能障害により地位を喪失した場合を除く。)

権利行使開始日から1年間

(4) 対象者が死亡した場合は、割当契約の定めるところにより、相続人が新株予約権を行使することができる。

(5) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(6) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 4 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。なお、再編後払込金額は、交付される各新株予約権を行使することにより交付を受けることができる再編対象会社の株式1株当たり1円とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑨ 2011年6月8日取締役会決議

(株式報酬型ストックオプション(2011年7月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 430 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 430,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき1円 | 同左 |

| 新株予約権の行使期間 | 2011年7月2日~ 2041年7月1日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 621 資本組入額 311 | 同左 |

| 新株予約権の行使の条件 | (注3) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注4) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2011年7月1日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を次の算式により調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社の取締役及び執行役員のいずれの地位をも喪失した日の翌日(以下、「権利行使開始日」という。)から10年間に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 上記(2)に拘わらず、対象者は、以下の①、②又は③に定める場合(ただし、②については、対象者に再編対象会社の新株予約権が交付される場合を除く。)には、それぞれに定める期間内に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、割当契約の定めるところにより、新株予約権を行使することができる。

①対象者が2036年7月1日に至るまでに権利行使開始日を迎えなかった場合

2036年7月2日から2041年7月1日まで

②当社が消滅会社となる合併契約承認の議案、又は当社が完全子会社となる株式交換契約若しくは株式移転計画承認の議案につき当社株主総会で承認された場合(株主総会決議が不要な場合は、当社取締役会の決定がなされた場合)

当該承認日の翌日から15日間

③対象者が、自己の都合により当社の取締役及び執行役員のいずれの地位をも喪失した場合(ただし、就労不能障害により地位を喪失した場合を除く。)

権利行使開始日から1年間

(4) 対象者が死亡した場合は、割当契約の定めるところにより、相続人が新株予約権を行使することができる。

(5) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(6) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 4 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。なお、再編後払込金額は、交付される各新株予約権を行使することにより交付を受けることができる再編対象会社の株式1株当たり1円とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑩ 2011年3月30日定時株主総会決議及び2011年6月8日取締役会決議

(通常型ストックオプション(2011年7月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 176 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 176,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき964円(注3) | 同左 |

| 新株予約権の行使期間 | 2014年7月1日~ 2020年6月30日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 1,220 資本組入額 610 | 同左 |

| 新株予約権の行使の条件 | (注4) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注5) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2011年7月1日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、次の算式により新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 2011年7月1日以降、次の(ⅰ)又は(ii)の事由が生じる場合、新株予約権を行使することにより交付を受けることができる株式1株当たりの払込金額(以下、「行使価額」という。)は、それぞれ次に定める方法により、調整されるものとし、調整により生じる1円未満の端数は切り上げる。

(ⅰ)当社普通株式につき株式分割又は株式併合が行われる場合

行使価額を次の算式により調整する。

| 調整後行使価額 | = | 調整前行使価額 | × | 1 |

| 株式分割(又は株式併合)の比率 |

(ii)当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(当該新株の発行又は自己株式の処分が新株予約権(新株予約権付社債に付されたものを含む。)の行使又は当社による新株予約権付社債の取得と引換えにより行われる場合を除く。)

行使価額を次の算式により調整する。

| 既発行株式数 | + | 新規発行(処分)株式数 × 1株当たり払込金額 | ||||

| 調整後行使価額 | = | 調整前行使価額 | × | 新規発行(処分)前の株価 | ||

| 既発行株式数 + 新規発行(処分)株式数 | ||||||

なお、上記算式において、「既発行株式数」とは当社の発行済普通株式数から当社の保有する普通株式にかかる自己株式数を控除した数とする。

4 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社又は当社関係会社の取締役、執行役員、従業員の地位を失った後も、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 対象者が死亡した場合は、割当契約に定めるところにより、相続人が新株予約権を行使することができる。

(4) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(5) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 5 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、上記「新株予約権の行使時の払込金額」で定められる行使価額を組織再編行為の条件等を勘案の上、調整して得られる再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑪ 2012年6月6日取締役会決議

(株式報酬型ストックオプション(2012年7月2日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 1,020 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 1,020,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき1円 | 同左 |

| 新株予約権の行使期間 | 2012年7月3日~ 2042年7月2日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 254 資本組入額 127 | 同左 |

| 新株予約権の行使の条件 | (注3) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注4) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2012年7月2日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を次の算式により調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社の取締役及び執行役員のいずれの地位をも喪失した日の翌日(以下、「権利行使開始日」という。)から10年間に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 上記(2)に拘わらず、対象者は、以下の①、②又は③に定める場合(ただし、②については、対象者に再編対象会社の新株予約権が交付される場合を除く。)には、それぞれに定める期間内に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、割当契約の定めるところにより、新株予約権を行使することができる。

①対象者が2037年7月2日に至るまでに権利行使開始日を迎えなかった場合

2037年7月3日から2042年7月2日まで

②当社が消滅会社となる合併契約承認の議案、又は当社が完全子会社となる株式交換契約若しくは株式移転計画承認の議案につき当社株主総会で承認された場合(株主総会決議が不要な場合は、当社取締役会の決定がなされた場合)

当該承認日の翌日から15日間

③対象者が、自己の都合により当社の取締役及び執行役員のいずれの地位をも喪失した場合(ただし、就労不能障害により地位を喪失した場合を除く。)

権利行使開始日から1年間

(4) 対象者が死亡した場合は、割当契約の定めるところにより、相続人が新株予約権を行使することができる。

(5) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(6) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 4 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。なお、再編後払込金額は、交付される各新株予約権を行使することにより交付を受けることができる再編対象会社の株式1株当たり1円とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑫ 2012年3月29日定時株主総会決議及び2012年6月6日取締役会決議

(通常型ストックオプション(2012年7月2日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 308 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 308,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき562円(注3) | 同左 |

| 新株予約権の行使期間 | 2015年7月2日~ 2021年7月1日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 670 資本組入額 335 | 同左 |

| 新株予約権の行使の条件 | (注4) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注5) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2012年7月2日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、次の算式により新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 2012年7月2日以降、次の(ⅰ)又は(ii)の事由が生じる場合、新株予約権を行使することにより交付を受けることができる株式1株当たりの払込金額(以下、「行使価額」という。)は、それぞれ次に定める方法により、調整されるものとし、調整により生じる1円未満の端数は切り上げる。

(ⅰ)当社普通株式につき株式分割又は株式併合が行われる場合

行使価額を次の算式により調整する。

| 調整後行使価額 | = | 調整前行使価額 | × | 1 |

| 株式分割(又は株式併合)の比率 |

(ii)当社普通株式につき時価を下回る価額で新株の発行又は自己株式の処分を行う場合(当該新株の発行又は自己株式の処分が新株予約権(新株予約権付社債に付されたものを含む。)の行使又は当社による新株予約権付社債の取得と引換えにより行われる場合を除く。)

行使価額を次の算式により調整する。

| 既発行株式数 | + | 新規発行(処分)株式数 × 1株当たり払込金額 | ||||

| 調整後行使価額 | = | 調整前行使価額 | × | 新規発行(処分)前の株価 | ||

| 既発行株式数 + 新規発行(処分)株式数 | ||||||

なお、上記算式において、「既発行株式数」とは当社の発行済普通株式数から当社の保有する普通株式にかかる自己株式数を控除した数とする。

4 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社又は当社関係会社の取締役、執行役員、従業員の地位を失った後も、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 対象者が死亡した場合は、割当契約に定めるところにより、相続人が新株予約権を行使することができる。

(4) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(5) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 5 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、上記「新株予約権の行使時の払込金額」で定められる行使価額を組織再編行為の条件等を勘案の上、調整して得られる再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑬ 2013年2月7日取締役会決議

(株式報酬型ストックオプション(2013年3月26日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 278 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 278,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき1円 | 同左 |

| 新株予約権の行使期間 | 2013年3月27日~ 2043年3月26日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 355 資本組入額 178 | 同左 |

| 新株予約権の行使の条件 | (注3) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注4) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2013年3月26日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を次の算式により調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社の取締役及び執行役員のいずれの地位をも喪失した日の翌日(以下、「権利行使開始日」という。)から10年間に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 上記(2)に拘わらず、対象者は、以下の①、②又は③に定める場合(ただし、②については、対象者に再編対象会社の新株予約権が交付される場合を除く。)には、それぞれに定める期間内に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、割当契約の定めるところにより、新株予約権を行使することができる。

①対象者が2038年3月26日に至るまでに権利行使開始日を迎えなかった場合

2038年3月27日から2043年3月26日まで

②当社が消滅会社となる合併契約承認の議案、又は当社が完全子会社となる株式交換契約若しくは株式移転計画承認の議案につき当社株主総会で承認された場合(株主総会決議が不要な場合は、当社取締役会の決定がなされた場合)

当該承認日の翌日から15日間

③対象者が、自己の都合により当社の取締役及び執行役員のいずれの地位をも喪失した場合(ただし、就労不能障害により地位を喪失した場合を除く。)

権利行使開始日から1年間

(4) 対象者が死亡した場合は、割当契約の定めるところにより、相続人が新株予約権を行使することができる。

(5) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(6) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 4 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。なお、再編後払込金額は、交付される各新株予約権を行使することにより交付を受けることができる再編対象会社の株式1株当たり1円とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑭ 2013年6月6日取締役会決議

(株式報酬型ストックオプション(2013年7月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 592 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 592,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき1円 | 同左 |

| 新株予約権の行使期間 | 2013年7月2日~ 2043年7月1日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 356 資本組入額 178 | 同左 |

| 新株予約権の行使の条件 | (注3) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注4) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。

2 2013年7月1日以降、当社が当社普通株式につき、株式分割(当社普通株式の株式無償割当てを含む。以下、株式分割の記載につき同じ。)又は株式併合を行う場合には、新株予約権1個当たりの目的である株式の数(以下、「付与株式数」という。)を次の算式により調整し、調整の結果生じる1株未満の端数は、これを切り捨てるものとする。

調整後付与株式数 = 調整前付与株式数 × 株式分割(又は株式併合)の比率

3 (1) 各新株予約権の一部行使はできない。

(2) 新株予約権の割当を受けた者(以下、「対象者」という。)は、当社の取締役及び執行役員のいずれの地位をも喪失した日の翌日(以下、「権利行使開始日」という。)から10年間に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、当社と対象者との間で締結する新株予約権割当契約(以下、「割当契約」という。)に定めるところにより、新株予約権を行使することができる。

(3) 上記(2)に拘わらず、対象者は、以下の①、②又は③に定める場合(ただし、②については、対象者に再編対象会社の新株予約権が交付される場合を除く。)には、それぞれに定める期間内に限り(ただし、上記「新株予約権の行使期間」の期間内とする。)、割当契約の定めるところにより、新株予約権を行使することができる。

①対象者が2038年7月1日に至るまでに権利行使開始日を迎えなかった場合

2038年7月2日から2043年7月1日まで

②当社が消滅会社となる合併契約承認の議案、又は当社が完全子会社となる株式交換契約若しくは株式移転計画承認の議案につき当社株主総会で承認された場合(株主総会決議が不要な場合は、当社取締役会の決定がなされた場合)

当該承認日の翌日から15日間

③対象者が、自己の都合により当社の取締役及び執行役員のいずれの地位をも喪失した場合(ただし、就労不能障害により地位を喪失した場合を除く。)

権利行使開始日から1年間

(4) 対象者が死亡した場合は、割当契約の定めるところにより、相続人が新株予約権を行使することができる。

(5) 新株予約権者が新株予約権を放棄した場合には、かかる新株予約権を行使することができないものとする。

(6) その他、新株予約権の行使の条件は、割当契約に定めるところによる。

注 4 当社が、合併(当社が合併により消滅する場合に限る。)、吸収分割、新設分割、株式交換又は株式移転(以上を総称して以下、「組織再編行為」という。)をする場合において、組織再編行為の効力発生の直前において残存する新株予約権(以下、「残存新株予約権」という。)を有する新株予約権者に対し、それぞれの場合につき、会社法第236条第1項第8号イからホまでに掲げる株式会社(以下、「再編対象会社」という。)の新株予約権を以下の条件に基づきそれぞれ交付することとする。この場合においては、残存新株予約権は消滅し、再編対象会社は新株予約権を新たに発行するものとする。ただし、以下の条件に沿って再編対象会社の新株予約権を交付する旨を、吸収合併契約、新設合併契約、吸収分割契約、新設分割計画、株式交換契約又は株式移転計画において定めることを条件とする。

(ⅰ) 交付する再編対象会社の新株予約権の数

新株予約権者が保有する残存新株予約権の数と同一の数をそれぞれ交付するものとする。

(ⅱ) 新株予約権の目的である再編対象会社の株式の種類

再編対象会社の普通株式とする。

(ⅲ) 新株予約権の目的である再編対象会社の株式の数

組織再編行為の条件等を勘案の上、上記「新株予約権の目的となる株式の数」に準じて決定する。

(ⅳ) 新株予約権の行使に際して出資される財産の価額

交付される各新株予約権の行使に際して出資される財産の価額は、再編後払込金額に上記(ⅲ)に従って決定される当該各新株予約権の目的である再編対象会社の株式の数を乗じて得られる金額とする。なお、再編後払込金額は、交付される各新株予約権を行使することにより交付を受けることができる再編対象会社の株式1株当たり1円とする。

(ⅴ) 新株予約権を行使することができる期間

上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の開始日と組織再編行為の効力発生日のうちいずれか遅い日から、上記「新株予約権の行使期間」に定める新株予約権を行使することができる期間の満了日までとする。

(ⅵ) 新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

上記「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」に準じて決定する。

(ⅶ) 譲渡による新株予約権の取得の制限

譲渡による新株予約権の取得については、再編対象会社の取締役会の承認を要するものとする。

(ⅷ) 新株予約権の取得事由及び条件

残存新株予約権の取得事由及び条件に準じて決定する。

なお、残存新株予約権の取得事由及び条件は次のとおり。

当社が消滅会社となる合併契約が株主総会で承認された場合、当社が分割会社となる分割契約若しくは分割計画が株主総会で承認された場合、又は当社が完全子会社となる株式交換契約若しくは株式移転計画が株主総会で承認された場合には、当社は、取締役会が別途定める日に、無償で新株予約権を取得することができる。

⑮ 2013年3月28日定時株主総会決議及び2013年6月6日取締役会決議

(通常型ストックオプション(2013年7月1日発行))

| 事業年度末現在 (2013年12月31日) | 提出日の前月末現在 (2014年2月28日) | |

| 新株予約権の数(個) | 331 | 同左 |

| 新株予約権のうち自己新株予約権の数(個) | ― | ― |

| 新株予約権の目的となる株式の種類 | 普通株式(注1) | 同左 |

| 新株予約権の目的となる株式の数(株) | 331,000 (新株予約権1個につき1,000株)(注2) | 同左 |

| 新株予約権の行使時の払込金額 | 行使により交付を受けることができる株式1株につき761円(注3) | 同左 |

| 新株予約権の行使期間 | 2016年7月1日~ 2022年6月30日 | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価格 899 資本組入額 450 | 同左 |

| 新株予約権の行使の条件 | (注4) | 同左 |

| 新株予約権の譲渡に関する事項 | 新株予約権の譲渡については取締役会の承認を要する。 | 同左 |

| 代用払込みに関する事項 | ― | ― |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注5) | 同左 |

注 1 普通株式とは、完全議決権株式であり、権利内容に何ら限定のない当社における標準となる株式である。また、単元株式数は1,000株である。