2752 フジオフードグループ本社 有価証券報告書 第15期 (2013/12期)

| 【提出書類】 | 有価証券報告書 |

| 【根拠条文】 | 金融商品取引法第24条第1項 |

| 【提出先】 | 近畿財務局長 |

| 【提出日】 | 平成26年3月31日 |

| 【事業年度】 | 第15期(自 平成25年1月1日 至 平成25年12月31日) |

| 【会社名】 | 株式会社フジオフードシステム |

| 【英訳名】 | FUJIO FOOD SYSTEM Co.,Ltd. |

| 【代表者の役職氏名】 | 代表取締役社長 藤尾 政弘 |

| 【本店の所在の場所】 | 大阪市北区天神橋二丁目北2番6号 |

| 【電話番号】 | 06(6882)0851(代表) |

| 【事務連絡者氏名】 | 執行役員財務経理部長 佐藤 一郎 |

| 【最寄りの連絡場所】 | 大阪市北区天神橋二丁目北2番6号 |

| 【電話番号】 | 06(6882)0851(代表) |

| 【事務連絡者氏名】 | 執行役員財務経理部長 佐藤 一郎 |

| 【縦覧に供する場所】 | 株式会社東京証券取引所 (東京都中央区日本橋兜町2番1号) |

第一部【企業情報】

Section titled “第一部【企業情報】”第1【企業の概況】

Section titled “第1【企業の概況】”1【主要な経営指標等の推移】

Section titled “1【主要な経営指標等の推移】”(1)連結経営指標等

Section titled “(1)連結経営指標等”| 回次 | 第11期 | 第12期 | 第13期 | 第14期 | 第15期 | |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 | |

| 売上高 | (千円) | 20,637,651 | 20,088,940 | 21,031,818 | 22,846,536 | 26,838,923 |

| 経常利益 | (千円) | 1,172,994 | 1,020,167 | 1,078,671 | 1,683,829 | 2,082,129 |

| 当期純利益又は当期純損失(△) | (千円) | 218,547 | △58,238 | 262,474 | 709,817 | 1,056,545 |

| 包括利益 | (千円) | - | - | 232,716 | 717,768 | 1,103,560 |

| 純資産額 | (千円) | 2,801,747 | 2,618,029 | 2,784,132 | 3,445,687 | 4,876,260 |

| 総資産額 | (千円) | 14,432,045 | 13,140,319 | 12,739,482 | 14,227,376 | 15,820,348 |

| 1株当たり純資産額 | (円) | 61,561.85 | 57,452.07 | 60,689.21 | 74,490.24 | 99,684.69 |

| 1株当たり当期純利益又は当期純損失(△) | (円) | 4,842.72 | △1,282.48 | 5,759.14 | 15,492.78 | 22,106.53 |

| 潜在株式調整後1株当たり当期純利益 | (円) | 4,820.40 | - | 5,733.89 | 13,985.87 | 19,410.16 |

| 自己資本比率 | (%) | 19.3 | 19.9 | 21.8 | 24.0 | 30.6 |

| 自己資本利益率 | (%) | 8.1 | - | 9.8 | 22.9 | 25.5 |

| 株価収益率 | (倍) | 28.4 | - | 26.1 | 13.9 | 15.9 |

| 営業活動によるキャッシュ・フロー | (千円) | 1,634,609 | 1,771,824 | 1,659,849 | 2,582,927 | 2,743,982 |

| 投資活動によるキャッシュ・フロー | (千円) | △377,812 | △738,710 | △1,057,881 | △1,480,636 | △3,799,342 |

| 財務活動によるキャッシュ・フロー | (千円) | △681,970 | △1,643,458 | △1,282,890 | 258,606 | △496,641 |

| 現金及び現金同等物の期末残高 | (千円) | 3,776,466 | 3,155,451 | 2,476,801 | 3,851,480 | 2,446,683 |

| 従業員数 | (人) | 414 | 435 | 452 | 498 | 564 |

| (外、平均臨時雇用者数) | (1,772) | (1,808) | (1,968) | (2,153) | (2,446) | |

(注)1.売上高には、消費税等は含まれておりません。

2.第12期の潜在株式調整後1株当たり当期純利益については、1株当たり当期純損失であるため記載しておりません。

3.第12期の自己資本利益率及び株価収益率については、当期純損失であるため記載しておりません。

4.臨時雇用者数は、1日8時間で換算した年間の平均人員を( )内に外書きで記載しております。

(2)提出会社の経営指標等

Section titled “(2)提出会社の経営指標等”| 回次 | 第11期 | 第12期 | 第13期 | 第14期 | 第15期 | |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 | |

| 売上高 | (千円) | 20,424,777 | 19,861,422 | 20,819,677 | 22,597,086 | 25,882,035 |

| 経常利益 | (千円) | 1,160,885 | 1,031,419 | 1,111,589 | 1,699,044 | 2,033,063 |

| 当期純利益又は当期純損失(△) | (千円) | 210,503 | △43,362 | 176,257 | 703,931 | 1,037,241 |

| 資本金 | (千円) | 1,169,969 | 1,173,734 | 1,185,892 | 1,200,559 | 1,457,895 |

| 発行済株式総数 | (株) | 45,358 | 45,438 | 45,664 | 45,909 | 48,689 |

| 純資産額 | (千円) | 2,864,354 | 2,698,858 | 2,808,070 | 3,442,915 | 4,821,393 |

| 総資産額 | (千円) | 14,411,770 | 13,148,965 | 12,726,279 | 14,172,833 | 15,142,236 |

| 1株当たり純資産額 | (円) | 63,033.72 | 59,332.71 | 61,431.85 | 74,806.43 | 98,741.87 |

| 1株当たり配当額 | (円) | 2,000.00 | 2,000.00 | 2,000.00 | 4,000.00 | 5,000.00 |

| (うち1株当たり中間配当額) | (-) | (-) | (-) | (-) | (-) | |

| 1株当たり当期純利益又は当期純損失(△) | (円) | 4,664.49 | △954.90 | 3,867.40 | 15,364.31 | 21,702.63 |

| 潜在株式調整後1株当たり当期純利益 | (円) | 4,642.98 | - | 3,850.44 | 13,869.90 | 19,055.53 |

| 自己資本比率 | (%) | 19.8 | 20.5 | 22.0 | 24.2 | 31.7 |

| 自己資本利益率 | (%) | 7.6 | - | 6.4 | 22.6 | 25.2 |

| 株価収益率 | (倍) | 29.5 | - | 38.9 | 14.0 | 16.2 |

| 配当性向 | (%) | 42.9 | - | 51.7 | 26.0 | 23.0 |

| 営業活動によるキャッシュ・フロー | (千円) | - | - | - | - | - |

| 投資活動によるキャッシュ・フロー | (千円) | - | - | - | - | - |

| 財務活動によるキャッシュ・フロー | (千円) | - | - | - | - | - |

| 現金及び現金同等物の期末残高 | (千円) | - | - | - | - | - |

| 従業員数 | (人) | 362 | 380 | 398 | 418 | 475 |

| (外、平均臨時雇用者数) | (1,728) | (1,785) | (1,941) | (2,113) | (2,356) | |

(注)1.売上高には、消費税等は含まれておりません。

2.臨時雇用者数は、1日8時間で換算した年間の平均人員を( )内に外書きで記載しております。

3.第12期の潜在株式調整後1株当たり当期純利益については、1株当たり当期純損失であるため記載しておりません。

4.第12期の自己資本利益率、株価収益率、配当性向については、当期純損失であるため記載しておりません。

5.当社は第11期より連結キャッシュ・フロー計算書を作成しておりますので、第11期以降の営業活動によるキャッシュ・フロー、投資活動によるキャッシュ・フロー、財務活動によるキャッシュ・フロー、現金及び現金同等物の期末残高については、記載しておりません。

| 年月 | 事項 |

| 昭和54年12月 昭和58年10月 昭和60年3月 昭和61年6月 昭和63年7月 平成4年1月 平成8年2月 平成8年12月 平成9年8月 平成11年11月 | 藤尾実業を設立、グループ1号店をオープン。 店舗数10店舗達成。 店舗数30店舗達成。 株式会社フジセイ・コーポレーションを設立。 まいどおおきに食堂1号店「森町食堂」をオープン。 名古屋進出。 つるまる1号店「堺筋店」をオープン。 東京進出。 串家物語1号店をオープン。 株式会社フジオフードシステムを設立。 「まいどおおきに食堂」のフランチャイズ加盟店募集を開始。 |

| 平成13年2月 | 「神楽食堂 串家物語」のフランチャイズ加盟店募集を開始。 |

| 平成13年5月 | 東京都台東区に東京事務所を開設。 |

| 平成13年12月 | 株式会社フジセイ・コーポレーションの全発行済株式を取得し、連結子会社とする。 |

| 平成14年5月 | 東京事務所を東京都台東区松が谷に移転。 |

| 平成14年7月 | 本社を大阪市北区天神橋二丁目5番16号に移転。 |

| 平成14年12月 | 大阪証券取引所「ヘラクレス」(現 東京証券取引所「JASDAQ」)に上場。 |

| 平成15年10月 | 「手作り居酒屋 かっぽうぎ」のフランチャイズ加盟店募集を開始。 |

| 平成16年4月 | 本社を大阪市北区天満橋二丁目北2番6号に移転。 |

| 平成16年4月 | 東京オフィスを東京都港区青山に移転。 |

| 平成16年11月 | 大阪証券取引所「ヘラクレス」の「グロース」銘柄から「スタンダード」銘柄へ所属変更。 |

| 平成17年1月 | 株式会社フジセイ・コーポレーションを簡易合併方式により吸収合併。 |

| 平成17年6月 | 「まいどおおきに食堂」200店舗達成。 |

| 平成17年12月 | グループ全体で400店舗達成。 |

| 平成18年4月 | 「まいどおおきに食堂」300店舗達成。 |

| 平成18年6月 | グループ全体で500店舗達成。 中国・上海市に子会社、上海藤尾餐飲管理有限公司(現連結子会社)を設立。 中国・上海に海外1号店を出店。 |

| 平成18年10月 | グループ全体で600店舗達成。 |

| 平成20年4月 | アメリカ合衆国ハワイ州にJapanese Restaurant HINONE MIZUNONEを出店。 |

| 平成21年3月 | 追手門学院大学内に「追手門食堂」を出店。 |

| 平成22年12月 | 日根野食堂(大阪府泉佐野市)を次世代店舗としてリニューアルオープン。 |

| 平成23年8月 | 「浪花麺之庄つるまる饂飩」の米国展開に関する基本合意書締結。 |

| 平成23年10月 平成24年1月 | シンガポールに子会社 FUJIO FOOD SYSTEM SINGAPORE PTE.LTD.を設立。 ハワイのスペシャルティコーヒーチェーン「ホノルルコーヒー」のマスターフランチャイズ契約締結。 |

| 平成24年2月 | 株式会社ホノルルコーヒージャパン(現連結子会社)を設立。 |

| 平成24年4月 平成24年6月 | 東京・お台場にホノルルコーヒー1号店をオープン 米国カリフォルニア州に子会社 FUJIO FOOD SYSTEM FRANCHISING,INC.,を設立。 |

| 平成24年12月 平成25年9月 平成25年9月 平成25年11月 | 鶴見緑食堂(大阪市鶴見区)をライブアイランドタイプとしてオープン。 タイにMBK FOOD SYSTEM CO.,LTD.を設立。 創業50年の日本一美味しいご飯を提供する大衆食堂として有名な「銀シャリ屋ゲコ亭」(大阪府堺市)の店舗運営を承継。 台湾に美樂食餐飲股份有限公司を設立。 |

3【事業の内容】

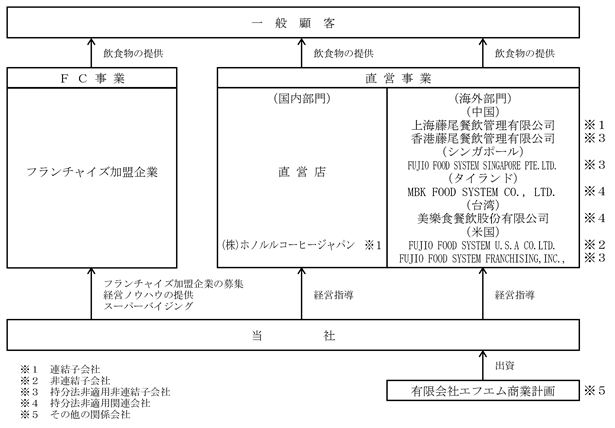

Section titled “3【事業の内容】”当社グループは各種業態の飲食店の経営及び飲食店のフランチャイズ・チェーン(以下、「FC」という。)本部の経営を、主な事業内容としております。

直営事業として複数業態の直営店を運営している他、直営店での運営ノウハウをもとに「まいどおおきに食堂」「神楽食堂 串家物語」「手作り居酒屋 かっぽうぎ」「つるまる」の加盟店募集、店舗設計ノウハウの指導、店舗運営ノウハウの指導及び研修、PB商品の提供等を行うFC本部の運営を行っております。

平成20年度まで外部へ委託しておりました加盟開発業務及びFC店舗のスーパーバイジング業務につきましては、平成21年度より全FC店舗において当社が行うこととなりました。

海外においては、平成18年6月に海外1号店として虹梅食堂(中国上海市)への出店以降、順調に出店を進めており、平成20年4月には、アメリカハワイ州への初出店となるJapanese Restaurant HINONE MIZUNONEの出店を行いました。

平成25年12月末現在、当社グループ全体で686店舗(直営店(国内)342店舗、FC店(国内)337店舗、直営店(海外)6店舗、FC店(海外)1店舗)を有しております。

なお、その他の関係会社である有限会社エフエム商業計画は、当社の筆頭株主でありスポーツジムの運営等を行っております。

以上述べた事項を事業系統図によって示すと以下のとおりであります。

直営事業及びFC事業において展開する主な業態は次のとおりであります。

1.直営事業

直営事業は、当社グループの主力事業であり、当連結会計年度末の直営店舗数は348店舗(国内342店舗、海外6店舗)です。

主な直営店には、家庭料理を中心にセルフスタイル方式で料理を提供する「まいどおおきに食堂」、お客様自身が自由にメニューを各テーブルで揚げていただく「神楽食堂 串家物語」、昼は定食屋、夜は低価格な居酒屋という「手作り居酒屋 かっぽうぎ」、セルフタイプのうどん屋「つるまる」の主力業態に加え、定食業態の「釜戸ごはん さち福や」の他に商業施設内において出店しましたカフェ業態「デリス・デュ・パレ」、洋食業態「フジオ軒」、世界三大コーヒーのひとつとも称される米国ハワイ州のコナ地区でのみ栽培されるコナコーヒーをご提供する「ホノルルコーヒー」などがあります。

2.FC事業

FC事業は、直営事業で培った数多くの直営店運営のノウハウをもとに自社業態への加盟店募集を行い、飲食店経営ノウハウの提供を行う事業であります。当連結会計年度末のFC店舗数は338店舗(国内337店舗、海外1店舗)です。

直営事業、FC事業の店舗状況は以下のとおりであります。

「まいどおおきに食堂」

「まいどおおきに食堂」は、家庭で親しまれる日常食である和食(ごはん、味噌汁、玉子焼、焼き魚など)を中心にカフェテリア方式で料理を提供しており、すぐに低料金で日常食をおいしく食べていただける場として、幅広い顧客層に支持を得ております。

同業態は、市街地のビルにテナントとして出店する都心型(ビルインタイプ)と郊外に単独店舗として出店する郊外型(フリースタディンディングタイプ)の2タイプがあります。

近年、ライフスタイルの多様化などにより、特に女性の社会進出が顕著になっており、日常食を気軽に食べていただける「第二の食卓」として家庭の良きサポーターを目指しております。

「まいどおおきに食堂」につきましては、「できたて商品の提供」にこだわった既存店舗の改装の推進、定番メニューのアイテム数の統一、季節メニューの導入、調理指導の強化、計画的な販促活動、店舗内経費の効率的な削減により、店舗収益力の強化を図りました。また、時間帯別集客実績に基づく適正な営業時間での営業、または適正人員での運営などの店舗管理にも注力してまいりました。

具体的には、改装後のさらなる食堂の良さを多くの方々に認知して頂くべく、販促活動の一環として一部店舗にて半額セール等を実施し、非常に多くのお客様にご好評を頂きました。今後も対象店舗を増加してゆく予定であります。

以上の結果、当連結会計年度中においては6店舗(内 直営店5店舗)の新規出店を行い、当連結会計年度末の店舗数は439店舗(直営店(国内)129店舗、FC店(国内)306店舗、直営店(海外)4店舗)となりました。

「神楽食堂 串家物語」

「神楽食堂 串家物語」は、お客様自身が自由に串メニューを各テーブルで揚げていただくビュッフェスタイルのお店です。串揚げとして数十種類の素材の他にサイドメニューとしてサラダや点心、ごはん類、フルーツ、デザートなどをセルフサービス方式で提供しております。

当業態につきましては、店内デザインの一新や女性及びファミリー層のお客様にも喜んで頂ける新メニューを導入した新スタイル店舗の出店を進めております。

また、当該新スタイル店舗も非常にお客様からご好評を頂いており、同業態の既存店舗に関しましても順次、新スタイル店舗への改装を進めてまいります。

以上の結果、当連結会計年度中においては11店舗(直営店)の新規出店を行い、当連結会計年度末の店舗数は70店舗(直営店(国内)58店舗、FC店(国内)12店舗)となりました。

「手作り居酒屋 かっぽうぎ」

「手作り居酒屋 かっぽうぎ」は、昼は定食での需要及び弁当での中食需要を、そして夜はアットホームな雰囲気の中でいわゆるお母さんの手作り料理と豊富な飲み物を低価格で提供する居酒屋需要として、3つの需要を取り込んでおります。特に人口の多い団塊の世代層をターゲットにして、オフィス街等を中心に出店しております。

以上の結果、当連結会計年度中においては5店舗(直営店)の新規出店を行い、当連結会計年度末の店舗数は52店舗(直営店(国内)37店舗、FC店(国内)15店舗)となりました。

「つるまる」

「つるまる」は、ワンコインで食事ができる低価格うどん業態です。あっさりとした関西風のうどんに、色々な種類の天ぷらをお客様自身が自由にトッピングしていただくシステムです。

「つるまる」につきましては、オフィス街を中心とした出店により低価格のうどんをご提供させて頂く「麺乃庄 つるまる饂飩」、店内で製麺したうどんをご提供させて頂く「鶴丸饂飩本舗」を展開し、これらにより、つるまる事業におきましても幅広いお客様層からご支持をいただいております。

以上の結果、当連結会計年度中においては12店舗(直営店9店舗)の新規出店を行い、当連結会計年度末の店舗数は53店舗(直営店(国内)49店舗、FC店(国内)3店舗、FC店(海外)1店舗)となりました。

| 直営店(国内) | FC店(国内) | 直営店(海外) | FC店(海外) | 合計 | |

| まいどおおきに食堂 | 129 | 306 | 4 | - | 439 |

| 神楽食堂 串家物語 | 58 | 12 | - | - | 70 |

| 手作り居酒屋 かっぽうぎ | 37 | 15 | - | - | 52 |

| つるまる | 49 | 3 | - | 1 | 53 |

| その他 | 69 | 1 | 2 | - | 72 |

| 合計 | 342 | 337 | 6 | 1 | 686 |

(注) 「その他の業態」は、定食業態の「さち福や」、カフェ業態「ホノルルコーヒー」「デリス・デュ・パレ」、洋食業態「フジオ軒」などであります。

4【関係会社の状況】

Section titled “4【関係会社の状況】”| 名称 | 住所 | 資本金 | 主要な事業の内容 | 議決権の所有割合又は被所有割合(%) | 関係内容 |

| (連結子会社) | |||||

| 上海藤尾餐飲管理有限公司 | 中国上海市 | 8,427千人民元 | 飲食店の運営等 | 93.8 | 役員の兼任 |

| 株式会社ホノルルコーヒージャパン | 東京都中央区 | 50,000千円 | 飲食店の運営等 | 100.0 | 役員の兼任 |

| (その他の関係会社) | |||||

| 有限会社エフエム商業計画 | 大阪市北区 | 3,000千円 | スポーツジム 運営等 | 被所有 14.5 | 役員の兼任 |

5【従業員の状況】

Section titled “5【従業員の状況】”(1)連結会社の状況

| (平成25年12月31日現在) |

| セグメントの名称 | 従業員数(名) | |

| 直営事業 | 493 | (2,440) |

| FC事業 | 8 | (-) |

| 全社(共通) | 63 | (6) |

| 合計 | 564 | (2,446) |

(注)1.従業員数は、就業人員であります。

2.臨時雇用者数は、1日8時間で換算した年間の平均人員を( )内に外書きで記載しております。

(2)提出会社の状況

| (平成25年12月31日現在) |

| 従業員数(名) | 平均年齢(歳) | 平均勤続年数(年) | 平均年間給与(円) |

| 475(2,356)名 | 36.4歳 | 4.0年 | 4,270,574 |

| セグメントの名称 | 従業員数(名) | |

| 直営事業 | 413 | (2,350) |

| FC事業 | 8 | (-) |

| 全社(共通) | 54 | (6) |

| 合計 | 475 | (2,356) |

(注)1.従業員数は、就業人員であります。

2.臨時雇用者数は、1日8時間で換算した年間の平均人員を( )内に外書きで記載しております。

3.当社は業績連動型報酬を基本としており、退職金制度は採用しておりません。

4.平均年間給与には、賞与及び基準外賃金を含んでおります。

(3)労働組合の状況

労働組合は結成されておりませんが、労使関係は円満に推移しております。

第2【事業の状況】

Section titled “第2【事業の状況】”1【業績等の概要】

Section titled “1【業績等の概要】”(1)業績

当連結会計年度におけるわが国経済は、政府の景気対策や日銀による金融政策への効果と期待から、円安や株価上昇が進み、輸出関連企業をはじめ緩やかな回復傾向にあり、また個人消費につきましても、高額品を中心として消費マインドの改善がみられました。

一方で、円安の影響による輸入物価の上昇や、消費税率の引き上げに伴う消費の減退への懸念などにより、完全な回復基調には至っておらず、依然として不透明な状況が続いております。

外食産業におきましても、エネルギー価格や輸入物価が上昇し、さらには、雇用不安、所得減少、消費税増税に対する懸念等に伴う消費者の生活防衛意識は依然として強いことから、各社創意工夫を凝らし顧客の誘引、顧客単価増の獲得に向けた努力を行っておりますが、全体的には未だ厳しい経営環境が続いております。

このような状況の中、当社グループは「大衆というカテゴリーで日本一の外食企業になる」という確固たる目標のもと、既存事業の全体的な底上げ、並びに販促活動の強化に注力いたしました。中でも「まいどおおきに食堂」におきましては、年間を通じて「組織改革」「一店舗当たりの収益性の向上」を全店統一スローガンとして活動いたしました。

以上の結果、当連結会計年度の業績は、売上高268億38百万円(前年同期比17.5%増)、営業利益21億29百万円(前年同期比17.9%増)、経常利益20億82百万円(前年同期比23.7%増)を計上しましたが、減損損失等の特別損失2億14百万円を計上したため、当期純利益が10億56百万円(前年同期比48.8%増)となりました。また、当社グループ全体で当連結会計年度における新規出店数は55店舗(直営52店舗、FC店3店舗)、当連結会計年度末の店舗数は686店舗(直営店(国内)342店舗、FC店(国内)337店舗、直営店(海外)6店舗、FC店(海外)1店舗)となりました。

セグメントの業績は次のとおりです。

(直営事業)

直営事業におきましては、「まいどおおきに食堂」を中心に全ブランドの既存店業績向上の実現に向けた組織体制の構築に注力致しました。また新規出店については、「神楽食堂 串家物語」の大型商業施設への出店に注力する一方、「かっぽうぎ」「つるまる」等各ブランドの立地等の条件を厳選した確実な出店を行い成果をあげつつあります。これらの結果、当連結会計年度中の新規出店は52店舗、直営事業全体で売上高は252億72百万円(前年同期比18.8%増)、セグメント利益は29億44百万円(前年同期比22.4%増)となりました。

(FC事業)

FC事業におきましては、エリア担当マネージャーが当社トレーナーとして各加盟店に臨店の上行う調理指導の他、店長会議、トレーナー会議等を通じても直営店における成功事例・問題点の共有を進めることにより、更なる集客力の向上を図っております。

その結果、当連結会計年度中の新規出店は3店舗、FC事業全体の売上高は15億66百万円(前年同期比0.5%減)、セグメント利益は10億31百万円(前年同期比0.8%増)となりました。

(2)キャッシュ・フローの状況

当連結会計年度における現金及び現金同等物の残高は、前連結会計年度と比べて14億4百万円減少し、24億46百万円となりました。各キャッシュ・フローの状況とそれらの要因は次のとおりであります。

(営業活動によるキャッシュ・フロー)

「営業活動によるキャッシュ・フロー」は27億43百万円の収入(前年同期は25億82百万円の収入)となりました。これは主に税金等調整前当期純利益が18億78百万円となり、非現金支出である減価償却費11億15百万円及び減損損失1億66百万円が発生したことによるものであります。

(投資活動によるキャッシュ・フロー)

「投資活動によるキャッシュ・フロー」は37億99百万円の支出(前年同期は14億80百万円の支出)となりました。主な要因は、直営店の新規出店等による有形固定資産の取得による支出31億54百万円、敷金及び保証金の差入による支出4億33百万円等によるものであります。

(財務活動によるキャッシュ・フロー)

「財務活動によるキャッシュ・フロー」は4億96百万円の支出(前年同期は2億58百万円の収入)となりました。主な要因は、借入の実行による収入が20億93百万円、長期借入金の返済、社債の償還、割賦債務及びリース債務の返済による支出が24億20百万円、発生したことによるものであります。

2【生産、受注及び販売の状況】

Section titled “2【生産、受注及び販売の状況】”(1)生産実績

当社は生産を行っていないため、該当事項はございません。

(2)受注状況

1.直営事業については、店舗においてお客様から商品の注文をいただき、その場で調理して直接お客様へ提供しておりますので受注実績について記載すべき事項はありません。

2.FC事業については、受注形態による販売ではないため、受注実績について記載すべき事項はありません。

(3)販売実績

当連結会計年度における販売実績を示すと次のとおりであります。

① セグメント別売上高

| セグメントの名称 | 当連結会計年度 (自平成25年1月1日 至平成25年12月31日) | ||

| 金額(千円) | 前年同期比(%) | ||

| まいどおおきに食堂 | 9,254,839 | 106.9 | |

| 神楽食堂 串家物語 | 7,758,533 | 134.3 | |

| 手作り居酒屋 かっぽうぎ | 2,111,597 | 113.7 | |

| つるまる | 2,227,836 | 113.5 | |

| その他 | 3,919,571 | 130.1 | |

| 直営事業 計 | 25,272,377 | 118.8 | |

| 加盟金売上 | 14,000 | 140.0 | |

| ロイヤリティ売上 | 797,193 | 98.4 | |

| イニシャル売上 | 81,888 | 89.7 | |

| ランニング売上 | 673,463 | 102.2 | |

| FC事業 計 | 1,566,545 | 99.5 | |

| 合計 | 26,838,923 | 117.5 | |

(注)1.上記金額には、消費税等は含まれておりません。

2.イニシャル売上は、出店時に必要な店舗設備、備品などの売上であります。

3.ランニング売上は、店舗運営時に必要な消耗品類などの売上であります。

4.海外部門の売上は、直営事業の金額に含まれております。

② 直営事業地域別売上高

| 前連結会計年度 (自平成24年1月1日 至平成24年12月31日) | 当連結会計年度 (自平成25年1月1日 至平成25年12月31日) | |||||

| 直営店売上高 | 直営店売上高 | |||||

| 売上高 (千円) | 構成比 (%) | 期末店舗数 (店) | 売上高 (千円) | 構成比 (%) | 期末店舗数 (店) | |

| 東北地区 | 37,238 | 0.18 | 1 | 34,191 | 0.14 | 1 |

| 関東地区 | 3,081,404 | 14.49 | 38 | 5,659,296 | 22.39 | 76 |

| 東海地区 | 962,489 | 4.52 | 9 | 1,068,602 | 4.23 | 12 |

| 関西地区 | 16,219,598 | 76.25 | 239 | 17,081,112 | 67.59 | 243 |

| 中国・四国地区 | 258,920 | 1.22 | 3 | 412,053 | 1.63 | 4 |

| 九州地区 | 444,169 | 2.09 | 5 | 594,242 | 2.35 | 6 |

| 海外地区 | 268,757 | 1.26 | 5 | 422,878 | 1.67 | 5 |

| 合計 | 21,272,579 | 100.00 | 300 | 25,272,377 | 100.00 | 347 |

(注)1.上記金額には、消費税等は含まれておりません。

2.上記の前連結会計年度の売上高及び店舗数には非連結子会社であるFUJIO FOOD SYSTEM U.S.A Co.,Ltd.及び株式会社ホノルルコーヒージャパンは含まれておりません。

3.上記の当連結会計年度の売上高及び店舗数には非連結子会社であるFUJIO FOOD SYSTEM U.S.A Co.,Ltd.は含まれておりません。

③ 地区別FC加盟店売上高

| 前連結会計年度 (自平成24年1月1日 至平成24年12月31日) | 当連結会計年度 (自平成25年1月1日 至平成25年12月31日) | |||||

| 加盟店売上高 | 加盟店売上高 | |||||

| 売上高 (千円) | 構成比 (%) | 期末店舗数 (店) | 売上高 (千円) | 構成比 (%) | 期末店舗数 (店) | |

| 北海道地区 | 819,689 | 3.42 | 14 | 248,358 | 1.05 | 14 |

| 東北地区 | 926,392 | 3.86 | 11 | 927,528 | 3.92 | 11 |

| 関東地区 | 4,285,765 | 17.88 | 67 | 4,169,797 | 17.62 | 63 |

| 北陸・甲信越地区 | 2,944,559 | 12.28 | 26 | 2,951,651 | 12.47 | 25 |

| 東海地区 | 3,483,271 | 14.53 | 58 | 3,420,378 | 14.45 | 57 |

| 関西地区 | 4,641,155 | 19.36 | 66 | 4,893,549 | 20.68 | 64 |

| 中国・四国地区 | 4,713,278 | 19.66 | 71 | 4,993,582 | 21.10 | 70 |

| 九州地区 | 2,157,983 | 9.00 | 35 | 2,063,533 | 8.72 | 33 |

| 合計 | 23,972,094 | 100.00 | 348 | 23,668,379 | 100.00 | 337 |

(注)上記金額には、消費税等は含まれておりません。

3【対処すべき課題】

Section titled “3【対処すべき課題】”当社グループといたしましては、当面の対処すべき課題として以下のとおり認識し、対策に取り組んでおります。

① 既存店の収益力向上

当社の成長グループ戦略のためには、既存店の収益力向上が必要不可欠と認識しております。更なる収益力向上のため、「凡事徹底」(飲食店として当たり前の事を当たり前に行う)を直営店、FC店の全店共通の合言葉に、QSCレベルの向上、お客様に喜んでいただけるお店作りに邁進してまいります。

② FC加盟店の出店促進と支援体制の強化

FC加盟店の業績向上のため、出店候補地の探索支援、研修トレーナーの育成支援など研修体制の充実を図り、また出店後の支援についても、支援体制を強化することでFC加盟店の収益力向上を推進してまいります。

③ 時代のニーズに対応した業態の開発

日常食・大衆食をキーワードに、多様化する消費者のニーズに的確に対応した業態をスピーディーに開発し、どの店舗においても良質かつ同質の商品サービスが提供できるようにパッケージ化をすすめることが重要であると考えております。当社グループでは、既存業態のブラッシュアップ、新業態の開発を経営の生命線であると捉え、業態を開発することで他社との差別化を図ってまいります。

④ 人材の確保とスピーディーな人材育成の推進

更なる成長に向けて出店を進めていく上で優秀な人材を確保し、お客様に満足していただけるサービスを提供できる人材として育成していくことは重要な課題であると認識しております。このため当社グループは求人・採用のレベルアップ、採用後の従業員に対するフォローの充実、「夢を持てるキャリアアッププラン制度」、「独立支援制度」、人事評価制度の見直し・運用、ストックオプション制度の導入等、従業員の定着を図るとともに、従業員のレベルアップを図るため、毎月、営業店舗の全従業員を対象として様々な店舗運営ノウハウを指導・教育する「階層別研修」を開催するなど、特に営業スタッフに向けた独自の教育プログラムを実施・運営しています。

⑤ メニュー開発・仕入から商品提供までの体制強化

外食産業には「食」を直接提供する産業としてのレベルの高い安全衛生管理体制の強化が求められております。より安全性の高い食材の確保に注力し、「手づくり感」を大切にした、リーズナブルな価格で安全で衛生管理の行き届いた商品の提供ができるように体制を強化してまいります。

4【事業等のリスク】

Section titled “4【事業等のリスク】”下記において、当社グループの事業展開上のリスク要因となる可能性があると考えられる事項を記載しております。当社グループはこれらのリスク発生の可能性を十分認識した上で、発生の回避もしくは発生した場合でも、影響を最小限にとどめるべく、企業体力の充実、財務体質の向上に努めております。なおリスク要因はこれらの事項に限られるものでなく、また将来発生しうる全てのリスクを必ずしも網羅したものではありません。

①直営店出店戦略について

当社グループは、直営店を日本国内で342店舗、海外に6店舗(平成25年12月31日現在)展開しております。確実な出店による店舗数拡大が当社グループの基本戦略の一つとして認識しており、今後も収益を確保できる出店を行っていく方針です。新規出店に際し、立地条件・賃借条件から既存店舗における実績を根拠とした事業計画を綿密に立て、その収益性を十分に検討してまいりますが、条件に合致した物件が確保できない場合、また、新規店舗の業績が計画通りに推移しない場合、当社グループの経営成績に影響を及ぼす可能性があります。

②加盟店の展開について

当社グループは、直営店と同じく加盟店による出店を確実に進めることを基本戦略の一つとしており、加盟店の支援業務、開発業務の強化に努めております。しかしながら、加盟店の各企業の個別事情及び立地確保の遅れなどから、出店数や出店時期が当社の計画通りに進まない場合、当社グループの経営成績に影響を及ぼす能性があります。

③加盟契約締結後の出店状況について

当社グループは、加盟希望者と加盟契約を締結し、加盟契約に定めたエリアにおいて、当社グループが定める商標を使用することで、加盟店が自ら店舗を経営する権限を付与しております。加盟契約では、出店場所の確保は加盟店側の責任としておりますので、加盟店が出店場所を確保できなかった場合でも当社がその責任を負わないこと及び加盟店から収受する加盟金は、理由の如何を問わず一切返還しないものと定められております。しかしながら契約解除の理由などを考慮して当社が加盟店に対して加盟契約解除に伴う費用を支払う可能性もあり、その場合は当社の業績に影響を与える可能性があります。

④競合の状況について

外食業界は、他業態と比較すると参入障壁が低く新規参入が多いこと、また長引く個人消費の低迷や業界の垣根を越えた価格競争の影響も受け、非常に激しい競合状態が続いている業界であります。当社グループといたしましては「大衆食」の業態に絞り、時代のニーズに合った業態を開発することで他社との差別化を図っております。しかしながら、当社グループの出店が拡大するにつれ、類似した業態を投入してくる外食企業が現れ始めており、今後当社グループが出店している店舗と同様のコンセプトを持つ競合店舗の出店増加等により、当社グループの商品の価格及び当社グループの業績見通しに影響を及ぼす可能性があります。

⑤法的規制等について

当社グループの直営店及び加盟店は、食品衛生法の規定に基づき、所轄保健所より飲食店営業の許可を受けております。各店舗では、店舗における飲食物の提供及び調理を行うにあたって、店舗の設備器具、食材の取扱い及び従業員の衛生管理について、当社グループが作成した店舗運営マニュアル等で細目にわたり規定し、衛生管理に努めております。しかしながら上記諸施策にも関わらず、店舗における飲食を理由とする食中毒や食品衛生に関するクレームの発生や、社会全般にわたる一般的な衛生問題等が発生した場合には、営業許可の取消、営業禁止もしくは一定期間の営業停止の処分、被害者からの損害賠償請求、当社グループの信用力低下等、当社グループのブランドイメージに影響を及ぼし、直営店売上の減少、あるいはFC加盟店の売上減少に伴うロイヤルティ収入等の減少により当社グループの経営成績に影響を及ぼす可能性があります。

また労務面において短時間労働者に対する厚生年金の適用基準拡大が行われた場合、当社グループは業種柄、従業員に占める短時間労働者の比率が高いため、新たに社会保険に加入する労働者の増加による当社グループが負担する社会保険料の増加並びに短時間労働への就労希望者の減少等が発生し、当社グループの経営成績に影響を及ぼす可能性があります。

⑥店舗保証金について

当社グループは、主に店舗の土地及び建物を賃借する方式で出店しており、出店時に土地等所有者に対して敷金・保証金及び建設協力金として資金の差入を行っており、建設協力金は、当社グループが月々支払う賃借料との相殺により回収しております。新規出店の際には、対象物件の権利関係等の確認を行っておりますが、土地所有者である法人、個人が破綻等の状態に陥り、土地等の継続的使用や債権の回収が困難となった場合には、当社グループの業績に影響を及ぼす可能性があります。

また、当社グループが締結している土地等に係る長期賃借契約のうち、当社グループの事情により中途解約する場合、当社グループが代替借主を紹介することを敷金・保証金等の返還条件としているものがあります。そのため、当社グループの事情により中途解約する場合には新たな代替借主を紹介できないことにより、敷金・保証金等を放棄せざるを得ず、損失が発生する可能性があります。

⑦食材について

食材につきましては、BSE、鳥インフルエンザ、ノロウィルス等のような疾病や、食材供給国の食品衛生管理上の問題等、食品偽装問題等など、消費者の食に対する安全性、信頼性を損なう深刻な問題が発生している中、消費者の外食に対する需要の低下や食材の価格上昇の可能性があり、以前にも増して安全かつ良質な食材の確保が重要になっております。

また、農作物は天候等の影響による収穫量の変動に伴う市況の変動のリスクを負っております。当社グループにおきましても食材の安全性及び安定的な確保に向けてこれまで以上に取り組んでまいりますが、上記諸事情等により食材市況が大幅に変動し、仕入価格の上昇、食材の不足等が発生した場合、当社グループの経営成績に影響を及ぼす可能性があります。

⑧人材の確保について

当社グループでは、更なる成長に向けて出店を進めていく上で、優秀な人材を確保し、育成していくことは重要な課題であると認識しております。そのため、従来の中途採用を中心とした即戦力募集(業界経験者)に加え、新卒者等の募集にも着眼点を置き、幅広く優秀な人材の確保・育成に努めております。

また、営業社員が「夢を持てるキャリアアッププラン制度」の再構築作業や人事評価制度の見直し・運用、ストックオプション制度の導入等、従業員の定着を図るとともに、店長のレベルアップを図るため、定期的に全店長を集めて様々な店舗運営ノウハウを指導・教育する全体研修会を開催するなど、特に営業スタッフに向けた独自の教育プログラムを実施・運営しています。しかしながら、今後、当社グループが必要とする十分な人材確保ができなかった場合や人材育成が予定通り進まなかった場合は、当社グループの経営成績に影響を及ぼす可能性があります。

⑨固定資産の減損会計基準の適用について

外食業界の環境悪化等により、当社グループにおいて営業活動から生ずる損益またはキャッシュ・フローが継続してマイナスとなった場合や、保有する固定資産の市場価格が著しく下落した場合など、固定資産の減損会計基準の適用によって、減損損失が計上され、当社グループの経営成績に影響を及ぼす可能性があります。

⑩資金調達について

当社グループの平成24年12月期、平成25年12月期の有利子負債(社債、借入金、割賦購入未払金)は、それぞれ負債及び資本合計の48.8%、40.3%となっており、将来の金利情勢及び当社の信用状態の変動により調達コストが上昇した場合や、調達が困難となった場合には、当社グループの経営成績に影響を及ぼす可能性があります。

⑪潜在株式について

平成25年12月31日現在、当社グループが役員、従業員等に付与している新株予約権(ストックオプション)の潜在株式数は857株であります。また、平成24年5月14日に発行しました第2回無担保転換社債型新株予約権付社債に係る潜在株式数は5,372株であります。これらの潜在株式数の合計は6,229株であり、発行済株式総数48,689株の12.8%に相当しています。付与された新株予約権の権利行使により1株当たりの株式価値が希薄化する可能性があります。また、今後付与されるストックオプション等については費用計上が義務付けられているため、今後のストックオプションの付与により、当社グループの経営成績に影響を及ぼす可能性があります。

⑫重要な訴訟事件の発生について

当社はFC加盟契約を締結した一部の企業から訴訟を提起されており、今後も同様の訴訟を提起される可能性があります。当社としては、契約時および契約締結後についても債務を履行しており瑕疵はない旨を引き続き主張してまいりますが、判決の結果によっては当社の経営成績に影響を及ぼす可能性があります。

⑬財務制限条項

当社グループにおける借入金の一部には財務制限条項が付されており、これに抵触した場合、該当する融資契約上の債務について借入利率の上昇及び期限の利益に一部制限を受ける可能性がある等、当社グループの業績及び財政状態に影響を及ぼす可能性があります。財務制限条項の内容は以下のとおりであります。

イ.各年度決算期の末日における単体及び連結の貸借対照表において、純資産の部の合計額を、平成21年12月期の 年度決算期の末日における純資産の部の合計額又は平成22年12月期の年度決算期の末日における純資産の部の 合計額又は前年度決算期の末日における純資産の部の合計額のいずれかの大きい方の75%に維持すること。

ロ.各年度決算期末の末日における単体及び連結の損益計算書において、経常損益の金額をゼロ円以上に維持する

こと。

⑭カントリーリスク

当社グループは、積極的に海外進出を検討・展開しており、平成25年12月31日現在におきましては、上海に5店舗、ハワイに1店舗を出店しております。また、米国、中国、シンガポールに子会社を5社有しております。

なお、タイランド及び台湾におきましては、当社の子会社 FUJIO FOOD SYSTEM SINGAPORE PTE. LTD. が現地有力企業をパートナーとする合弁会社 MBK FOOD SYSTEM CO., LTD. 及び美樂食餐飲股份有限公司を設立し、本合弁企業を通して当社ブランドの展開を行ってまいります。

これらの進出国特有の法規制、政治、経済、税務等のカントリーリスクにより、当社グループの業績に影響を及ぼす可能性があります。

5【経営上の重要な契約等】

Section titled “5【経営上の重要な契約等】”(1)フランチャイズチェーン加盟契約の要旨

① 「まいどおおきに食堂」フランチャイズ基本契約

当社は、「まいどおおきに食堂」の事業展開を図るため、法人の店舗運営希望者に対して、「まいどおおきに食堂フランチャイズチェーン加盟契約」を締結することでフランチャイズ権の付与を行っております。なお、契約の要旨は次のとおりであります。

| 内容 | 当社は、本契約の有効期間中、加盟店が所定の契約事項を履行することを条件として、一定の場所での店舗の設置を認める。また、当該場所において事業運営マニュアルの他当社の事業ノウハウ及び当社商標の使用によって「まいどおおきに食堂」として開店し、経営する資格を付与する。 上記に付随して、当社は加盟店に対して業務に関する一定の指導援助を行う。 | |

| 契約期間 | 契約の日より効力を生じ、契約店舗を開店した日から満10年間その効力を有する。 ただし、延長条項が存在する。 | |

| 契約条件 | 加盟金 | 当該契約時に4百万円の支払 |

| 保証金 | 店舗確定時に1百万円を預託 | |

| ロイヤルティ | 店舗の月間総売上高(消費税を含まない)の6%の支払 | |

(注) 当社は、その他に店舗開業の際に店舗デザイン・デコレーション業務等を行っており、当該業務に対する対価として、当社の定める金額を収受しております。

② 「神楽食堂 串家物語」フランチャイズ基本契約

当社は、「神楽食堂 串家物語」の事業展開を図るため、法人の店舗運営希望者に対して、「神楽食堂 串家物語フランチャイズチェーン加盟契約」を締結することでフランチャイズ権の付与を行っております。なお、契約の要旨は次のとおりであります。

| 内容 | 当社は、本契約の有効期間中、加盟店が所定の契約事項を履行することを条件として、一定の場所での店舗の設置を認める。また、当該場所において事業運営マニュアルの他当社の事業ノウハウ及び当社商標の使用によって「神楽食堂 串家物語」として開店し、経営する資格を付与する。上記に付随して、当社は加盟店に対して業務に関する一定の指導援助を行う。 | |

| 契約期間 | 契約の日より効力を生じ、契約店舗を開店した日から満10年間その効力を有する。 ただし、延長条項が存在する。 | |

| 契約条件 | 加盟金 | 当該契約時に8百万円の支払 |

| 保証金 | 店舗確定時に1百万円を預託 | |

| ロイヤルティ | 店舗の月間純売上高(消費税を含まない)の6%の支払 | |

(注) 当社は、その他に店舗開業の際に店舗デザイン・デコレーション業務等を行っており、当該業務に対する対価として、当社の定める金額を収受しております。

③ 「手作り居酒屋 かっぽうぎ」フランチャイズ基本契約

当社は、「手作り居酒屋 かっぽうぎ」の事業展開を図るため、法人の店舗運営希望者に対して、「手作り居酒屋 かっぽうぎフランチャイズチェーン加盟契約」を締結することでフランチャイズ権の付与を行っております。なお、契約の要旨は次のとおりであります。

| 内容 | 当社は、本契約の有効期間中、加盟店が所定の契約事項を履行することを条件として、一定の場所での店舗の設置を認める。また、当該場所において事業運営マニュアルの他当社の事業ノウハウ及び当社商標の使用によって「手作り居酒屋 かっぽうぎ」として開店し、経営する資格を付与する。上記に付随して、当社は加盟店に対して業務に関する一定の指導援助を行う。 | |

| 契約期間 | 契約の日より効力を生じ、契約店舗を開店した日から満10年間その効力を有する。 ただし、延長条項が存在する。 | |

| 契約条件 | 加盟金 | 当該契約時に8百万円の支払 |

| 保証金 | 店舗確定時に1百万円を預託 | |

| ロイヤルティ | 店舗の月間総売上高(消費税を含まない)の6%の支払 | |

(注) 当社は、その他に店舗開業の際に店舗デザイン・デコレーション業務等を行っており、当該業務に対する対価として、当社の定める金額を収受しております。

④ 「つるまる」フランチャイズ基本契約

当社は、「麺乃庄 つるまる饂飩」及び「鶴丸饂飩本舗」の事業展開を図るため、法人の店舗運営希望者に対して、「つるまるフランチャイズチェーン加盟契約」を締結することでフランチャイズ権の付与を行っております。なお、契約の要旨は次のとおりであります。

| 内容 | 当社は、本契約の有効期間中、加盟店が所定の契約事項を履行することを条件として、一定の場所での店舗の設置を認める。また、当該場所において事業運営マニュアルの他当社の事業ノウハウ及び当社商標の使用によって「麺乃庄 つるまる饂飩」又は「鶴丸饂飩本舗」として開店し、経営する資格を付与する。上記に付随して、当社は加盟店に対して業務に関する一定の指導援助を行う。 | |

| 契約期間 | 契約の日より効力を生じ、契約店舗を開店した日から満10年間その効力を有する。 ただし、延長条項が存在する。 | |

| 契約条件 | 加盟金 | |

| 麺乃庄 つるまる饂飩 | 当該契約時に1百万円の支払 | |

| 鶴丸饂飩本舗 | 当該契約時に2百万円の支払 | |

| 保証金 | 店舗確定時に1百万円を預託 | |

| ロイヤルティ | 店舗の月間総売上高(消費税を含まない)の3%の支払 | |

(注) 当社は、その他に店舗開業の際に店舗デザイン・デコレーション業務等を行っており、当該業務に対する対価として、当社の定める金額を収受しております。

(2)地区本部認定(エリアフランチャイズ)契約の要旨

① 「まいどおおきに食堂」地区本部認定(エリアフランチャイズ)契約

当社は、「まいどおおきに食堂」の全国規模での展開を図るため、法人の店舗運営希望者に対して「まいどおおきに食堂」地区本部認定(エリアフランチャイズ)契約を締結し、エリアフランチャイズ権の付与を行っております。契約内容の要旨は、次のとおりであります。

| 内容 | 当社は、加盟店が一定の地域内で「まいどおおきに食堂」チェーンの直営店を出店することを認める。また、契約期間中当該地域においてエリアフランチャイズ本部として、エリアフランチャイズ権を付与する。 | |

| 契約期間 | 契約締結日から8年間 ただし、延長条項が存在する。 | |

| 契約条件 | エリアフランチャイズ権利金 | 契約締結時に一定の該当エリア出店枠に対して、一定額を支払う。ただし、該当出店枠を超える出店の際は、該当店舗数毎に一定額を支払う。 |

| ロイヤルティ | 各エリア契約店舗の月間総売上高(消費税を含まない)の3.5% | |

② 「手作り居酒屋 かっぽうぎ」地区本部認定(エリアフランチャイズ)契約

当社は、「手作り居酒屋 かっぽうぎ」の全国規模での展開を図るため、法人の店舗運営希望者に対して「手作り居酒屋 かっぽうぎ」地区本部認定(エリアフランチャイズ)契約を締結し、エリアフランチャイズ権の付与を行っております。契約内容の要旨は、次のとおりであります。

| 内容 | 当社は、加盟店が一定の地域内で「手作り居酒屋 かっぽうぎ」チェーンの直営店を出店することを認める。また、契約期間中当該地域においてエリアフランチャイズ本部として、エリアフランチャイズ権を付与する。 | |

| 契約期間 | 契約締結日から8年間 ただし、延長条項が存在する。 | |

| 契約条件 | エリアフランチャイズ権利金 | 契約締結時に一定の該当エリア出店枠に対して、一定額を支払う。ただし、該当出店枠を超える出店の際は、該当店舗数毎に一定額を支払う。 |

| ロイヤルティ | 各エリア契約店舗の月間総売上高(消費税を含まない)の3.5% | |

(3)マスターフランチャイズ契約の要旨

「ホノルルコーヒー」マスターフランチャイズ契約

当社は、ハワイにおけるコーヒーブランドの地位を確立したホノルルコーヒーを日本全国に展開することを目的として、ホノルル・コーヒー・ライセンス・カンパニー・エルエルシーとの間に長期マスターフランチャイズ契約を締結しております。契約内容の要旨は、次のとおりであります。

| 内容 | 当社に対して、日本国内において、「ホノルルコーヒー」ブランドの商標及びノウハウの日本における独占的使用権と店舗展開権(サブフランチャイズの店舗展開権を含む)、また独占輸入販売権を認める。 | |

| 契約期間 | 契約締結日から10年間 | |

| 契約条件 | マスターフランチャイズ権利金 | 契約締結時に日本国内における一定の出店枠に対して、一定額を支払う。ただし、該当出店枠を超える出店の際は、該当店舗数毎に一定額を支払う。 |

| ロイヤルティ | 直営店の月間総売上(消費税を含まない)の一定額 サブライセンシーとして弊社が加盟店から徴収するロイヤルティ(消費税を含まない)の一定額 | |

(4)事業提携契約

株式会社アドバンテッジアドバイザーズとの事業提携契約

当社は株式会社アドバンテッジアドバイザーズと事業提携契約を締結しております。

契約内容は、次のとおりであります。

① 事業提携の主な理由

・効率的な事業運営を可能にする科学的経営手法の導入

・有能な海外事業パートナーを探索するためのネットワークやそれを有効活用するノウハウの獲得

② 事業提携の内容等

・国内新規出店に関する支援活動

当社の既存業態を活用した、新業態の収益性を含めた店舗モデルの作成、提案や同社のノウハウを活かした出店余地分析、出店用地の探索支援を受けることにより、より効率的な出店戦略を進めてまいります。

・海外事業提携支援

同社の有するネットワークを活用した海外事業パートナー探索支援、事業戦略策定支援を受けることにより、スピーディーかつ確実な海外事業展開を進めてまいります。

・全社経営管理・計数分析手法導入支援

出店スピードを加速させるに伴い、これまで以上に海外を含めた全社ベースでのより精緻な経営管理が必須となってまいります。かかるノウハウを豊富に有する同社から計数分析手法の導入支援を受けることにより、より精緻な経営管理を実現してまいります。

6【研究開発活動】

Section titled “6【研究開発活動】”特記すべき事項はございません。

7【財政状態、経営成績及びキャッシュ・フローの状況の分析】

Section titled “7【財政状態、経営成績及びキャッシュ・フローの状況の分析】”当連結会計年度の財政状態及び経営成績の分析は以下のとおりであります。

(1) 重要な会計方針及び見積り

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められる会計基準に基づき作成されております。この連結財務諸表の作成にあたりまして、当社グループの経営陣は決算日における資産・負債の数値及び偶発資産・負債の開示並びに報告期間における収入・費用の報告数値に影響を与える見積り及び仮定設定を行っております。また、経営陣は過去の実績や状況に応じて合理的と考えられる様々な要因に基づき見積り及び判断を行い、その結果は、他の方法では判定しにくい資産・負債の簿価及び収入・費用の報告数値についての判断の基礎としております。実際の結果は、見積り特有の不確実性が存在するため、これら見積りと異なる場合があります。

(2) 当連結会計年度の経営成績の分析

売上高につきましては268億38百万円となりました。売上高をセグメント別に分析しますと、直営事業が252億72百万円、FC事業が15億66百万円となっております。

① 直営事業

直営事業においては、「まいどおおきに食堂」を中心に全ブランドの既存店業績の維持・向上に全社一丸となって取り組みました。また新規出店については、「神楽食堂 串家物語」の大型商業施設内への積極的な展開を中心に、「つるまる」「手作り居酒屋 かっぽうぎ」等の当社主要ブランドについても立地を厳選した出店を行い安定した成果をあげることができました。

これらの結果、当連結会計年度中の新規出店は52店舗、直営事業全体で売上高は252億72百万円、セグメント利益は29億44百万円となりました。

② FC事業

FC事業においては、弊社トレーナーによる臨店指導に加えて弊社代表取締役による全国を対象とした直接臨店を行っております。加盟企業様と親密な関係を築き、直営事業における成功事例の共有・問題点の迅速な解消に注力致しました。

これらの結果、加盟金売上は14百万円、イニシャル売上は81百万円、ロイヤルティ売上は7億97百万円、ランニング売上は6億73百万円となり、FC事業全体の売上高は15億66百万円となり、セグメント利益は10億31百万円となりました。

売上総利益につきましては179億39百万円、営業利益は21億29百万円、経常利益は20億82百万円を計上しましたが、減損損失等の特別損失2億14百万円を計上したため、当期純利益は10億56百万円となりました。

(3) 当連結会計年度の財政状態の分析

当連結会計年度末の総資産は、前期比15億92百万円増加して158億20百万円となりました。その内訳は次のとおりであります。

① 流動資産

当連結会計年度末の流動資産残高は、前期比9億55百万円減少し45億30百万円となりました。

この主な要因としては、本社社屋の土地購入及び新規出店に伴う現金及び預金の減少13億4百万円によるものであります。

② 固定資産

当連結会計年度末の固定資産残高は、前期比25億67百万円増加し112億61百万円となりました。この主な要因は本社社屋の土地購入及び新規出店に伴う有形固定資産の増加20億81百万円によるものであります。

③ 流動負債

当連結会計年度末の流動負債の残高は、前期比5億46百万円増加し、54億46百万円となりました。この主な要因は店舗数の増加に伴う買掛金・未払金の増加2億75百万円、当期純利益の増加に伴う未払法人税等の増加2億80百万円によるものであります。

④ 固定負債

当連結会計年度末の固定負債の残高は、前期比3億83百万円減少し、54億97百万円となりました。この主な要因は転換社債型新株予約権付社債の株式への転換4億99百万円があったことによるものであります。

⑤ 純資産

当連結会計年度末の純資産の合計は、前期比14億30百万円増加し、48億76百万円となりました。主な要因は当期純利益の計上及び配当金の支払があったことによるものであります。

(4) キャッシュ・フローの分析

当連結会計年度における現金及び現金同等物の残高は24億46百万円となりました。各キャッシュ・フローの状況とそれらの要因は次のとおりであります。

① 営業活動によるキャッシュ・フロー

「営業活動によるキャッシュ・フロー」は27億43百万円の収入(前年同期は25億82百万円の収入)となりました。これは主に税金等調整前当期純利益が18億78百万円となり、非現金支出である減価償却費11億15百万円及び減損損失1億66百万円が発生したことによるものであります。

② 投資活動によるキャッシュ・フロー

「投資活動によるキャッシュ・フロー」は37億99百万円の支出(前年同期は14億80百万円の支出)となりました。主な要因は、直営店の新規出店等による有形固定資産の取得による支出31億54百万円及び敷金及び保証金の差入による支出4億33百万円等によるものであります。

③ 財務活動によるキャッシュ・フロー

「財務活動によるキャッシュ・フロー」は4億96百万円の支出(前年同期は2億58百万円の収入)となりました。主な要因は、借入の実行による収入が20億93百万円、長期借入金の返済、社債の償還、割賦債務及びリース債務の返済による支出が24億20百万円、発生したことによるものであります。

第3【設備の状況】

Section titled “第3【設備の状況】”1【設備投資等の概要】

Section titled “1【設備投資等の概要】”当社グループにおける設備投資の対象は、主として直営事業における出店が中心であり、当連結会計年度は、36億43百万円の設備投資を実施いたしました。

また、不採算店舗の見直しに伴い、閉店店舗の設備の除売却額は2億円となりました。

各事業セグメント別の投資総額及び重要な設備の除却、売却等は以下のとおりであります。金額には出店に伴う敷金保証金を含んでおります。

① 設備投資額

| セグメントの名称 | 設備投資の額(千円) |

| 直営事業 | 2,936,244 |

| FC事業 | - |

| 小計 | 2,936,244 |

| 消去又は全社 | 707,743 |

| 合計 | 3,643,987 |

(注) 金額には出店に伴う敷金・保証金を含んでおります。

② 重要な設備の除却、売却等

| セグメントの名称 | 設備の除売却額(千円) |

| 直営事業 | 197,512 |

| FC事業 | - |

| 小計 | 197,512 |

| 消去又は全社 | 3,350 |

| 合計 | 200,862 |

2【主要な設備の状況】

Section titled “2【主要な設備の状況】”(1)提出会社

当社における平成25年12月31日現在の主要な設備は、以下のとおりであります。

| (平成25年12月31日現在) |

| 事業所名 (所在地) | セグメントの名称 | 設備の内容 | 帳簿価額(千円) | 従業員数(人) 外[臨時雇用者] | |||||

| 建物及び構築物 | 工具、器具及び備品 | 土地(面積)㎡ | リース資産 | その他 | 合計 | ||||

| 本社 (大阪市北区) | 全社的 管理業務 | 本社機能 | 156,914 | 34,129 | 119,045 (394.28) | - | 136 | 310,225 | 62 [3] |

| 東京支社 (東京都中央区) | 管理業務 | 事務所設備 | 6,731 | 1,319 | - (-) | - | - | 8,051 | - [1] |

| 名古屋支社 (名古屋市中村区) | 管理業務 | 事務所設備 | 7,180 | 1,588 | - (-) | - | - | 8,769 | - [2] |

| 直営店 (全国333店舗) | 直営事業 | 店舗設備等 | 4,126,956 | 759,972 | 240,445 (120.49) | 87,618 | 19 | 5,215,012 | 413 [2,350] |

(注)1.帳簿価額のうち「その他」は、機械装置、車両運搬具等であり、建設仮勘定は含んでおりません。なお、金額には消費税を含めておりません。

2. リース契約による主な賃借設備は、次のとおりであります。

| 事業所名 (主な所在地) | セグメントの名称 | 設備の内容 | 年間リース料 (千円) | リース契約残高 (千円) |

| 直営店 (国内 全国333店舗) | 直営事業 | 店舗用厨房設備・POSレジ他 (所有権移転外ファイナンス・リース) | 20,459 | - |

(2)国内子会社

| (平成25年12月31日現在) |

| 会社名 | 事業所名 (所在地) | セグメントの名称 | 設備の内容 | 帳簿価額(千円) | 従業員数(人) 外[臨時雇用者] | ||

| 建物及び構築物 | 工具、器具 及び備品 | 合計 | |||||

| 株式会社ホノルル コーヒージャパン | 本社(東京都) | 管理業務 | 本社機能 | - | - | - | 2 [-] |

| 直営店(9店舗) | 直営事業 | 店舗設備 | 230,445 | 106,023 | 336,469 | 12 [57] | |

(3)在外子会社

| (平成25年12月31日現在) |

| 会社名 | 事業所名 (所在地) | セグメントの名称 | 設備の内容 | 帳簿価額(千円) | 従業員数(人) 外[臨時雇用者] | ||

| 建物及び構築物 | 工具、器具 及び備品 | 合計 | |||||

| 上海藤尾餐飲管理有限公司 | 本社(上海) | 管理業務 | 本社機能 | - | - | - | 7 [-] |

| 直営店(5店舗) | 直営事業 | 店舗設備 | 56,359 | 14,649 | 71,008 | 68 [33] | |

3【設備の新設、除却等の計画】

Section titled “3【設備の新設、除却等の計画】”当社グループの設備投資について、平成25年12月31日現在における重要な設備の新設・改修等の計画は以下のとおりであります。

(1)重要な設備の新設

| 事業所名(所在地) | セグメントの名称 | 設備の内容 | 投資予定金額 | 資金調達方法 | 着手及び完了予定 | 完成後の増加能力 (増加客席数) | ||

| 総額 (千円) | 既支払額 (千円) | 着手 | 完了 | |||||

| まいどおおきに食堂 9店舗 (大阪府他) | 直営事業 | 店舗設備等 | 470,400 | 23,188 | 自己資金 借入金 | 平成25年12月 | 平成26年11月 | 710 |

| 串家物語14店舗 (大阪府他) | 直営事業 | 店舗設備等 | 840,485 | 64,392 | 自己資金 借入金 | 平成25年12月 | 平成26年11月 | 1,318 |

| かっぽうぎ2店舗 (大阪府他) | 直営事業 | 店舗設備等 | 87,883 | 9,947 | 自己資金 借入金 | 平成25年12月 | 平成26年4月 | 180 |

| つるまる3店舗 (大阪府他) | 直営事業 | 店舗設備等 | 75,707 | 735 | 自己資金 借入金 | 平成25年12月 | 平成26年11月 | 123 |

| ホノルルコーヒー 12店舗 (東京都他) | 直営事業 | 店舗設備等 | 709,351 | 735 | 自己資金 借入金 | 平成26年3月 | 平成26年12月 | 774 |

| その他5店舗 (大阪府他) | 直営事業 | 店舗設備等 | 263,770 | 7,280 | 自己資金 借入金 | 平成26年1月 | 平成26年11月 | 285 |

(2)重要な設備の除却

経常的な設備の更新のための除却等を除き、重要な設備の除却等の計画はありません。

第4【提出会社の状況】

Section titled “第4【提出会社の状況】”1【株式等の状況】

Section titled “1【株式等の状況】”(1)【株式の総数等】

Section titled “(1)【株式の総数等】”①【株式の総数】

Section titled “①【株式の総数】”| 種類 | 発行可能株式総数(株) |

| 普通株式 | 120,000 |

| 計 | 120,000 |

②【発行済株式】

Section titled “②【発行済株式】”| 種類 | 事業年度末現在発行数(株) (平成25年12月31日) | 提出日現在発行数(株) (平成26年3月31日) | 上場金融商品取引所名又は登録認可金融商品取引業協会名 | 内容 |

| 普通株式 | 48,689 | 48,691 | 株式会社東京証券取引所 「JASDAQ」 (スタンダード) | 発行済株式は、すべて完全議決権株式であります。権利内容に何らの限定のない当社における標準となる株式であり、単元株制度は採用しておりません。 |

| 計 | 48,689 | 48,691 | - | - |

(注) 「提出日現在発行数」欄には、平成25年3月1日以降この有価証券報告書提出日までの新株予約権の行使により発行された株式数は含まれておりません。

(2)【新株予約権等の状況】

Section titled “(2)【新株予約権等の状況】”① 平成19年3月29日の定時株主総会において決議された新株予約権(ストックオプション)の状況

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(個) | 41 | 39 |

| 新株予約権のうち自己新株予約権の数(個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 41 | 39 |

| 新株予約権の行使時の払込金額(円) | 150,255 | 同左 |

| 新株予約権の行使期間 | 平成21年4月1日から 平成29年3月29日まで | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価額 150,255 資本組入額 75,128 | 同左 |

| 新株予約権の行使の条件 | (注)3 | 同左 |

| 新株予約権の譲渡に関する事項 | (注)3 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.当社が株式分割又は併合を行う場合、次の算式により目的となる株式数を調整するものとする。但し、かかる調整は、本新株予約権のうち、当該時点において行使されていない本新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数についてはこれを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

2.株式の分割及び時価を下回る価格で新株を発行するときは、次の算式により発行価額を調整し、調整により生じる1円未満の端数は切り上げる。

| 調整後払込金額 | = | 調整前払込金額 | × | 既発行株式数 | + | 新規発行株式数×1株当たり払込金額 |

| 分割・新規発行前の株価 | ||||||

| 既発行株式数+分割・新規発行による増加株式数 (併合の場合は減少株式数を減ずる) | ||||||

3.主な新株予約権の行使条件について

① 新株予約権の割当を受けた者は、権利行使時において、当社及び当社子会社の取締役、監査役又は従業員の地位を有しているものとする。但し、当社の取締役、監査役を任期満了で退任した場合、又は従業員を定年により退職した場合にはこの限りではない。

② 新株予約権者が死亡した場合は、相続人がその権利を行使することができるものとする。

③ 新株予約権の質入その他一切の処分は認めないものとする。

④ その他の条件については、本取締役会決議並びに株主総会に基づき、当社と取締役、監査役及び従業員との間で締結した「株式会社フジオフードシステム 新株予約権付与契約」に定めるところによる。

② 平成24年2月24日開催の取締役会決議に基づくもの

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(個) | 360 | 360 |

| 新株予約権のうち自己新株予約権の数(個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 360 | 360 |

| 新株予約権の行使時の払込金額(円) | 153,000 | 同左 |

| 新株予約権の行使期間 | 平成24年3月16日から 平成28年10月31日まで | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価額 153,000 資本組入額 76,500 | 同左 |

| 新株予約権の行使の条件 | (注)3 | 同左 |

| 新株予約権の譲渡に関する事項 | (注)3 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.当社が株式分割又は併合を行う場合、次の算式により目的となる株式数を調整するものとする。但し、かかる調整は、本新株予約権のうち、当該時点において行使されていない本新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数についてはこれを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

2.当社が当社普通株式につき時価を下回る価額で新株を発行または自己株式の処分を行う場合は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げるものとする。

| 調整後行使価額 | = | 調整前行使価額 | × | 既発行株式数 | + | 新規発行株式数×1株当たり払込金額 |

| 1株当たりの時価 | ||||||

| 既発行株式数+新規発行株式数 | ||||||

3.新株予約権の行使の条件について

① 新株予約権の割当を受けた者(以下「新株予約権者」という。)は、当社または当社子会社の取締役、監査役または従業員のいずれの地位をも喪失した場合には、新株予約権者としての地位を喪失し、新株予約権を行使することはできないものとする。ただし、次に定める場合はこの限りではない。

(a) 当社または当社子会社の取締役または監査役を任期満了により退任した場合

(b) 定年退職その他正当な理由がある場合

② 割当日から新株予約権の行使期間の満了日に至るまでの間に、主たる証券取引所(当初は大阪証券取引所JASDAQ市場)における当社普通株式終値の1月間(当日を含む直近の20営業日とし、終値のない日を除く。)の平均株価(1円未満切り上げ)が一度でも上記(3)に定める行使価額に50%を乗じた価格(1円未満切り上げ)を下回った場合、新株予約権者は残存するすべての新株予約権を、行使期間の満了日である平成28年10月31日までに行使しなければならないものとする。

③ 上記②に該当した日以後において、上記①(a)(b)に定める場合以外の理由により当社または当社子会社の取締役、監査役または従業員のいずれの地位をも喪失することとなるときは、上記②の定めにかかわらず、退任もしくは退職の日までに、当該時点において残存する新株予約権のすべてを行使しなければならない。

④ 新株予約権者が死亡した場合、その相続人による新株予約権の行使は認めない。

⑤ 新株予約権者は、本新株予約権を放棄することができないものとする。

③ 平成24年2月24日開催の取締役会決議に基づくもの

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(個) | 456 | 456 |

| 新株予約権のうち自己新株予約権の数(個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | 456 | 456 |

| 新株予約権の行使時の払込金額(円) | 165,690 | 同左 |

| 新株予約権の行使期間 | 平成26年3月15日から 平成30年3月14日まで | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | 発行価額 165,690 資本組入額 82,845 | 同左 |

| 新株予約権の行使の条件 | (注)3 | 同左 |

| 新株予約権の譲渡に関する事項 | (注)3 | 同左 |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - | - |

(注)1.当社が株式分割又は併合を行う場合、次の算式により目的となる株式数を調整するものとする。但し、かかる調整は、本新株予約権のうち、当該時点において行使されていない本新株予約権の目的となる株式の数について行われ、調整の結果生じる1株未満の端数についてはこれを切り捨てるものとする。

調整後株式数 = 調整前株式数 × 分割・併合の比率

2.当社が当社普通株式につき時価を下回る価額で新株を発行または自己株式の処分を行う場合は、次の算式により行使価額を調整し、調整により生じる1円未満の端数は切り上げるものとする。

| 調整後払込金額 | = | 調整前払込金額 | × | 既発行株式数 | + | 新規発行株式数×1株当たり払込価額 |

| 分割・併合、新規発行前の株価 | ||||||

| 既発行株式数+分割・新規発行による増加株式数 (併合の場合は減少株式数を減ずる) | ||||||

3.新株予約権の行使の条件について

① 新株予約権の割当てを受けた者(以下「新株予約権者」という。)は、権利行使時においても、当社又は当社子会社の取締役、監査役または従業員であることを要する。ただし、取締役会が正当な事由があると認めた場合はこの限りではない。

② 新株予約権者の相続人は、その全員が共同して、相続発生日から6ヶ月以内に代表相続人を選任し当社が指定する手続を行うことで、新株予約権を相続することができる。

③ 新株予約権割当契約に違反した場合には行使できないものとする。

④平成24年5月14日開催の取締役会において決議された無担保転換社債型新株予約権付社債

| 第2回取得条項付無担保転換社債型新株予約権付社債 | ||

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(個) | 49 | 49 |

| 新株予約権のうち自己新株予約権の数(個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 同左 |

| 新株予約権の目的となる株式の数(株) | (注)1 | 同左 |

| 新株予約権の行使時の払込金額(円) | (注)2 | 同左 |

| 新株予約権の行使期間 | 平成26年5月30日から 平成29年5月30日まで | 同左 |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(円) | (注)2 | 同左 |

| 新株予約権の行使の条件 | 各本新株予約権の一部行使は出来ないものとする。 | 同左 |

| 新株予約権の譲渡に関する事項 | 本新株予約権は、転換社債型新株予約権付社債に付されたものであり、本社債からの分離譲渡はできない。 | 同左 |

| 代用払込みに関する事項 | 各本新株予約権の行使に際しては、当該本新株予約権に係る本社債を出資するものとし、当該本社債の価額は、その額面金額と同額とする。 | 同左 |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注)2 | 同左 |

(注)1 本新株予約権の行使により当社が新たに発行又はこれに代えて当社の保有する当社普通株式を処分(以下当社普通株式の発行又は処分を当社普通株式の「交付」という。)する当社普通株式の数は、同時に行使された本新株予約権に係る本社債の金額の総額を当該行使時において有効な転換価額で除して得られる数とする。但し、1株未満の端数が生じた場合は、会社法の規定に基づいて現金により精算する(当社が単元株制度を採用している場合において、本新株予約権の行使により単元未満株式が発生する場合には、会社法に定める単元未満株式の買取請求権が行使されたものとして現金により精算し、1単元未満の株式はこれを切り捨てる。)。なお、かかる現金精算において生じた1円未満の端数はこれを切り捨てる。

2 本新株予約権付社債は、行使価額修正条項付新株予約権付社債券等であります。当該新株予約権付社債券等の特質等は以下のとおりであります。

(1)各本新株予約権の行使に際しては、当該本新株予約権に係る本社債を出資するものとし、当該本社債の価額は、その額面金額と同額とする。

(2)当初転換価額

本新株予約権の行使時の払込金額(以下「転換価額」という。)は、当初、186,037円とする。

(3)転換価額の修正

本社債は、行使価額修正条項付新株予約権付社債券等でありますが、修正条項に定められた決定日は当期末において既に経過しており、転換価額の修正は行われておりません。

(4)新株予約権の目的となる株式の数の上限

5,372株(平成24年12月31日現在の普通株式の発行済株式総数の11.7%)

(5)転換価額の調整

① 当社は、本新株予約権付社債の発行後、本号②に掲げる各事由により当社の発行済普通株式数に変更を生じる場合又は変更を生じる可能性がある場合は、次に定める算式(以下「転換価額調整式」という。)により転換価額を調整する。

| 既発行株式数 | + | 発行又は処分株式数 | × | 1株当たりの払込金額 | ||||

| 調整後転換価額 | = | 調整前転換価額 | × | 時価 | ||||

| 既発行株式数 + 発行又は処分株式数 | ||||||||

② 転換価額調整式により本新株予約権付社債の転換価額の調整を行う場合及びその調整後の転換価額の適用時期については、次に定めるところによる。

(ⅰ) 時価(本号③(ⅱ)に定義される。)を下回る払込金額をもってその発行する当社普通株式又はその処分する当社の有する当社普通株式を引き受ける者の募集をする場合(但し、下記(ⅱ)の場合、新株予約権(新株予約権付社債に付されたものを含む。)の行使、取得請求権付株式又は取得条項付株式の取得、その他当社普通株式の交付を請求できる権利の行使によって当社普通株式を交付する場合、及び株式交換又は合併により当社普通株式を交付する場合を除く。)調整後の転換価額は、払込期日又は払込期間の末日の翌日以降、また、当該募集において株主に株式の割当てを受ける権利を与える場合は、当該権利を与える株主を定めるための基準日の翌日以降これを適用する。

(ⅱ) 普通株式の株式分割又は無償割当をする場合

調整後の転換価額は、当該株式分割又は無償割当により株式を取得する株主を定めるための基準日(基準日を定めない場合は、効力発生日)の翌日以降これを適用する。

(ⅲ) 時価を下回る価額をもって当社普通株式を交付する定めのある取得請求権付株式、取得条項付株式若しくは取得条項付新株予約権(新株予約権付社債に付されたものを含む。)を発行する場合、又は時価を下回る価額をもって当社普通株式の交付を請求できる新株予約権(新株予約権付社債に付されたものを含む。)その他の証券又は権利を発行する場合。なお、新株予約権無償割当て(新株予約権付社債を無償で割り当てる場合を含む。以下同じ。)は、新株予約権を無償発行したものとして本(ⅲ)を適用する。調整後の転換価額は、発行される株式又は新株予約権その他の証券又は権利(以下「取得請求権付株式等」という。)の全てが当初の条件で取得又は行使され当社普通株式が交付されたものとみなして転換価額調整式を準用して算出するものとし、当該取得請求権付株式等の払込期日又は払込期間末日の翌日以降、また、当該募集において株主に割り当てを受ける権利を与える場合は、当該権利を与える株主を定めるための基準日(基準日を定めない場合は、その効力発生日)の翌日以降これを適用する。

ただし、本(ⅲ)に定める取得請求権付株式等が当社に対する企業買収の防衛を目的とする発行である旨を、当社が公表のうえ本新株予約権付社債権者に通知したときは、調整後の転換価額は、当該取得請求権付株式等について、当該取得請求権付株式等の要項上、当社普通株式の交付と引換えにする取得の請求若しくは取得条項に基づく取得若しくは当該取得請求権付株式等の行使が可能となった日(以下「転換・行使開始日」という。)の翌日以降、転換・行使開始日において取得の請求、取得条項による取得又は当該取得請求権付株式等の行使により当社普通株式が交付されたものとみなして転換価額調整式を準用して算出してこれを適用する。

(ⅳ) 上記(ⅰ)乃至(ⅲ)の場合において、基準日が設定され、かつ、効力の発生が当該基準日以降の株主総会、取締役会その他当社の機関の承認を条件としているときには、上記(ⅰ)乃至(ⅲ)にかかわらず、調整後の転換価額は、当該承認があった日の翌日以降これを適用する。この場合において、当該基準日の翌日から当該承認があった日までに本新株予約権の行使請求をした新株予約権者に対しては、次の算出方法により、当社普通株式を交付する。

| 交付普通株式数 | = | ( 調整前転換価額 | - | 調整後転換価額 ) | × | 調整前転換価額により当該期間内に交付された普通株式 |

| 調整後転換価額 | ||||||

この場合、1株未満の端数を生じたときはこれを切り捨て、現金による調整は行わない。

③(ⅰ) 転換価額調整式の計算については、円位未満小数第2位まで算出し、小数第2位を切り捨てる。

(ⅱ) 転換価額調整式で使用する時価は、調整後の転換価額を適用する日(但し、本号②(ⅳ)の場合は基準日)に先立つ45取引日目に始まる30連続取引日の大阪証券取引所における当社普通株式終値の平均値(終値のない日数を除く。)とする。

この場合、平均値の計算は、円位未満小数第2位まで算出し、小数第2位を切り捨てる。

(ⅲ) 転換価額調整式で使用する既発行株式数は、当該募集において株主に株式の割当てを受ける権利を与える場合は、当該権利を与える株主を定めるための基準日、また、それ以外の場合は、調整後の転換価額を適用する日の1か月前の日における当社の発行済普通株式数から、当該日における当社の有する当社普通株式の数を控除した数とし、当該転換価額の調整前に本号②又は本号④に基づき交付されたものとみなされた当社普通株式のうち未だ交付されていない当社普通株式の数を加えた数とする。また、当社普通株式の株式分割が行われる場合には、転換価額調整式で使用する発行又は処分株式数は、基準日における当社の有する当社普通株式に割り当てられる当社普通株式の数を含まないものとする。

(ⅳ) 転換価額調整式により算出された転換価額と調整前転換価額との差額が1円未満にとどまるときは、転換価額の調整は行わないこととする。但し、次に転換価額の調整を必要とする事由が発生し転換価額を算出する場合は、転換価額調整式中の調整前転換価額に代えて、調整前転換価額からこの差額を差引いた額を使用するものとする。

④ 本号②の転換価額の調整を必要とする場合以外にも、次に掲げる場合には、当社は、必要な転換価額の調整を行う。

(ⅰ) 株式の併合、合併、会社分割又は株式交換のために転換価額の調整を必要とするとき。

(ⅱ) その他当社の発行済普通株式数の変更又は変更の可能性が生じる事由の発生により転換価額の調整を必要とするとき。

(ⅲ) 転換価額を調整すべき事由が2つ以上相接して発生し、一方の事由に基づく調整後の転換価額の算出にあたり使用すべき時価につき、他方の事由による影響を考慮する必要があるとき。

⑤ 本号①乃至④により転換価額の調整を行うときは、当社は、あらかじめ書面によりその旨並びにその事由、調整前の転換価額、調整後の転換価額及びその適用の日その他必要な事項を本新株予約権付社債権者に通知する。但し、適用の日の前日までに前記の通知を行うことができないときは、適用の日以降すみやかにこれを行う。

(6)①本新株予約権の行使により株式を発行する場合の株式1株の発行価格

本新株予約権の行使により株式を発行する場合の当社普通株式1株の発行価格は第2項に定める転換価額とする。

②本新株予約権の行使により株式を発行する場合において増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とし、計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

(7) 当社による組織再編行為の場合の承継会社等による新株予約権の交付

当社が組織再編行為を行う場合は、本新株予約権付社債の繰上償還を行う場合を除き、承継会社等をして、組織再編行為の効力発生日の直前において残存する本新株予約権付社債に付された本新株予約権の所持人に対して、当該本新株予約権の所持人の有する本新株予約権に代えて、それぞれの場合につき、承継会社等の新株予約権で、本項(1)乃至(10)の内容のもの(以下「承継新株予約権」という。)を交付させるものとする。この場合、組織再編行為の効力発生日において、本新株予約権は消滅し、本社債に係る債務は承継会社等に承継され、本新株予約権の所持人は、承継新株予約権の所持人となるものとし、本要項の本新株予約権に関する規定は承継新株予約権について準用する。

① 交付される承継会社等の新株予約権の数

当該組織再編行為の効力発生日直前において残存する本新株予約権付社債の所持人が保有する本新株予約権の数と同一の数とする。

② 承継会社等の新株予約権の目的たる株式の種類

承継会社等の普通株式とする。

③ 承継会社等の新株予約権の目的たる株式の数

承継会社等の新株予約権の行使により交付される承継会社等の普通株式の数は、当該組織再編行為の条件を勘案の上、本要項を参照して決定するほか、以下に従う。なお、転換価額は第2項(3)と同様の調整に服する。

(ⅰ)合併、株式交換又は株式移転の場合には、当該組織再編行為の効力発生日の直後に承継会社等の新株予約権を行使したときに、当該組織再編行為の効力発生日の直前に本新株予約権を行使した場合に得られる数の当社普通株式の保有者が当該組織再編行為において受領する承継会社等の普通株式の数を受領できるように、転換価額を定める。当該組織再編行為に際して承継会社等の普通株式以外の証券又はその他の財産が交付されるときは、当該証券又は財産の公正な市場価値を承継会社等の普通株式の時価で除して得られる数に等しい承継会社等の普通株式の数を併せて受領できるようにする。

(ⅱ)その他の組織再編行為の場合には、当該組織再編行為の効力発生日の直後に承継会社等の新株予約権を行使したときに、当該組織再編行為の効力発生日の直前に本新株予約権を行使した場合に本新株予約権付社債の所持人が得ることのできる経済的利益と同等の経済的利益を受領できるように、転換価額を定める。

④ 承継会社等の新株予約権の行使に際して出資される財産の内容及びその価額又はその算定方法

承継会社等の新株予約権1個の行使に際しては、各本社債を出資するものとし、承継会社等の新株予約権1個の行使に際して出資される財産の価額は、各本社債の金額と同額とする。

⑤ 承継会社等の新株予約権を行使することができる期間

当該組織再編行為の効力発生日又は承継会社等の新株予約権を交付した日のいずれか遅い日から、本新株予約権の行使期間の満了日までとし、以下の期間については行使請求ができないものとする。

(ⅰ)当社普通株式に係る株主確定日(会社法第124 条第1項に定める基準日をいう。)及びその前営業日(振替機関の休業日でない日をいう。)

(ⅱ) 振替機関が必要であると認めた日

(ⅲ) 組織再編行為をするために本新株予約権の行使の停止が必要であると当社が合理的に判断した場合は、それらの組織再編行為の効力発生日の翌日から14日以内の日に先立つ30日以内の当社が指定する期間中は、本新株予約権を行使することはできない。この場合には停止期間その他必要な事項をあらかじめ本新株予約権付社債権者に通知する。

⑥ 承継会社等の新株予約権の行使の条件

本新株予約権の一部行使はできないものとする。

⑦ 承継会社等の新株予約権の取得条項

定めない。

⑧ 承継会社等の新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金に関する事項

承継会社等の新株予約権の行使により株式を発行する場合において増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とし、計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。増加する資本準備金の額は、資本金等増加限度額から増加する資本金の額を減じた額とする。

⑨ 組織再編行為が生じた場合

本項に準じて決定する。

⑩ その他

承継会社等の新株予約権の行使により承継会社等が交付する承継会社等の普通株式の数につき、1株未満の端数が生じた場合は、これを切り捨て、現金による調整は行わない(承継会社等が単元株制度を採用している場合において、承継会社等の新株予約権の行使により単元未満株式が発生する場合には、会社法に定める単元未満株式の買取請求権が行使されたものとして現金により精算し、1株未満の端数はこれを切り捨てる。)。また、当該組織再編行為の効力発生日時点における本新株予約権付社債の所持人は、本社債を承継会社等の新株予約権とは別に譲渡することができないものとする。かかる本社債の譲渡に関する制限が法律上無効とされる場合には、承継会社等が発行する本社債と同様の社債に付された承継会社等の新株予約権を、当該組織再編行為の効力発生日直前の本新株予約権付社債の所持人に対し、本新株予約権及び本社債の代わりに交付できるものとする。

(8) 本新株予約権の取得事由及び取得の条件

当社は、平成26年5月30日以降いつでも、本新株予約権付社債権者に対して、取得日(以下に定義する。)から14日以上前の事前の通知(かかる通知は撤回することができない。以下「取得通知」という。)を行うことにより、取得日に、本新株予約権付社債の全部又は一部を取得し、これと引換えに本新株予約権付社債権者に対して交付財産(以下に定義する。)を交付する。当社は、その選択により、取得した本新株予約権付社債を保有若しくは売却し、又は当該本新株予約権付社債を消却することができる。

「取得日」とは、当社が別に定め、取得通知に記載する日をいう。

「交付財産」とは、各本新株予約権付社債につき、(A)本社債の額面金額相当額の金銭、及び(B)次の算式により算出される数の当社普通株式(但し、1株未満の端数は切り捨て、現金による調整は行わない。また、計算の結果、単元未満株式が発生する場合には、会社法に定める単元未満株式の買取請求権が行使されたものとして現金により精算する。)をいう。

| 転換価値-額面金額相当額(正の数である場合に限る) |

| 1株当たりの平均VWAP |

「転換価値」とは、次の算式により算出される数値をいう。

| 各本社債の払込金額 | × | 1株当たりの平均VWAP |

| 最終日転換価額 |

「1株当りの平均VWAP」とは、VWAP 計算期間(以下に定義する。)に含まれる各VWAP 取引日において東京証券取引所が発表する当社普通株式の売買高加重平均価格(以下「VWAP」という。)の平均値をいう。VWAP 計算期間中に第4項(3)記載の転換価額の調整事由が発生した場合には、1株当りの平均VWAPも適宜調整される。「最終日転換価額」とは、VWAP 計算期間の最終日において有効な転換価額をいう。

「VWAP 計算期間」とは、当社が取得通知をした日(同日を含まない。)の5VWAP 取引日(以下に定義する。)日後から始まる30連続VWAP 取引日をいう。

本項において「VWAP 取引日」とは、東京証券取引所が開設されている日をいい、VWAP が発表されない日を含まない。

3 繰上償還

(1) 当社に生じた事由による繰上償還

① 組織再編行為による繰上償還

組織再編行為(以下に定義する。)が当社の株主総会で承認された場合(株主総会の承認が不要な場合は当社の取締役会で決議された場合。かかる承認又は決議がなされた日を、以下「組織再編行為承認日」という。)において、承継会社等(以下に定義する。)の普通株式がいずれの金融商品取引所にも上場されない場合には、当社は本新株予約権付社債の社債権者(以下「本新株予約権付社債権者」という。)に対して償還日(当該組織再編行為の効力発生日前の日とする。)の30日前までに通知の上、残存する本社債の全部(一部は不可)を、以下の償還金額で繰上償還するものとする。

上記償還に適用される償還金額は、参照パリティ及び償還日に応じて下記の表(本社債の各社債の金額に対する割合(百分率)として表示する。)に従って計算される。当社は、平成26年5月30日以降いつでも、本新株予約権付社債権者に対して、取得日(以下に定義する。)から14日以上前の事前の通知(かかる通知は撤回することができない。以下「取得通知」という。)を行うことにより、取得日に、本新株予約権付社債の全部又は一部を取得し、これと引換えに本新株予約権付社債権者に対して交付財産(以下に定義する。)を交付する。当社は、その選択により、取得した本新株予約権付社債を保有若しくは売却し、又は当該本新株予約権付社債を消却することができる。

| 償還日 | 参照パリティ | |||||

| 80.0% | 90.0% | 100.0% | 110.0% | 120.0% | 130.0% | |

| 平成24年5月30日 | 98.22 | 100.49 | 103.66 | 110.70 | 120.00 | 130.00 |

| 平成25年5月30日 | 94.66 | 98.46 | 103.79 | 110.85 | 120.00 | 130.00 |

| 平成26年5月30日 | 96.22 | 99.67 | 104.64 | 111.36 | 120.00 | 130.00 |

| 平成27年5月30日 | 97.64 | 100.67 | 105.28 | 111.70 | 120.00 | 130.00 |

| 平成28年5月30日 | 98.76 | 101.14 | 105.36 | 111.61 | 120.00 | 130.00 |

| 平成29年5月30日 | 100.00 | 100.00 | 100.00 | 110.00 | 120.00 | 130.00 |

なお、「参照パリティ」は、以下に定めるところにより決定された値とする。

(ⅰ) 当該組織再編行為に関して当社普通株式の株主に支払われる対価が金銭のみである場合

当該普通株式1株につき支払われる当該金銭の額を当該組織再編行為承認日時点で有効な転換価額で除して得られた値(小数第5位まで算出し、小数第5位を四捨五入し、これを百分率で表示する。)

(ⅱ) (ⅰ)以外の場合

会社法に基づき当社の取締役会その他の機関において当該組織再編行為に関して支払われ若しくは交付される対価を含む条件が決議又は決定された日(決議又は決定された日よりも後に当該組織再編行為の条件が公表される場合にはかかる公表の日)の直後の取引日(「取引日」とは、株式会社東京証券取引所(以下「東京証券取引所」という。)において当社普通株式の普通取引が行われる日をいう。但し、当社普通株式の普通取引の終値のない日は除く。以下同じ。)に始まる5連続取引日の東京証券取引所における当社普通株式の普通取引の終値(気配表示を含み、以下「終値」という。)の平均値を、当該5連続取引日の最終日時点で有効な転換価額で除して得られた値(小数第5位まで算出し、小数第5位を四捨五入し、これを百分率で表示する。)とする。当該5連続取引日において第2項第(4)号②及び⑤に記載の転換価額の調整事由が生じた場合には、当該5連続取引日の当社普通株式の普通取引の終値の平均値は、第2項第(4)号②乃至⑤に記載の転換価額の調整条項に準じて合理的に調整されるものとする。

参照パリティ又は償還日が上記表に記載されていない場合には、償還金額は以下の方法により算出される。但し、かかる方法により算出される償還金額は、各社債の金額の100%を下限とする。

(ⅰ) 参照パリティが上記表の第1行目に記載された2つの値の間の値である場合、又は償還日が上記表の第1列目に記載された2つの日付の間の日である場合には、償還金額はかかる2つの値又はかかる2つの日付に対応する上記表中の数値に基づきその双方につきかかる2つの値又はかかる2つの日付の間を直線で補間して算出した数値により算出した数値(小数第5位まで算出し、小数第5位を四捨五入し、これを百分率で表示する。)とする。但し、日付に関する補間については1年を365日とする。

(ⅱ) 参照パリティが上記表の第1行目の右端の値より高い場合には、参照パリティはかかる値と同一とみなす。

(ⅲ) 参照パリティが上記表の第1行目の左端の値より低い場合には、参照パリティはかかる値と同一とみなす。

「組織再編行為」とは、当社が消滅会社となる合併、当社が分割会社となる吸収分割若しくは新設分割(承継会社等が本社債に基づく当社の義務を引き受け、かつ本新株予約権に代わる新たな新株予約権を交付する場合に限る。)、株式交換若しくは株式移転(当社が他の会社の完全子会社となる場合に限る。)又はその他の日本法上の会社組織再編手続で、かかる手続により本社債に基づく当社の義務が他の会社に引き受けられることとなるものをいう。

「承継会社等」とは、当社による組織再編行為に係る吸収合併存続会社若しくは新設合併設立会社、吸収分割承継会社若しくは新設分割設立会社、株式交換完全親会社、株式移転完全親会社又はその他の日本法上の会社組織再編手続におけるこれらに相当する会社のいずれかであって、本社債に基づく当社の義務を引き受けるものをいう。

当社は、本項第(1)号①に定める通知を行った後は、当該通知に係る繰上償還通知を撤回又は取り消すことはできない。

②公開買付けによる上場廃止に伴う繰上償還

当社普通株式について金融商品取引法に基づく公開買付けがなされ、当社が当該公開買付けに賛同する意見を表明し、当該公開買付けの結果、当社普通株式が上場されている全ての日本の金融商品取引所においてその上場が廃止となる可能性があることを当社又は公開買付者が公表又は容認し(但し、当社又は公開買付者が、当該公開買付け後も当社普通株式の上場を維持するよう努力する旨を公表した場合を除く。)、かつ公開買付者が当該公開買付けにより当社普通株式を取得した場合、当該公開買付けによる当社普通株式の取得日(当該公開買付けに係る決済の開始日を意味する。)から15日以内に通知の上、当該通知日から30日以上60日以内の日を償還日として、残存する本社債の全部(一部は不可)を、本項第(1)号①に記載の償還の場合に準ずる方式によって算出される償還金額で繰上償還するものとする。

本項第(1)号①及び②の両方に従って本社債の償還を義務付けられる場合、本項第(1)号①の手続が適用される。但し、組織再編行為により当社普通株式の株主に支払われる対価を含む条件が公表される前に本項第(1)号②に基づく通知が行われた場合には、本項第(1)号②の手続が適用される。

③スクイーズアウト事由による繰上償還

当社普通株式を全部取得条項付種類株式にする定款の変更の後、当社普通株式の全てを対価をもって取得する旨の当社の株主総会の決議がなされた場合(以下「スクイーズアウト事由」という。)、当社は、本新株予約権付社債権者に対して、実務上可能な限り速やかに、但し、当該スクイーズアウト事由の発生日から14日以内に通知した上で、当該通知において指定した償還日(かかる償還日は、当該スクイーズアウト事由に係る当社普通株式の取得日より前で、当該通知の日から14営業日目以降30営業日目までのいずれかの日とする。)に、残存する本社債の全部(一部は不可)を、本項第(1)号①に記載の償還の場合に準ずる方式によって算出される償還金額で繰上償還するものとする。

(2) 社債権者の選択による繰上償還

支配権変動事由による繰上償還

本新株予約権付社債権者は、支配権変動事由(以下に定義する。)が生じた場合、当該事由が生じた日後いつでも、その選択により、当社に対し、あらかじめ書面により通知し、当該通知日から30日以上60日以内の日を償還日として、その保有する本社債の全部又は一部を、本号(1)①記載の償還の場合に準ずる方式によって算出される償還金額で繰上償還することを、当社に対して請求する権利を有するものとする。

「支配権変動事由」とは、以下の事由をいう。

特定株主グループ(当社の株券等(金融商品取引法第27条の23第1項に規定する株券等をいう。)の保有者(同法第27条の23第3項に基づき保有者に含まれる者を含む。)及びその共同保有者(同法第27条の23第5項に規定する共同保有者をいい、同条第6項に基づき共同保有者とみなされる者を含む。)の株券等保有割合(同法第27条の23第4項に規定する株券等保有割合をいう。)が50%超となった場合

(3)本項に定める償還すべき日が銀行休業日にあたるときは、その前銀行営業日にこれを繰り上げる。

4 買入消却

当社及びその子会社(以下に定義する。)は、本新株予約権付社債権者と合意の上、随時本新株予約権付社債をいかなる価格でも買入れることができる。

当社又はその子会社が本新株予約権付社債を買入れた場合には、当社は、いつでも、その選択により(当社の子会社が買入れた場合には、当該子会社より消却のために当該本新株予約権付社債の交付を受けた後)、当該本新株予約権付社債に係る本社債を消却することができ、かかる消却と同時に当該本新株予約権付社債に係る本新株予約権は消滅する。

「子会社」とは、会社法第2条第3号に定める子会社をいう。

5 権利行使に関する事項についての所有者との間の取決めの内容

新株予約権の一部行使はできません。

6 当社の株券の売買に関する事項についての所有者との間の取決め内容

該当事項はありません。

(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】

Section titled “(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】”該当事項はありません。

(4)【ライツプランの内容】

Section titled “(4)【ライツプランの内容】”該当事項はありません。

(5)【発行済株式総数、資本金等の推移】

Section titled “(5)【発行済株式総数、資本金等の推移】”| 年月日 | 発行済株式総数増減数 (株) | 発行済株式総数残高(株) | 資本金増減額(千円) | 資本金残高(千円) | 資本準備金増減額(千円) | 資本準備金残高(千円) |

| 平成21年1月1日~平成21年12月31日(注)1 | 278 | 45,358 | 14,276 | 1,169,969 | 14,276 | 1,049,716 |

| 平成22年1月1日~平成22年12月31日(注)1 | 80 | 45,438 | 3,764 | 1,173,734 | 3,764 | 1,053,480 |

| 平成23年1月1日~平成23年12月31日(注)1 | 226 | 45,664 | 12,157 | 1,185,892 | 12,157 | 1,065,638 |

| 平成24年1月1日~平成24年12月31日(注)1 | 245 | 45,909 | 14,667 | 1,200,559 | 14,667 | 1,080,305 |

| 平成25年1月1日~平成25年12月31日(注)2 | 2,780 | 48,689 | 257,336 | 1,457,895 | 257,336 | 1,337,641 |

(注)1.新株予約権の権利行使による増加であります。

2.転換社債の株式転換による増加及び新株予約権の権利行使による増加であります。

なお、平成26年1月1日から平成26年2月28日のまでの間に、新株予約権の行使により、発行済株式総数が2株、資本金及び資本準備金がそれぞれ150千円増加しております。

(6)【所有者別状況】

Section titled “(6)【所有者別状況】”| (平成25年12月31日現在) |

| 区分 | 株式の状況 | 単元未満株式の状況 | |||||||

| 政府及び地方公共団体 | 金融機関 | 金融商品取引業者 | その他の法人 | 外国法人等 | 個人その他 | 計 | |||

| 個人以外 | 個人 | ||||||||

| 株主数(人) | - | 13 | 8 | 79 | 12 | 2 | 3,713 | 3,827 | - |

| 所有株式数(株) | - | 9,831 | 19 | 20,842 | 3,038 | 2 | 14,957 | 48,689 | - |

| 所有株式数の割合(%) | - | 20.19 | 0.04 | 42.81 | 6.24 | 0.00 | 30.72 | 100.00 | - |

(注)上記「その他の法人」には、証券保管振替機構名義の株式が66株含まれております。

(7)【大株主の状況】

Section titled “(7)【大株主の状況】”| (平成25年12月31日現在) | |||

| 氏名又は名称 | 住所 | 所有株式数(株) | 発行済株式総数に対する所有株式数の割合(%) |

| 有限会社エフエム商業計画 | 大阪市北区天神橋2丁目北2番6号 | 7,100 | 14.58 |

| サッポロビール株式会社 | 東京都渋谷区恵比寿4丁目20番1号 | 6,224 | 12.78 |

| 藤尾政弘 | 大阪府箕面市 | 2,780 | 5.70 |

| 日本トラスティ・サービス信託銀行株式会社 | 東京都中央区晴海1丁目8番11号 | 2,303 | 4.73 |

| フジオ取組先持株会 | 大阪市北区天神橋2丁目北2番6号 | 1,926 | 3.95 |

| 伊藤忠商事株式会社 | 東京都港区北青山2丁目5-1号 | 1,588 | 3.26 |

| 株式会社池田泉州銀行 | 大阪市北区茶屋町18-14 | 1,537 | 3.15 |

| 日本マスタートラスト信託銀行株式会社(リテール信託口620005747) | 東京都港区浜松町2丁目11番3号 | 1,500 | 3.08 |

| みずほ信託銀行株式会社 | 東京都中央区八重洲1丁目2番1号 | 1,500 | 3.08 |

| サントリーフーズ株式会社 | 東京都中央区京橋3丁目1-1 | 1,500 | 3.08 |

| 計 | - | 27,958 | 57.42 |

(注)1.上記日本トラスティ・サービス信託銀行株式会社の所有株式数のうち、信託業務に係る株式数は、2,303株であります。

2.上記日本マスタートラスト信託銀行株式会社(リテール信託口620005747)の所有株式数のうち、信託業務に係る株式数は、1,500株であります。

3.上記みずほ信託銀行株式会社の所有株式数のうち、信託業務に係る株式数は、1,500株であります。

(8)【議決権の状況】

Section titled “(8)【議決権の状況】”①【発行済株式】

Section titled “①【発行済株式】”| (平成25年12月31日現在) |

| 区分 | 株式数(株) | 議決権の数(個) | 内容 |

| 無議決権株式 | - | - | - |

| 議決権制限株式(自己株式等) | - | - | - |

| 議決権制限株式(その他) | - | - | - |

| 完全議決権株式(自己株式等) | - | - | - |

| 完全議決権株式(その他) | 普通株式 48,689 | 48,689 | 権利内容に何ら限定のない当社における標準となる株式 |

| 単元未満株式 | - | - | - |

| 発行済株式総数 | 48,689 | - | - |

| 総株主の議決権 | - | 48,689 | - |

(注)「完全議決権株式(その他)」欄の普通株式には、証券保管振替機構名義の株式が66株(議決権66個)含まれております。

②【自己株式等】

Section titled “②【自己株式等】”該当事項はありません。

(9)【ストックオプション制度の内容】

Section titled “(9)【ストックオプション制度の内容】”当社は、旧商法第280条ノ20及び第280条ノ21の規定に基づき、新株予約権方式によるストックオプション制度を採用しております。当該制度の内容は以下のとおりであります。

① 平成19年3月29日開催の定時株主総会決議に基づくもの

| 決議年月日 | 平成19年3月29日 |

| 付与対象者の区分及び人数(名) | 当社の取締役及び監査役、従業員等(注)1 |

| 新株予約権の目的となる株式の種類 | (注)2 |

| 株式の数(株) | (注)1、2 |

| 新株予約権の行使時の払込金額(円) | (注)2 |

| 新株予約権の行使期間 | (注)2 |

| 新株予約権の行使の条件 | (注)2 |

| 新株予約権の譲渡に関する事項 | (注)2 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - |

(注)1.平成20年3月17日の取締役会決議時には、付与された新株予約権の目的となる株式の数が以下のとおりとなるように新株予約権を付与しております。

① 取締役及び監査役 6名 計 70株

② 従業員 21名 計 30株

上記のうち、平成26年2月28日現在、付与対象者の退任及び退職により10名47株の権利を喪失しております。

2.新株予約権の内容については「(2)新株予約権等の状況」に記載しております。

② 平成24年2月24日開催の取締役会決議に基づくもの

| 決議年月日 | 平成24年2月24日 |

| 付与対象者の区分及び人数(名) | 取締役及び執行役員(注)1 |

| 新株予約権の目的となる株式の種類 | 普通株式 |

| 株式の数(株) | (注)1 |

| 新株予約権の行使時の払込金額(円) | (注)2 |

| 新株予約権の行使期間 | 自 平成24年3月16日 至 平成28年10月31日 |

| 新株予約権の行使の条件 | (注)2 |

| 新株予約権の譲渡に関する事項 | 譲渡による新株予約権の取得については、当社取締役会の承認を要するものとする。 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - |

(注)1.平成24年2月24日の取締役会決議時には、付与された新株予約権の目的となる株式の数が以下のとおりとなるように新株予約権を付与しております。

取締役及び執行役員 7名 計 500株

2.新株予約権の内容については「(2)新株予約権等の状況」に記載しております。

③ 平成24年2月24日開催の取締役会決議に基づくもの

| 決議年月日 | 平成24年2月24日 |

| 付与対象者の区分及び人数(名) | 従業員(注)1 |

| 新株予約権の目的となる株式の種類 | 普通株式 |

| 株式の数(株) | (注)1 |

| 新株予約権の行使時の払込金額(円) | (注)2 |

| 新株予約権の行使期間 | 自 平成26年3月15日 至 平成30年3月14日 |

| 新株予約権の行使の条件 | (注)2 |

| 新株予約権の譲渡に関する事項 | 譲渡による新株予約権の取得については、当社取締役会の承認を要するものとする。 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | - |

(注)1.平成24年2月24日の取締役会決議時には、付与された新株予約権の目的となる株式の数が以下のとおりとなるように新株予約権を付与しております。

従業員 224名 計 500株

上記のうち、平成26年2月28日現在、付与対象者の退任及び退職により28名44株の権利を喪失しております。

2.新株予約権の内容については「(2)新株予約権等の状況」に記載しております。

2【自己株式の取得等の状況】

Section titled “2【自己株式の取得等の状況】”【株式の種類等】 該当事項はありません。

(1)【株主総会決議による取得の状況】

Section titled “(1)【株主総会決議による取得の状況】”該当事項はありません。

(2)【取締役会決議による取得の状況】

Section titled “(2)【取締役会決議による取得の状況】”該当事項はありません。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

Section titled “(3)【株主総会決議又は取締役会決議に基づかないものの内容】”該当事項はありません。

(4)【取得自己株式の処理状況及び保有状況】

Section titled “(4)【取得自己株式の処理状況及び保有状況】”該当事項はありません。

3【配当政策】

Section titled “3【配当政策】”当社は、株主の皆様に対する利益還元を重要な政策の1つと認識しており、収益力の向上・財務体質の改善を図りながら長期かつ安定した配当及び利益還元を行うことを基本方針としております。

この方針に基づき、業績及び配当性向を総合的に考慮して、配当額を決定するとともに、将来の更なる事業展開のための投資をしてまいります。

当社は、中間配当と期末配当の年2回の剰余金の配当を行うことを基本方針としており、これらの剰余金の配当の決定機関は、期末配当については株主総会、中間配当については取締役会であります。

当期の期末配当につきましては、1株当たり5,000円といたしました。

当社は、「毎年6月30日を基準日として、取締役会の決議により、株主又は登録株式質権者に対し、中間配当金として剰余金の配当を行うことができる。」旨を定款に定めております。

なお、当事業年度の剰余金の配当は以下のとおりであります。

| 決議年月日 | 配当金の総額(千円) | 1株当たり配当額(円) |

| 平成26年3月28日定時株主総会決議 | 243,445 | 5,000 |

4【株価の推移】

Section titled “4【株価の推移】”(1)【最近5年間の事業年度別最高・最低株価】

Section titled “(1)【最近5年間の事業年度別最高・最低株価】”| 回次 | 第11期 | 第12期 | 第13期 | 第14期 | 第15期 |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 |

| 最高(円) | 154,300 | 153,600 | 158,000 | 227,400 | 390,000 |

| 最低(円) | 89,900 | 129,500 | 118,000 | 148,000 | 209,800 |

(注)最高・最低株価は、平成25年7月16日より東京証券取引所「JASDAQ」(スタンダード)におけるものであり、平成22年10月12日より大阪証券取引所「JASDAQ」(スタンダード)におけるものであり、それ以前は大阪証券取引所ヘラクレスにおけるものであります。

(2)【最近6月間の月別最高・最低株価】

Section titled “(2)【最近6月間の月別最高・最低株価】”| 月別 | 平成25年7月 | 8月 | 9月 | 10月 | 11月 | 12月 |

| 最高(円) | 335,000 | 336,000 | 352,000 | 390,000 | 387,000 | 373,000 |

| 最低(円) | 315,000 | 300,000 | 335,500 | 333,500 | 367,000 | 351,000 |

(注)最高・最低株価は、平成25年7月16日より東京証券取引所「JASDAQ」(スタンダード)におけるものであり、それ以前は大阪証券取引所「JASDAQ」(スタンダード)におけるものであります。

5【役員の状況】

Section titled “5【役員の状況】”| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 | 所有株式数 (株) | ||||||||||||||||||||

| 代表取締役社長 | - | 藤尾 政弘 | 昭和30年3月3日生 | 昭和54年12月 藤尾実業を創業 昭和61年6月 株式会社フジセイ・コーポレーション設立 同社代表取締役就任 平成11年11月 当社代表取締役社長就任(現任) | 昭和54年12月 | 藤尾実業を創業 | 昭和61年6月 | 株式会社フジセイ・コーポレーション設立 | 同社代表取締役就任 | 平成11年11月 | 当社代表取締役社長就任(現任) | (注)4 | 2,780 | |||||||||||||

| 昭和54年12月 | 藤尾実業を創業 | |||||||||||||||||||||||||

| 昭和61年6月 | 株式会社フジセイ・コーポレーション設立 | |||||||||||||||||||||||||

| 同社代表取締役就任 | ||||||||||||||||||||||||||

| 平成11年11月 | 当社代表取締役社長就任(現任) | |||||||||||||||||||||||||

| 取締役 | 営業本部長 | 厨子 裕介 | 昭和37年5月5日生 | 昭和63年6月 株式会社フジセイ・コーポレーション入社 営業部長 平成13年12月 同社取締役就任 営業本部長 平成17年1月 当社営業本部長 平成17年3月 当社取締役就任 営業本部長 平成20年2月 当社取締役 営業本部長 食堂・海外事業担当 平成22年2月 当社取締役 第1事業本部長 平成23年4月 当社取締役 東京支社長 平成24年2月 平成24年6月 当社取締役 経営管理本部長 当社取締役 名古屋支社長 平成25年12月 当社取締役 営業本部長(現任) | 昭和63年6月 | 株式会社フジセイ・コーポレーション入社 営業部長 | 平成13年12月 | 同社取締役就任 営業本部長 | 平成17年1月 | 当社営業本部長 | 平成17年3月 | 当社取締役就任 営業本部長 | 平成20年2月 | 当社取締役 営業本部長 食堂・海外事業担当 | 平成22年2月 | 当社取締役 第1事業本部長 | 平成23年4月 | 当社取締役 東京支社長 | 平成24年2月 平成24年6月 | 当社取締役 経営管理本部長 当社取締役 名古屋支社長 | 平成25年12月 | 当社取締役 営業本部長(現任) | (注)4 | 20 | ||

| 昭和63年6月 | 株式会社フジセイ・コーポレーション入社 営業部長 | |||||||||||||||||||||||||

| 平成13年12月 | 同社取締役就任 営業本部長 | |||||||||||||||||||||||||

| 平成17年1月 | 当社営業本部長 | |||||||||||||||||||||||||

| 平成17年3月 | 当社取締役就任 営業本部長 | |||||||||||||||||||||||||

| 平成20年2月 | 当社取締役 営業本部長 食堂・海外事業担当 | |||||||||||||||||||||||||

| 平成22年2月 | 当社取締役 第1事業本部長 | |||||||||||||||||||||||||

| 平成23年4月 | 当社取締役 東京支社長 | |||||||||||||||||||||||||

| 平成24年2月 平成24年6月 | 当社取締役 経営管理本部長 当社取締役 名古屋支社長 | |||||||||||||||||||||||||

| 平成25年12月 | 当社取締役 営業本部長(現任) | |||||||||||||||||||||||||

| 取締役 | - | 藤尾 英雄 | 昭和55年6月12日生 | 平成15年11月 当社入社 平成16年4月 当社商品部 マネージャー 平成19年6月 当社財務経理部課長兼経営企画部課長 平成21年1月 当社直営事業本部営業推進室長兼システム企画室長 平成21年7月 当社執行役員 商品管理本部長 平成22年3月 当社取締役 商品管理本部長 平成23年6月 当社取締役 商品管理本部長兼人事総務本部長兼人事部長 平成24年2月 平成24年6月 株式会社ホノルルコーヒージャパン 代表取締役社長(現任) 当社取締役 営業本部長 | 平成15年11月 | 当社入社 | 平成16年4月 | 当社商品部 マネージャー | 平成19年6月 | 当社財務経理部課長兼経営企画部課長 | 平成21年1月 | 当社直営事業本部営業推進室長兼システム企画室長 | 平成21年7月 | 当社執行役員 商品管理本部長 | 平成22年3月 | 当社取締役 商品管理本部長 | 平成23年6月 | 当社取締役 商品管理本部長兼人事総務本部長兼人事部長 | 平成24年2月 平成24年6月 | 株式会社ホノルルコーヒージャパン 代表取締役社長(現任) 当社取締役 営業本部長 | (注)4 | 59 | ||||

| 平成15年11月 | 当社入社 | |||||||||||||||||||||||||

| 平成16年4月 | 当社商品部 マネージャー | |||||||||||||||||||||||||

| 平成19年6月 | 当社財務経理部課長兼経営企画部課長 | |||||||||||||||||||||||||

| 平成21年1月 | 当社直営事業本部営業推進室長兼システム企画室長 | |||||||||||||||||||||||||

| 平成21年7月 | 当社執行役員 商品管理本部長 | |||||||||||||||||||||||||

| 平成22年3月 | 当社取締役 商品管理本部長 | |||||||||||||||||||||||||

| 平成23年6月 | 当社取締役 商品管理本部長兼人事総務本部長兼人事部長 | |||||||||||||||||||||||||

| 平成24年2月 平成24年6月 | 株式会社ホノルルコーヒージャパン 代表取締役社長(現任) 当社取締役 営業本部長 | |||||||||||||||||||||||||

| 取締役 | 経営管理本部長 経営企画部長 | 九鬼 祐一郎 | 昭和39年2月20日生 | 昭和62年4月 山一証券株式會社入社 平成10年2月 日興証券株式会社入社 平成12年10月 松井証券株式会社入社 平成16年6月 同社 専務取締役 平成18年6月 株式会社アーク入社 平成22年6月 同社 取締役副社長 平成23年11月 当社入社 平成24年2月 平成25年3月 当社執行役員 経営企画部長 兼東京支社長 当社取締役就任 経営企画部長兼東京支社長 平成25年12月 当社取締役 経営管理本部長 兼経営企画部長(現任) | 昭和62年4月 | 山一証券株式會社入社 | 平成10年2月 | 日興証券株式会社入社 | 平成12年10月 | 松井証券株式会社入社 | 平成16年6月 | 同社 専務取締役 | 平成18年6月 | 株式会社アーク入社 | 平成22年6月 | 同社 取締役副社長 | 平成23年11月 | 当社入社 | 平成24年2月 平成25年3月 | 当社執行役員 経営企画部長 兼東京支社長 当社取締役就任 経営企画部長兼東京支社長 | 平成25年12月 | 当社取締役 経営管理本部長 兼経営企画部長(現任) | (注)4 | 56 | ||

| 昭和62年4月 | 山一証券株式會社入社 | |||||||||||||||||||||||||

| 平成10年2月 | 日興証券株式会社入社 | |||||||||||||||||||||||||

| 平成12年10月 | 松井証券株式会社入社 | |||||||||||||||||||||||||

| 平成16年6月 | 同社 専務取締役 | |||||||||||||||||||||||||

| 平成18年6月 | 株式会社アーク入社 | |||||||||||||||||||||||||

| 平成22年6月 | 同社 取締役副社長 | |||||||||||||||||||||||||

| 平成23年11月 | 当社入社 | |||||||||||||||||||||||||

| 平成24年2月 平成25年3月 | 当社執行役員 経営企画部長 兼東京支社長 当社取締役就任 経営企画部長兼東京支社長 | |||||||||||||||||||||||||

| 平成25年12月 | 当社取締役 経営管理本部長 兼経営企画部長(現任) | |||||||||||||||||||||||||

| 取締役 | 開発本部長 | 前園 誠 | 昭和50年5月23日生 | 平成13年7月 当社入社 平成15年4月 当社店舗開発部長 平成21年7月 当社執行役員 店舗開発部長 平成22年4月 当社執行役員 開発本部長 平成26年3月 当社取締役就任(現任) | 平成13年7月 | 当社入社 | 平成15年4月 | 当社店舗開発部長 | 平成21年7月 | 当社執行役員 店舗開発部長 | 平成22年4月 | 当社執行役員 開発本部長 | 平成26年3月 | 当社取締役就任(現任) | (注)4 | 15 | ||||||||||

| 平成13年7月 | 当社入社 | |||||||||||||||||||||||||

| 平成15年4月 | 当社店舗開発部長 | |||||||||||||||||||||||||

| 平成21年7月 | 当社執行役員 店舗開発部長 | |||||||||||||||||||||||||

| 平成22年4月 | 当社執行役員 開発本部長 | |||||||||||||||||||||||||

| 平成26年3月 | 当社取締役就任(現任) |

| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 | 所有株式数 (株) | ||||||||||||||||||||||

| 取締役 | - | 伊東 康孝 | 昭和24年9月26日生 | 昭和47年4月 ことぶき食品(現 株式会社すかいらーく)入社 昭和61年6月 株式会社すかいらーく 営業本部長 平成元年5月 同社取締役 人事本部長 平成3年6月 同社常務取締役 商品本部長 平成5年2月 株式会社バーミヤン 代表取締役社長 平成13年1月 株式会社すかいらーく 代表取締役社長 平成18年1月 同社代表取締役副会長 平成26年3月 当社取締役就任(現任) | 昭和47年4月 | ことぶき食品(現 株式会社すかいらーく)入社 | 昭和61年6月 | 株式会社すかいらーく 営業本部長 | 平成元年5月 | 同社取締役 人事本部長 | 平成3年6月 | 同社常務取締役 商品本部長 | 平成5年2月 | 株式会社バーミヤン 代表取締役社長 | 平成13年1月 | 株式会社すかいらーく 代表取締役社長 | 平成18年1月 | 同社代表取締役副会長 | 平成26年3月 | 当社取締役就任(現任) | (注)4 | - | ||||||

| 昭和47年4月 | ことぶき食品(現 株式会社すかいらーく)入社 | |||||||||||||||||||||||||||

| 昭和61年6月 | 株式会社すかいらーく 営業本部長 | |||||||||||||||||||||||||||

| 平成元年5月 | 同社取締役 人事本部長 | |||||||||||||||||||||||||||

| 平成3年6月 | 同社常務取締役 商品本部長 | |||||||||||||||||||||||||||

| 平成5年2月 | 株式会社バーミヤン 代表取締役社長 | |||||||||||||||||||||||||||

| 平成13年1月 | 株式会社すかいらーく 代表取締役社長 | |||||||||||||||||||||||||||

| 平成18年1月 | 同社代表取締役副会長 | |||||||||||||||||||||||||||

| 平成26年3月 | 当社取締役就任(現任) | |||||||||||||||||||||||||||

| 監査役 | - | 山田 庸男 | 昭和18年12月15日生 | 昭和45年4月 大阪弁護士会登録 平成6年4月 大阪弁護士会副会長就任 平成11年6月 株式会社フジセイ・コーポレーション監査役就任 平成16年3月 当社監査役就任(現任) 平成19年4月 大阪弁護士会会長、日本弁護士連合会副会長就任 | 昭和45年4月 | 大阪弁護士会登録 | 平成6年4月 | 大阪弁護士会副会長就任 | 平成11年6月 | 株式会社フジセイ・コーポレーション監査役就任 | 平成16年3月 | 当社監査役就任(現任) | 平成19年4月 | 大阪弁護士会会長、日本弁護士連合会副会長就任 | (注)6 | 10 | ||||||||||||

| 昭和45年4月 | 大阪弁護士会登録 | |||||||||||||||||||||||||||

| 平成6年4月 | 大阪弁護士会副会長就任 | |||||||||||||||||||||||||||

| 平成11年6月 | 株式会社フジセイ・コーポレーション監査役就任 | |||||||||||||||||||||||||||

| 平成16年3月 | 当社監査役就任(現任) | |||||||||||||||||||||||||||

| 平成19年4月 | 大阪弁護士会会長、日本弁護士連合会副会長就任 | |||||||||||||||||||||||||||

| 監査役 | - | 鎌倉 寛保 | 昭和22年1月27生 | 昭和46年11月 等松・青木監査法人(現有限責任監査法人トーマツ)入社 昭和48年5月 公認会計士 登録 昭和58年5月 同監査法人社員 平成2年5月 同監査法人代表社員 平成25年3月 当社監査役 就任(現任) | 昭和46年11月 | 等松・青木監査法人(現有限責任監査法人トーマツ)入社 | 昭和48年5月 | 公認会計士 登録 | 昭和58年5月 | 同監査法人社員 | 平成2年5月 | 同監査法人代表社員 | 平成25年3月 | 当社監査役 就任(現任) | (注)7 | - | ||||||||||||

| 昭和46年11月 | 等松・青木監査法人(現有限責任監査法人トーマツ)入社 | |||||||||||||||||||||||||||

| 昭和48年5月 | 公認会計士 登録 | |||||||||||||||||||||||||||

| 昭和58年5月 | 同監査法人社員 | |||||||||||||||||||||||||||

| 平成2年5月 | 同監査法人代表社員 | |||||||||||||||||||||||||||

| 平成25年3月 | 当社監査役 就任(現任) | |||||||||||||||||||||||||||

| 監査役 | - | 田中 紳郎 | 昭和25年10月22日生 | 昭和49年4月 中央信託銀行(現 三井住友信託銀行)入社 平成7年5月 同社名古屋駅前支店長 平成12年4月 同社大阪中央営業部副部長兼営業第2部長 平成13年6月 同社審査第3部長 平成15年6月 中信リース株式会社 取締役大阪支店長 平成21年4月 イズミヤ株式会社 常勤顧問 平成21年5月 同社常勤監査役 平成25年5月 同社非常勤顧問(現任) 平成26年3月 当社監査役就任(現任) | 昭和49年4月 | 中央信託銀行(現 三井住友信託銀行)入社 | 平成7年5月 | 同社名古屋駅前支店長 | 平成12年4月 | 同社大阪中央営業部副部長兼営業第2部長 | 平成13年6月 | 同社審査第3部長 | 平成15年6月 | 中信リース株式会社 取締役大阪支店長 | 平成21年4月 | イズミヤ株式会社 常勤顧問 | 平成21年5月 | 同社常勤監査役 | 平成25年5月 | 同社非常勤顧問(現任) | 平成26年3月 | 当社監査役就任(現任) | (注)5 | - | ||||

| 昭和49年4月 | 中央信託銀行(現 三井住友信託銀行)入社 | |||||||||||||||||||||||||||

| 平成7年5月 | 同社名古屋駅前支店長 | |||||||||||||||||||||||||||

| 平成12年4月 | 同社大阪中央営業部副部長兼営業第2部長 | |||||||||||||||||||||||||||

| 平成13年6月 | 同社審査第3部長 | |||||||||||||||||||||||||||

| 平成15年6月 | 中信リース株式会社 取締役大阪支店長 | |||||||||||||||||||||||||||

| 平成21年4月 | イズミヤ株式会社 常勤顧問 | |||||||||||||||||||||||||||

| 平成21年5月 | 同社常勤監査役 | |||||||||||||||||||||||||||

| 平成25年5月 | 同社非常勤顧問(現任) | |||||||||||||||||||||||||||

| 平成26年3月 | 当社監査役就任(現任) | |||||||||||||||||||||||||||

| 監査役 | - | 村上 隆男 | 昭和20年8月14日生 | 昭和44年4月 サッポロビール株式会社入社 平成11年3月 同社執行役員 製造本部製造部長 平成13年3月 同社常務執行役員 営業本部商品開発部長 平成15年3月 同社ビール事業本部副本部長 平成15年7月 同社取締役兼専務執行役員 生産技術本部長 平成16年3月 サッポロホールディングス株式会社 常務取締役 平成17年3月 同社代表取締役社長 グループCEO 平成23年3月 同社代表取締役会長 平成25年3月 同社相談役(現任) 平成26年3月 当社監査役就任(現任) | 昭和44年4月 | サッポロビール株式会社入社 | 平成11年3月 | 同社執行役員 製造本部製造部長 | 平成13年3月 | 同社常務執行役員 営業本部商品開発部長 | 平成15年3月 | 同社ビール事業本部副本部長 | 平成15年7月 | 同社取締役兼専務執行役員 生産技術本部長 | 平成16年3月 | サッポロホールディングス株式会社 常務取締役 | 平成17年3月 | 同社代表取締役社長 グループCEO | 平成23年3月 | 同社代表取締役会長 | 平成25年3月 | 同社相談役(現任) | 平成26年3月 | 当社監査役就任(現任) | (注)5 | - | ||

| 昭和44年4月 | サッポロビール株式会社入社 | |||||||||||||||||||||||||||

| 平成11年3月 | 同社執行役員 製造本部製造部長 | |||||||||||||||||||||||||||

| 平成13年3月 | 同社常務執行役員 営業本部商品開発部長 | |||||||||||||||||||||||||||

| 平成15年3月 | 同社ビール事業本部副本部長 | |||||||||||||||||||||||||||

| 平成15年7月 | 同社取締役兼専務執行役員 生産技術本部長 | |||||||||||||||||||||||||||

| 平成16年3月 | サッポロホールディングス株式会社 常務取締役 | |||||||||||||||||||||||||||

| 平成17年3月 | 同社代表取締役社長 グループCEO | |||||||||||||||||||||||||||

| 平成23年3月 | 同社代表取締役会長 | |||||||||||||||||||||||||||

| 平成25年3月 | 同社相談役(現任) | |||||||||||||||||||||||||||

| 平成26年3月 | 当社監査役就任(現任) | |||||||||||||||||||||||||||

| 計 | 2,940 |

(注) 1.監査役山田庸男氏、鎌倉寛保氏、田中紳郎氏、村上隆男氏は、会社法第2条第16号に定める社外監査役であります。

2.取締役伊東康孝は、会社法第2条第15号に定める社外取締役であります。

3. 取締役藤尾英雄は、代表取締役藤尾政弘の長男であります。

4.取締役藤尾政弘、厨子裕介、藤尾英雄、九鬼祐一郎、前園誠、伊東康孝の任期は、平成26年3月28日開催の定時株主総会から、2年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時までであります。

5. 監査役田中紳郎、村上隆男の任期は、平成26年3月28日開催の定時株主総会から、4年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時までであります。

6.監査役山田庸男の任期は、平成24年3月29日開催の定時株主総会から、4年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時までであります。

7.監査役鎌倉寛保の任期は、平成25年3月28日開催の定時株主総会から、4年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時までであります。

6【コーポレート・ガバナンスの状況等】

Section titled “6【コーポレート・ガバナンスの状況等】”(1)【コーポレート・ガバナンスの状況】

Section titled “(1)【コーポレート・ガバナンスの状況】”コーポレート・ガバナンスに関する基本的な考え方

当社は、株主利益最大化のため、健全かつ効率的な経営を図り、経営の意思決定と業務執行が行えるようにコーポレート・ガバナンス体制を構築すべきであると考えております。そして、株主の皆様に対し、一層の経営の透明性を高め、公正な経営を実現することを目指しております。

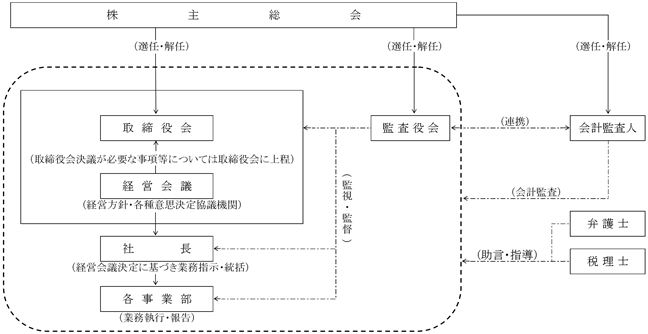

① 会社の機関の内容及び内部統制システムの整備の状況等

イ 会社の機関の基本説明

当社は大会社として監査役(会)制度を採用しており、当社の機関たる株主総会、取締役会(6名で構成)、会計監査人制度と横断的に連携・牽制して、取締役会の構成員たる各取締役に対するチェック機能を働かせております。監査役会は常勤監査役1名と非常勤監査役3名の計4名(会社法で定められる社外監査役)で構成され、監査機能の維持強化に取り組んでおります。具体的には、必要に応じて各監査役が会計監査人に諮問する等平時より連携を密にすることにより、業務監査、会計監査、取締役会に対するチェック機能について有効に機能するように務めるものであります。取締役会及び取締役会メンバー全員が常任メンバーとなっている経営会議につきましても、定例会議において、取締役間の情報伝達、意思の疎通・共有を行うと同時に、取締役相互の業務遂行状況を相互に管理監督いたしております。

ロ <業務執行・経営の監視及び内部統制システムの状況>

ハ 会社の機関の内容及び内部統制システムの整備の状況

当社の内部統制のシステムといたしましては、平成22年6月30日開催の取締役会において、内部統制システムに関する基本方針として次のとおり決議しております。取締役の職務の執行が法令および定款に適合することを確保するための体制、その他会社の業務の適正を確保するための体制について決定した基本方針の概要は以下のとおりです。

第1.取締役の職務の執行が法令および定款に適合することを確保するための体制

当社は、コンプライアンスの基本原則を設け次のとおり定めている。

1.取締役および使用人は、法令遵守は当然のこととして、社会の構成員としての企業人・社会人として求められる倫理観・価値観に基づき誠実に行動することが求められる。当社は、このような認識に基づき、社会規範、倫理そして法令などの遵守により公正かつ適切な経営の実現と市民社会との調和を図る。

2.取締役は、この実践のため経営理念、社是、社訓に従い、企業倫理の遵守および浸透を率先垂範して行う。

3.社内にコンプライアンス委員会を設置し、コンプライアンス体制の確立・強化を図る。

第2.取締役の職務の執行に係る情報の保存および管理に関する体制

1.取締役は、その職務の執行に係る以下の文書(電磁的記録を含む)、その他の重要な情報を別に定める社内規程に基づき、それぞれの担当職務に従い適切に保存しかつ管理する。取締役および監査役は、常時、これらの文書等を閲覧できるものとする。

(1) 株主総会議事録と関連資料

(2) 取締役会議事録と関連資料

(3) 取締役が主催するその他の重要な会議の議事の経過の記録または指示事項と関連資料

(4) 取締役を決定者とする決定資料および付属書類

(5) その他取締役の職務の執行に関する重要な文書

2.取締役会議長は、上記1.に定める情報の保存および管理を監視・監督する責任者(以下、「統制監視責任者」という。)となる。

3.経営管理本部長は、統制監視責任者を補佐する。また、上記1.に定める文書その他の情報の保存および管理について指導を行うものとし、経営管理本部内に上記情報管理の担当者を置く。

第3.損失の危険の管理に関する規程その他の体制

1.取締役会は、企業価値を高め、企業活動の持続的発展を実現することを脅かすリスクに対処すべくリスク管理体制の実践的運用を行う。

2.社内にリスク管理委員会を設置し、リスク管理体制の整備、問題点の把握、必要な見直しおよび危機発生時の対応を検討し、取締役会に報告する。

第4.取締役の職務の執行が効率的に行われることを確保するための体制

1.取締役・監査役・執行役員・各本部長等で構成する経営会議を原則毎週開催し、役員人事、組織、事業計画等全社的な意思決定事項について、慎重に協議・決定し、必要な議案は取締役会に上程する。

2.取締役会は、原則毎月1回開催し、重要な項目についての意思決定を行う。

3.各部門長は、取締役会の意思決定に基づき具体的な業務打ち合わせを行い、打ち合わせに基づき、業務を展開する体制とする。

第5.使用人の職務の執行が法令および定款に適合することを確保するための体制

1.使用人の職務の執行が法令および定款に適合することを確保するため、経営理念、社是、社訓の実践的運用と徹底を行う体制を構築する。

2.代表取締役および業務執行を担当する取締役に、使用人に対する危機管理に係る教育・啓発を行わせる。

第6.当該株式会社および子会社から成る企業集団における業務の適正を確保するための体制

企業集団として業務の適正を確保するため、代表取締役および業務執行を担当する取締役は、社会規範に照らし企業集団が経営方針に沿って適正に運営されていることを確認する体制とする。

第7.監査役がその職務を補助すべき使用人を置くことを求めた場合における当該使用人に関する事項

1.当社は、当社の規模から、当面、監査役の職務を補助すべき使用人を置かない。

2.経営管理本部は、監査役から調査の委嘱を受け、監査役の職務を補助するものとする。

第8.取締役および使用人が監査役に報告をするための体制その他の監査役への報告に関する体制

1.代表取締役および業務執行を担当する取締役は、取締役会等の重要な会議において随時その担当する業務の執行状況の報告を行う。

2.以下の事項について、発見次第速やかに監査役に対し報告を行う。

(1) 当社の業務または財務に重大な影響を及ぼすおそれのある法律上または財務上の諸問題

(2) その他当社に著しい損害を及ぼすおそれのある事実

第9.その他監査役の監査が実効的に行われることを確保するための体制

1.常勤監査役は、取締役および使用人から、重要事項について、常に報告を受け、また調査を必要とする場合には当社従業員に要請して、監査が効率的に行われる体制とする。

2.特に財務上の問題については、会計監査人との面談の場を年4回程度持ち、問題点につき協議する。このような体制で、監査がより実効的に行われることを確保する。

第10.財務報告の信頼性を確保するための体制

1.取締役会は、財務報告とその内部統制に関し、代表取締役を適切に監督する。

2.代表取締役社長は、本基本方針に基づき、財務報告とその内部統制システムの整備運用状況を調査・検討・評価し、不備があれば、これを是正していく体制の維持・向上を図る。

ニ 内部監査及び監査役監査の状況

当社の内部監査及び監査役監査の組織は、内部監査室(専任の室長他1名)が内部監査規程に基づき、当社の各部署及び店舗の業務が法令、定款及び社内規程に従い、適正かつ有効に運営されているかを監視しております。各監査役は、必要に応じて会計監査人に諮問する等平時より連携を密にすることにより、監査役監査及び会計監査の相互連携を図っており、具体的には、監査役監査では監査役会で作成した監査方針・監査計画に基づき、取締役会の他必要に応じた会議等への出席、取締役・執行役員からの職務の執行状況の聴取、重要な書類・稟議書の閲覧等により、取締役・執行役員及び各部門の業務遂行状況の監査を実施しております。当社といたしましては、以上の各監査の結果に基づいて適正な指導を行い、業務に関する不正の防止及び早期発見など、業務の適正な遂行に努めております。

ホ 会計監査の状況

当社の会計監査業務を執行した公認会計士は須永真樹(継続監査年数6年)、佐藤健文(継続監査年数5年)の2名であり、両人は優成監査法人に所属しております。

なお、当社の会計監査業務に係る補助者は、公認会計士2名、その他5名であります。

へ 社外取締役及び社外監査役との関係

当社では社外取締役及び社外監査役を選任しております。

社外監査役山田庸男氏は当社と法律顧問契約を締結している梅ヶ枝中央法律事務所の所長であります。

社外監査役村上隆男氏は大株主であるサッポロビール株式会社の相談役を兼任しております。当社は飲料等の仕入にあたり、同社商品の取扱いを行っております。

いずれについても、当社と当該社外取締役及び社外監査役、その所属する法人等の団体との関係に鑑み、社外取締役・社外監査役の独立性に影響を及ぼすような重要性はありません。

社外取締役伊東康孝氏は会社経営者としての豊富な業務経験を有しており、取締役会の意思決定を行う上で業務執行を行う経営陣から独立した立場での適切な助言と提言が可能であると判断しているため、社外取締役として選任しております。

社外監査役につきましては、山田庸男氏、鎌倉寛保氏、田中紳郎氏、村上隆男氏に就任頂いており、山田庸男氏(当事業年度末におきまして、当社株式10株を保有する株主であります)は、当社顧問弁護士事務所の所属弁護士であり、社外監査役としての十分な資質に加え、法律的知識・経験の点からも、当社にとって重要な役割を果たして頂いております。鎌倉寛保氏は公認会計士としての長年の経験から企業経営に関する幅広い知識と高い見識を有するとともに、会計に関する専門的知見を有しております。その知見・見識と社外監査役としての客観的な立場から当社経営に対して中立的・公正的な意見を期待できるものと判断して、社外監査役として選任しております。

田中紳郎氏は金融機関における幅広い業務経験から、取締役会の意思決定の妥当性・適正性を確保するための助言・提言をしていただきたいために社外監査役として選任しております。

村上隆男氏は、サッポロビール株式会社(当社は飲料等の仕入にあたり、同社商品の取扱いを行っております。)の相談役を兼務されており、豊富な経験と知見を有していることから社外監査役として選任しております。こちらの社外監査役におかれましては、既に相当の経歴等を有しておられ、当社に対する独立性は確保されており、選任状況につきましても、適正公平に行っております。

さらに、内部監査、監査役監査、会計監査との相互連携や内部統制部門との関係につきましても、先述致しましたとおり、密な連携を取り、相互の垣根なく具体的な意見交換・情報共有が行われており、社外監査役として誠に適任であると考えております。

② リスク管理体制の整備の状況

当社のリスク管理体制としては、取締役会の管理監督機能、監査役の監査機能を充実させることにより、業務運営に係る全てのリスクについて適切に管理・対応できる体制を構築しております。

なお、重要な法的問題その他法務に関する相談やコンプライアンスに関する事象につきましては、各種専門分野に応じた複数の弁護士事務所と顧問契約を締結し、当該顧問弁護士に随時相談、並びにアドバイスを受けることができる体制としております。また、重要な会計的課題に関する事象につきましては会計監査人に相談し、適時適切なアドバイスを受けております。

③ 役員報酬の内容

当社の社外取締役を除く取締役に対する報酬の内容は、年間報酬総額113,187千円(基本報酬額113,187千円、退職慰労金制度はなく、よって当事業年度への引当金繰入額はございません)、対象となる員数は4名であります。

当社の社外取締役及び社外監査役に対する報酬の内容は、年間報酬総額18,300千円(基本報酬額18,300千円、退職慰労金制度はなく、よって当事業年度への引当金繰入額はございません)、対象となる員数は4名であります。

また、使用人分給与のうち重要なものの内容につきましては年間総額26,372千円、対象となる員数は3名であります。

そして、役員報酬の額又は算定方法の決定方針の内容及び決定方法につきましては、株主総会によって報酬の総額(枠)を決定し、配分は取締役会及び監査役に対しては監査役会に一任することとなっており、使用人兼取締役の場合は、使用人として受ける給与の体系が明確に確立されております。

④ 会社のコーポレート・ガバナンスの充実に向けた取組みの最近の1年間における実施状況

当社は、定例の取締役会を毎月開催する他、経営の意思決定の迅速性・正確性を高めるため取締役・監査役・執行役員・各本部長等がメンバーとなっている経営会議を毎週開催しており、これにより変化の激しい経営環境に迅速に対応するよう努めております。

また、社外に対してはタイムリーな情報開示を重視し、IR活動、広報活動、インターネット等を通じた積極的かつ機能的な情報開示に努めております。

⑤ 取締役の定数

当社の取締役は10名以内とする旨定款に定めております。

⑥ 取締役の選任の決議要件

当社は、取締役の選任決議について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の過半数をもって行う旨、また取締役の選任については、累積投票によらない旨定款に定めております。

⑦ 取締役及び監査役の責任免除

当社は、取締役につき、会社法第426条第1項の規定により、任務を怠ったことによる取締役(取締役であった者を含む。)の損害賠償責任を、法令の限度において、取締役会の決議によって免除することができる旨、及び、会社法第427条第1項の規定により、社外取締役との間に、任務を怠ったことによる損害賠償責任を限定する契約を締結することができる(但し、当該契約に基づく責任の限度額は、法令が規定する額とする。)旨、定款に定めております。

また、監査役につき、会社法第426条第1項の規定により、任務を怠ったことによる監査役(監査役であった者を含む。)の損害賠償責任を、法令の限度において、取締役会の決議によって免除することができる旨、及び、会社法第427条第1項の規定により、社外監査役との間に、任務を怠ったことによる損害賠償責任を限定する契約を締結することができる(但し、当該契約に基づく責任の限度額は、法令が規定する額とする。)旨、定款で定めております。

これらは、取締役及び監査役が職務を遂行するにあたり、その能力を十分に発揮して、期待される役割を果たしうる環境を整備することを目的とするものであり、社外役員においてはその就任を容易にし、また、社外役員として職務を遂行するにあたり、その能力を十分に発揮して、期待される役割を果たしうる環境を整備することを目的とするものであります。

⑧ 会計監査人の責任限定契約

当社は、会社法第427条1項の規定により、会計監査人との間に、任務を怠ったことによる損害賠償責任を限定する契約を締結することができる(但し、当該契約に基づく責任の限度額は、法令が規定する額とする。)旨、定款で定めております。

これは、会計監査人の選定を容易にし、また、会計監査人として職務を遂行するにあたり、その能力を十分に発揮して、期待される役割を果たしうる環境を整備することを目的とするものであります。

⑨ 剰余金の配当等の決定機関

当社は、剰余金の配当等会社法第459条第1項各号に定める事項について、法令に別段の定めがある場合を除き、中間配当金については株主総会の決議によらず取締役会の決議により定める旨定款に定めております。これは剰余金の配当等を取締役会の権限とすることにより、株主への機動的な利益還元を行うことを目的とするものであります。

⑩ 自己の株式の取得

当社は、会社法第165条第2項の規定により、取締役会の決議をもって、自己の株式を取得することができる旨を定款に定めております。これは、経営環境の変化に対応した機動的な資本政策の遂行を可能とするため、市場取引等により自己の株式を取得することを目的とするものであります。

⑪ 株主総会の特別決議要件

当社は、会社法第309条第2項の規定によるべき決議は、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の3分の2以上をもって行う旨、定款に定めております。これは、株主総会における特別決議の定足数を緩和することにより、株主総会の円滑な運営を行うことを目的とするものであります。

⑫ 株式の保有状況

イ.投資株式のうち保有目的が純投資目的以外の目的であるものの銘柄数及び貸借対照表計上額の合計額

8銘柄209,281千円

ロ.保有目的が純投資目的以外の目的である投資株式の保有区分、銘柄、株式数、貸借対照表計上額及び保有目的

前事業年度

特定投資株式

| 銘柄 | 株式数(株) | 貸借対照表計上額 (千円) | 保有目的 |

| 株式会社池田泉州ホールディングス | 237,322 | 116,999 | 資金調達などの取引関係維持 |

| 株式会社紀陽ホールディングス | 295,000 | 37,170 | 同上 |

| 株式会社南都銀行 | 117,000 | 45,747 | 同上 |

| 株式会社りそなホールディングス | 1,035 | 405 | 同上 |

| 株式会社ファーストリテイリング | 100 | 2,184 | 他社事業研究 |

| 株式会社サンマルクホールディングス | 100 | 307 | 同上 |

| 株式会社吉野家ホールディングス | 1 | 105 | 同上 |

| スターバックスコーヒージャパン株式会社 | 1 | 58 | 同上 |

当事業年度

特定投資株式

| 銘柄 | 株式数(株) | 貸借対照表計上額 (千円) | 保有目的 |

| 株式会社池田泉州ホールディングス | 237,322 | 116,288 | 資金調達などの取引関係維持 |

| 株式会社南都銀行 | 117,000 | 45,981 | 同上 |

| 株式会社紀陽ホールディングス | 29,500 | 41,388 | 同上 |

| 株式会社りそなホールディングス | 1,000 | 536 | 同上 |

| 株式会社ファーストリテイリング | 100 | 4,340 | 他社事業研究 |

| 株式会社サンマルクホールディングス | 100 | 503 | 同上 |

| 株式会社吉野家ホールディングス | 100 | 128 | 同上 |

| スターバックスコーヒージャパン株式会社 | 100 | 116 | 同上 |

ハ.保有目的が純投資目的である投資株式の前事業年度及び当事業年度における貸借対照表計上額の合計額並びに当事業年度における受取配当金、売却損益及び評価損益の合計額

該当事項はありません。

ニ.投資株式の保有目的を純投資目的から純投資目的以外の目的に変更したものの銘柄、株式数、貸借対照表計上額

該当事項はありません。

ホ.投資株式の保有目的を純投資目的以外の目的から純投資目的に変更したものの銘柄、株式数、貸借対照表計上額

該当事項はありません。

(2)【監査報酬の内容等】

Section titled “(2)【監査報酬の内容等】”①【監査公認会計士等に対する報酬の内容】

Section titled “①【監査公認会計士等に対する報酬の内容】”| 区分 | 前連結会計年度 | 当連結会計年度 | ||

| 監査証明業務に基づく報酬(千円) | 非監査業務に基づく報酬(千円) | 監査証明業務に基づく報酬(千円) | 非監査業務に基づく報酬(千円) | |

| 提出会社 | 23,000 | - | 24,000 | - |

| 連結子会社 | - | - | - | - |

| 計 | 23,000 | - | 24,000 | - |

②【その他重要な報酬の内容】

Section titled “②【その他重要な報酬の内容】”該当事項はありません。

③【監査公認会計士等の提出会社に対する非監査業務の内容】

Section titled “③【監査公認会計士等の提出会社に対する非監査業務の内容】”該当事項はありません。

④【監査報酬の決定方針】

Section titled “④【監査報酬の決定方針】”当社の監査公認会計士等に対する監査報酬の決定方針としましては、監査日数、会社の規模・業務の特性等の要素を勘案して適切に決定しております。

第5【経理の状況】

Section titled “第5【経理の状況】”1.連結財務諸表及び財務諸表の作成方法について

(1)当社の連結財務諸表は、「連結財務諸表の用語、様式及び作成方法に関する規則」(昭和51年大蔵省令第28号)に基づいて作成しております。

(2)当社の財務諸表は、「財務諸表等の用語、様式及び作成方法に関する規則」(昭和38年大蔵省令第59号)に基づいて作成しております。

2.監査証明について

当社は、金融商品取引法第193条の2第1項の規定に基づき、連結会計年度(平成25年1月1日から平成25年12月31日まで)の連結財務諸表及び第15期(平成25年1月1日から平成25年12月31日まで)の財務諸表について、優成監査法人により監査を受けております。

3.連結財務諸表等の適正性を確保するための特段の取組について

当社は、連結財務諸表等の適正性を確保するための特段の取組みを行っております。具体的には、会計基準等の内容を適切に把握し、連結財務諸表等を適正に作成できる体制を整備するために、公益財団法人財務会計基準機構へ加入し、会計基準等の新設及び変更に関する情報を収集しております。また、公益財団法人財務会計基準機構等によるセミナー等に参加しております。

1【連結財務諸表等】

Section titled “1【連結財務諸表等】”(1)【連結財務諸表】

Section titled “(1)【連結財務諸表】”①【連結貸借対照表】

Section titled “①【連結貸借対照表】”| (単位:千円) | ||

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 資産の部 | ||

| 流動資産 | ||

| 現金及び預金 | ※2 4,130,161 | ※2 2,825,378 |

| 売掛金 | 303,319 | 266,880 |

| たな卸資産 | ※3 94,301 | ※3 130,481 |

| 繰延税金資産 | 85,404 | 105,775 |

| 預け金 | 582,697 | 826,523 |

| 為替予約 | - | 10,290 |

| その他 | 338,649 | 367,168 |

| 貸倒引当金 | △48,408 | △2,121 |

| 流動資産合計 | 5,486,125 | 4,530,377 |

| 固定資産 | ||

| 有形固定資産 | ||

| 建物及び構築物 | 7,056,061 | 8,493,265 |

| 減価償却累計額 | △3,114,718 | △3,587,168 |

| 減損損失累計額 | △256,681 | △321,509 |

| 建物及び構築物(純額) | 3,684,661 | 4,584,587 |

| 工具、器具及び備品 | ※5 2,405,258 | ※5 3,167,317 |

| 減価償却累計額 | △1,836,828 | △2,208,256 |

| 減損損失累計額 | △17,801 | △41,377 |

| 工具、器具及び備品(純額) | 550,628 | 917,683 |

| 土地 | 111,221 | 359,490 |

| 建設仮勘定 | 104,660 | 717,356 |

| その他 | 257,970 | 267,200 |

| 減価償却累計額 | △118,192 | △174,288 |

| その他(純額) | 139,777 | 92,912 |

| 有形固定資産合計 | 4,590,949 | 6,672,029 |

| 無形固定資産 | 44,218 | 76,969 |

| 投資その他の資産 | ||

| 投資有価証券 | 211,279 | 214,907 |

| 繰延税金資産 | 308,043 | 338,218 |

| 敷金及び保証金 | ※2 3,090,711 | ※2 3,412,683 |

| その他 | ※1,※2 500,682 | ※1,※2 628,783 |

| 貸倒引当金 | △51,605 | △82,055 |

| 投資その他の資産合計 | 4,059,111 | 4,512,537 |

| 固定資産合計 | 8,694,279 | 11,261,536 |

| 繰延資産 | 46,971 | 28,434 |

| 資産合計 | 14,227,376 | 15,820,348 |

| (単位:千円) | ||

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 負債の部 | ||

| 流動負債 | ||

| 買掛金 | 968,223 | 1,083,457 |

| 1年内返済予定の長期借入金 | ※2,※6 1,232,909 | ※2,※6 1,179,711 |

| 未払金 | 851,484 | 1,011,681 |

| 未払法人税等 | 382,994 | 663,946 |

| 賞与引当金 | 57,676 | 73,298 |

| 繰延税金負債 | - | 3,907 |

| 資産除去債務 | 12,780 | 19,566 |

| 訴訟損失引当金 | 10,000 | 10,000 |

| その他 | ※2 1,384,498 | ※2 1,401,141 |

| 流動負債合計 | 4,900,567 | 5,446,709 |

| 固定負債 | ||

| 社債 | ※2 2,949,999 | ※2 1,759,999 |

| 長期借入金 | ※2,※6 1,729,342 | ※2,※6 2,593,297 |

| リース債務 | 114,124 | 68,142 |

| 繰延税金負債 | 3,641 | 7,902 |

| 資産除去債務 | 588,739 | 671,667 |

| その他 | 495,272 | 396,368 |

| 固定負債合計 | 5,881,120 | 5,497,378 |

| 負債合計 | 10,781,688 | 10,944,088 |

| 純資産の部 | ||

| 株主資本 | ||

| 資本金 | 1,200,559 | 1,457,895 |

| 資本剰余金 | 1,080,305 | 1,337,641 |

| 利益剰余金 | 1,198,680 | 2,071,589 |

| 株主資本合計 | 3,479,544 | 4,867,126 |

| その他の包括利益累計額 | ||

| その他有価証券評価差額金 | △40,548 | △35,471 |

| 繰延ヘッジ損益 | - | 6,382 |

| 為替換算調整勘定 | △19,224 | 15,509 |

| その他の包括利益累計額合計 | △59,772 | △13,578 |

| 新株予約権 | 8,626 | 13,750 |

| 少数株主持分 | 17,288 | 8,962 |

| 純資産合計 | 3,445,687 | 4,876,260 |

| 負債純資産合計 | 14,227,376 | 15,820,348 |

②【連結損益計算書及び連結包括利益計算書】

Section titled “②【連結損益計算書及び連結包括利益計算書】”【連結損益計算書】

Section titled “【連結損益計算書】”| (単位:千円) | ||

| 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | |

| 売上高 | 22,846,536 | 26,838,923 |

| 売上原価 | 7,561,975 | 8,899,266 |

| 売上総利益 | 15,284,561 | 17,939,656 |

| 販売費及び一般管理費 | ||

| 役員報酬 | 119,283 | 131,492 |

| 給料及び手当 | 5,281,190 | 6,086,174 |

| 賞与 | 56,149 | 138,255 |

| 法定福利費 | 301,319 | 361,775 |

| 地代家賃 | 2,874,916 | 3,330,120 |

| 減価償却費 | 823,169 | 1,111,897 |

| 水道光熱費 | 1,241,745 | 1,519,040 |

| 消耗品費 | 791,568 | 901,506 |

| 貸倒引当金繰入額 | △1,508 | △14,037 |

| 賞与引当金繰入額 | 57,676 | 73,298 |

| その他 | 1,932,495 | 2,170,300 |

| 販売費及び一般管理費合計 | 13,478,005 | 15,809,823 |

| 営業利益 | 1,806,556 | 2,129,832 |

| 営業外収益 | ||

| 受取利息 | 6,500 | 4,965 |

| 賃貸収入 | 114,209 | 115,233 |