3727 アプリックス 有価証券報告書 第29期 (2013/12期)

| 【提出書類】 | 有価証券報告書 |

| 【根拠条文】 | 金融商品取引法第24条第1項 |

| 【提出先】 | 関東財務局長 |

| 【提出日】 | 平成26年3月28日 |

| 【事業年度】 | 第29期(自 平成25年1月1日 至 平成25年12月31日) |

| 【会社名】 | アプリックスIPホールディングス株式会社 (旧会社名 ガイアホールディングス株式会社) |

| 【英訳名】 | Aplix IP Holdings Corporation (旧英訳名 GAIA Holdings Corporation) |

| 【代表者の役職氏名】 | 代表取締役 郡山 龍 |

| 【本店の所在の場所】 | 東京都新宿区新宿六丁目27番30号 新宿イーストサイドスクエア13階 |

| 【電話番号】 | (050)3786-1715 |

| 【事務連絡者氏名】 | 常務取締役 伊藤 洋 |

| 【最寄りの連絡場所】 | 東京都新宿区新宿六丁目27番30号 新宿イーストサイドスクエア13階 |

| 【電話番号】 | (050)3786-1715 |

| 【事務連絡者氏名】 | 常務取締役 伊藤 洋 |

| 【縦覧に供する場所】 | 株式会社東京証券取引所 (東京都中央区日本橋兜町2番1号) |

(注) 平成25年3月22日開催の第28回定時株主総会の決議により、平成25年4月1日から会社名を上記のとおり変更いたしました。

第一部【企業情報】

Section titled “第一部【企業情報】”第1【企業の概況】

Section titled “第1【企業の概況】”1【主要な経営指標等の推移】

Section titled “1【主要な経営指標等の推移】”(1) 連結経営指標等

Section titled “(1) 連結経営指標等”| 回次 | 第25期 | 第26期 | 第27期 | 第28期 | 第29期 | |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 | |

| 売上高 | (千円) | 3,537,080 | 9,446,863 | 10,502,060 | 7,499,842 | 5,775,458 |

| 経常利益又は経常損失(△) | (千円) | △1,051,026 | 163,172 | 384,836 | △2,466,542 | △2,438,886 |

| 当期純利益又は当期純損失(△) | (千円) | △1,424,466 | 333,842 | 510,456 | △3,371,027 | △2,997,481 |

| 包括利益 | (千円) | - | - | 344,503 | △3,205,700 | △2,746,438 |

| 純資産額 | (千円) | 11,973,624 | 13,881,589 | 13,544,321 | 10,308,259 | 7,556,859 |

| 総資産額 | (千円) | 12,659,643 | 15,354,502 | 15,387,377 | 12,580,831 | 9,720,755 |

| 1株当たり純資産額 | (円) | 1,176.20 | 1,205.77 | 1,082.80 | 825.25 | 606.26 |

| 1株当たり当期純利益金額又は1株当たり当期純損失金額(△) | (円) | △140.59 | 32.95 | 49.46 | △268.60 | △238.90 |

| 潜在株式調整後1株当たり当期純利益金額 | (円) | - | 32.88 | 49.45 | - | - |

| 自己資本比率 | (%) | 94.1 | 79.6 | 88.3 | 82.3 | 78.2 |

| 自己資本利益率 | (%) | - | 2.7 | 3.8 | - | - |

| 株価収益率 | (倍) | - | 36.06 | 8.90 | - | - |

| 営業活動によるキャッシュ・フロー | (千円) | △242,977 | 1,396,846 | 1,998,724 | △350,607 | △691,777 |

| 投資活動によるキャッシュ・フロー | (千円) | △1,737,660 | 542,878 | △2,690,776 | △2,233,091 | △1,107,003 |

| 財務活動によるキャッシュ・フロー | (千円) | △1,100 | △30,082 | △9,516 | △27,698 | △50,327 |

| 現金及び現金同等物の期末残高 | (千円) | 7,727,754 | 9,578,874 | 8,808,019 | 6,309,224 | 4,687,666 |

| 従業員数 | (名) | 312 | 492 | 490 | 538 | 465 |

(注)1.売上高には、消費税等は含まれておりません。

2.平成23年12月20日付で、普通株式1株につき100株の株式分割を行っております。なお、1株当たり純資産額、1株当たり当期純利益金額又は1株当たり当期純損失金額及び潜在株式調整後1株当たり当期純利益金額については、第25期の期首に当該株式分割が行われたと仮定して算定しております。

3.第25期、第28期及び第29期の潜在株式調整後1株当たり当期純利益金額については、潜在株式は存在するものの1株当たり当期純損失金額であるため記載しておりません。

4.第25期、第28期及び第29期の自己資本利益率及び株価収益率については、当期純損失が計上されているため記載しておりません。

(2) 提出会社の経営指標等

Section titled “(2) 提出会社の経営指標等”| 回次 | 第25期 | 第26期 | 第27期 | 第28期 | 第29期 | |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 | |

| 売上高 | (千円) | 3,335,042 | 4,080,473 | 3,987,466 | 2,295,993 | 2,190,352 |

| 経常利益又は経常損失(△) | (千円) | △1,179,557 | 228,422 | 465,594 | △2,197,160 | △1,568,788 |

| 当期純利益又は当期純損失(△) | (千円) | △1,530,984 | 158,641 | 54,677 | △3,114,658 | △2,157,340 |

| 資本金 | (千円) | 13,263,950 | 13,263,950 | 13,264,700 | 13,264,700 | 13,264,700 |

| 発行済株式総数 | (株) | 101,334 | 101,334 | 12,553,930 | 12,553,930 | 12,553,930 |

| 純資産額 | (千円) | 11,805,972 | 12,019,113 | 12,950,799 | 9,859,360 | 7,848,475 |

| 総資産額 | (千円) | 12,417,323 | 12,864,511 | 13,653,695 | 10,833,603 | 8,533,693 |

| 1株当たり純資産額 | (円) | 1,165.22 | 1,186.25 | 1,031.70 | 785.66 | 625.69 |

| 1株当たり配当額 | (円) | - | - | - | - | - |

| (内1株当たり中間配当額) | (-) | (-) | (-) | (-) | (-) | |

| 1株当たり当期純利益又は1株当たり当期純損失(△) | (円) | △151.10 | 15.66 | 5.30 | △248.18 | △171.94 |

| 潜在株式調整後1株当たり当期純利益 | (円) | - | 15.63 | 5.30 | - | - |

| 自己資本比率 | (%) | 95.1 | 93.4 | 94.8 | 91.0 | 92.00 |

| 自己資本利益率 | (%) | - | 1.3 | 0.4 | - | - |

| 株価収益率 | (倍) | - | 75.87 | 83.02 | - | - |

| 配当性向 | (%) | - | - | - | - | - |

| 従業員数 | (名) | 167 | 140 | 7 | 29 | 26 |

| [外、平均臨時雇用者数] | [-] | [-] | [-] | [-] | [3] | |

(注)1.売上高には、消費税等は含まれておりません。

2.平成23年12月20日付で、普通株式1株につき100株の株式分割を行っております。なお、1株当たり純資産額、1株当たり当期純利益金額又は1株当たり当期純損失金額及び潜在株式調整後1株当たり当期純利益金額については、第25期の期首に当該株式分割が行われたと仮定して算定しております。

3.第25期、第28期及び第29期の潜在株式調整後1株当たり当期純利益金額については、潜在株式は存在するものの1株当たり当期純損失金額であるため記載しておりません。

4.第25期、第28期及び第29期の自己資本利益率及び株価収益率については、当期純損失が計上されているため記載しておりません。

5.第29期の平均臨時雇用者数は、従業員数の100分の10を超えたため、年間の平均人員を[ ]外数で記載しております。

| 年月 | 事項 |

| 昭和61年2月 | ソフトウェア開発を目的として資本金1,000万円をもって株式会社アプリックス設立。 |

| 平成9年6月 | 家電等の機器組み込み向けの、Java言語で作成されたアプリケーションを実行するプラットフォーム「JBlend」を発表。 |

| 平成15年12月 | 東京証券取引所マザーズに株式を上場。 |

| 平成17年11月 | 株式会社エヌ・ティ・ティ・ドコモ(現 株式会社NTTドコモ)と業務・資本提携。 |

| 平成19年11月 | 移動端末向けのソフトウェアプラットフォーム「Android」の開発推進団体「Open Handset Alliance(OHA)」に、設立メンバーの中で唯一の日本のソフトウェアベンダとして参加。 |

| 平成21年6月 | 株式会社ジー・モードを同社の株式を追加取得により持分法適用関連会社化。 |

| 平成22年1月 | 株式会社ジー・モードを公開買い付けによる同社の株式の追加取得により子会社化。 |

| 平成22年3月 | 携帯電話用ゲームコントローラ「Zeemote JS1 Bluetooth Controller」がノキア社のアクセサリー開発者プログラム「Works with Nokia」の認証を取得。 |

| 平成22年4月 | スマートグリッド(次世代送電網)向けに開発した「picoJBlend」が米国Actel Corporationに採用。 |

| 平成22年8月 | スマートフォン上で通信事業者やコンテンツプロバイダ等が独自のサービスを実現できるコミュニケーションエンジン「emblend core」を発表。 |

| 平成23年3月 | 株式会社アニメインターナショナルカンパニーの株式を取得し子会社化。 |

| 平成23年4月 | 会社分割による持株会社体制へ移行し、商号を「ガイアホールディングス株式会社」に変更し、新設した子会社の商号を当社旧商号の「株式会社アプリックス」とする。 |

| 平成23年12月 | 株式会社ジー・モードとの株式交換により同社を完全子会社化。 |

| 平成24年2月 | 当社子会社の株式会社アプリックスと共同開発するM2M向けICチップの概要を発表。 |

| 平成24年8月 | フレックスコミックス株式会社の株式を取得し子会社化。 |

| 平成24年8月 | 株式会社ほるぷ出版の株式を取得し子会社化。 |

| 平成24年10月 | 当社及び国内子会社の本社事業所を東京都新宿区新宿六丁目27番30号に移転、統合。 |

| 平成25年4月 | 商号を「アプリックスIPホールディングス株式会社」に変更。 |

| 平成25年11月 | iPhoneやAndroid端末に対応したBeaconモジュール「BM1」を販売開始。 |

(注)1.当社は、平成26年1月20日付で株式会社アニメインターナショナルカンパニーの全株式を、平成26年1月31日付で株式会社ジー・モードの全株式を譲渡しております。

3【事業の内容】

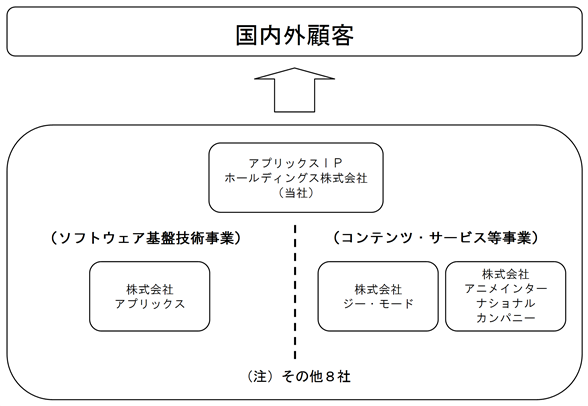

Section titled “3【事業の内容】”当社グループは、当社及び連結子会社11社により構成されております。

(1)当社の事業内容について

当社グループは、ソフトウェアテクノロジーによって世界中の人々がより充実した生活を楽しめるようにすることを使命として事業を営んでおります。その実現のため、世界中で多くの人々が利用する携帯電話やパーソナルコンピュータ等の民生用電子機器に向け優れたソフトウェア基盤技術(注)を研究開発し販売することを中核事業に据えており、M2M市場等にも革新的な技術やサービスを提供する等、優れたソフトウェア基盤技術を核とした多様なソリューションの企画・開発を行っております。

中核事業であるソフトウェア基盤技術事業の主な顧客は、様々なソフトウェア基盤技術を必要としている電子機器メーカーや通信事業者です。これらの顧客が、当社の販売する優れたソフトウェア基盤技術を搭載した電子機器をより多く出荷することにより、当社グループにより多くのロイヤリティが製品売上として入ります。更に、当社グループでは、顧客がそれらの電子機器を迅速に市場へ展開できるよう、コンサルティングや共同開発を行い、技術支援売上を得ております。

当社製品、組み込み向けJavaプラットフォーム「JBlend」は、平成25年12月末時点で約8億台の携帯電話やスマートフォンに搭載されております。また、携帯電話端末メーカー各社からはスマートフォンを含む多種多様な携帯電話端末やタブレット型端末等のハードウェアがリリースされ、国内携帯通信事業者やメーカー各社から新しいソリューションやサービスが展開される中、いち早くスマートフォン向けのソリューションを開発しライセンス提供を行ってまいりました。今後も国内携帯通信事業者や携帯電話端末メーカーとの強力な関係を維持・継続し、新しいソリューションやサービスを提供してまいります。

M2M市場向けには、携帯電話向けに開発した「JBlend」のノウハウを基に、M2M機器に向けJava言語で作成されたアプリケーションを実行するための超小型で高性能なソフトウェア基盤技術「WirelessIDEA」、スマートグリッド(次世代送電網)向けに当社が独自開発し、政府主導で送電網の次世代化が推進されている米国市場で採用されたソフトウェア基盤技術「picoJBlend」等を、海外市場を中心に提供しております。

また、M2M技術の事業分野において、あらゆる機器をワイヤレスで簡単にスマートフォンにつなぐことを可能にする量産用省スペース型通信モジュール「JM1」、Bluetooth Low Energy 規格に対応した低消費電力型で超小型モジュール「JM1L2」、並びにセキュリティ強化版Bluetooth Low Energyモジュール「JM1-L2S」等、M2M関連製品の開発を推し進め、家電製品、健康機器、玩具、ラジコン、ヘルスケア機器やフィットネス機器等、コンシューマ用の様々な機器を設計・製造しているメーカーに供給しております。

更に「JM1-L2S」と同じ部品で作ることにより低価格での提供を実現し、iOSとAndroid OS両方に対応した超小型のセキュリティ強化版Beaconモジュール「BM1」は、位置情報サービスや、小売店網等での情報管理、クーポン発行やポイント付与等による商品の販売促進等に利用できるプッシュ型O2Oサービスの新しいソリューションとして市場からの高い関心と注目を集めております。また、国際標準化機関認定登録局から発行された識別番号と米国の国立標準技術研究所(NIST)が認定した暗号化方式等を組み合わせて独自に開発した電子認証等の高度なセキュリティ機能を備えることにより、成りすましや不正アクセス等を防ぐサービスの提供も開始しております。

当社では、高いソフトウェア開発技術力と先進性を基に、国内はもとより世界の市場においても競争力があり付加価値の高いM2M製品や関連サービスを市場にいち早く投入することにより、収益拡大を目指しております。

また、コンテンツ・サービス等事業においては、携帯電話向けコンテンツ・サービス、SNS向けソーシャルアプリや、スマートフォン向け新規コンテンツ等の企画・開発・配信・運営に取り組んでおります。アニメーション事業においては、テレビや劇場版アニメーションの制作、自社版権によるアニメーションを中心としたコンテンツの企画・プロデュース・制作等を行っております。出版事業では、人気コミック作品をWEBで配信し、それら連載作品を単行本として発行・発売しております。また、国内外の絵本の出版や、学校・図書館向けの児童書や学習関連図書の出版も行っております。

(注)ソフトウェア基盤技術

ソフトウェア基盤技術とは、ソフトウェアを開発したり利用したりする際に、その土台となる技術です。様々な電子機器で共通して必要になるソフトウェアの機能(画面に文字や絵を表示する、音を出す、データの保存や管理を行う、ネットワークを利用する、セキュリティを確保するといった機能)や、ソフトウェアそのものの実行を円滑にする技術等がこれに該当します。

現代の民生用電子機器には、携帯電話から家庭用電化製品に至るまで、そのほとんどに小型コンピュータシステムが組み込まれています。機器に組み込まれたコンピュータシステムは、ビデオの録画予約、エアコンの温度調整、携帯電話でのインターネット接続、電子メール、ゲーム等のアプリケーションを利用するといった機能をユーザーに提供しています。そして、こうした機器固有の様々な機能を実現しているのは、機器の用途に応じて製作され、コンピュータシステムの一部として機器に組み込まれているソフトウェアです。

民生用電子機器の多機能化・高機能化に伴い、機器に組み込まれるソフトウェアはより複雑で高度な処理を行うようになっています。

機器で利用されるソフトウェアをより便利で安全なものにし、かつ効率良く開発できるようにするために、ソフトウェア基盤技術は極めて重要なものである、と当社は考えています。

(2)関係会社の事業内容及び位置付けについて

主要な関係会社は以下のとおりです。

a. 株式会社アプリックスについて

株式会社アプリックス(当連結会計年度末現在、資本金50,000千円)は、ソフトウェア基盤技術事業のうち国内での製造・販売・管理に係る業務を専任する子会社として、平成23年4月1日に当社からの新設分割により設立されました。

同社は携帯電話をはじめとするデジタル家電用のJavaテクノロジーにおける世界的なリーディングカンパニーとして、当社の多様なソフトウェア基盤技術を研究開発しております。更に、M2M市場向けテクノロジーの研究開発等、当社グループにおける中核的な役割を担っております。

b. 株式会社ジー・モードについて

株式会社ジー・モード(当連結会計年度末現在、資本金100,000千円)は、携帯電話向けゲームの開発及び配信サービスの提供を目的として平成12年7月に設立されました。同社は携帯電話向けコンテンツ・サービス、SNS向けソーシャルアプリや、スマートフォン向け新規コンテンツ等の企画・開発・配信・運営に取り組んでおります。

c. 株式会社アニメインターナショナルカンパニーについて

株式会社アニメインターナショナルカンパニー(当連結会計年度末現在、資本金200,000千円)は、アニメーション制作を目的として昭和57年7月に設立(新設分割による設立年月日は平成20年5月)されました。同社は、テレビや劇場版アニメーションの制作、自社版権によるアニメーションを中心としたコンテンツの企画・プロデュース・制作等を行っております。

事業の系統図は、次のとおりであります。

なお、平成26年1月20日付で株式会社アニメインターナショナルカンパニーの全株式を、平成26年1月31日付で株式会社ジー・モードの全株式を譲渡しております。

また、前連結会計年度において主要な関係会社としていたiaSolution Inc.(現 Aplix International Inc.)については、当社グループの事業運営上の重要性が低下したため上記の主要な関係会社から除外しております。

4【関係会社の状況】

Section titled “4【関係会社の状況】”| 名称 | 住所 | 資本金又は出資金 | 主要な事業の内容 | 議決権の所有割合又は被所有割合 | 関係内容 | |

| 所有割合 (%) | 被所有割合 (%) | |||||

| (連結子会社) | ||||||

| 株式会社ジー・モード(注2) | 東京都 新宿区 | 千円 100,000 | 携帯端末向けゲームコンテンツの企画、開発、配信、運営 | 100.00 | - | 役員の兼任あり |

| 株式会社アニメインターナショナルカンパニー(注3) | 東京都 新宿区 | 千円 200,000 | アニメーション企画・プロデュース・制作全般、ゲーム映像制作、コンピュータグラフィック制作、その他エンターテインメント事業全般 | 100.00 | - | 役員の兼任あり 資金の貸付あり |

| 株式会社アプリックス | 東京都 新宿区 | 千円 50,000 | 当社の営業・技術協力・業務委託 | 100.00 | - | 役員の兼任あり |

| その他8社 (注1、4、5) | ||||||

(注)1.連結子会社その他8社の内、フレックスコミックス株式会社が特定子会社に該当しております。

2.株式会社ジー・モードにつきましては、売上高(連結会社相互間の内部売上高を除く)の連結売上高に占める割合が10%を超えております。なお、当社は平成26年1月31日付で株式会社ジー・モードの全株式を譲渡しております。

主要な損益情報等 (1) 売上高 1,836,495千円

(2) 経常損失 356,329千円

(3) 当期純損失 356,825千円

(4) 純資産額 1,643,267千円

(5) 総資産額 1,879,052千円

3.株式会社アニメインターナショナルカンパニーにつきましては、売上高(連結会社相互間の内部売上高を除く)の連結売上高に占める割合が10%を超えております。なお、当社は、平成26年1月20日付で株式会社アニメインターナショナルカンパニーの全株式を譲渡しております。

主要な損益情報等 (1) 売上高 1,165,958千円

(2) 経常損失 299,473千円

(3) 当期純損失 307,367千円

(4) 純資産額 △967,785千円

(5) 総資産額 364,501千円

4.連結子会社その他8社の内、株式会社ほるぷ出版につきましては、売上高(連結会社相互間の内部売上高を除く)の連結売上高に占める割合が10%を超えております。

主要な損益情報等 (1) 売上高 1,012,441千円

(2) 経常損失 68,907千円

(3) 当期純損失 28,844千円

(4) 純資産額 477,180千円

(5) 総資産額 954,799千円

5.前連結会計年度において重要な子会社としていたiaSolution Inc.(現 Aplix International Inc.)につきましては、当社グループの事業運営上の重要性が低下したため上記の重要な子会社から除外し、連結子会社その他8社に含めております。

5【従業員の状況】

Section titled “5【従業員の状況】”(1)連結会社の状況

| 平成25年12月31日現在 |

| セグメントの名称 | 従業員数(名) | |

| ソフトウェア基盤技術事業 | 178 | |

| コンテンツ・サービス等事業 | 287 | |

| 合計 | 465 | |

(注)1.従業員数は、当社グループからグループ外への出向者を除き、グループ外から当社グループへの出向者を含めております。

2.前連結会計年度末に比べ、従業員数が73名減少しております。主な要因は海外子会社における退職者の増加等によるものであります。

3.当社グループの管理業務等に係る従業員数は56名です。当該従業員数は、ソフトウェア基盤技術事業に含めております。

(2)提出会社の状況

| 平成25年12月31日現在 |

| 従業員数(名) | 平均年齢(歳) | 平均勤続年数(年) | 平均年間給与(千円)/名 | |

| 26 | (3) | 40.93 | 4.13 | - |

(注)1.従業員数は、子会社から当社への出向者のみで構成されております。出向者は、持株会社及び当社グループ全体の運営に必要な管理職等により構成されております。

2.臨時雇用者数(契約社員、派遣社員、アルバイトを含む。)は、年間の平均人員を( )外書で記載しております。

3.平均年間給与につきましては記載しておりませんが、出向者にかかる出向費用の平均額は7,052千円です。

(3)労働組合の状況

労働組合は結成されておりませんが、労使関係は円満に推移しております。

第2【事業の状況】

Section titled “第2【事業の状況】”1【業績等の概要】

Section titled “1【業績等の概要】”(1)業績

当連結会計年度における移動体通信市場は、国内外におけるスマートフォンの急速な普及等大きな変革期にあります。巨額の費用を投じて開発された質の高いOSやミドルウェア等のソフトウェア基盤技術が無償で配布されるようになり、また、規制が厳しく一般からの参入が難しかった通信事業者のコンテンツマーケットから、誰もが手軽にコンテンツを提供できるオープンマーケットへの移行が進み、従来のミドルウェアやカジュアルコンテンツの事業からの転換が急務となっております。

このような市場環境において、当社グループは、「M2M」をキーワードに、従来から培ってきた通信や制御の技術を競争力の源にできるよう、来期(平成26年度)以降の収益性の改善と売上高の増加に向けて大きな事業構造の変革を進めるとともに、当社グループの経営資源をM2M関連事業に集中投入できる組織体制の構築を進めております。

(a)ソフトウェア基盤技術事業

テクノロジービジネスの分野では、従来のソフトウェア基盤技術を中心とした事業を急速に縮小し、M2M関連事業で収益を伸ばす体制へと大きな変革を進めております。

ソフトウェア基盤技術事業の国内市場におけるソフトウェア製品売上につきましては、四半期ごとに変動はあったものの、総じて下降トレンドとなっております。

一方、M2M関連事業においては、急速に立ち上がりつつあるM2M関連市場で来期以降に大きく利益を出せるような体制の構築を進めており、高い競争力を実現するために、スマートフォン向けの高度なミドルウェアを開発していたスタッフもM2M関連製品の開発やマーケティング等に漸次移行させております。

また、海外においては、フィーチャーフォン向けのミドルウェア「JBlend」の搭載数の大幅な減少に伴い、「JBlend」を提供するための事業体制を維持する必要性が低くなっております。これに伴い、海外事業所の閉鎖や現地子会社の大幅な縮小等を実施してコスト削減を図る一方で、米国子会社をM2M関連事業の海外拠点として再構築する等、海外事業における組織改革を進めております。

(b)コンテンツ・サービス等事業

ゲーム事業においては、前連結会計年度からの課題である収益性改善について、当連結会計年度における効果は限定的なものに留まりました。しかし、支出面では、ゲーム事業における売上高の30%を超える規模に増大していた外払いの年間ライセンス費を従量制に変えることにより大幅なコスト削減を実現できたため、来期以降の収益性の改善の目途が立っております。また、収入面では、スマートフォン関連の売上高構成比率を50%近くまで伸ばしており、来期は70%以上の売上高がスマートフォン関連から得られる事業構造へと変革しております。

アニメーション事業においては、前連結会計年度からの継続課題として事業構造改革に取り組んでおりますが、いまだなお幾つかの受託案件の収益性は厳しい結果となっており、当連結会計年度における改革の効果は限定的なものに留まりました。

出版事業においては、コミックの発行部数が飛躍的に伸びており、年間発行部数は約2百万部となりました。児童書も作品に恵まれ、少子高齢化が進む中で善戦しております。来期はコミックの発行部数が3百万部を超える見通しです。更に児童書に加え一般書の発行も予定しており、当社グループの収益に貢献できると見込んでおります。

なお、当社は、平成26年1月20日付で株式会社アニメインターナショナルカンパニーの全株式を、平成26年1月31日付で株式会社ジー・モードの全株式を譲渡しております。

これらの結果、当連結会計年度のソフトウェア基盤技術事業の売上高は1,764,963千円(前連結会計年度の売上高2,391,946千円)、コンテンツ・サービス等事業の売上高は4,010,494千円(前連結会計年度の売上高5,107,895千円)となりました。営業損益につきましては、ソフトウェア基盤技術事業の営業損失は695,516千円(前連結会計年度の営業損失1,498,311千円)、コンテンツ・サービス等事業の営業損失は943,788千円(前連結会計年度の営業損失685,380千円)となりました。

また、当連結会計年度においてセグメント損失の調整額が891,991千円(前連結会計年度のセグメント損失の調整額279,564千円)発生しております。セグメント損失は、連結損益計算書の営業損失と調整を行っております。

以上の結果、当連結会計年度の業績につきましては、売上高は5,775,458千円(前連結会計年度の売上高7,499,842千円)となりました。

営業損益につきましては、2,531,296千円の営業損失(前連結会計年度の営業損失2,463,257千円)となりました。

経常損益につきましては、2,438,886千円の経常損失(前連結会計年度の経常損失2,466,542千円)となりました。

当期純損益につきましては、主に事業整理損失引当金繰入額218,467千円及び減損損失290,175千円の計上等により、2,997,481千円の当期純損失(前連結会計年度の当期純損失3,371,027千円)となりました。

なお、事業整理損失引当金繰入額につきましては、前述の株式会社ジー・モードの全株式の譲渡について、譲渡価額が当連結会計年度末現在の連結財務諸表上の簿価よりも低く、損失の発生が確実であることから、当該損失見込額を計上したものです。減損損失につきましては、前述の株式会社アニメインターナショナルカンパニー及び株式会社ジー・モードの全株式の譲渡に伴い、当該2社が当社東京本社から移転することになりましたが、当該2社が使用していた部分の将来の用途が定まっていないことから計上したものです。

(2)キャッシュ・フロー状況

当連結会計年度末における連結ベースの現金及び現金同等物(以下「資金」という。)は、前連結会計年度末と比較して1,621,557千円減少し4,687,666千円となりました。当連結会計年度のキャッシュ・フローの状況は以下のとおりであります。

<営業活動によるキャッシュ・フロー>

営業活動の結果減少した資金は、691,777千円(前連結会計年度は350,607千円の減少)となりました。これは主に、税金等調整前当期純損失を2,974,696千円計上したものの、現金支出を伴わない減価償却費を1,411,559千円、のれん償却費を107,160千円、減損損失を290,175千円計上したこと、売上債権の減少額を118,274千円、引当金の増加額を90,567千円、たな卸資産の減少額を86,192千円計上したこと等によるものであります。

<投資活動によるキャッシュ・フロー>

投資活動の結果減少した資金は、1,107,003千円(前連結会計年度は2,233,091千円の減少)となりました。これは主に、無形固定資産の取得による支出が1,346,891千円発生したこと等によるものであります。

<財務活動によるキャッシュ・フロー>

財務活動の結果減少した資金は、50,327千円(前連結会計年度は27,698千円の減少)となりました。これは主に、長期借入金の返済による支出が41,367千円発生したこと等によるものであります。

2【生産、受注及び販売の状況】

Section titled “2【生産、受注及び販売の状況】”(1) 生産実績

当連結会計年度の生産実績をセグメントごとに示すと次のとおりであります。

| セグメントの名称 | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | 前年同期比(%) |

| ソフトウエア基盤技術事業(千円) | 1,474,667 | 64.2 |

| コンテンツ・サービス等事業(千円) | 3,945,305 | 80.2 |

| 合計(千円) | 5,419,972 | 75.1 |

(注)1.金額は、製造原価によっており、セグメント間の内部振替前の数値によっております。

2.生産高には社内製作のソフトウエア取得高が含まれております。

3.上記の金額には、消費税等は含まれておりません。

(2) 受注状況

当連結会計年度の受注状況をセグメントごとに示すと次のとおりであります。

| セグメントの名称 | 受注高(千円) | 前年同期比 (%) | 受注残高(千円) | 前年同期比 (%) |

| ソフトウエア基盤技術事業 | 256,418 | 28.9 | 504 | 0.2 |

| コンテンツ・サービス等事業 | 1,186,658 | 65.6 | 553,200 | 103.9 |

| 合計 | 1,443,076 | 53.5 | 553,704 | 73.5 |

(注)1.ソフトウエア基盤技術事業は、JBlend等の当社製作ソフトウエアを組込む受託開発作業に関する受注について記載しております。

2.コンテンツ・サービス等事業は、株式会社アニメインターナショナルカンパニーのアニメーション制作に関する受注について記載しております。なお、平成26年1月20日付で同社の全株式を譲渡しております。

3.上記の金額には、消費税等は含まれておりません。

(3) 販売実績

当連結会計年度の販売実績をセグメントごとに示すと次のとおりであります。

| セグメントの名称 | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | 前年同期比(%) |

| ソフトウエア基盤技術事業(千円) | 1,764,963 | 73.8 |

| コンテンツ・サービス等事業(千円) | 4,010,494 | 78.5 |

| 合計(千円) | 5,775,458 | 77.0 |

(注)1.セグメント間の取引については相殺消去しております。

2.最近2連結会計年度の主な相手先別の販売実績及び当該販売実績の総販売実績に対する割合は次のとおりであります。

| 相手先 | 前連結会計年度 (自 平成24年1月1日 至 平成24年12月31日) | 当連結会計年度 (自 平成25年1月1日 至 平成25年12月31日) | ||

| 金額(千円) | 構成比(%) | 金額(千円) | 構成比(%) | |

| 株式会社NTTドコモ | 3,393,188 | 45.2 | 2,062,947 | 35.7 |

(注) 株式会社NTTドコモは、平成25年10月1日付で商号を株式会社エヌ・ティ・ティ・ドコモから変更しております。

3.本表の金額には、消費税等は含まれておりません。

3【対処すべき課題】

Section titled “3【対処すべき課題】”(1)対処すべき課題について

① M2M関連市場での事業拡大

当社グループでは、携帯電話向けのソフトウェアで長年培ってきたソフトウェア基盤技術の実績、ノウハウ、特許技術等を組み合わせ、急拡大しているM2M市場向けソフトウェアとハードウェアの融合による競争力の高い最先端の技術を研究開発し、付加価値の高いM2M製品や関連サービスを市場にいち早く投入することにより、本事業の収益拡大を目指しております。

M2M市場向けには、携帯電話向けに開発した「JBlend」のノウハウを基に、M2M機器に向けJava言語で作成されたアプリケーションを実行するための超小型で高性能なソフトウェア基盤技術「WirelessIDEA」、スマートグリッド(次世代送電網)向けに当社が独自開発し、政府主導で送電網の次世代化が推進されている米国市場で採用されたソフトウェア基盤技術「picoJBlend」等を、海外市場を中心に提供しております。

また、M2M技術の事業分野において、あらゆる機器をワイヤレスで簡単にスマートフォンにつなぐことを可能にする量産用省スペース型通信モジュール「JM1」、Bluetooth Low Energy 規格に対応した低消費電力型で超小型モジュール「JM1L2」、並びにセキュリティ強化版Bluetooth Low Energyモジュール「JM1-L2S」等、M2M関連製品の開発を推し進め、家電製品、健康機器、玩具、ラジコン、ヘルスケア機器やフィットネス機器等、コンシューマ用の様々な機器を設計・製造しているメーカーに供給しております。

更に「JM1-L2S」と同じ部品で作ることにより低価格での提供を実現し、iOSとAndroid OS両方に対応した超小型のセキュリティ強化版Beaconモジュール「BM1」は、位置情報サービスや、小売店網等での情報管理、クーポン発行やポイント付与等による商品の販売促進等に利用できるプッシュ型O2Oサービスの新しいソリューションとして市場からの高い関心と注目を集めております。また、国際標準化機関認定登録局から発行された識別番号と米国の国立標準技術研究所(NIST)が認定した暗号化方式等を組み合わせて独自に開発した電子認証等の高度なセキュリティ機能を備えることにより、成りすましや不正アクセス等を防ぐサービスの提供も開始しております。

このように、当社グループにおいてM2M関連事業が順調かつ急速に拡大している中、当社グループの経営資源をM2M関連事業に集中投入できる組織体制を早急に確立することが、当社グループ全体の収益向上につながり、企業価値の増大と株主の皆様に対する利益還元を実現するものと考えております。

② 戦略的な知的財産の活用

当社は、社名に「IP」を冠するとおり、知的財産を重要な経営資産として位置付けております。当社グループにおける知的財産活動は、M2M関連事業等の国内及び海外展開を円滑に推進するための出願戦略や、それぞれの国及び地域における適切な知的財産の取得・維持・活用等、その重要性が増しております。

そのため、当社グループの知的財産を総合的に管轄する「IP戦略室」を平成25年6月に新設し、当社グループの知的財産戦略から知的財産の権利化、ライセンス等を含む知的財産の活用までを含めたIP戦略を強力に推進しております。リスク回避や防衛手段としての活動に留まらず、M2M関連事業をはじめとする当社グループの各事業に資する効率的で効力の大きい知的財産を創出し、権利を戦略的に獲得・活用していくための活動にも取り組んでおります。

③ 優秀な人材の確保

当社グループの成長戦略を実行して収益性を高め、ひいてはステークホルダーの皆様の利益に貢献するためには、当社国内外において優秀な人材を確保することが必要不可欠です。平成25年4月には、成果を出したい人がより積極的に働き、かつ多様な働き方を寛容できる環境の実現を目的とした当社グループの働き方に関する基本ポリシーを制定し、長期的かつ安定的な人材の確保及び優秀な人材の獲得につなげております。

(2)株式会社の支配に関する基本方針について

当社の企業価値及び株主共同の利益の確保・向上のため、大量買付行為を行おうとするものに対し、適切な情報の開示を求めるとともに、当社の判断や意見等も公表することで、株主の皆様が適切な判断を行うための情報と時間の確保に努めるだけでなく、明らかに企業価値・株主価値を毀損する大量買付行為に対処するため、必要に応じて金融商品取引法、会社法その他関係法令の許容する範囲内において、適切な措置を講じてまいります。

4【事業等のリスク】

Section titled “4【事業等のリスク】”当社グループの事業展開上のリスク要因となる可能性があると考えられる主な事項を以下に記載しております。また、以下の記載は当社グループの事業等に関するリスクをすべて網羅するものではありませんので、この点にご留意ください。なお、文中における将来に関する事項は、当連結会計年度末現在において、当社グループが判断したものです。

(1)特定経営者への依存によるリスク

当社グループは代表取締役を含む役員等の特定の経営者の知識・経験等がグループの経営、業務執行において重要な役割を果たしており、これらは当社グループにおける重要な経営資源と考えられます。しかし、これらの経営層が不測の事態により執務が困難になった場合、当社グループの業績に影響を及ぼす可能性があります。

(2)資産の棄損や価値の減少によるリスク

予期しない大地震等の自然災害等が発生した場合、当社グループの資産の棄損・滅失や、人的・物的被害により正常な事業活動の継続が困難になる等、業績に影響を与える可能性があります。また、当社グループが研究開発したソフトウェアの製作費につきましては、「研究開発費等に係る会計基準」等に従い、資産性のあるものにつきましては無形固定資産として計上しております。ソフトウェア製作につきましては、事業計画に基づき行っておりますが、顧客の製品計画の急な変更やその成果物が市場ニーズに合致しない場合等、ソフトウェアの経済的価値が著しく減少する場合には、当該経済価値の減少部分につきまして無形固定資産計上したソフトウェアを一時の費用又は損失として処理する必要が生じ、当社及び当社グループの業績に影響を与える可能性があります。

(3)ネットワークセキュリティに関するリスク

企業活動においてコンピュータネットワークや情報システムの果たす役割が高まるに伴い、ソフト、ハードの不具合や人的過失、地震、火災、停電等様々な原因による情報システムの停止、コンピュータウィルスの侵入によるシステム障害や情報の漏洩等のリスクも高まります。当社グループは、機器の管理・保全、セキュリティの高度化、運用ルールの設定や従業員教育に努めておりますが、万一、ネットワークや情報システムの機能低下や停止に陥った場合は、当社の事業活動に影響を及ぼす可能性があります。

(4)戦略的企業買収や新規事業参入等に関するリスク

当社グループは、将来の企業成長において重要と考える技術開発や有望市場の獲得のため、企業買収及び出資を伴う戦略的提携や新規事業参入等を行う可能性があります。これらの実施に当たっては十分に検討を行いますが、戦略的提携後の事業や新規事業が当初計画どおりに進捗しない場合や、出資先の財政状態が悪化した場合には、当社グループの業績に影響を与える可能性があります。

(5)市場環境に関するリスク

当社グループが主として事業を展開している携帯電話市場やM2M市場等は技術革新のスピードが速いため、当社グループでは、顧客や外部機関から情報を収集・分析し、市場動向の変化への対応、新規製品・サービスの開発、新市場の開拓に取り組んでおります。しかしながら、万一新技術等への対応に遅れが生じ、提供しているソフトウェア基盤技術等が陳腐化する場合や、採用した新技術等が浸透しなかった場合等には、競合他社に対する当社の競争力が低下することにより、当社グループの財政状態及び経営成績に影響を与える可能性があります。

(6)製品等の瑕疵及び不具合に関するリスク

当社グループのソフトウェア基盤技術事業において当社製ソフトウェアが搭載された民生用電子機器が広く大量に販売されることから、当社グループは品質管理を徹底しております。当社は、品質改善、特に出荷後の不具合を発生させないことを重点課題として信頼性の向上に努めております。今後も、当社グループ全体で当社製品とサービスの品質の向上を推進してまいりますが、万一、当社製ソフトウェアの不具合により、搭載製品の発売遅延や製品回収が発生するような場合には、損害賠償や当社製品への信頼性低下等が発生する可能性があります。

搭載製品の生産過程でのトラブルや当社製品以外のソフトウェアの欠陥等、当社と無関係の事由であっても搭載製品の生産・発売が遅延した場合は、ロイヤリティ収入による売上計上が遅れるといった影響を受ける可能性があります。また、顧客の事業戦略の見直しがあり、当社製ソフトウェア搭載製品の販売が遅延あるいは縮小した場合においても、同様のリスクがあります。

また、当社グループが製造・販売するハードウェア製品に対しても厳しい基準で品質管理を行っており、かつ継続的に品質管理の強化を図っておりますが、予測不能な製品及び部材等の欠陥や不具合等が発生する可能性を完全に否定することは困難であり、万一発生した場合は、製品の回収費用、製造物責任法等に基づく損害賠償、当社製品への信頼性低下等が発生する可能性があります。

(7)知的財産権に関するリスク

当社グループでは、知的財産を重要な経営資源と考え、新技術につきましては特許出願することで第三者による模倣からの保護を図るとともに、第三者の知的財産権を侵害する事態を可能な限り回避するべく努力しております。

しかしながら、当社グループが事業の展開を進めている各国において成立している特許権のすべてを検証し、更に将来的にどのような特許権が成立するかを正確に把握することは困難です。このため、当社グループの事業に現在利用されている技術等と抵触関係をなす特許権等の知的財産権を第三者が既に取得している可能性や、将来的に当社グループ事業における必須技術と抵触関係をなす特許権等の知的財産権が第三者に取得される可能性を完全に否定することはできず、そのような可能性が実現した場合には当該特許権の知的財産権に関する侵害訴訟の結果として当社グループに損害賠償責任が課せられ、あるいは事業の全部又は一部が差し止められて継続できなくなる可能性があります。

また、近時においては、職務発明に関する対価の額につきまして、従業員である発明者が会社を相手に訴訟を起こす事態も報告されております。当社におきましては、発明者に支給される対価の額の算定につきまして職務発明規程を制定しておりますが、それにも関わらず成立した特許権につきまして発明者が対価の額を不服として当社グループを訴えた場合には、その結果が当社の業績に影響を与える可能性があります。

(8)重要な契約に関するリスク

当社グループの各事業において、「第一部 企業情報 第2 事業の状況 5.経営上の重要な契約等」に記載される経営上の重要な契約、当社グループの事業活動において重要な要素を構成する契約が解除された場合、その他の事由に基づき終了した場合、又は円滑に契約が更新されなかった場合には、当社グループの業績に影響を与える可能性があります。

(9)コンプライアンスに関するリスク

当社グループにおいて、子会社も含めたコンプライアンス体制の整備、充実に努めており、グループ会社の役職員にコンプライアンス意識の徹底を行っておりますが、法令・規則違反や企業倫理に反する行為等が万一発生した場合には、その直接的損害に加えて、信用失墜や損害賠償責任等が生じる可能性があります。

(10)その他のリスク要因

a. 外国為替相場変動に関するリスク

当社グループでは、海外顧客との取引及び外貨建売上が存在します。また当社グループは、海外での事業活動費や海外からの技術導入に伴う費用を外貨で支払っております。そのため、為替変動によって、円貨での当社受取金額及び支払金額は変動いたします。また毎四半期末においては、外貨のまま保有している売上代金等の外貨建資産や負債を財務諸表作成のために円貨に換算することにより、外貨ベースでの価値に変動がなくても為替変動により円貨換算額も変動するため、当社グループの業績に影響を与える可能性があります。

b. 法的規制や規制に関するリスク

当社グループの各事業に関連する法令や規制等に関して、今後の法改正次第では当該分野において何らかの規制を受けるないしは、対応措置を講じる必要性が生じる可能性があります。将来新法令が制定された際には、適時に対応できるよう努力する方針ですが、場合によっては、これらの法令により事業活動範囲が限定される可能性もあります。また、携帯通信事業者間等における自主的な規制が制定されることも想定され、その場合にも事業活動範囲は限定される可能性があります。

c. 個人情報の管理に関するリスク

当社グループにおいては、取り扱う個人情報につきまして厳格な管理体制を構築し、情報セキュリティを確保するとともに、情報の取り扱いに関する規程類の整備・充実や従業員・取引先等への教育・研修・啓蒙を図る等、個人情報の保護を徹底しておりますが、個人情報の流出等により間題が発生した場合には、当社グループの財政状態及び経営成績は影響を受ける可能性があります。

5【経営上の重要な契約等】

Section titled “5【経営上の重要な契約等】”当社グループの事業におきましては、以下の契約を「経営上の重要な契約」として認識しております。これらの契約が解除されたり、その他の理由に基づき終了した場合、又は円滑に契約が更新されなかった場合には、当社グループの業績に影響を与える可能性があります。各事業セグメントの経営上の重要な契約は、次のとおりです。

① ソフトウェア基盤技術事業関連

| 相手方の名称 | 国/地域 | 契約品目 | 契約内容 | 契約期間 |

| 株式会社NTTドコモ | 日本 | JAVAソフトウェア契約 | FOMA端末向けDoja/Javaプラットフォームに関するJavaソフトウェア契約。 | 平成20年6月19日から契約上の義務の不履行等の事由により解除されるまでとする。 |

| Samsung Electronics Co., Ltd | 韓国 | Technology License And Support Agreement | 当社製品(JBlend)を、Samsung社が製造する製品に組み込んで販売する権利を許諾することを目的とする契約。 | 平成17年8月25日から3年間とする。但し、契約期間満了の30日以内までに双方いずれからも申出がない限り、1年間自動継続され、以降も同様とする。 |

| KDDI株式会社 | 日本 | JBlend[micro] for BMP に係る技術ライセンス契約 | 当社製品(JBlend)をKDDI株式会社が発売するJava対応携帯電話に組み込んで販売することを許諾する契約。 | 平成22年6月3日から契約上の義務の不履行等の事由により解除されるまで、又は当社製品の検収日から2年経過後、180日前の書面通知により終了するまで有効とする。 |

| ARM Limited | 英国 | Technology License Agreement | ARM Limitedのマイクロプロセッサコア(Cortex)を当社製品に組み込んで販売することの許諾を受ける契約。 | 非公表(注1) |

(注)1.契約上の取決めにより公表を控えさせていただきます。

② コンテンツ・サービス等事業関連

| 相手方の名称 | 契約の名称 | 契約内容 | 契約期間 |

| 株式会社NTTドコモ | iモード情報サービス提供者契約書 | サービスの内容・提供条件・提供可能範囲、コンテンツの確認等に関する基本契約 | 平成13年1月26日から平成13年3月31日まで(以降、1年ごと自動更新) |

| iモードサービスに関する料金収納代行回収契約書 | 回収の方法、回収代行手数料等に関する基本契約 | iモード開始日から平成13年3月31日まで(以降、1年ごと自動更新) | |

| KDDI株式会社 | コンテンツ提供に関する契約書 | サービスの内容・提供条件・提供可能範囲、コンテンツの確認等に関する基本契約 | 平成13年4月2日から平成14年3月31日まで(以降、半年ごと自動更新) |

| 情報料回収代行サービスに関する契約書 | 回収の方法、回収代行手数料等に関する基本契約 | 平成13年4月2日から平成14年3月31日まで(以降、半年ごと自動更新) | |

| ソフトバンクモバイル株式会社 | コンテンツ提供に関する基本契約書 | サービスの内容・提供条件・提供可能範囲、コンテンツの確認等に関する基本契約 | 平成13年6月1日から平成14年3月31日まで(以降、1年ごと自動更新) |

| 債権譲渡契約書 | 債権の譲渡及び手数料に関する契約 | 平成13年6月18日から平成14年3月31日まで(以降、1年ごと自動更新) | |

| 株式会社ウィルコム | 有料情報サービス等の提供及び情報料回収代行に関する契約書 | サービスの内容・提供条件・提供可能範囲、コンテンツの確認、回収の方法、回収代行手数料等に関する基本契約 | 平成17年11月25日から平成18年5月24日まで(以降、半年ごと自動更新) |

③ その他の契約

a. 株式会社NTTドコモとの業務・資本提携について

当社は、株式会社NTTドコモとの提携関係を推進し、より高機能な移動体通信端末ソフトウェア開発と中長期的な安定供給を通じて両社の相乗的な企業価値の向上を図るため、平成17年11月に同社と業務・資本提携に関する契約を締結し、同12月には同社に対して15,000株(株式分割後の株式数に換算1,500,000株)の第三者割当増資を実施いたしました。

なお、株式会社NTTドコモは当社の社外取締役候補者2名を指名できるものとしております。また、当社が同社の競業事業会社より2名以上の社外取締役を受入れようとする場合、同社及び当社は、当該社外取締役につき上場企業の社外取締役として一般に要請される資質、経歴、見識を有するものか否かにつき事前に協議、検討を行ったうえで、原則として合意を伴った決定を行うものとしております。

b. 株式会社NTTドコモとの株主間契約について

株式会社NTTドコモと当社代表取締役である郡山龍は、平成17年11月に、それぞれが保有する当社株式を第三者に譲渡しようとする場合には相手方が優先買取権を有するとともに、当社の株主総会にて議決権を行使する際には事前に協議し可能な限り共同で行使する旨の覚書を締結しております。本覚書はa.の業務・資本提携を前提としたものであり、当該業務・資本提携の契約が解約された場合には解除されます。

なお、当社は契約当事者ではないため、今後本覚書が変更され、又は終了した場合において、その事実を確実に知りうる立場になく、かかる終了もしくは変更又は本覚書に関するその他の状況につき適時に開示することができない可能性があります。

6【研究開発活動】

Section titled “6【研究開発活動】”(1)研究開発活動の概要

当社グループは、当社グループが提供する優れたソフトウェア基盤技術を活かし、新たに展開している半導体の分野にソフトウェアを使った付加価値を与えていくために、積極的に研究開発を推進しております。

また、当社は、組み込みソフトウェアを中心とするソフトウェア業界の先駆者であり続け、高性能・高品質なソフトウェア基盤技術を提供していくため、様々な研究開発活動を進めております。

なお、当連結会計年度の研究開発費は総額151,746千円となりました。

(2)当連結会計年度(自 平成25年1月1日 至 平成25年12月31日)における研究開発活動の成果

① ソフトウェア基盤技術事業

既にM2M市場向けに展開している、当社グループが開発した優れたソフトウェアを活かし、新たにモジュールや半導体といったハードウェアの研究開発を行い、世界中のあらゆる民生用電子機器や生活家電を容易にクラウドに接続するソリューションの企画・開発につなげております。

なお、当事業にかかる研究開発費は総額132,378千円 となりました。

② コンテンツ・サービス等事業

コンテンツ・サービス等事業において研究開発活動を行っておりますが、少額であり記載を省略させていただいております。

7【財政状態、経営成績及びキャッシュ・フローの状況の分析】

Section titled “7【財政状態、経営成績及びキャッシュ・フローの状況の分析】”1.重要な会計方針及び見積り

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成されております。これらの連結財務諸表の作成にあたっては、決算日における資産・負債の報告金額及び報告期間における収益・費用の報告金額に影響を与えるような見積りや前提条件の設定を必要とします。当社グループでは、特に以下の会計方針を重要と考えております。なお、文中における将来に関する事項につきましては、当連結会計年度末において、当社グループが判断したものです。

(1)市場販売目的のソフトウェアの減価償却等

市場販売目的のソフトウェアの減価償却は、製品ごとの未償却残高を、見込販売数量又は見込販売収益を基準として販売数量又は販売収益に応じた割合に基づく償却額と、販売可能期間(3年以内)に基づく償却額のいずれか多い金額で償却を行うものとしております。見込販売数量又は見込販売収益が当初見込より著しく減少した場合、ソフトウェアの減価償却費が増加する可能性があります。

また、市場ニーズに合致しない場合等経済的価値が著しく減少していると判断する場合には、当該経済価値の減少部分について無形固定資産計上したソフトウェアを一時の費用又は損失として処理する必要が生じます。

(2)繰延税金資産

連結財務諸表に計上されている資産及び負債の金額と課税所得計算上の資産及び負債の金額との間に生じる一時差異に係る税効果については、当該差異の解消時に適用される法定実効税率を使用して、繰延税金資産を計上しております。将来の税金の回収予想額は、当社及び各連結子会社の将来の課税所得の見込み額に基づき算出され、十分な回収可能性があると考えておりますが、将来の課税見込み額の変化により繰延税金資産を取崩さなければならない可能性があります。

2.当連結会計年度における経営成績の分析

当連結会計年度における売上高は5,775,458千円(前連結会計年度の売上高7,499,842千円)、営業損失は2,531,296千円(前連結会計年度の営業損失2,463,257千円)、経常損失は2,438,886千円(前連結会計年度の経常損失2,466,542千円)、当期純損失は2,997,481千円(前連結会計年度の当期純損失3,371,027千円)となりました。詳細については、「第2 事業の状況 1 業績等の概要 (1)業績」をご参照ください。

3.当連結会計年度における財政状態の分析

当社グループの当連結会計年度末における総資産につきましては、前連結会計年度末と比較して2,860,076千円減少し9,720,755千円となりました。これは現金及び預金が1,246,989千円、受取手形及び売掛金が300,123千円、有価証券が287,138千円、建物(純額)が265,894千円、ソフトウェアが192,422千円それぞれ減少したこと等によるものです。

負債につきましては、前連結会計年度末と比較して108,677千円減少し2,163,895千円となりました。これは、支払手形及び買掛金が203,646千円、受注損失引当金が101,571千円それぞれ減少し、事業整理損失引当金が218,467千円増加したこと等によるものです。

純資産につきましては、前連結会計年度末と比較して2,751,399千円減少し7,556,859千円となりました。これは、主に当期純損失を2,997,481千円計上したことに伴い利益剰余金が減少したことによるものです。

以上の結果、当連結会計年度末における自己資本比率につきましては、前連結会計年度末と比較して4.1ポイント減少し、78.2%となりました。

4.資金の流動性及び資本の源泉の分析

(1)当連結会計年度におけるキャッシュ・フローの分析

当連結会計年度末における連結ベースの現金及び現金同等物(以下「資金」という。)は、前連結会計年度末と比較して1,621,557千円減少し4,687,666千円となりました。詳細については、「第2 事業の状況 1 業績等の概要 (2)キャッシュ・フロー状況」をご参照ください。

(2)資金需要

手元資金の範囲内での実施を基本として、企業価値の向上に寄与する事業基盤の構築、優秀な人材の確保、新規事業の創出、M&A等の戦略的な投資に充当し、将来にわたる株主利益確保のために有効に役立ててまいります。

5.戦略的現状と見通し

当社グループでは、以下の取り組みを推進すること等により、企業価値の更なる向上を図っております。

① M2M関連市場での事業拡大

当社グループでは、携帯電話向けのソフトウェアで長年培ってきたソフトウェア基盤技術の実績、ノウハウ、特許技術等を組み合わせ、急拡大しているM2M市場向けソフトウェアとハードウェアの融合による競争力の高い最先端の技術を研究開発し、付加価値の高いM2M製品や関連サービスを市場にいち早く投入することにより、本事業の収益拡大を目指しております。

M2M市場向けには、携帯電話向けに開発した「JBlend」のノウハウを基に、M2M機器に向けJava言語で作成されたアプリケーションを実行するための超小型で高性能なソフトウェア基盤技術「WirelessIDEA」、スマートグリッド(次世代送電網)向けに当社が独自開発し、政府主導で送電網の次世代化が推進されている米国市場で採用されたソフトウェア基盤技術「picoJBlend」等を、海外市場を中心に提供しております。

また、M2M技術の事業分野において、あらゆる機器をワイヤレスで簡単にスマートフォンにつなぐことを可能にする量産用省スペース型通信モジュール「JM1」、Bluetooth Low Energy 規格に対応した低消費電力型で超小型モジュール「JM1L2」、並びにセキュリティ強化版Bluetooth Low Energyモジュール「JM1-L2S」等、M2M関連製品の開発を推し進め、家電製品、健康機器、玩具、ラジコン、ヘルスケア機器やフィットネス機器等、コンシューマ用の様々な機器を設計・製造しているメーカーに供給しております。

更に「JM1-L2S」と同じ部品で作ることにより低価格での提供を実現し、iOSとAndroid OS両方に対応した超小型のセキュリティ強化版Beaconモジュール「BM1」は、位置情報サービスや、小売店網等での情報管理、クーポン発行やポイント付与等による商品の販売促進等に利用できるプッシュ型O2Oサービスの新しいソリューションとして市場からの高い関心と注目を集めております。また、国際標準化機関認定登録局から発行された識別番号と米国の国立標準技術研究所(NIST)が認定した暗号化方式等を組み合わせて独自に開発した電子認証等の高度なセキュリティ機能を備えることにより、成りすましや不正アクセス等を防ぐサービスの提供も開始しております。

このように、当社グループにおいてM2M関連事業が順調かつ急速に拡大している中、当社グループの経営資源をM2M関連事業に集中投入できる組織体制を早急に確立することが、当社グループ全体の収益向上につながり、企業価値の増大と株主の皆様に対する利益還元を実現するものと考えております。

② 戦略的な知的財産の活用

当社は、社名に「IP」を冠するとおり、知的財産を重要な経営資産として位置付けております。当社グループにおける知的財産活動は、M2M関連事業等の国内及び海外展開を円滑に推進するための出願戦略や、それぞれの国及び地域における適切な知的財産の取得・維持・活用等、その重要性が増しております。

そのため、当社グループの知的財産を総合的に管轄する「IP戦略室」を平成25年6月に新設し、当社グループの知的財産戦略から知的財産の権利化、ライセンス等を含む知的財産の活用までを含めたIP戦略を強力に推進しております。リスク回避や防衛手段としての活動に留まらず、M2M関連事業をはじめとする当社グループの各事業に資する効率的で効力の大きい知的財産を創出し、権利を戦略的に獲得・活用していくための活動にも取り組んでおります。

③ 優秀な人材の確保

当社グループの成長戦略を実行して収益性を高め、ひいてはステークホルダーの皆様の利益に貢献するためには、当社国内外において優秀な人材を確保することが必要不可欠です。平成25年4月には、成果を出したい人がより積極的に働き、かつ多様な働き方を寛容できる環境の実現を目的とした当社グループの働き方に関する基本ポリシーを制定し、長期的かつ安定的な人材の確保及び優秀な人材の獲得につなげております。

第3【設備の状況】

Section titled “第3【設備の状況】”1【設備投資等の概要】

Section titled “1【設備投資等の概要】”当連結会計年度において、当社グループは総額1,371,655千円の設備投資を実施しました。主な設備投資対象は、自社開発による市場販売目的のソフトウェアであり、当連結会計年度においては1,131,760千円の投資を実施しました。

なお、当連結会計年度において、建物等に対して減損損失を246,842千円計上しております。減損損失の詳細につきましては、「第5 経理の状況 1 連結財務諸表等 注記事項 連結損益計算書関係」をご参照ください。

(1)ソフトウェア基盤技術事業

当連結会計年度に完成した自社開発による市場販売目的のソフトウェアの総額は、前連結会計年度からの投資額を含め599,675千円となっております。

(2)コンテンツ・サービス等事業

当連結会計年度に完成した自社開発による市場販売目的のソフトウェアの総額は、前連結会計年度からの投資額を含め367,821千円となっております。

2【主要な設備の状況】

Section titled “2【主要な設備の状況】”(1)提出会社

| 平成25年12月31日現在 |

| 事業所名(所在地) | セグメントの名称 | 設備の内容 | 帳簿価額(単位:千円) | 従業員数 (名) | ||

| 建物 | 車両運搬具及び工具 器具備品 | 合計 | ||||

| 東京本社 (東京都新宿区) | ソフトウェア 基盤技術事業 コンテンツ・ サービス等事業 全社(共通) | 本社事業所 開発設備 | 197,284 | 56,603 | 253,888 | 26 |

(注)1.帳簿価額は「固定資産の減損に係る会計基準」及び「固定資産の減損に係る会計基準の適用指針」の適用後の金額を表示しております。

2.金額には消費税等は含まれておりません。

3.建物は、パーテーション等の建物附属設備であり、本社は賃借設備であります。

(2)国内子会社

重要性が乏しいため、記載を省略しております。

(3)在外子会社

重要性が乏しいため、記載を省略しております。

3【設備の新設、除却等の計画】

Section titled “3【設備の新設、除却等の計画】”(1)重要な設備の新設等

重要な設備の新設等の計画はありません。

(2)重要な設備の除却等

重要な設備の除却等の計画はありません。

第4【提出会社の状況】

Section titled “第4【提出会社の状況】”1【株式等の状況】

Section titled “1【株式等の状況】”(1)【株式の総数等】

Section titled “(1)【株式の総数等】”①【株式の総数】

Section titled “①【株式の総数】”| 種類 | 発行可能株式総数(株) |

| 普通株式 | 35,000,000 |

| 計 | 35,000,000 |

②【発行済株式】

Section titled “②【発行済株式】”| 種類 | 事業年度末現在発行数(株) (平成25年12月31日) | 提出日現在発行数(株) (平成26年3月28日) | 上場金融商品取引所名又は登録認可金融商品取引業協会名 | 内容 |

| 普通株式 | 12,553,930 | 12,553,930 | 東京証券取引所 (マザーズ) | 単元株式数は100株であります。 |

| 計 | 12,553,930 | 12,553,930 | - | - |

(注)1.「提出日現在発行数」欄には、平成26年3月1日からこの有価証券報告書提出日までの新株予約権の権利行使により発行された株式数は含まれておりません。

(2)【新株予約権等の状況】

Section titled “(2)【新株予約権等の状況】”旧商法第280条ノ20及び第280条ノ21に基づく新株予約権の状況

(平成17年3月23日定時株主総会の決議 1)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(個) | 30 | 30 |

| 新株予約権のうち自己新株予約権の数 (個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 普通株式 |

| 新株予約権の目的となる株式の数(注1)(注6)(株) | 9,000 | 9,000 |

| 新株予約権の行使時の払込金額(注6)(円) | 1株当たり 6,985 | 1株当たり 6,985 |

| 新株予約権の行使期間 | 平成19年4月1日から 平成26年3月23日まで | 平成19年4月1日から 平成26年3月23日まで |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(注2)(注6) | 発行価格 6,985円 資本組入額 3,493円 | 発行価格 6,985円 資本組入額 3,493円 |

| 新株予約権の行使の条件 | (注3) | (注3) |

| 新株予約権の譲渡に関する事項 | (注4) | (注4) |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注5) | (注5) |

(注)1.当社が株式分割又は併合を行う場合には、本新株予約権のうち、未行使の新株予約権の目的となる株式数を以下に定める算式により調整し、調整の結果生じる1株の100分の1に満たない端株については、これを切り捨てます。

(調整後株式数)=(調整前株式数)×(分割・併合の比率)

上記の他、下記2.に定める行使価額の調整事由が生じた場合にも、各新株予約権につき、調整後株式数に調整後行使価額を乗じた額が調整前株式数に調整前行使価額を乗じた額と同額になるよう、各新株予約権の行使により発行される株式の数は適切に調整されるものとしております。

2.当社が株式分割又は併合を行う場合には、各新株予約権の行使に際して1株当たりの払込をすべき額を以下に定める算式により調整し、調整の結果生じる1円未満の端数は、これを切り上げます。

| (調整後行使価額) | = | (調整前行使価額) | × | 1 | ||

| (分割・併合の比率) |

なお、新株予約権発行日後に、当社が時価を下回る価額で新株を発行(改正前商法に基づき付与されたストックオプションとしての新株引受権の行使又は新株予約権の行使による場合を除きます。)又は自己株式を処分するときは、次の算式により行使価額を調整し、調整により生ずる1円未満の端数は、これを切り上げます。

| 既発行株式数 | + | 新規発行株式数 × 1株当り払込金額 | |||||

| 調整後行使価額 | = | 調整前行使価額 | × | 新規発行前の時価 | |||

| 既発行株式数+新規発行による増加株式数 | |||||||

上記算式における時価とは、当社の調整後行使価額を適用する日に先立つ45取引日目に始まる30取引日の当社の普通株式の証券取引所等における普通取引の毎日の終値(気配表示を含む)の平均値とし、1円未満は切り上げます。また、上記の算式における既発行株式数とは、株主割当日がある場合はその日、また、株主割当日がない場合は調整後行使価額を適用する日の前日における当社の発行済株式総数から当社の保有する自己株式の総数を控除した数とします。なお、自己株式の処分を行う場合には、「新規発行」を「自己株式の処分」、「1株当たりの払込金額」を「1株当たりの処分金額」に読み替えるものとします。

上記の他、新株予約権発行日後に、当社が他社と合併する場合、会社分割を行う場合、その他これらに準ずる場合で、行使価額の調整を当社が必要と認めるときは、必要かつ合理的な範囲で、当社の取締役会が行使価額を適切に調整できるものとします。

3.新株予約権の付与対象者は、次に定める事由が生じた場合には、当社に対する新株予約権を直ちに喪失するものとします。

(1)新株予約権の行使期間初日の到来前に死亡した場合

(2)禁固以上の刑に処せられた場合

(3)付与対象者が適用を受ける就業規則により懲戒解雇又は諭旨退職の処分を受け、取締役又は従業員の地位を失った場合

(4)付与対象者が取締役又は従業員の地位を有する会社において取締役又は従業員でなくなった場合(但し、当社の命令により他社へ出向又は転籍した場合その他取締役会がその都度適当と判断する場合は除きます。また、ストックオプションの行使期間中に死亡により地位を喪失した場合には、その相続人が契約に従うことを条件としてストックオプションを行使することができます。)

(5)新株予約権割当契約書のいずれかの規定に違反した場合

4.新株予約権の行使の条件及び新株予約権の譲渡に関する事項につきましては、平成17年3月23日開催の定時株主総会及び平成17年5月25日開催の取締役会の決議に基づき、当社と対象となる従業員との間で締結した「新株予約権割当契約書」に定められております。

5.当社が、完全子会社となる株式交換又は株式移転を行う場合は、当社は、ストックオプションにかかる義務を、株式交換契約書あるいは株式移転についての株主総会決議に従い、当該株式交換又は株式移転による完全親会社となる会社に承継させ、又は実質的に同様の結果となるようにし、又はそのように努力するものと

します。承継されたストックオプションの内容の決定の方針は以下のとおりとします。

①目的たる完全親会社の株式の種類

完全子会社となる場合に完全親会社が発行する株式と同種の株式

②目的となる完全親会社の株式の数

株式交換又は株式移転の比率に応じて調整する。但し、調整の結果生じる1株の100分の1に満たない端株については、これを切り捨てます。

③発行価額

株式交換又は株式移転の比率に応じて調整する。但し、調整の結果生じる1円未満の端数は、これを切り捨てます。

④行使期間、行使条件、消却事由・条件

株式交換又は株式移転に際し「ストックオプション付与契約書」に準じて当社の取締役会が決定します。

⑤譲渡制限

ストックオプションの譲渡について、完全親会社の取締役会の承認を要するものとします。

6.平成23年12月20日付で普通株式1株につき100株の株式分割を行ったことにより、「新株予約権の目的となる株式の数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

(平成17年3月23日定時株主総会の決議 3)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(個) | 9 | 9 |

| 新株予約権のうち自己新株予約権の数 (個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 普通株式 |

| 新株予約権の目的となる株式の数(注1)(注6)(株) | 2,700 | 2,700 |

| 新株予約権の行使時の払込金額(注6)(円) | 1株当たり 13,500 | 1株当たり 13,500 |

| 新株予約権の行使期間 | 平成19年4月1日から 平成26年3月23日まで | 平成19年4月1日から 平成26年3月23日まで |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(注2)(注6) | 発行価格 13,500円 資本組入額 6,750円 | 発行価格 13,500円 資本組入額 6,750円 |

| 新株予約権の行使の条件 | (注3) | (注3) |

| 新株予約権の譲渡に関する事項 | (注4) | (注4) |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注5) | (注5) |

(注)1.当社が株式分割又は併合を行う場合には、本新株予約権のうち、未行使の新株予約権の目的となる株式数を以下に定める算式により調整し、調整の結果生じる1株の100分の1に満たない端株については、これを切り捨てます。

(調整後株式数)=(調整前株式数)×(分割・併合の比率)

上記の他、下記2.に定める行使価額の調整事由が生じた場合にも、各新株予約権につき、調整後株式数に調整後行使価額を乗じた額が調整前株式数に調整前行使価額を乗じた額と同額になるよう、各新株予約権の行使により発行される株式の数は適切に調整されるものとしております。

2.当社が株式分割又は併合を行う場合には、各新株予約権の行使に際して1株当たりの払込をすべき額を以下

に定める算式により調整し、調整の結果生じる1円未満の端数は、これを切り上げます。

| (調整後行使価額) | = | (調整前行使価額) | × | 1 | ||

| (分割・併合の比率) |

なお、新株予約権発行日後に、当社が時価を下回る価額で新株を発行(旧商法に基づき付与されたストックオプションとしての新株引受権の行使又は新株予約権の行使による場合を除きます。)又は自己株式を処分

するときは、次の算式により行使価額を調整し、調整により生ずる1円未満の端数は、これを切り上げます。

| 既発行株式数 | + | 新規発行株式数 × 1株当り払込金額 | |||||

| 調整後行使価額 | = | 調整前行使価額 | × | 新規発行前の時価 | |||

| 既発行株式数+新規発行による増加株式数 | |||||||

上記算式における時価とは、当社の調整後行使価額を適用する日に先立つ45取引日目に始まる30取引日の当社の普通株式の証券取引所等における普通取引の毎日の終値(気配表示を含む)の平均値とし、1円未満は切り上げます。また、上記の算式における既発行株式数とは、株主割当日がある場合はその日、また、株主割当日がない場合は調整後行使価額を適用する日の前日における当社の発行済株式総数から当社の保有する自己株式の総数を控除した数とします。なお、自己株式の処分を行う場合には、「新規発行」を「自己株式の処分」、「1株当たりの払込金額」を「1株当たりの処分金額」に読み替えるものとします。

上記の他、新株予約権発行日後に、当社が他社と合併する場合、会社分割を行う場合、その他これらに準ずる場合で、行使価額の調整を当社が必要と認めるときは、必要かつ合理的な範囲で、当社の取締役会が行使価額を適切に調整できるものとします。

3.新株予約権の付与対象者は、次に定める事由が生じた場合には、当社に対する新株予約権を直ちに喪失するものとします。

(1)新株予約権の行使期間初日の到来前に死亡した場合

(2)禁固以上の刑に処せられた場合

(3)付与対象者が適用を受ける就業規則により懲戒解雇又は諭旨退職の処分を受け、取締役又は従業員の

地位を失った場合

(4)付与対象者が取締役又は従業員の地位を有する会社において取締役又は従業員でなくなった場合(但し、当社の命令により他社へ出向又は転籍した場合その他取締役会がその都度適当と判断する場合は除きます。また、ストックオプションの行使期間中に死亡により地位を喪失した場合には、その相続人が契約に従うことを条件としてストックオプションを行使することができます。)

(5)新株予約権割当契約書のいずれかの規定に違反した場合

4.新株予約権の行使の条件及び新株予約権の譲渡に関する事項につきましては、平成17年3月23日開催の定時株主総会及び平成17年12月27日開催の取締役会の決議に基づき、当社と対象となる従業員との間で締結した「新株予約権割当契約書」に定められております。

5.当社が、完全子会社となる株式交換又は株式移転を行う場合は、当社は、ストックオプションにかかる義務を、株式交換契約書あるいは株式移転についての株主総会決議に従い、当該株式交換又は株式移転による完全親会社となる会社に承継させ、又は実質的に同様の結果となるようにし、又はそのように努力するものと

します。承継されたストックオプションの内容の決定の方針は以下のとおりとします。

①目的たる完全親会社の株式の種類

完全子会社となる場合に完全親会社が発行する株式と同種の株式

②目的となる完全親会社の株式の数

株式交換又は株式移転の比率に応じて調整する。但し、調整の結果生じる1株の100分の1に満たない端株については、これを切り捨てます。

③発行価額

株式交換又は株式移転の比率に応じて調整する。但し、調整の結果生じる1円未満の端数は、これを切り捨てます。

④行使期間、行使条件、消却事由・条件

株式交換又は株式移転に際し「ストックオプション付与契約書」に準じて当社の取締役会が決定します。

⑤譲渡制限

ストックオプションの譲渡について、完全親会社の取締役会の承認を要するものとします。

6.平成23年12月20日付で普通株式1株につき100株の株式分割を行ったことにより、「新株予約権の目的となる株式の数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」が調整されております。

当社と株式会社ジー・モードとの間の株式交換契約に基づき、当該株式交換の効力発生日である平成23年12月20日付で、株式会社ジー・モードの新株予約権に代えて交付した新株予約権

(平成23年11月24日臨時株主総会の決議 第G-3回)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(注1)(個) | 188 | 188 |

| 新株予約権のうち自己新株予約権の数 (個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 普通株式 |

| 新株予約権の目的となる株式の数(注2)(株) | 9,212 | 9,212 |

| 新株予約権の行使時の払込金額(円) | 1株当たり 3,495 | 1株当たり 3,495 |

| 新株予約権の行使期間 | 平成23年12月20日から 平成27年6月28日まで | 平成23年12月20日から 平成27年6月28日まで |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(注3) | 発行価格 3,495円 資本組入額 1,748円 | 発行価格 3,495円 資本組入額 1,748円 |

| 新株予約権の行使の条件 | (注4) | (注4) |

| 新株予約権の譲渡に関する事項 | (注5) | (注5) |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注6) | (注6) |

(注)1.平成23年12月20日付の株式交換に際して、株式会社ジー・モード第3回新株予約権者に対し、当該新株予約権1個に代わり、基準時において発行している当該新株予約権の総数と同数の当社の第G-3回新株予約権1個を交付しました。

2.新株予約権1個当たりの目的である株式の数(以下「付与株式数」という。)は、49株としました。

なお、当社が株式分割又は株式併合を行う場合、次の算式により付与株式数を調整するものとします。但し、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の付与株式数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとします。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

また、当社が他社と合併を行い本件新株予約権が承継される場合、又は当社が会社分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める付与株式数の調整を行います。

3.各新株予約権の行使に際して出資される財産の価額は、次により決定される新株予約権の行使により交付される株式1株当たりの払込金額(以下「行使価額」という。)に、上記2に定める付与株式数を乗じた金額とします。

行使価額は、3,495円とします。

なお、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整の結果生じる1円未満の端数は切り上げます。

| 調整後行使価額 = 調整前行使価額 × | 1 |

| 分割・併合の比率 |

また、当社が時価を下回る価額で、新株を発行する場合又は自己株式を処分する場合は、次の算式により1株当たりの行使価額を調整し、調整の結果生じる1円未満の端数は、これを切り上げます。

| 既発行株式数 + | 新規発行株式数 × 1株当りの行使価額 | |

| 調整後行使価額=調整前行使価額× | 新規発行前の株価 | |

| 既発行株式数 + 新規発行による増加株式数 | ||

上記の算式において、「既発行株式数」とは当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たりの行使価額」を「1株当たりの処分金額」と読み替えるものとします。

更に、当社が他社と合併を行い本件新株予約権が承継される場合、又は、当社が会社分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める行使価額の調整を行います。

4.新株予約権の行使の条件は以下のとおりとします。

①新株予約権の割当を受けた者(以下「新株予約権者」という。)は、権利行使時において株式会社ジー・モードの取締役、監査役又は従業員いずれかの地位を保有していること、あるいは、株式会社ジー・モードとの顧問契約を締結している場合に限る。但し、定年退職その他取締役会が正当な理由があると認めた場合は、この限りではない。

②新株予約権者が死亡した場合、その者の相続人は新株予約権を行使することができる。

③その他の条件は、当社と新株予約権者との間で締結する「第G-3回新株予約権割当契約書」に定めるところによる。

5.新株予約権を譲渡する場合は、当社取締役会の承認を要します。

6.当社が完全子会社となる株式交換又は株式移転を行う場合は、新株予約権者に対し、当該株式交換又は株式移転により完全親会社となる会社の新株予約権を交付します。交付する新株予約権の内容の決定の方針は次のとおりとします。

①目的たる完全親会社の株式の種類

完全親会社の同種の株式

②目的たる完全親会社の株式の数

株式交換又は株式移転の比率に応じて調整する。

調整後の1株未満の端数は切り捨てる。

③権利行使に際して払い込むべき額

株式交換又は株式移転の比率に応じて調整する。

調整後の1円未満の額は切り上げる。

④権利行使期間、その他の権利行使の条件、取得事由等

株式交換又は株式移転に際して、当社取締役会が決定する。

⑤取締役会による譲渡承認

新株予約権の譲渡について、完全親会社の取締役会の承認を要するものとする。

(平成23年11月24日臨時株主総会の決議 第G-5回)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(注1)(個) | 130 | 130 |

| 新株予約権のうち自己新株予約権の数 (個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 普通株式 |

| 新株予約権の目的となる株式の数(注2)(株) | 6,370 | 6,370 |

| 新株予約権の行使時の払込金額(円) | 1株当たり 3,516 | 1株当たり 3,516 |

| 新株予約権の行使期間 | 平成23年12月20日から 平成27年6月28日まで | 平成23年12月20日から 平成27年6月28日まで |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(注3) | 発行価格 3,516円 資本組入額 1,758円 | 発行価格 3,516円 資本組入額 1,758円 |

| 新株予約権の行使の条件 | (注4) | (注4) |

| 新株予約権の譲渡に関する事項 | (注5) | (注5) |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注6) | (注6) |

(注)1.平成23年12月20日付の株式交換に際して、株式会社ジー・モード第5回新株予約権者に対し、当該新株予約権1個に代わり、基準時において発行している当該新株予約権の総数と同数の当社の第G-5回新株予約権1個を交付しました。

2.新株予約権1個当たりの目的である株式の数(以下「付与株式数」という。)は、49株としました。

なお、当社が株式分割又は株式併合を行う場合、次の算式により付与株式数を調整するものとします。但し、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の付与株式数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとします。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

また、当社が他社と合併を行い本件新株予約権が承継される場合、又は当社が会社分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める付与株式数の調整を行います。

3.各新株予約権の行使に際して出資される財産の価額は、次により決定される新株予約権の行使により交付される株式1株当たりの払込金額(以下「行使価額」という。)に、上記2に定める付与株式数を乗じた金額とします。

行使価額は、3,516円とします。

なお、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整の結果生じる1円未満の端数は切り上げます。

| 調整後行使価額 = 調整前行使価額 × | 1 |

| 分割・併合の比率 |

また、当社が時価を下回る価額で、新株を発行する場合又は自己株式を処分する場合は、次の算式により1株当たりの行使価額を調整し、調整の結果生じる1円未満の端数は、これを切り上げます。

| 既発行株式数 + | 新規発行株式数 × 1株当りの行使価額 | |

| 調整後行使価額=調整前行使価額× | 新規発行前の株価 | |

| 既発行株式数 + 新規発行による増加株式数 | ||

上記の算式において、「既発行株式数」とは当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たりの行使価額」を「1株当たりの処分金額」と読み替えるものとします。

更に、当社が他社と合併を行い本件新株予約権が承継される場合、又は、当社が会社分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める行使価額の調整を行います。

4.新株予約権の行使の条件は以下のとおりとします。

①新株予約権の割当を受けた者(以下「新株予約権者」という。)は、権利行使時において株式会社ジー・モードの取締役、監査役又は従業員いずれかの地位を保有していること、あるいは、株式会社ジー・モードとの顧問契約を締結している場合に限る。但し、定年退職その他取締役会が正当な理由があると認めた場合は、この限りではない。

②新株予約権者が死亡した場合、その者の相続人は新株予約権を行使することができる。

③その他の条件は、当社と新株予約権者との間で締結する「第G-5回新株予約権割当契約書」に定めるところによる。

5.新株予約権を譲渡する場合は、当社取締役会の承認を要します。

6.当社が完全子会社となる株式交換又は株式移転を行う場合は、新株予約権者に対し、当該株式交換又は株式移転により完全親会社となる会社の新株予約権を交付します。交付する新株予約権の内容の決定の方針は次のとおりとします。

①目的たる完全親会社の株式の種類

完全親会社の同種の株式

②目的たる完全親会社の株式の数

株式交換又は株式移転の比率に応じて調整する。

調整後の1株未満の端数は切り捨てる。

③権利行使に際して払い込むべき額

株式交換又は株式移転の比率に応じて調整する。

調整後の1円未満の額は切り上げる。

④権利行使期間、その他の権利行使の条件、取得事由等

株式交換又は株式移転に際して、当社取締役会が決定する。

⑤取締役会による譲渡承認

新株予約権の譲渡について、完全親会社の取締役会の承認を要するものとする。

(平成23年11月24日臨時株主総会の決議 第G-7回)

| 事業年度末現在 (平成25年12月31日) | 提出日の前月末現在 (平成26年2月28日) | |

| 新株予約権の数(注1)(個) | 370 | 370 |

| 新株予約権のうち自己新株予約権の数 (個) | - | - |

| 新株予約権の目的となる株式の種類 | 普通株式 | 普通株式 |

| 新株予約権の目的となる株式の数(注2)(株) | 18,130 | 18,130 |

| 新株予約権の行使時の払込金額(円) | 1株当たり 3,950 | 1株当たり 3,950 |

| 新株予約権の行使期間 | 平成23年12月20日から 平成27年6月28日まで | 平成23年12月20日から 平成27年6月28日まで |

| 新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額(注3) | 発行価格 3,950円 資本組入額 1,975円 | 発行価格 3,950円 資本組入額 1,975円 |

| 新株予約権の行使の条件 | (注4) | (注4) |

| 新株予約権の譲渡に関する事項 | (注5) | (注5) |

| 代用払込みに関する事項 | - | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | (注6) | (注6) |

(注)1.平成23年12月20日付の株式交換に際して、株式会社ジー・モード第7回新株予約権者に対し、当該新株予約権1個に代わり、基準時において発行している当該新株予約権の総数と同数の当社の第G-7回新株予約権1個を交付しました。

2.新株予約権1個当たりの目的である株式の数(以下「付与株式数」という。)は、49株としました。

なお、当社が株式分割又は株式併合を行う場合、次の算式により付与株式数を調整するものとします。但し、かかる調整は、新株予約権のうち、当該時点で行使されていない新株予約権の付与株式数についてのみ行われ、調整の結果生じる1株未満の端数については、これを切り捨てるものとします。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

また、当社が他社と合併を行い本件新株予約権が承継される場合、又は当社が会社分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める付与株式数の調整を行います。

3.各新株予約権の行使に際して出資される財産の価額は、次により決定される新株予約権の行使により交付される株式1株当たりの払込金額(以下「行使価額」という。)に、上記2に定める付与株式数を乗じた金額とします。

行使価額は、3,950円とします。

なお、当社が株式分割又は株式併合を行う場合、次の算式により行使価額を調整し、調整の結果生じる1円未満の端数は切り上げます。

| 調整後行使価額 = 調整前行使価額 × | 1 |

| 分割・併合の比率 |

また、当社が時価を下回る価額で、新株を発行する場合又は自己株式を処分する場合は、次の算式により1株当たりの行使価額を調整し、調整の結果生じる1円未満の端数は、これを切り上げます。

| 既発行株式数 + | 新規発行株式数 × 1株当りの行使価額 | |

| 調整後行使価額=調整前行使価額× | 新規発行前の株価 | |

| 既発行株式数 + 新規発行による増加株式数 | ||

上記の算式において、「既発行株式数」とは当社の発行済株式総数から当社が保有する自己株式数を控除した数とし、自己株式の処分を行う場合には「新規発行」を「自己株式の処分」、「1株当たりの行使価額」を「1株当たりの処分金額」と読み替えるものとします。

更に、当社が他社と合併を行い本件新株予約権が承継される場合、又は、当社が会社分割を行う場合、並びに、当社が完全子会社となる株式交換又は株式移転を行い本件新株予約権が承継される場合、当社は必要と認める行使価額の調整を行います。

4.新株予約権の行使の条件は以下のとおりとします。

①新株予約権の割当を受けた者(以下「新株予約権者」という。)は、権利行使時において株式会社ジー・モードの取締役、監査役又は従業員いずれかの地位を保有していること、あるいは、株式会社ジー・モードとの顧問契約を締結している場合に限る。但し、定年退職その他取締役会が正当な理由があると認めた場合は、この限りではない。

②新株予約権者が死亡した場合、その者の相続人は新株予約権を行使することができる。

③その他の条件は、当社と新株予約権者との間で締結する「第G-7回新株予約権割当契約書」に定めるところによる。

5.新株予約権を譲渡する場合は、当社取締役会の承認を要します。

6.当社が完全子会社となる株式交換又は株式移転を行う場合は、新株予約権者に対し、当該株式交換又は株式移転により完全親会社となる会社の新株予約権を交付します。交付する新株予約権の内容の決定の方針は次のとおりとします。

①目的たる完全親会社の株式の種類

完全親会社の同種の株式

②目的たる完全親会社の株式の数

株式交換又は株式移転の比率に応じて調整する。

調整後の1株未満の端数は切り捨てる。

③権利行使に際して払い込むべき額

株式交換又は株式移転の比率に応じて調整する。

調整後の1円未満の額は切り上げる。

④権利行使期間、その他の権利行使の条件、取得事由等

株式交換又は株式移転に際して、当社取締役会が決定する。

⑤取締役会による譲渡承認

新株予約権の譲渡について、完全親会社の取締役会の承認を要するものとする。

(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】

Section titled “(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】”該当事項はありません。

(4)【ライツプランの内容】

Section titled “(4)【ライツプランの内容】”該当事項はありません。

(5)【発行済株式総数、資本金等の推移】

Section titled “(5)【発行済株式総数、資本金等の推移】”| 年月日 | 発行済株式総数増減数 (株) | 発行済株式総数残高(株) | 資本金増減額 (千円) | 資本金残高 (千円) | 資本準備金増減額(千円) | 資本準備金残高(千円) |

| 平成21年3月30日 (注1) | - | 101,334 | - | 13,263,950 | △7,589,681 | 6,589,906 |

| 平成22年3月23日 (注2) | - | 101,334 | - | 13,263,950 | △6,589,906 | - |

| 平成23年3月31日 (注3) | 30 | 101,364 | 750 | 13,264,700 | 750 | 750 |

| 平成23年12月20日 (注4) | 10,035,036 | 10,136,400 | - | 13,264,700 | - | 750 |

| 平成23年12月20日 (注5) | 2,417,530 | 12,553,930 | - | 13,264,700 | 1,063,713 | 1,064,463 |

| 平成24年3月27日 (注6) | - | 12,553,930 | - | 13,264,700 | △1,064,463 | - |

(注)1.平成21年3月30日開催定時株主総会決議により、資本準備金を7,589,681千円減少させ、欠損填補したことによるものであります。

2. 平成22年3月23日開催定時株主総会決議により、資本準備金を6,589,906千円減少させ、欠損填補したことによるものであります。

3.ストックオプションの行使による増加であります。

4.株式分割(1株を100株に分割)によるものであります。

5.株式会社ジー・モードを完全子会社とする株式交換(株式会社ジー・モード株式1株につき49.5株を割当交付)に伴うものであります。

6.平成24年3月27日開催定時株主総会決議により、資本準備金を1,064,463千円減少させ、欠損填補したことによるものであります。

(6)【所有者別状況】

Section titled “(6)【所有者別状況】”| 平成25年12月31日現在 |

| 区分 | 株式の状況(1単元の株式数100株) | 単元未満株式の状況 (株) | |||||||

| 政府及び地方公共団体 | 金融機関 | 金融商品取引業者 | その他の法人 | 外国法人等 | 個人その他 | 計 | |||

| 個人以外 | 個人 | ||||||||

| 株主数(名) | - | 3 | 23 | 72 | 30 | 16 | 10,535 | 10,679 | - |

| 所有株式数(単元) | - | 4,987 | 9,162 | 20,202 | 4,633 | 81 | 83,923 | 122,988 | 255,130 |

| 所有株式数の割合(%) | - | 4.05 | 7.44 | 16.42 | 3.76 | 0.06 | 68.23 | 100.00 | - |

(注)1.自己株式10,477株は、「個人その他」に104単元及び「単元未満株式の状況」に77株を含めて記載しております。

2.「その他の法人」及び「単元未満株式の状況」の欄には、証券保管振替機構名義の株式が、それぞれ7単元及び42株含まれております。

3.発行済株式総数に対する所有株式数の割合は、小数点第3位を切捨てしております。

(7)【大株主の状況】

Section titled “(7)【大株主の状況】”| 平成25年12月31日現在 | |||

| 氏名又は名称 | 住所 | 所有株式数 (株) | 発行済株式総数に対する所有株式数の割合(%) |

| 株式会社NTTドコモ | 東京都千代田区永田町2丁目11-1 | 1,500,000 | 11.94 |

| 郡山 龍 | 東京都新宿区 | 1,080,000 | 8.60 |

| 日本証券金融株式会社 | 東京都中央区日本橋茅場町1丁目2番10号 | 327,400 | 2.60 |

| 株式会社ドコモ・ドットコム | 東京都港区赤坂1丁目7-1 | 300,000 | 2.38 |

| 株式会社SBI証券 | 東京都港区六本木1丁目6-1 | 250,700 | 1.99 |

| 松井証券株式会社 | 東京都千代田区麴町1丁目4 | 186,500 | 1.48 |

| BARCLAYS CAPITAL SECURITIES LIMITED(常任代理人 バークレイズ証券株式会社) | 5 The North Colonnade, Canary Wharf London E14 4BB, United Kingdom(東京都港区六本木6丁目10番1号) | 151,498 | 1.20 |

| 日本トラスティ・サービス信託銀行株式会社(信託口) | 東京都中央区晴海1丁目8-11 | 141,300 | 1.12 |

| 大和証券株式会社 | 東京都千代田区丸の内1丁目9番1号 | 119,600 | 0.95 |

| マネックス証券株式会社 | 東京都千代田区麴町2丁目4-1 麴町大通りビル13階 | 89,942 | 0.71 |

| 計 | - | 4,146,940 | 33.03 |

(注)1.発行済株式総数に対する所有株式数の割合は、小数点第3位を切捨てしております。

(8)【議決権の状況】

Section titled “(8)【議決権の状況】”①【発行済株式】

Section titled “①【発行済株式】”| 平成25年12月31日現在 |

| 区分 | 株式数(株) | 議決権の数(個) | 内容 |

| 無議決権株式 | - | - | - |

| 議決権制限株式(自己株式等) | - | - | - |

| 議決権制限株式(その他) | - | - | - |

| 完全議決権株式(自己株式等) | 普通株式 10,400 | - | - |

| 完全議決権株式(その他) | 普通株式 12,288,400 | 122,884 | - |

| 単元未満株式 | 普通株式 255,130 | - | - |

| 発行済株式総数 | 12,553,930 | - | - |

| 総株主の議決権 | - | 122,884 | - |

(注)1.「完全議決権株式(その他)」及び「単元未満株式」には、証券保管振替機構名義の株式が、それぞれ700株及び42株含まれております。また、「議決権の数」には、同機構名義の完全議決権株式に係る議決権の数7個が含まれております。

②【自己株式等】

Section titled “②【自己株式等】”| 平成25年12月31日現在 |

| 所有者の氏名又は名称 | 所有者の住所 | 自己名義所有株式数(株) | 他人名義所有株式数(株) | 所有株式数の合計(株) | 発行済株式総数に対する所有株式数の割合(%) |

| アプリックスIPホールディングス株式会社 | 東京都新宿区新宿六丁目27番30号 新宿イーストサイドスクエア13階 | 10,400 | - | 10,400 | 0.08 |

| 計 | - | 10,400 | - | 10,400 | 0.08 |

(9)【ストックオプション制度の内容】

Section titled “(9)【ストックオプション制度の内容】”当社のストックオプション制度は、当社が本書提出日時点において採用している、旧商法第280条ノ20及び旧商法第280条ノ21の規定に基づき新株予約権を付与する方法によるストックオプションとあわせて、以下のとおりであります。

① 旧商法第280条ノ20及び旧商法第280条ノ21の規定に基づき新株予約権を付与する方法によるもの

(平成17年3月23日定時株主総会の決議 1)

| 決議年月日 | 平成17年3月23日 |

| 付与対象者の区分及び人数 | ①当社従業員1名②当社連結子会社の従業員3名 |

| 新株予約権の目的となる株式の種類 | 普通株式 |

| 株式の数(株) | ①120 ②225 |

| 新株予約権の行使時の払込金額(円) | 240,982,500 |

| 新株予約権の行使期間 | 「(2)新株予約権等の状況」に記載しております。 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | 同上 |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | 同上 |

(平成17年3月23日定時株主総会の決議 3)

| 決議年月日 | 平成17年3月23日 |

| 付与対象者の区分及び人数 | ①当社取締役3名 ②当社従業員1名③当社連結子会社の従業員14名 |

| 新株予約権の目的となる株式の種類 | 普通株式 |

| 株式の数(株) | ①300 ②105 ③300 |

| 新株予約権の行使時の払込金額(円) | 951,750,000 |

| 新株予約権の行使期間 | 「(2)新株予約権等の状況」に記載しております。 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | 同上 |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | 同上 |

② 第G-3回新株予約権を付与する方法によるもの

| 決議年月日 | 平成17年6月28日(注1) |

| 付与対象者の区分及び人数 | ジー・モード取締役、監査役及び従業員 100名 (注2) |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数(株) | 同上 |

| 新株予約権の行使時の払込金額(円) | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | 「(2)新株予約権等の状況」に記載しております。 |

(注)1.株式会社ジー・モード第3回新株予約権に係る株主総会の決議日です。

2.株式会社ジー・モード第3回新株予約権の決議当時の付与対象者の区分及び人数です。

③ 第G-5回新株予約権を付与する方法によるもの

| 決議年月日 | 平成17年6月28日(注1) |

| 付与対象者の区分及び人数 | ジー・モード協力取引先 5社 ジー・モード協力取引先の代表者 9名(注2) |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数(株) | 同上 |

| 新株予約権の行使時の払込金額(円) | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | 「(2)新株予約権等の状況」に記載しております。 |

(注)1.株式会社ジー・モード第5回新株予約権に係る株主総会の決議日です。

2.株式会社ジー・モード第5回新株予約権の決議当時の付与対象者の区分及び人数です。

④ 第G-7回新株予約権を付与する方法によるもの

| 決議年月日 | 平成17年6月28日(注1) |

| 付与対象者の区分及び人数 | ジー・モード従業員及び協力取引先 5名(注2) |

| 新株予約権の目的となる株式の種類 | 「(2)新株予約権等の状況」に記載しております。 |

| 株式の数(株) | 同上 |

| 新株予約権の行使時の払込金額(円) | 同上 |

| 新株予約権の行使期間 | 同上 |

| 新株予約権の行使の条件 | 同上 |

| 新株予約権の譲渡に関する事項 | 同上 |

| 代用払込みに関する事項 | - |

| 組織再編成行為に伴う新株予約権の交付に関する事項 | 「(2)新株予約権等の状況」に記載しております。 |

(注)1.株式会社ジー・モード第7回新株予約権に係る株主総会の決議日です。

2.株式会社ジー・モード第7回新株予約権の決議当時の付与対象者の区分及び人数です。

2【自己株式の取得等の状況】

Section titled “2【自己株式の取得等の状況】”【株式の種類等】会社法第155条第7号に該当する普通株式の取得

(1)【株主総会決議による取得の状況】

Section titled “(1)【株主総会決議による取得の状況】”該当事項はありません。

(2)【取締役会決議による取得の状況】

Section titled “(2)【取締役会決議による取得の状況】”該当事項はありません。

(3)【株主総会決議又は取締役会決議に基づかないものの内容】

Section titled “(3)【株主総会決議又は取締役会決議に基づかないものの内容】”| 区分 | 株式数(株) | 価額の総額(円) |

| 当事業年度における取得自己株式 | 5,414 | 4,944,367 |

| 当期間における取得自己株式 | 1,214 | 2,063,811 |

(注)1.当期間における取得自己株式には、平成26年3月1日から有価証券報告書提出日までの単元未満株式の買取請求により取得した株式数は含めておりません。

(4)【取得自己株式の処理状況及び保有状況】

Section titled “(4)【取得自己株式の処理状況及び保有状況】”| 区分 | 当事業年度 | 当期間 | ||

| 株式数(株) | 処分価額の総額 (円) | 株式数(株) | 処分価額の総額 (円) | |

| 引き受ける者の募集を行った取得自己株式 | - | - | - | - |

| 消却の処分を行った取得自己株式 | - | - | - | - |

| 合併、株式交換、会社分割に係る移転を行った取得自己株式 | - | - | - | - |

| その他 (-) | - | - | - | - |

| 保有自己株式数 | 10,477 | - | 11,691 | - |

(注)1.当期間における取得自己株式には、平成26年3月1日から有価証券報告書提出日までの単元未満株式の買取請求により取得した株式数は含めておりません。

3【配当政策】

Section titled “3【配当政策】”当社は、企業体質強化のために経営基盤の充実を図り企業価値を向上するとともに、株主の皆様に対して利益を還元することを重要な課題と位置づけております。

当社は、今後とも継続して企業価値の向上に努めてまいりますと同時に、当事業年度は配当可能利益がないことから配当を実施しておりませんが、収益力の向上に注力し利益を積み上げることにより配当を可能とする剰余金を確保することで、中長期的な視点で当社株式を保有していただいている株主の皆様へ、継続的な配当を実現できるようにしていく方針であります。

内部留保につきましては、配当とのバランスを勘案しつつ、企業価値の向上に寄与する事業基盤の構築、優秀な人材の確保、新規事業の創出、M&A等の戦略的な投資に充当し、将来にわたる株主利益確保のために有効に役立ててまいります。

当社の剰余金の配当は、中間配当及び期末配当の年2回を基本的な方針としております。配当の決定機関といたしましては、中間配当は取締役会、期末配当は株主総会であります。なお、当社は「取締役会の決議により、毎年6月30日を基準日として、中間配当を行うことができる。」旨を定款に定めております。

4【株価の推移】

Section titled “4【株価の推移】”(1)【最近5年間の事業年度別最高・最低株価】

Section titled “(1)【最近5年間の事業年度別最高・最低株価】”| 回次 | 第25期 | 第26期 | 第27期 | 第28期 | 第29期 |

| 決算年月 | 平成21年12月 | 平成22年12月 | 平成23年12月 | 平成24年12月 | 平成25年12月 |

| 最高(円) | 84,300 | 214,000 | 136,800 □570 | 955 | 2,398 |

| 最低(円) | 45,400 | 47,300 | 40,600 □430 | 331 | 299 |

(注)1.最高・最低株価は、東京証券取引所マザーズにおけるものであります。

2.□印は、株式分割(平成23年12月20日、1株→100株)による権利落後の株価であります。

(2)【最近6月間の月別最高・最低株価】

Section titled “(2)【最近6月間の月別最高・最低株価】”| 月別 | 平成25年7月 | 8月 | 9月 | 10月 | 11月 | 12月 |

| 最高(円) | 565 | 529 | 459 | 468 | 1,330 | 2,398 |

| 最低(円) | 387 | 393 | 411 | 399 | 380 | 752 |

(注)1.最高・最低株価は、東京証券取引所マザーズにおけるものであります。

5【役員の状況】

Section titled “5【役員の状況】”| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 | 所有株式数 (株) | ||||||||||||||||||||||||||

| 代表取締役 | CEO | 郡山 龍 | 昭和38年 9月8日生 | 昭和62年6月 当社 代表取締役社長 平成13年11月 当社 代表取締役会長 平成14年9月 当社 代表取締役会長 兼 社長 平成18年3月 当社 代表取締役会長 兼 最高経営責任者(研究開発部門担当) 平成20年3月 当社 代表取締役 兼 取締役社長 兼 執行役員(総括) 平成21年3月 当社 代表取締役 兼 取締役社長 平成23年4月 株式会社アプリックス 社外取締役 平成23年8月 当社 取締役会長 平成23年12月 当社 代表取締役 CEO(現任) 平成25年4月 株式会社アプリックス 取締役会長(現任) | 昭和62年6月 | 当社 代表取締役社長 | 平成13年11月 | 当社 代表取締役会長 | 平成14年9月 | 当社 代表取締役会長 兼 社長 | 平成18年3月 | 当社 代表取締役会長 兼 最高経営責任者(研究開発部門担当) | 平成20年3月 | 当社 代表取締役 兼 取締役社長 兼 執行役員(総括) | 平成21年3月 | 当社 代表取締役 兼 取締役社長 | 平成23年4月 | 株式会社アプリックス 社外取締役 | 平成23年8月 | 当社 取締役会長 | 平成23年12月 | 当社 代表取締役 CEO(現任) | 平成25年4月 | 株式会社アプリックス 取締役会長(現任) | 平成26年3月27日開催の定時株主総会から1年間 | 1,080,000 | ||||||

| 昭和62年6月 | 当社 代表取締役社長 | |||||||||||||||||||||||||||||||

| 平成13年11月 | 当社 代表取締役会長 | |||||||||||||||||||||||||||||||

| 平成14年9月 | 当社 代表取締役会長 兼 社長 | |||||||||||||||||||||||||||||||

| 平成18年3月 | 当社 代表取締役会長 兼 最高経営責任者(研究開発部門担当) | |||||||||||||||||||||||||||||||

| 平成20年3月 | 当社 代表取締役 兼 取締役社長 兼 執行役員(総括) | |||||||||||||||||||||||||||||||

| 平成21年3月 | 当社 代表取締役 兼 取締役社長 | |||||||||||||||||||||||||||||||

| 平成23年4月 | 株式会社アプリックス 社外取締役 | |||||||||||||||||||||||||||||||

| 平成23年8月 | 当社 取締役会長 | |||||||||||||||||||||||||||||||

| 平成23年12月 | 当社 代表取締役 CEO(現任) | |||||||||||||||||||||||||||||||

| 平成25年4月 | 株式会社アプリックス 取締役会長(現任) | |||||||||||||||||||||||||||||||

| 取締役社長 | COO 執行役員常務 | 鈴木 智也 | 昭和47年 4月11日生 | 平成7年4月 日本システムウエア株式会社 入社 平成10年3月 当社 入社 平成17年3月 当社 執行役員 研究開発本部 副本部長 平成19年9月 当社 執行役員常務 研究開発本部 本部長 兼 営業&DBC本部 本部長代理 平成20年3月 当社 執行役員常務 研究開発本部 本部長 兼 営業&DBC本部 本部長 平成20年6月 当社 執行役員常務 研究開発本部 本部長 平成22年3月 当社 取締役 平成23年4月 当社 執行役員常務(現任) 株式会社アプリックス 代表取締役CEO 平成23年8月 当社 代表取締役 兼 取締役社長 平成23年12月 当社 取締役社長 兼 COO(現任) 平成25年10月 株式会社アプリックス 代表取締役 CEO 兼 取締役社長(現任) | 平成7年4月 | 日本システムウエア株式会社 入社 | 平成10年3月 | 当社 入社 | 平成17年3月 | 当社 執行役員 研究開発本部 副本部長 | 平成19年9月 | 当社 執行役員常務 研究開発本部 本部長 兼 営業&DBC本部 本部長代理 | 平成20年3月 | 当社 執行役員常務 研究開発本部 本部長 兼 営業&DBC本部 本部長 | 平成20年6月 | 当社 執行役員常務 研究開発本部 本部長 | 平成22年3月 | 当社 取締役 | 平成23年4月 | 当社 執行役員常務(現任) | 株式会社アプリックス 代表取締役CEO | 平成23年8月 | 当社 代表取締役 兼 取締役社長 | 平成23年12月 | 当社 取締役社長 兼 COO(現任) | 平成25年10月 | 株式会社アプリックス 代表取締役 CEO 兼 取締役社長(現任) | 平成26年3月27日開催の定時株主総会から1年間 | 600 | |||

| 平成7年4月 | 日本システムウエア株式会社 入社 | |||||||||||||||||||||||||||||||

| 平成10年3月 | 当社 入社 | |||||||||||||||||||||||||||||||

| 平成17年3月 | 当社 執行役員 研究開発本部 副本部長 | |||||||||||||||||||||||||||||||

| 平成19年9月 | 当社 執行役員常務 研究開発本部 本部長 兼 営業&DBC本部 本部長代理 | |||||||||||||||||||||||||||||||

| 平成20年3月 | 当社 執行役員常務 研究開発本部 本部長 兼 営業&DBC本部 本部長 | |||||||||||||||||||||||||||||||

| 平成20年6月 | 当社 執行役員常務 研究開発本部 本部長 | |||||||||||||||||||||||||||||||

| 平成22年3月 | 当社 取締役 | |||||||||||||||||||||||||||||||

| 平成23年4月 | 当社 執行役員常務(現任) | |||||||||||||||||||||||||||||||

| 株式会社アプリックス 代表取締役CEO | ||||||||||||||||||||||||||||||||

| 平成23年8月 | 当社 代表取締役 兼 取締役社長 | |||||||||||||||||||||||||||||||

| 平成23年12月 | 当社 取締役社長 兼 COO(現任) | |||||||||||||||||||||||||||||||

| 平成25年10月 | 株式会社アプリックス 代表取締役 CEO 兼 取締役社長(現任) |

| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 | 所有株式数 (株) | ||||||||||||||||||||||||||||||||||||

| 常務取締役 | CFO 執行役員常務 | 伊藤 洋 | 昭和30年 1月13日生 | 昭和54年4月 セイコーインスツルメンツ株式会社 入社 本社経理部 昭和57年1月 Seiko Industrial da Amazonia S.A.(ブラジル)取締役管理部長 昭和62年5月 Lentes Plasticos S.A.(メキシコ)取締役 兼 副社長 平成2年8月 Seiko Instruments SingaporePte. Ltd.(シンガポール)取締役管理部長 平成4年4月 Seiko Instruments USA Inc.(カリフォルニア、米国)副社長 兼 CFO 平成9年1月 Deloitte & Touche LLP, M&AGroup(カリフォルニア、米国)出向留学 平成9年9月 The Anderson School at UCLA,Advanced MBA 修了 平成10年1月 セイコーインスツルメンツ株式会社 時計事業本部 事業管理部部長 平成10年6月 盛岡セイコー工業株式会社 取締役総務部長 平成12年12月 Time Module HK Ltd.(香港)常務取締役 兼 CFO 平成18年11月 リソース・グローバル・プロフェッショナル・ジャパン株式会社(東京)プロジェクト・コンサルタント 平成21年6月 当社 執行役員 平成23年3月 当社 取締役 平成23年4月 株式会社アプリックス 監査役 平成23年5月 株式会社アプリックス 社外取締役(現任) 平成24年3月 当社 常務取締役 CFO(現任) 平成24年4月 当社 執行役員常務(現任) | 昭和54年4月 | セイコーインスツルメンツ株式会社 入社 本社経理部 | 昭和57年1月 | Seiko Industrial da Amazonia S.A.(ブラジル)取締役管理部長 | 昭和62年5月 | Lentes Plasticos S.A.(メキシコ)取締役 兼 副社長 | 平成2年8月 | Seiko Instruments SingaporePte. Ltd.(シンガポール)取締役管理部長 | 平成4年4月 | Seiko Instruments USA Inc.(カリフォルニア、米国)副社長 兼 CFO | 平成9年1月 | Deloitte & Touche LLP, M&AGroup(カリフォルニア、米国)出向留学 | 平成9年9月 | The Anderson School at UCLA,Advanced MBA 修了 | 平成10年1月 | セイコーインスツルメンツ株式会社 時計事業本部 事業管理部部長 | 平成10年6月 | 盛岡セイコー工業株式会社 取締役総務部長 | 平成12年12月 | Time Module HK Ltd.(香港)常務取締役 兼 CFO | 平成18年11月 | リソース・グローバル・プロフェッショナル・ジャパン株式会社(東京)プロジェクト・コンサルタント | 平成21年6月 | 当社 執行役員 | 平成23年3月 | 当社 取締役 | 平成23年4月 | 株式会社アプリックス 監査役 | 平成23年5月 | 株式会社アプリックス 社外取締役(現任) | 平成24年3月 | 当社 常務取締役 CFO(現任) | 平成24年4月 | 当社 執行役員常務(現任) | 平成26年3月27日開催の定時株主総会から1年間 | - | ||

| 昭和54年4月 | セイコーインスツルメンツ株式会社 入社 本社経理部 | |||||||||||||||||||||||||||||||||||||||||

| 昭和57年1月 | Seiko Industrial da Amazonia S.A.(ブラジル)取締役管理部長 | |||||||||||||||||||||||||||||||||||||||||

| 昭和62年5月 | Lentes Plasticos S.A.(メキシコ)取締役 兼 副社長 | |||||||||||||||||||||||||||||||||||||||||

| 平成2年8月 | Seiko Instruments SingaporePte. Ltd.(シンガポール)取締役管理部長 | |||||||||||||||||||||||||||||||||||||||||

| 平成4年4月 | Seiko Instruments USA Inc.(カリフォルニア、米国)副社長 兼 CFO | |||||||||||||||||||||||||||||||||||||||||

| 平成9年1月 | Deloitte & Touche LLP, M&AGroup(カリフォルニア、米国)出向留学 | |||||||||||||||||||||||||||||||||||||||||

| 平成9年9月 | The Anderson School at UCLA,Advanced MBA 修了 | |||||||||||||||||||||||||||||||||||||||||

| 平成10年1月 | セイコーインスツルメンツ株式会社 時計事業本部 事業管理部部長 | |||||||||||||||||||||||||||||||||||||||||

| 平成10年6月 | 盛岡セイコー工業株式会社 取締役総務部長 | |||||||||||||||||||||||||||||||||||||||||

| 平成12年12月 | Time Module HK Ltd.(香港)常務取締役 兼 CFO | |||||||||||||||||||||||||||||||||||||||||

| 平成18年11月 | リソース・グローバル・プロフェッショナル・ジャパン株式会社(東京)プロジェクト・コンサルタント | |||||||||||||||||||||||||||||||||||||||||

| 平成21年6月 | 当社 執行役員 | |||||||||||||||||||||||||||||||||||||||||

| 平成23年3月 | 当社 取締役 | |||||||||||||||||||||||||||||||||||||||||

| 平成23年4月 | 株式会社アプリックス 監査役 | |||||||||||||||||||||||||||||||||||||||||

| 平成23年5月 | 株式会社アプリックス 社外取締役(現任) | |||||||||||||||||||||||||||||||||||||||||

| 平成24年3月 | 当社 常務取締役 CFO(現任) | |||||||||||||||||||||||||||||||||||||||||

| 平成24年4月 | 当社 執行役員常務(現任) | |||||||||||||||||||||||||||||||||||||||||

| 取締役 | 黒崎 守峰 | 昭和31年 10月9日生 | 昭和54年9月 インテル株式会社 入社 昭和60年7月 デイジーシステム・ジャパン 入社 昭和61年7月 ウェスタンデジタルジャパン株式会社 入社 昭和63年7月 株式会社アイシス 設立 代表取締役社長 平成11年11月 株式会社アイティーファーム 設立 代表取締役社長(現任) 平成15年11月 Takumi Technology 取締役 平成17年2月 巧テクノロジー株式会社 代表取締役 平成17年3月 当社 社外取締役 平成19年3月 当社 社外取締役 退任 平成20年3月 Ubitus Inc. 取締役(現任) 平成20年4月 株式会社ブロードテイル 社外取締役 平成23年3月 当社 社外取締役(現任) 平成23年12月 トレジャーデータ株式会社 設立 代表取締役(現任) 平成26年3月 当社 独立役員(現任) | 昭和54年9月 | インテル株式会社 入社 | 昭和60年7月 | デイジーシステム・ジャパン 入社 | 昭和61年7月 | ウェスタンデジタルジャパン株式会社 入社 | 昭和63年7月 | 株式会社アイシス 設立 代表取締役社長 | 平成11年11月 | 株式会社アイティーファーム 設立 代表取締役社長(現任) | 平成15年11月 | Takumi Technology 取締役 | 平成17年2月 | 巧テクノロジー株式会社 代表取締役 | 平成17年3月 | 当社 社外取締役 | 平成19年3月 | 当社 社外取締役 退任 | 平成20年3月 | Ubitus Inc. 取締役(現任) | 平成20年4月 | 株式会社ブロードテイル 社外取締役 | 平成23年3月 | 当社 社外取締役(現任) | 平成23年12月 | トレジャーデータ株式会社 設立 代表取締役(現任) | 平成26年3月 | 当社 独立役員(現任) | 平成26年3月27日開催の定時株主総会から1年間 | - | |||||||||

| 昭和54年9月 | インテル株式会社 入社 | |||||||||||||||||||||||||||||||||||||||||

| 昭和60年7月 | デイジーシステム・ジャパン 入社 | |||||||||||||||||||||||||||||||||||||||||

| 昭和61年7月 | ウェスタンデジタルジャパン株式会社 入社 | |||||||||||||||||||||||||||||||||||||||||

| 昭和63年7月 | 株式会社アイシス 設立 代表取締役社長 | |||||||||||||||||||||||||||||||||||||||||

| 平成11年11月 | 株式会社アイティーファーム 設立 代表取締役社長(現任) | |||||||||||||||||||||||||||||||||||||||||

| 平成15年11月 | Takumi Technology 取締役 | |||||||||||||||||||||||||||||||||||||||||

| 平成17年2月 | 巧テクノロジー株式会社 代表取締役 | |||||||||||||||||||||||||||||||||||||||||

| 平成17年3月 | 当社 社外取締役 | |||||||||||||||||||||||||||||||||||||||||

| 平成19年3月 | 当社 社外取締役 退任 | |||||||||||||||||||||||||||||||||||||||||

| 平成20年3月 | Ubitus Inc. 取締役(現任) | |||||||||||||||||||||||||||||||||||||||||

| 平成20年4月 | 株式会社ブロードテイル 社外取締役 | |||||||||||||||||||||||||||||||||||||||||

| 平成23年3月 | 当社 社外取締役(現任) | |||||||||||||||||||||||||||||||||||||||||

| 平成23年12月 | トレジャーデータ株式会社 設立 代表取締役(現任) | |||||||||||||||||||||||||||||||||||||||||

| 平成26年3月 | 当社 独立役員(現任) |

| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 | 所有株式数 (株) | ||||||||||||||||||||||||||||

| 監査役 (常勤) | 根本 忍 | 昭和39年 3月29日生 | 平成8年12月 当社 入社 平成10年6月 ビットキャッシュ株式会社 取締役 平成11年6月 当社 取締役 平成12年6月 当社 常務取締役 平成13年12月 当社 取締役 退任 平成14年1月 当社 研究開発本部 フェロー 平成16年12月 当社 退社 平成19年6月 ビジネスサーチテクノロジ株式会社 事業開発部部長 兼 広報宣伝部部長 平成20年3月 当社 監査役 平成20年12月 ビジネスサーチテクノロジ株式会社 事業開発部ディレクタ 兼 クリエイティブチームディレクタ 平成21年2月 ビジネスサーチテクノロジ株式会社 退社 平成21年3月 当社 常勤監査役(現任) 平成23年5月 株式会社アプリックス 監査役(現任) | 平成8年12月 | 当社 入社 | 平成10年6月 | ビットキャッシュ株式会社 取締役 | 平成11年6月 | 当社 取締役 | 平成12年6月 | 当社 常務取締役 | 平成13年12月 | 当社 取締役 退任 | 平成14年1月 | 当社 研究開発本部 フェロー | 平成16年12月 | 当社 退社 | 平成19年6月 | ビジネスサーチテクノロジ株式会社 事業開発部部長 兼 広報宣伝部部長 | 平成20年3月 | 当社 監査役 | 平成20年12月 | ビジネスサーチテクノロジ株式会社 事業開発部ディレクタ 兼 クリエイティブチームディレクタ | 平成21年2月 | ビジネスサーチテクノロジ株式会社 退社 | 平成21年3月 | 当社 常勤監査役(現任) | 平成23年5月 | 株式会社アプリックス 監査役(現任) | 平成23年3月29日開催の定時株主総会から4年間 | - | |||

| 平成8年12月 | 当社 入社 | |||||||||||||||||||||||||||||||||

| 平成10年6月 | ビットキャッシュ株式会社 取締役 | |||||||||||||||||||||||||||||||||

| 平成11年6月 | 当社 取締役 | |||||||||||||||||||||||||||||||||

| 平成12年6月 | 当社 常務取締役 | |||||||||||||||||||||||||||||||||

| 平成13年12月 | 当社 取締役 退任 | |||||||||||||||||||||||||||||||||

| 平成14年1月 | 当社 研究開発本部 フェロー | |||||||||||||||||||||||||||||||||

| 平成16年12月 | 当社 退社 | |||||||||||||||||||||||||||||||||

| 平成19年6月 | ビジネスサーチテクノロジ株式会社 事業開発部部長 兼 広報宣伝部部長 | |||||||||||||||||||||||||||||||||

| 平成20年3月 | 当社 監査役 | |||||||||||||||||||||||||||||||||

| 平成20年12月 | ビジネスサーチテクノロジ株式会社 事業開発部ディレクタ 兼 クリエイティブチームディレクタ | |||||||||||||||||||||||||||||||||

| 平成21年2月 | ビジネスサーチテクノロジ株式会社 退社 | |||||||||||||||||||||||||||||||||

| 平成21年3月 | 当社 常勤監査役(現任) | |||||||||||||||||||||||||||||||||

| 平成23年5月 | 株式会社アプリックス 監査役(現任) | |||||||||||||||||||||||||||||||||

| 監査役 | 長橋 賢吾 | 昭和52年7月28日生 | 平成12年3月 慶應義塾大学環境情報学部 卒業 平成14年3月 慶應義塾大学政策・メディア研究科 修了 平成17年3月 東京大学大学院 情報理工学系研究科修了 博士(情報理工学) ケンブリッジ大学コンピュータ研究所 客員研究員 平成18年3月 日興シティグループ証券株式会社 入社 平成21年1月 同社 退社 平成21年3月 フューチャーブリッジパートナーズ株式会社 代表取締役(現任) 平成21年7月 当社 独立委員会委員(現任) 平成22年3月 当社 社外監査役(現任) 当社 独立役員(現任) | 平成12年3月 | 慶應義塾大学環境情報学部 卒業 | 平成14年3月 | 慶應義塾大学政策・メディア研究科 修了 | 平成17年3月 | 東京大学大学院 情報理工学系研究科修了 博士(情報理工学) | ケンブリッジ大学コンピュータ研究所 客員研究員 | 平成18年3月 | 日興シティグループ証券株式会社 入社 | 平成21年1月 | 同社 退社 | 平成21年3月 | フューチャーブリッジパートナーズ株式会社 代表取締役(現任) | 平成21年7月 | 当社 独立委員会委員(現任) | 平成22年3月 | 当社 社外監査役(現任) | 当社 独立役員(現任) | 平成26年3月27日開催の定時株主総会から4年間 | - | |||||||||||

| 平成12年3月 | 慶應義塾大学環境情報学部 卒業 | |||||||||||||||||||||||||||||||||

| 平成14年3月 | 慶應義塾大学政策・メディア研究科 修了 | |||||||||||||||||||||||||||||||||

| 平成17年3月 | 東京大学大学院 情報理工学系研究科修了 博士(情報理工学) | |||||||||||||||||||||||||||||||||

| ケンブリッジ大学コンピュータ研究所 客員研究員 | ||||||||||||||||||||||||||||||||||

| 平成18年3月 | 日興シティグループ証券株式会社 入社 | |||||||||||||||||||||||||||||||||

| 平成21年1月 | 同社 退社 | |||||||||||||||||||||||||||||||||

| 平成21年3月 | フューチャーブリッジパートナーズ株式会社 代表取締役(現任) | |||||||||||||||||||||||||||||||||

| 平成21年7月 | 当社 独立委員会委員(現任) | |||||||||||||||||||||||||||||||||

| 平成22年3月 | 当社 社外監査役(現任) | |||||||||||||||||||||||||||||||||

| 当社 独立役員(現任) | ||||||||||||||||||||||||||||||||||

| 監査役 | 野間 幹晴 | 昭和49年 11月6日生 | 平成14年4月 横浜市立大学商学部 専任講師 平成15年10月 横浜市立大学商学部 助教授 平成16年10月 一橋大学大学院国際企業戦略研究科 助教授 平成19年4月 一橋大学大学院国際企業戦略研究科 准教授(現任) 平成21年10月 東京証券取引所 上場制度整備懇談会ディスクロージャー部会 委員(現任) 平成22年6月 株式会社キーストーン・パートナース 外部議決権委員(現任) 平成25年3月 当社 社外監査役(現任) 当社 独立役員(現任) | 平成14年4月 | 横浜市立大学商学部 専任講師 | 平成15年10月 | 横浜市立大学商学部 助教授 | 平成16年10月 | 一橋大学大学院国際企業戦略研究科 助教授 | 平成19年4月 | 一橋大学大学院国際企業戦略研究科 准教授(現任) | 平成21年10月 | 東京証券取引所 上場制度整備懇談会ディスクロージャー部会 委員(現任) | 平成22年6月 | 株式会社キーストーン・パートナース 外部議決権委員(現任) | 平成25年3月 | 当社 社外監査役(現任) | 当社 独立役員(現任) | 平成25年3月22日開催の定時株主総会から2年間 | 1,000 | ||||||||||||||

| 平成14年4月 | 横浜市立大学商学部 専任講師 | |||||||||||||||||||||||||||||||||

| 平成15年10月 | 横浜市立大学商学部 助教授 | |||||||||||||||||||||||||||||||||

| 平成16年10月 | 一橋大学大学院国際企業戦略研究科 助教授 | |||||||||||||||||||||||||||||||||

| 平成19年4月 | 一橋大学大学院国際企業戦略研究科 准教授(現任) | |||||||||||||||||||||||||||||||||

| 平成21年10月 | 東京証券取引所 上場制度整備懇談会ディスクロージャー部会 委員(現任) | |||||||||||||||||||||||||||||||||

| 平成22年6月 | 株式会社キーストーン・パートナース 外部議決権委員(現任) | |||||||||||||||||||||||||||||||||

| 平成25年3月 | 当社 社外監査役(現任) | |||||||||||||||||||||||||||||||||

| 当社 独立役員(現任) | ||||||||||||||||||||||||||||||||||

| 計 | 1,081,600 |

(注)1.取締役 黒崎守峰は、社外取締役であります。

2.監査役 長橋賢吾、野間 幹晴は、社外監査役であります。

3.当社は、会社法第329条第2項に定める補欠取締役1名を選任しております。補欠取締役の略歴は以下のとおりです。

| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 | 所有株式数 (株) | ||||||||||||||||||||||||||||||

| 補欠取締役 | 太田 洋 | 昭和33年 1月28日生 | 昭和55年4月 日本物理探鑛株式会社 入社 昭和60年9月 日本シュルンベルジュ株式会社入社 昭和63年9月 新日本製鐵株式会社 入社 平成4年9月 株式会社東京デジタルフォン(現ソフトバンクモバイル株式会社)出向 平成13年8月 ジェミナイ・モバイル・テクノロジーズ株式会社(現クラウディアン株式会社)代表取締役社長 平成17年4月 ボーダフォン株式会社(現ソフトバンクモバイル株式会社)常務業務執行役員 平成17年5月 同社 専務執行役 プロダクトマネジメント本部長 平成17年7月 同社 専務執行役員 プロダクト・サービス開発本部長 ジェミナイ・モバイル・テクノロジーズ株式会社(現クラウディアン株式会社)取締役 平成18年3月 当社 取締役 平成18年10月 ソフトバンクモバイル株式会社 専務執行役 プロダクト・サービス開発本部長 平成19年10月 ジェミナイ・モバイル・テクノロジーズ株式会社(現クラウディアン株式会社)代表取締役(現任) 平成22年3月 当社 補欠取締役(現任) 平成24年8月 クラウディアンホールディングス株式会社 代表取締役(現任) 平成25年8月 Cloudian Holdings Inc. 取締役(現任) | 昭和55年4月 | 日本物理探鑛株式会社 入社 | 昭和60年9月 | 日本シュルンベルジュ株式会社入社 | 昭和63年9月 | 新日本製鐵株式会社 入社 | 平成4年9月 | 株式会社東京デジタルフォン(現ソフトバンクモバイル株式会社)出向 | 平成13年8月 | ジェミナイ・モバイル・テクノロジーズ株式会社(現クラウディアン株式会社)代表取締役社長 | 平成17年4月 | ボーダフォン株式会社(現ソフトバンクモバイル株式会社)常務業務執行役員 | 平成17年5月 | 同社 専務執行役 プロダクトマネジメント本部長 | 平成17年7月 | 同社 専務執行役員 プロダクト・サービス開発本部長 ジェミナイ・モバイル・テクノロジーズ株式会社(現クラウディアン株式会社)取締役 | 平成18年3月 | 当社 取締役 | 平成18年10月 | ソフトバンクモバイル株式会社 専務執行役 プロダクト・サービス開発本部長 | 平成19年10月 | ジェミナイ・モバイル・テクノロジーズ株式会社(現クラウディアン株式会社)代表取締役(現任) | 平成22年3月 | 当社 補欠取締役(現任) | 平成24年8月 | クラウディアンホールディングス株式会社 代表取締役(現任) | 平成25年8月 | Cloudian Holdings Inc. 取締役(現任) | - | ||||

| 昭和55年4月 | 日本物理探鑛株式会社 入社 | |||||||||||||||||||||||||||||||||||

| 昭和60年9月 | 日本シュルンベルジュ株式会社入社 | |||||||||||||||||||||||||||||||||||

| 昭和63年9月 | 新日本製鐵株式会社 入社 | |||||||||||||||||||||||||||||||||||

| 平成4年9月 | 株式会社東京デジタルフォン(現ソフトバンクモバイル株式会社)出向 | |||||||||||||||||||||||||||||||||||

| 平成13年8月 | ジェミナイ・モバイル・テクノロジーズ株式会社(現クラウディアン株式会社)代表取締役社長 | |||||||||||||||||||||||||||||||||||

| 平成17年4月 | ボーダフォン株式会社(現ソフトバンクモバイル株式会社)常務業務執行役員 | |||||||||||||||||||||||||||||||||||

| 平成17年5月 | 同社 専務執行役 プロダクトマネジメント本部長 | |||||||||||||||||||||||||||||||||||

| 平成17年7月 | 同社 専務執行役員 プロダクト・サービス開発本部長 ジェミナイ・モバイル・テクノロジーズ株式会社(現クラウディアン株式会社)取締役 | |||||||||||||||||||||||||||||||||||

| 平成18年3月 | 当社 取締役 | |||||||||||||||||||||||||||||||||||

| 平成18年10月 | ソフトバンクモバイル株式会社 専務執行役 プロダクト・サービス開発本部長 | |||||||||||||||||||||||||||||||||||

| 平成19年10月 | ジェミナイ・モバイル・テクノロジーズ株式会社(現クラウディアン株式会社)代表取締役(現任) | |||||||||||||||||||||||||||||||||||

| 平成22年3月 | 当社 補欠取締役(現任) | |||||||||||||||||||||||||||||||||||

| 平成24年8月 | クラウディアンホールディングス株式会社 代表取締役(現任) | |||||||||||||||||||||||||||||||||||

| 平成25年8月 | Cloudian Holdings Inc. 取締役(現任) | |||||||||||||||||||||||||||||||||||

| 計 | - |

4.当社は、法令に定める監査役の員数を欠くことになる場合に備え、会社法第329条第2項に定める補欠監査役1名を選任しております。補欠監査役の略歴は以下のとおりです。

| 役名 | 職名 | 氏名 | 生年月日 | 略歴 | 任期 | 所有株式数 (株) | ||||||||||||||||||||||||||||||||

| 補欠監査役 | 新田 喜男 | 昭和13年 9月27日生 | 昭和37年4月 野村證券株式会社 入社 昭和46年4月 ハーバード・ロー・スクール 特別研修生 昭和47年9月 野村證券株式会社 引受部 昭和48年7月 ボザーノ・シモンセン投資銀行(ブラジル)駐在員代表 昭和57年11月 野村證券株式会社 国際金融部長 昭和58年3月 ノムラ・インターナショナル・リミテッド(ロンドン)副社長 昭和60年7月 ノムラ・セキュリティーズ・インターナショナル(ニューヨーク)副社長 昭和62年12月 野村・バブコック・ブラウン株式会社 常務取締役 平成元年6月 野村企業情報株式会社 常務取締役 平成4年6月 同社 専務取締役 平成11年7月 TOKYO企業情報株式会社(現 株式会社TMAC)創業 代表取締役社長 平成16年6月 同社 代表取締役会長 平成21年3月 同社 取締役会長(現任) 当社 補欠監査役(現任) 平成22年2月 株式会社一柳アソシエイツ 顧問(現任) | 昭和37年4月 | 野村證券株式会社 入社 | 昭和46年4月 | ハーバード・ロー・スクール 特別研修生 | 昭和47年9月 | 野村證券株式会社 引受部 | 昭和48年7月 | ボザーノ・シモンセン投資銀行(ブラジル)駐在員代表 | 昭和57年11月 | 野村證券株式会社 国際金融部長 | 昭和58年3月 | ノムラ・インターナショナル・リミテッド(ロンドン)副社長 | 昭和60年7月 | ノムラ・セキュリティーズ・インターナショナル(ニューヨーク)副社長 | 昭和62年12月 | 野村・バブコック・ブラウン株式会社 常務取締役 | 平成元年6月 | 野村企業情報株式会社 常務取締役 | 平成4年6月 | 同社 専務取締役 | 平成11年7月 | TOKYO企業情報株式会社(現 株式会社TMAC)創業 代表取締役社長 | 平成16年6月 | 同社 代表取締役会長 | 平成21年3月 | 同社 取締役会長(現任) | 当社 補欠監査役(現任) | 平成22年2月 | 株式会社一柳アソシエイツ 顧問(現任) | - | |||||

| 昭和37年4月 | 野村證券株式会社 入社 | |||||||||||||||||||||||||||||||||||||

| 昭和46年4月 | ハーバード・ロー・スクール 特別研修生 | |||||||||||||||||||||||||||||||||||||

| 昭和47年9月 | 野村證券株式会社 引受部 | |||||||||||||||||||||||||||||||||||||

| 昭和48年7月 | ボザーノ・シモンセン投資銀行(ブラジル)駐在員代表 | |||||||||||||||||||||||||||||||||||||

| 昭和57年11月 | 野村證券株式会社 国際金融部長 | |||||||||||||||||||||||||||||||||||||

| 昭和58年3月 | ノムラ・インターナショナル・リミテッド(ロンドン)副社長 | |||||||||||||||||||||||||||||||||||||

| 昭和60年7月 | ノムラ・セキュリティーズ・インターナショナル(ニューヨーク)副社長 | |||||||||||||||||||||||||||||||||||||

| 昭和62年12月 | 野村・バブコック・ブラウン株式会社 常務取締役 | |||||||||||||||||||||||||||||||||||||

| 平成元年6月 | 野村企業情報株式会社 常務取締役 | |||||||||||||||||||||||||||||||||||||

| 平成4年6月 | 同社 専務取締役 | |||||||||||||||||||||||||||||||||||||

| 平成11年7月 | TOKYO企業情報株式会社(現 株式会社TMAC)創業 代表取締役社長 | |||||||||||||||||||||||||||||||||||||

| 平成16年6月 | 同社 代表取締役会長 | |||||||||||||||||||||||||||||||||||||

| 平成21年3月 | 同社 取締役会長(現任) | |||||||||||||||||||||||||||||||||||||

| 当社 補欠監査役(現任) | ||||||||||||||||||||||||||||||||||||||

| 平成22年2月 | 株式会社一柳アソシエイツ 顧問(現任) | |||||||||||||||||||||||||||||||||||||

| 計 | - |

6【コーポレート・ガバナンスの状況等】

Section titled “6【コーポレート・ガバナンスの状況等】”(1)【コーポレート・ガバナンスの状況】

Section titled “(1)【コーポレート・ガバナンスの状況】”(コーポレート・ガバナンスに関する基本的な考え方)

当社グループは、グループ全体の企業価値を向上させるための取り組みとしてコーポレート・ガバナンスを位置づけ、

1.経営の健全性・透明性を確保するガバナンス体制の構築

2.的確な意思決定と迅速な業務執行を実現する経営体制の整備

3.当社を取り巻くステークホルダーに対する適時適切な情報開示の徹底

を基本方針として、その実現に努めております。

当社グループでは、社外取締役の選任による事業体制の強化、的確な意思決定と迅速な業務執行を行うための執行役員制度導入等様々な経営基盤強化のための施策を実施し、経営体制の確立に取り組んでまいりました。今後も、迅速な業務執行を行う体制を整備し、より強固な経営基盤の確立を図るべく、コーポレート・ガバナンスの充実に向けた取り組みを進めてまいります。そして、社会に必要とされる企業であり続けるために、株主、取引先、従業員等の当社を取り巻くステークホルダーの信頼と期待に応え、持続可能な会社の実現を目指してまいります。

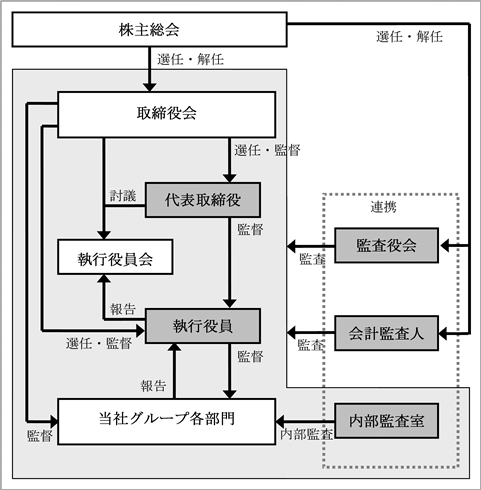

① 企業統治の体制

イ.企業統治の体制の概要

当社の有価証券報告書提出日現在の取締役会は、社外取締役1名を含む計4名の取締役で構成されております。取締役会は原則として3か月に1回以上の定時取締役会に加え必要に応じ臨時取締役会を開催し、重要事項の審議・決定をするほか、随時取締役及び執行役員の監督を行っております。

当社の有価証券報告書提出日現在の監査役会は、常勤監査役1名及び非常勤の社外監査役2名による計3名の監査役で構成されております。監査役は、月次の定時監査役会のほか、定時及び臨時取締役会並びに必要に応じてその他の社内会議に出席し、取締役の職務の執行に対する監査を行っております。更に、監査役は原則として四半期ごとに会計監査人から会計監査の年度計画、並びに会計監査の状況及びその結果について報告を聴取するほか、必要に応じ適宜意見交換を実施しております。

また、当社は業務執行を迅速化しかつ権限と責任を明確化するために、執行役員制度を導入しております。原則として週1回と必要に応じて臨時で、全執行役員で構成する執行役員会を開催し、業務の執行に関する重要事項に係る意思決定を迅速に行うとともに、中長期の製品開発戦略及び年度予算等について論議し、全社的な目標を設定しております。

ロ.企業統治の体制を採用する理由

当社グループは、経営の健全性・透明性を確保し、グループ全体の企業価値を向上させることをコーポレート・ガバナンスの基本的な目的としております。具体的には、取締役・監査役・執行役員制度を採用し、取締役による重要事項の決定、監査役による経営の監査、迅速な業務執行の体制を構築しております。取締役会、監査役会による業務執行への監督・監査に加え、執行役員会により、各執行役員による担当部門への監督、取締役・取締役会への報告を定期的に行い、充実した内部統制の実現を目指しております。執行役員会は、全執行役員によりグループ全体の経営戦略を中心に審議・検討することと定め、取締役会は会社法上の決議事項となる事項を中心に審議・決議することと定めております。

ハ.内部統制システムの整備の状況

当社は平成18年5月15日開催の取締役会において、会社法及び会社法施行規則に基づき、内部統制システム構築の基本方針を決議し、更に平成23年6月17日の取締役会でこれを見直し、決議をいたしました。この方針に基づき、取締役の職務の執行が法令及び定款に適合することを確保する体制その他、会社の業務の適正を確保する体制の強化を図り、会社業務の執行の公正性、透明性及び効率性を確保しております。

ニ.リスク管理体制の整備の状況

業界リスク、マーケットリスク、戦略意思決定リスク等の戦略リスク、及びグループ全体に重要な影響を与えると考えられるリスクにつきましては、取締役会及び執行役員会によりリスク管理が行われております。日常の業務活動における事業リスクにつきましては、執行役員会のほか、監査役会、会計監査人、内部監査室、各顧問(会計・税務・法律等)によりリスク管理が行われております。すべての部門、役職員が連携して、社内関連規程に基づき、リスクを適切に管理し、経営目標の適正かつ効率的な達成に取り組みます。

② 内部監査及び監査役監査の状況

内部監査室は、2名からなる独立した組織として設置されており、リスクに基づいて年間監査計画や監査項目を設定し、内部監査を実施しております。また、当社グループにおけるリスクの高い事柄につきましては、統一の監査項目を設定し、監査を実施しております。

監査役は、監査役会規程及び年間監査計画等に基づき、公益社団法人日本監査役協会による監査役監査基準及び監査役監査実施要領等を適時参照しながら、取締役会等重要な会議に出席するほか取締役等からの報告聴取、重要な文書等の調査、本社及び子会社の調査等により、取締役の業務執行状況の監査を適時実施しております。

監査役は、会計監査人より監査結果の報告を受けるほか、適時意見交換を行い連携の強化に努めるとともに、会計監査人の監査の品質体制につきましても、説明を受け確認しております。また、監査役は内部監査室から内部監査計画及びその結果について報告を受けるほか、内部監査実施状況等について適宜意見交換を行う等、相互連携を図っております。

これらの監査活動と内部統制部門との関係につきましては、それぞれの監査結果について情報共有及び意見交換を随時行う等、相互に連携して監査の実効性を確保することに努めております。

③ 会計監査の状況

当社は、会社法及び金融商品取引法の規定に基づき、有限責任監査法人トーマツによる監査を受けております。

当社の会計監査業務を執行した公認会計士は以下のとおりであります。

| 業務を執行した公認会計士の氏名 | |

| 指定有限責任社員 業務執行社員 | 遠藤 康彦 |

| 指定有限責任社員 業務執行社員 | 下条 修司 |

(注)1.継続監査年数が7年以内のため年数の記載を省略しております。また、監査業務にかかる補助者は公認会計士5名、その他4名であります。

④ 社外取締役及び社外監査役の関係

当社の社外取締役は1名、社外監査役は2名であります。

取締役黒崎守峰氏は、ITテクノロジー分野でベンチャーの事業の立ち上げを数多く支援してきた幅広く高度な知見と経験を当社の事業運営に活かしていただけるものと判断し、社外取締役として選任しております。同氏と当社との間に人的関係、資本的関係又は取引関係その他の利害関係はありません。なお、同氏は株式会社アイティーファーム代表取締役を兼務しておりますが、同社と当社との間に人的関係、資本的関係又は取引関係その他の利害関係はありません。当社は同氏について一般株主との間で利益相反が生じるおそれがないと判断し、同氏を東京証券取引所の定めに基づく独立役員として同取引所に届け出ております。

監査役長橋賢吾氏は、ITアナリストとして、技術・財務の両面から当社の事業内容に関連する幅広い見識を有しておられることから、当社の事業運営を的確に監査いただけるものと判断し、社外監査役として選任しております。同氏と当社との間に人的関係、資本的関係又は取引関係その他の利害関係はありません。なお、同氏はフューチャーブリッジパートナーズ株式会社代表取締役を兼務しておりますが、同社と当社との間に人的関係、資本的関係又は取引関係その他の利害関係はありません。当社は同氏について一般株主との間で利益相反が生じるおそれがないと判断し、同氏を東京証券取引所の定めに基づく独立役員として同取引所に届け出ております。

監査役野間幹晴氏は、直接企業経営に関与された経験はありませんが、一橋大学大学院国際企業戦略研究科准教授に就任されており、企業経営に関する著書も出版されていることから、学術的に企業経営を統治する充分な見識を有しておられ、当社の事業運営を的確に監査いただけるものと判断し、社外監査役として選任しております。同氏が当社株式を保有していることを除き、同氏と当社との間に人的関係、資本的関係又は取引関係その他の利害関係はありません。なお、同氏の当社株式の保有状況につきましては、「第4 提出会社の状況 5 役員の状況」をご参照ください。当社は同氏について一般株主との間で利益相反が生じるおそれがないと判断し、同氏を東京証券取引所の定めに基づく独立役員として同取引所に届け出ております。

なお、当社は社外取締役又は社外監査役の独立性に関する基準又は方針を定めておりませんが、社外役員の選任にあたっては、東京証券取引所が開示を求める社外役員に関する事項を参考にし、一般株主と利益相反の生じるおそれがない者を選任しております。

⑤ 役員報酬等

| 区 分 | 支 給 額(千円) | 報酬等の種類別の総額(千円) | 対象となる役員の人員(名) | |||

| 基本報酬 | ストックオプション | 賞与 | 退職慰労金 | |||

| 取 締 役 (社外取締役を除く。) | 97,342 | 97,342 | - | - | - | 3 |

| 監 査 役 (社外監査役を除く。) | 15,916 | 15,916 | - | - | - | 1 |

| 社外役員 | 7,960 | 7,960 | - | - | - | 4 |

(注)1.取締役の報酬につきましては、株主総会が決定する報酬総額の限度内において、取締役会にて十分な審議・検討を行い決定しております。監査役の報酬につきましては、株主総会が決定する報酬総額の限度内において、監査役会にて十分な審議・検討を行い決定しております。

⑥ 取締役の定数

当会社の取締役は10名以内とする旨を定款に定めております。

⑦ 責任限定契約の内容の概要

当社と社外取締役及び社外監査役は、会社法第427条第1項の規定に基づき、同法第423条第1項の損害賠償責任を限定する契約を締結しております。当該契約に基づく損害賠償責任の限度額は、社外取締役は300万円又は法令が規定する額のいずれか高い額、社外監査役は100万円又は法令が定める額のいずれか高い額としております。以上の当該責任限定が認められるのは、当該社外取締役又は社外監査役が責任の原因となった職務の遂行について善意かつ重大な過失がないときに限られます。

⑧ 取締役の選任及び解任の決議要件

取締役の選任決議は、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の過半数で行う旨及び累積投票によらないものとする旨を定款に定めております。

⑨ 中間配当

当社は、機動的な利益還元を可能とするため、会社法第454条第5項の規定に基づき、取締役会の決議により、毎年6月30日を基準日として、中間配当を行うことができる旨を定款で定めております。

⑩ 自己株式の取得

当社は、会社法第165条第2項の規定により、取締役会の決議をもって、自己の株式を取得することができる旨を定款に定めております。これは、経営環境の変化に対応した機動的な資本政策の遂行を可能とするため、市場取引等により自己の株式を取得することを目的とするものであります。

⑪ 取締役及び監査役の責任免除

当社は、会社法第426条第1項の規定により、取締役会の決議をもって、同法第423条第1項の行為に関する取締役(取締役であった者を含む。)及び監査役(監査役であった者を含む。)の損害賠償責任を、法令の限度において免除することができる旨定款に定めております。これは、取締役及び監査役が職務を遂行するに当たり、その能力を十分に発揮して、期待される役割を果たしうる環境を整備することを目的とするものであります。

⑫ 株主総会の特別決議要件

会社法第309条第2項に定める株主総会の決議は、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の3分の2以上をもって行う旨定款に定めております。これは、株主総会の特別決議の定足数を緩和することにより、株主総会の円滑な運営を行うことを目的とするものであります。

⑬ 株式の保有状況

イ.投資株式のうち保有目的が純投資目的以外の目的であるものの銘柄数及び貸借対照表計上額の合計額

銘柄数:6銘柄

貸借対照表計上額の合計額:6,170千円

ロ.保有目的が純投資目的以外の目的である投資株式の保有区分、銘柄、株式数、貸借対照表計上額及び保有目的

前事業年度(自 平成24年1月1日 至 平成24年12月31日)

特定投資株式

| 銘柄 | 株式数(株) | 貸借対照表計上額(千円) | 保有目的 |

| アートスパークホールディングス 株式会社 | 178,200 | 43,302 | 当社が属する業界及び同業他社の情報収集 |

| 株式会社メディアシーク | 2,008 | 24,899 | 当社が属する業界及び同業他社の情報収集 |

当事業年度(自 平成25年1月1日 至 平成25年12月31日)

特定投資株式

該当事項はありません。

ハ.保有目的が純投資目的である投資株式の前事業年度及び当事業年度における貸借対照表計上額の合計額並びに当事業年度における受取配当金、売却損益及び評価損益の合計額

該当事項はありません。

(2)【監査報酬の内容等】

Section titled “(2)【監査報酬の内容等】”①【監査公認会計士等に対する報酬の内容】

Section titled “①【監査公認会計士等に対する報酬の内容】”| 区分 | 前連結会計年度 | 当連結会計年度 | ||

| 監査証明業務に基づく報酬(千円) | 非監査業務に基づく報酬(千円) | 監査証明業務に基づく報酬(千円) | 非監査業務に基づく報酬(千円) | |

| 提出会社 | 30,000 | - | 37,700 | - |

| 連結子会社 | 18,200 | - | 4,800 | - |

| 計 | 48,200 | - | 42,500 | - |

(注)1.当社と監査公認会計士等との間の監査契約において、会社法に基づく監査と金融商品取引法に基づく監査の監査報酬等の額を明確に区分しておらず、実質的にも区分できませんので、監査証明業務に基づく報酬にはこれらの合計額を記載しております。

②【その他重要な報酬の内容】

Section titled “②【その他重要な報酬の内容】”(前連結会計年度)

当社の在外連結子会社は、当社の監査公認会計士等と同一のネットワークであるDeloitte Touche Tohmatsu Limitedに属している会計事務所等に対し、所在国の法律に基づいた監査証明業務の報酬や当社の連結決算に伴う監査・レビュー業務の報酬等として総額10,495千円を支払っております。

(当連結会計年度)

当社の在外連結子会社は、当社の監査公認会計士等と同一のネットワークであるDeloitte Touche Tohmatsu Limitedに属している会計事務所等に対し、所在国の法律に基づいた監査証明業務の報酬や当社の連結決算に伴う監査・レビュー業務の報酬等として総額10,764千円を支払っております。

③【監査公認会計士等の提出会社に対する非監査業務の内容】

Section titled “③【監査公認会計士等の提出会社に対する非監査業務の内容】”該当事項はありません。

④【監査報酬の決定方針】

Section titled “④【監査報酬の決定方針】”過去の監査実務及び今後予測される監査業務を定量的に見積もり、当社及び監査公認会計士等の両者で協議の上報酬額を決定しております。

第5【経理の状況】

Section titled “第5【経理の状況】”1.連結財務諸表及び財務諸表の作成方法について

(1) 当社の連結財務諸表は、「連結財務諸表の用語、様式及び作成方法に関する規則」(昭和51年大蔵省令第28号)に基づいて作成しております。

(2) 当社の財務諸表は、「財務諸表等の用語、様式及び作成方法に関する規則」(昭和38年大蔵省令第59号)に基づいて作成しております。

2.監査証明について

当社は、金融商品取引法第193条の2第1項の規定に基づき、連結会計年度(平成25年1月1日から平成25年12月31日まで)の連結財務諸表及び事業年度(平成25年1月1日から平成25年12月31日まで)の財務諸表について、有限責任監査法人トーマツによる監査を受けております。

1【連結財務諸表等】

Section titled “1【連結財務諸表等】”(1)【連結財務諸表】

Section titled “(1)【連結財務諸表】”①【連結貸借対照表】

Section titled “①【連結貸借対照表】”| (単位:千円) | ||

| 前連結会計年度 (平成24年12月31日) | 当連結会計年度 (平成25年12月31日) | |

| 資産の部 | ||

| 流動資産 | ||

| 現金及び預金 | 3,442,333 | 2,195,343 |

| 受取手形及び売掛金 | 1,441,801 | 1,141,677 |

| 有価証券 | 3,008,894 | 2,721,756 |

| 商品及び製品 | 360,201 | 375,328 |

| 仕掛品 | 227,277 | 123,180 |

| 繰延税金資産 | 34,511 | 47,490 |

| その他 | 667,235 | 168,148 |

| 貸倒引当金 | △31,236 | △18,278 |

| 流動資産合計 | 9,151,018 | 6,754,648 |

| 固定資産 | ||

| 有形固定資産 | ||

| 建物 | 511,386 | 318,945 |

| 減価償却累計額 | △34,884 | △108,338 |

| 建物(純額) | ※2 476,501 | 210,607 |

| 機械、運搬具及び工具器具備品 | 393,489 | 274,826 |

| 減価償却累計額 | △207,689 | △192,447 |

| 機械、運搬具及び工具器具備品(純額) | 185,799 | 82,379 |

| 土地 | ※2 46,000 | 46,000 |

| 建設仮勘定 | 2,803 | - |

| 有形固定資産合計 | 711,105 | 338,986 |

| 無形固定資産 | ||

| のれん | 294,690 | 187,530 |

| ソフトウエア | 1,214,007 | 1,021,585 |